“Know what you own. And know why you own it.”

Dieses Zitat des legendären Fondsmanagers Peter Lynch ist der Grund, warum ich nach ziemlich genau 3 Jahren nun die verbliebenen Baidu Anteile aus meinem wikifolio verkauft habe.

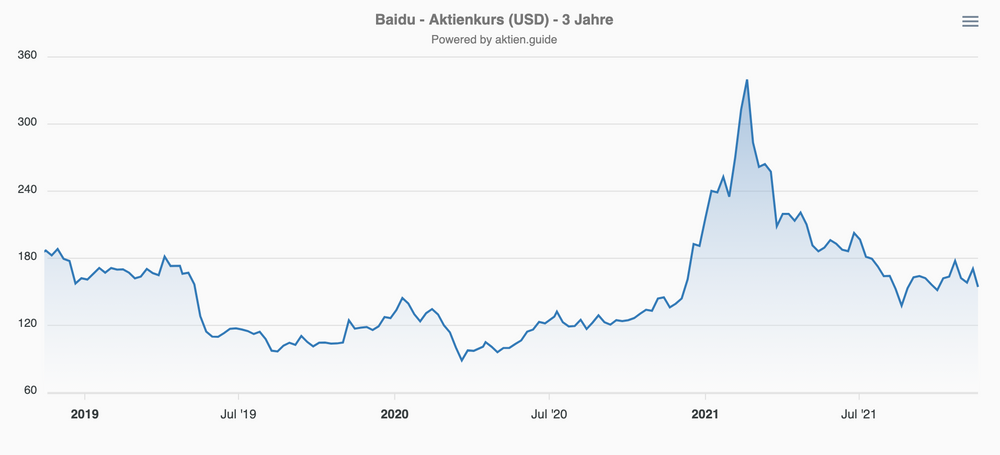

Ich könnten diesen Beitrag aber genauso gut mit „Wie gewonnen so zerronnen“ überschreiben: Denn nachdem ich im Oktober 2018 ,hier im Blog den Baidu Investment Case beschrieben und in der Folgezeit zu niedrigeren Kursen eine größere Position aufgebaut hatte, kam es Anfang 2021 zu einer Kursexplosion.

https://aktien.guide/aktien/Baidu-US0567521085

Die Baidu Anteilscheine notierten zwischenzeitlich über 300$ und ich konnte im Februar sogar schon 3-stellige Gewinne für mein wikifolio realisieren, bevor der Kurs kollabierte und heute sogar unter dem Niveau Ende 2018 notiert.

Von den Kennzahlen her ist der Baidu Anteilsschein bei einem EV/Sales Verhältnis von unter 2 und einem einstelligen KGV aktuell sehr günstig zu haben. Dennoch habe ich jetzt schweren Herzens meine restliche Baidu Position im wikifolio aufgelöst.

Für diejenigen von Euch, die es gerne etwas genauer wissen wollen, habe ich hier die Gründe zusammengefasst, die mich nach den Baidu Q3 2021 Zahlen zum Exit veranlasst haben:

1. Abschreibungen führen zu hohem Baidu Verlust im Q3

Baidu hat für das Q3 2021 einen hohen Nettoverlust von über $2,5 Mrd. ausgewiesen. Der Grund sind Abschreibungen i.H.v. fast $3 Mrd. auf Beteiligungen, die in der Bilanz als langfristige Investitionen geführt werden. Der Großteil davon geht wohl zurück auf das Investment in die Short-Video-Plattform Kuaishou. Der auch von Tencent finanzierten TikiTok-Rivale feierte Anfang 2021 sein IPO in HongKong. Die anfänglich mit über $100 Mrd. bewertete Social Media Aktie kam in den letzten Monaten wie viele andere China Werte erheblich unter Druck, was zu der jetzt erfolgten Abschreibung bei Baidu führte.

Eine solche Abschreibung ist nicht dramatisch für den Baidu-Konzern, zumal sie irrelevant für den Cashflow ist. Es könnte sogar durchaus sein, dass es zukünftig wieder Zuschreibungen auf diese Beteiligungen geben könnte.

Für mich als Investor ergibt sich allerdings die grundsätzliche Schwierigkeit, dass ich nicht wirklich einschätzen kann wie werthaltig all die anderen “Longterm Investments” in der Baidu Bilanz sind. Diese stehen aktuell mit $11,5 Mrd. in der Bilanz. Dazu kommt ein aus Akquisitionen entstandener Goodwill in Höhe von $3,5 Mrd.

Ich möchte grundsätzlich die Unternehmen verstehen, an denen ich beteiligt bin. Das wird im Falle Baidu für mich leider immer schwieriger bzw. zeitaufwendiger. Die Abschreibung auf Kuaishou war absehbar. Ich hatte sie dennoch nicht kommen sehen. Denn der Baidu Konzern ist sehr komplex, eine vollständige Analyse ist daher kaum noch möglich.

2. Gegenwind im Baidu Advertising Kerngeschäft

Auch wenn ich die Baidu Anteile nicht wegen der in China marktführenden Suchmaschine, sondern wegen seiner zukunftsträchtigen Geschäftsfelder rund um AI (Künstliche Intelligenz) gekauft hatte: Fakt ist, dass Baidu heute noch 80% seines Umsatzes im konjunkturabhängigen Werbegeschäft erwirtschaftet.

Dieses Kerngeschäft läuft derzeit nicht rund. Und zwar gleich mehreren Gründen: Das Advertising-Business ist nicht nur vom Wirtschaftszyklus und den aufstrebenden Konkurrenten wie ByteDance oder Tencent abhängig, sondern insbesondere von der Wirtschaftspolitik der KP Chinas. Etliche Baidu Kunden wurden in den vergangenen Monaten von der zunehmenden Regulierung vieler Online-Branchen hart getroffen.

Dazu kommt die auch in China noch nicht überstandene Corona-Pandemie, die in den kommenden Monaten weitere Einschränkungen des wirtschaftlichen Lebens mit sich bringen könnten. Zumindest war das ein Grund, den das Baidu Management für seinen doch sehr verhaltenen Ausblick auf das laufende Q4 gab.

3. Umsatzqualität der Baidu AI Cloud ungewiss

Einer der positiven Schlagzeilen aus dem letzten Baidu Quartalsbericht war das 73%ige Umsatzwachstum des AI Cloud Geschäftsbereichs. Aber wenn ich zwischen den Zeilen im letzten Analystencall richtig gelesen habe, dann ist das beeindruckende Wachstum nicht unbedingt auf entsprechend gestiegene Subskriptionen zurückzuführen.

Das Management hat angedeutet, dass es sich beim AI Cloud Business vielmehr auch um die Implementierung von AI Lösungen in Form größerer Dienstleistungsprojekte handelt. Solche Umsätze sind nur ein Bruchteil von wiederkehrenden Cloud-Software-Subskriptionen wert.

Mir ist die Umsatzqualität von Baidus AI Cloud nach wie vor unklar. Leider gibt es keinen genaueren Einblick in die Zahlen. Ich muss jedoch davon ausgehen, dass die aktuell ausgewiesenen Wachstumsraten nicht zu vergleichen sind mit denen von z.B. AWS oder Microsoft Azure.

4. Ethische Bedenken

Ist Baidu ein ethisch einwandfreies Investment? Schon vor drei Jahren habe ich mir erstmals diese Frage stellt und je mehr ich über Baidu und China gelesen habe, desto größer wurden meine Bedenken.

Baidu spielt eine zentrale Rolle beim Aufbau und der Weiterentwicklung des ,Social Scoring Systems in China, das dort „gute“ von den „schlechten“ Bürgern unterscheidbar machen soll. Viele der Baidu Großprojekte rund ums autonome Fahren hängen eng mit dem Aufbau der entsprechenden Infrastruktur in China (Stichwort Smart Cities) zusammen. Der Public Sector ist eine wichtige Branche für Baidu, staatliche Stellen gehören zu den Großkunden.

Baidu ist daher vielleicht noch mehr als andere China Companies abhängig von der Gunst der KP. Ich habe mich in letzter Zeit immer unwohler dabei gefühlt, deren Projekte durch ein Investment in Baidu indirekt zu unterstützen.

5. Taktische Gründe aus dem Portfoliomanagement

Neben diesen fundamentalen und grundsätzlichen Gründen gibt es auch taktische Überlegungen bzgl. meines Gesamtportfolios, die zu dem Baidu Exit führten. Ich möchte für mein High-Tech Stock Picking wikifolio derzeit eine Cashquote von 15-20% halten. Dafür werde ich zwar oft genug kritisiert und ich gebe gerne zu, dass ich durch diese relativ hohe Cashquote in den vergangenen Jahren eine noch bessere Performance “verschenkt” habe.

Aber mit dieser Kritik kann ich gut leben – zumal die durchschnittliche Gesamtperformance des Musterportfolios mit aktuell 28,5% p.a. seit 2016 deutlich über einem NASDAQ ETF liegt. Uns das bei einem für ein Tech-Portfolio niedrigen Risikofaktor von 0,7.

Zum Risikomanagement in meinem “Long Only” Depot, das bewusst ohne weitere Absicherung auskommt, gehört etwas “trockenes Pulver” mit dazu. Dieses soll eine Outperformance durch konsequentes Nachkaufen auch in schwierigeren Börsenzeiten ermöglichen.

Ich stelle mir immer wieder die Frage, ob wirklich alle Portfoliounternehmen aus dem High-Tech Stock Picking wikifolioi weiterhin echte High-Conviction Investments sind, die ich bei einem deutlichen Kursrückgang gerne nachkaufen würde. Bei Baidu konnte ich diese Frage nicht (mehr) mit einem eindeutigen „JA“ beantworten. Der Verkauf der Baidu Position ist daher nur konsequent.

Fazit

Ich glaube nach wie vor, dass die Baidu Aktie in der Summe ihrer Teile mehr wert ist als ihr aktueller Kurs aussagt. Die Baidu Anteile sind nach westlichen Maßstäben (wie viele andere China-Digitalwerte auch) spottbillig. Aber ein deutlicher Abschlag ist gerechtfertigt. Denn es handelt sich bei Baidu um ein chinesisches Konglomerat, das zumindest ich nicht mehr wirklich durchblicken kann.

Eine Baidu Analyse, die meinen eigenen Ansprüchen genügt, wäre zukünftig nur mit unverhältnismäßigen Aufwand möglich und selbst dann könnte ich das Unternehmen wohl niemals so gut verstehen und auch aus ethischer Sicht einschätzen wie eine westliche Tech-Company.

Bei Analysen eines Silicon Valley Unternehmens kann ich auf zuverlässige Quellen und meine große Erfahrung sowie ein persönliches Kontakt-Netzwerk bauen. Ein Investment dort fühlt sich für mich oft wie ein Heimspiel an, während bei meinen wenigen Investments in Asien doch immer das Gefühl eines schweren Auswärtsspiels mit dabei ist.

Daher habe ich mich schweren Herzens dazu entschlossen, nun mit Baidu auch das letzte asiatische Unternehmen aus dem High-Tech Stock Picking wikifolio zu verkaufen und mich wieder mal auf mein Vorbild Peter Lynch zu besinnen: “Know what you own. And know why you own it.”

Du willst mein Musterportfolio auch in Zukunft weiter verfolgen? Dann melde Dich doch jetzt hier zu meinem kostenlosen wöchentlichen High-Growth-Investing Newsletter an.