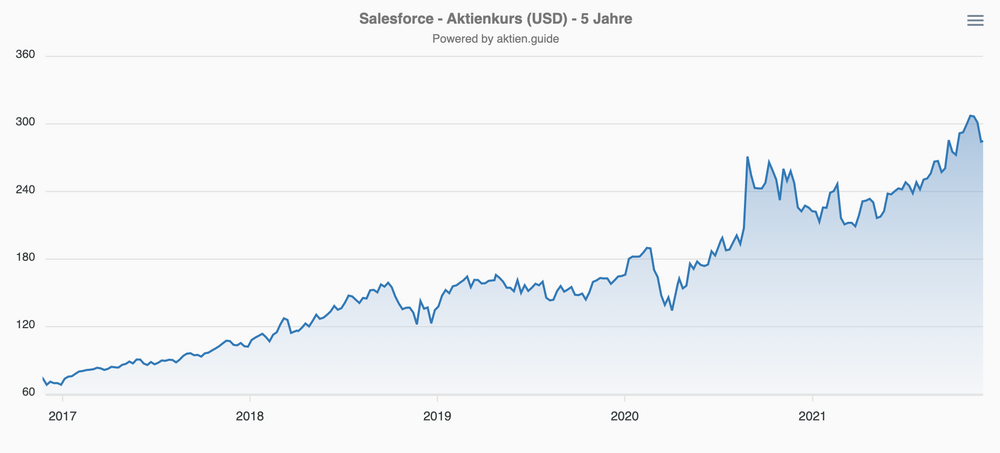

Ich war noch niemals in der Salesforce.com Aktie investiert. Dadurch ist mir alleine in den letzten 5 Jahren ein Gewinn von ca. 300% entgangen. Auf Sicht von 10 Jahren brachte ein Investment in die CRM-Company des charismatischen ,Marc Benioff sogar einen Return von 800% für langfristig investierte Salesforce Aktionäre.

Mit diesem Beitrag will ich aber nicht auf meine entgangenen Gewinne zurückschauen, sondern auf die kommenden Jahre blicken.

https://aktien.guide/aktien/Salesforce-US79466L3024

Denn von ihrem im November 2021 erreichten Allzeithoch hat die Salesforce Aktie zuletzt 15% korrigiert. In der Vergangenheit war ein Buy-the-Dip der Salesforce Aktie immer eine gute Idee.

Wird die Salesforce Aktie auch zukünftig ein erstklassiges Investment sein?

Die aktuellen Salesforce Geschäftszahlen

Auf den ersten Blick war das abgelaufene Q3 FY22 mal wieder ein Beat+Raise Quartal für Salesforce: Der Umsatz von $6,8 Mrd. (Wachstum von 26% gegenüber Vorjahr) übertraf die Erwartungen der Analysten genauso wie der Gewinn pro Aktie von 0,47$.

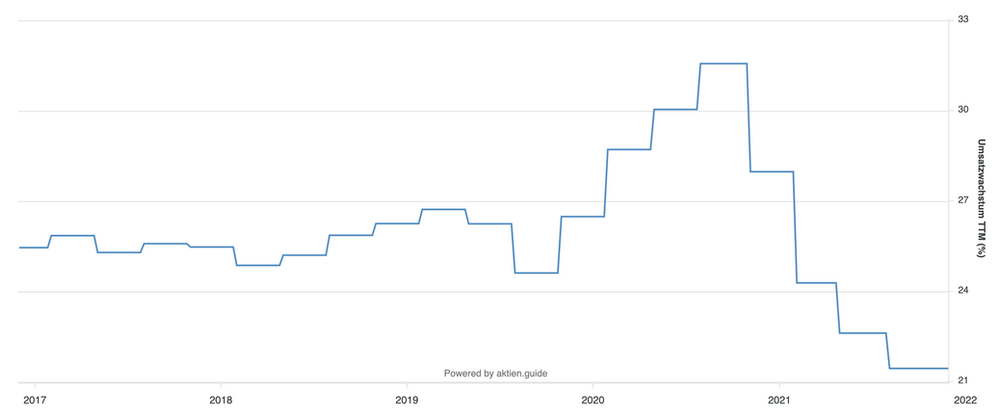

Dennoch geriet die Saleforce Aktie nach den Q3 Zahlen unter Druck, denn die initiale Guidance für das bis zum Januar 2023 laufenden FY23 sieht “nur” einen Umsatz von bis zu $31,8 Mrd. bei einer dünnen operativen Marge von gut 3% (GAAP) vor.

Das würde ein Umsatzwachstum von 20% bedeuten nach schätzungsweise 24% Growth im laufenden Geschäftsjahr. Diese Zahlen lesen sich nicht sonderlich beeindruckend, bedeuten aber in absoluten Zahlen einen geplanten Zuwachs beim Umsatz von mehr als $5 Mrd.!

Die Abhängigkeit von Akquisitionen

Salesforce gilt seit seinem IPO vor mittlerweile 17 Jahren nicht nur als SaaS-Pionier, sondern als eines der besten Wachstumsunternehmen schlechthin. Trotz der immer größer werdenden Umsatzbasis mit einem Jahresumsatz von zuletzt über $21 Mrd. ist es Marc Benioff bis heute gelungen, das Wachstumstempo hochzuhalten und Jahr für Jahr stets mehr als 20% gegenüber dem Vorjahr zuzulegen.

Doch das Wachstum fällt nach dem Gesetz der großen Zahlen naturgemäß immer schwerer. Das war zuletzt auch in den Salesforce Zahlen zu beobachten.

https://aktien.guide/charts/Salesforce-US79466L3024

Seit Jahren schon hat Salesforce aggressiv andere Unternehmen hinzugekauft, um das organische Wachstum zu unterstützen.

Diese Akquisitionen sind in den letzten Jahren immer größer und damit teurer geworden. Hier ein kleiner Überblick:

2016 Demandware für $2,8 Mrd. – Das Shop-System des zugekauften E-Commerce-Spezialisten wird heute als Salesforce Commerce Cloud vermarktet.

2018 Mulesoft für $6,5 Mrd. – Die Integrationsplattform von Mulesoft spielt heute eine zentrale Rolle bei der Zusammenführung von 3rd Party Systemen (z.B. ERP, HR) mit dem Salesforce CRM.

2019 Tableau für $15,7 Mrd. – Die Datenanalyse-Werkzeuge von Tableau sind bis heute nicht besonders tief in die Salesforce-Plattform integriert.

2021 Slack für $27,7 Mrd. – Durch die Akquisition der gerade bei kleinen Unternehmen beliebten Kollaborationsplattform Slack hat Salesforce Zugang zu einer Vielzahl neuer Kunden bekommen.

Diese Übernahmen haben das Wachstum bei Salesforce jahrelang hochgehalten, aber um welchen Preis?

Die Crux mit dem Goodwill

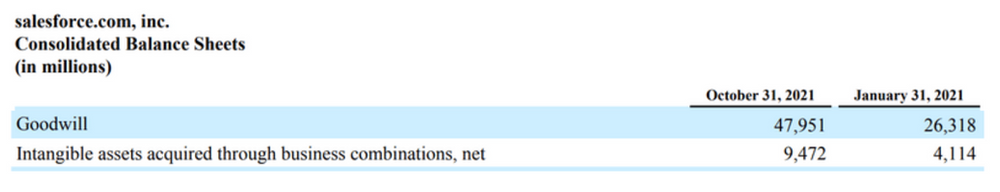

Mit jeder neuen Akquisition steigt naturgemäß auch der Goodwill in der Bilanz. Das sind die Geschäfts- oder Firmenwerte, die als Kaufpreis über den eigentlichen Buchwert einer Firma hinaus bezahlt werden. Marc Benioff ist in der Branche bekannt dafür, dass er äußerst strategische Preise (sprich Höchstpreise) bezahlt, wenn er ein Unternehmen unbedingt haben will.

Das spiegelt sich natürlich nach all den Jahren auch in der Salesforce Bilanz wieder: Neben einem Goodwill von $48 Mrd. finden sich dort weitere $9,5 Mrd. an immateriellen Vermögensgegenstände aus Akquisitionen.

Quelle: Salesforce

Insgesamt sind das also $57,4 Mrd. Das sind mehr als 100% des Eigenkapitals und 66% der Bilanzsumme.

In Krisenzeiten könnten Salesforce angesichts einer solchen Bilanz durchaus mal Probleme in Form von Milliardenabschreibungen drohen, z.B. falls Slack nicht ganz so gut performt wie erhofft.

Zum Vergleich: Bei Microsoft, die ja ebenfalls für aggressive Übernahmen bekannt sind, betragen die immateriellen Vermögensgegenstände 17% der Bilanzsumme oder 38% vom Eigenkapital.

Kunden hassen Salesforce

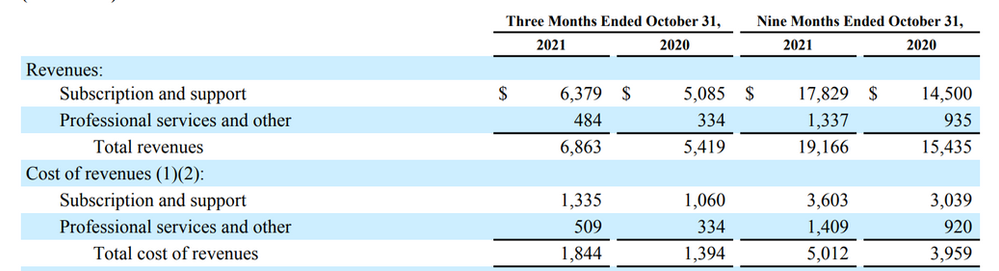

Salesforce hat in den ersten 9 Monaten 2021 mit seiner Professional Services Organisation einen Umsatz von $1,34 Mrd. erzielt. Demgegenüber standen Kosten für Integrationsdienstleistungen i.H.v. $1,41 Mrd.

Quelle: Salesforce

Das Geschäft mit den Dienstleistungen rund um die eigene Software ist also für Salesforce defizitär. Und sorgt dafür, dass die Bruttomarge bei Salesforce insgesamt unter 70% liegt. Das ist für ein SaaS-Unternehmen nur unterdurchschnittlich.

Jetzt fragst Du Dich vielleicht, warum Salesforce dieses Services-Geschäft dann überhaupt macht?

Der Grund ist einfach erklärt: Die Salesforce Software ist extrem aufwendig in der Installation der Lösung bzw. bei der Anpassung auf die konkreten Anforderungen des Kunden. Obwohl insbesondere die großen Systemintegratoren gerne mit Salesforce partnern, so gibt es immer wieder Anpassungs- und Integrationsprojekte, die Salesforce als Hersteller selbst durchführen muss. Auch wenn das dann auf die Margen drückt.

Insgesamt spricht das natürlich nicht gerade für die Flexibilität und Integrationsfähigkeit der Salesforce Software. Aber dafür ist Salesforce auch nicht bekannt.

Genauso wenig wie für Kundennähe, Support oder ein gutes Preis/Leistungsverhältnis. Daher ist es wenig verwunderlich, dass der (von Customer.guru geschätzte) ,Net Promoter Score mit einem Wert von -10 noch schlechter ausfällt als bei anderen Legacy Softwareunternehmen wie SAP, Oracle und IBM.

Mit anderen Worten: Kunden hassen Salesforce.

Ich kann das übrigens aus eigener Erfahrung nur bestätigen: in meiner Vergangenheit habe ich während meiner verschiedenen beruflichen Stationen schon mit zahlreichen CRM-Systemen gearbeitet. Keines war im Unternehmen gleichzeitig so mächtig und teuer wie unbeliebt und vor allem unflexibel wie Salesforce.

Ich persönlich werde nach diesen Erfahrungen zukünftig versuchen, die Salesforce Software so gut es geht aus meinem eigenen Arbeitsumfeld rauszuhalten. Daher war ich auch etwas betrübt über die Slack-Akquisition durch Salesforce.

Denn ich bin ein großer Slack-Fan und es bleibt abzuwarten was Salesforce nun wirklich aus der Slack Plattform macht. Marc Benioff selbst hat in einem ,Interview angekündigt, die Salesforce-Technologie einem Redesign zu unterziehen, um “Slack first” zu werden.

Das würden die Salesforce Kunden sicherlich mehrheitlich begrüssen. Aber ob das glaubwürdig und realistisch ist?

Erneuter Teilrückzug von Marc Benioff

Salesforce hat (mal wieder) einen Co-CEO. Berufen wurde der bisherige COO ,Bret Taylor, der auch Chairman im Board von Twitter ist. Bret war in früheren Jahren mal CTO bei Facebook, hat dann seine eigene Company (Quip) gegründet und nach nur 4 Jahren 2016 für $750 Mio. an Salesforce verkauft. Ganz schön beeindruckend!

Es wird spannend zu beobachten sein wie Marc Benioff und Bret Taylor sich die Führungsarbeit bei Salesforce zukünftig aufteilen.

,Marc hat angekündigt, dass er sein Lebenswerk Salesforce niemals verlassen wird. 2018 hatte er schon einmal einen co-CEO zur Seite gestellt bekommen: der trat schon 18 Monate später wieder zurück.

Die Bewertung der Salesforce Aktie

Von ihrem im November 2021 erreichten Allzeithoch hat die Salesforce Aktie inzwischen 15% korrigiert.

Doch ist sie damit jetzt preiswert?

https://aktien.guide/charts/Salesforce-US79466L3024

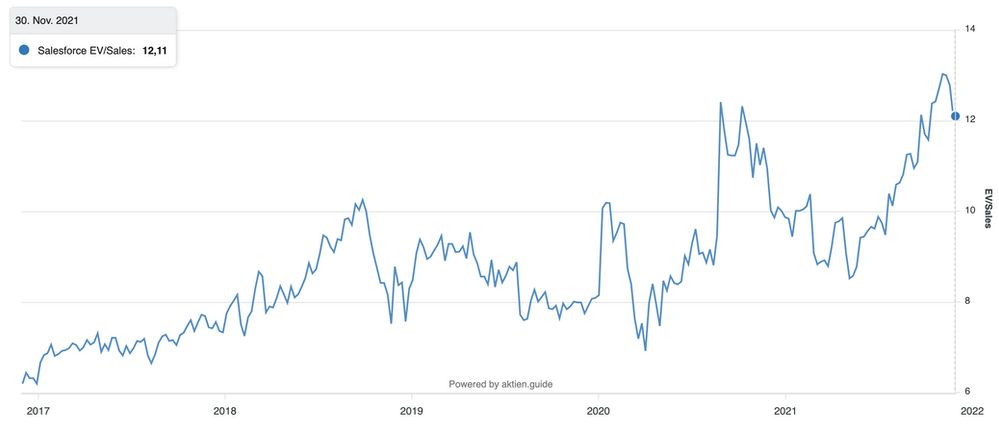

- Das EV/Sales-Verhältnis beträgt 12. In den letzten 5 Jahren hat sich die Bewertung damit nahezu verdoppelt.

- Bezogen auf den Free Cashflow wird die Aktie mit dem Faktor 45 bezahlt.

- Das KGV beträgt mehr als 100.

Ein Schnäppchen sieht sicher anders aus.

Fazit

Ich sehe nicht, wie Salesforce in den kommenden Jahren das organische Wachstum nochmals beschleunigen könnte. Das wäre aber wohl notwendig, um eine so hohe Bewertung langfristig rechtfertigen zu können.

Die Übernahme von Slack war ein toller strategischer Schachzug. Slack ist sicherlich ein erstklassiger Wachstumsmotor. Aber reicht der aus angesichts der schieren Größe des Salesforce Konzerns?

Weitere größere Übernahmen sind angeblich erstmal nicht geplant und wären auch gar nicht so einfach zu finanzieren.

Im vergangenen Jahr hat Salesforce den Ölkonzern Exxon Mobil nach 92 Jahren im Dow Jones Index abgelöst. Ich gehe davon aus, dass Salesforce nicht ansatzweise so lange im Dow verbleiben wird.

Für ein Investment kommt Salesforce für mich jedenfalls auch in Zukunft nicht in Frage. Dennoch werde ich die weitere Entwicklung von Salesforce weiterhin gespannt von der Seitenlinie aus beobachten.

Hier kannst Du ,jetzt meinen kostenlosen High-Growth-Investing Newsletter abonnieren, um kein Update zu verpassen.