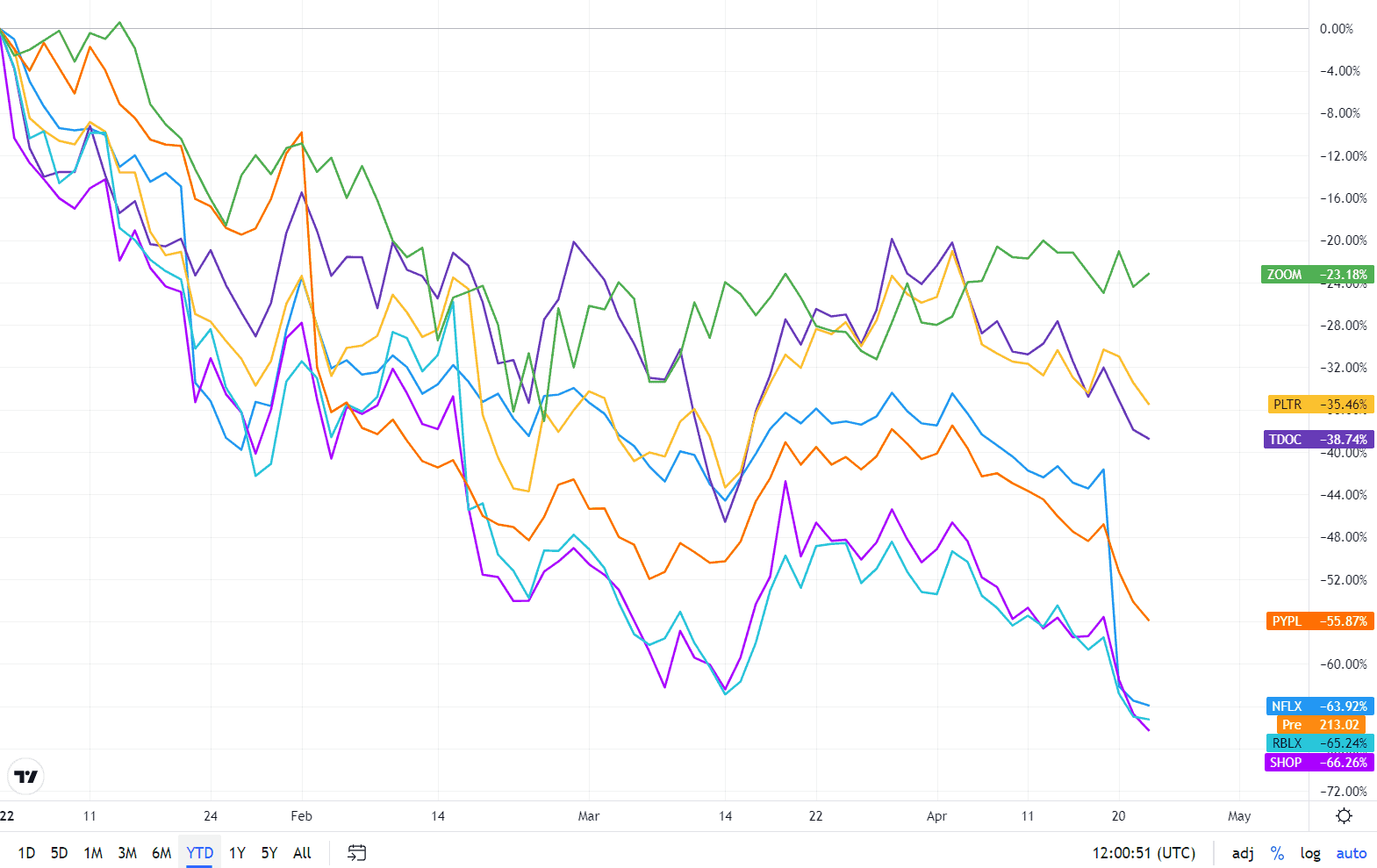

Die Aktien von Tech-High-Flyern wie Netflix, Roblox, PayPal, Palantir, Shopify oder Zoom, die besonders in den Pandemiejahren 2020 und 2021 großartig gelaufen sind, kommen weiterhin ordentlich unter die Räder.

Die lausige Performance der Corona-High-Fligher in diesem Jahr. Zoom (-23 Prozent), Palantir (-35 Prozent), Teladoc (-38 Prozent), PayPal (-55 Prozent), Netflix (-64 Prozent), Roblox (-65 Prozent) und Shopify (-66 Prozent) haben ordentlich Kapital vernichtet.

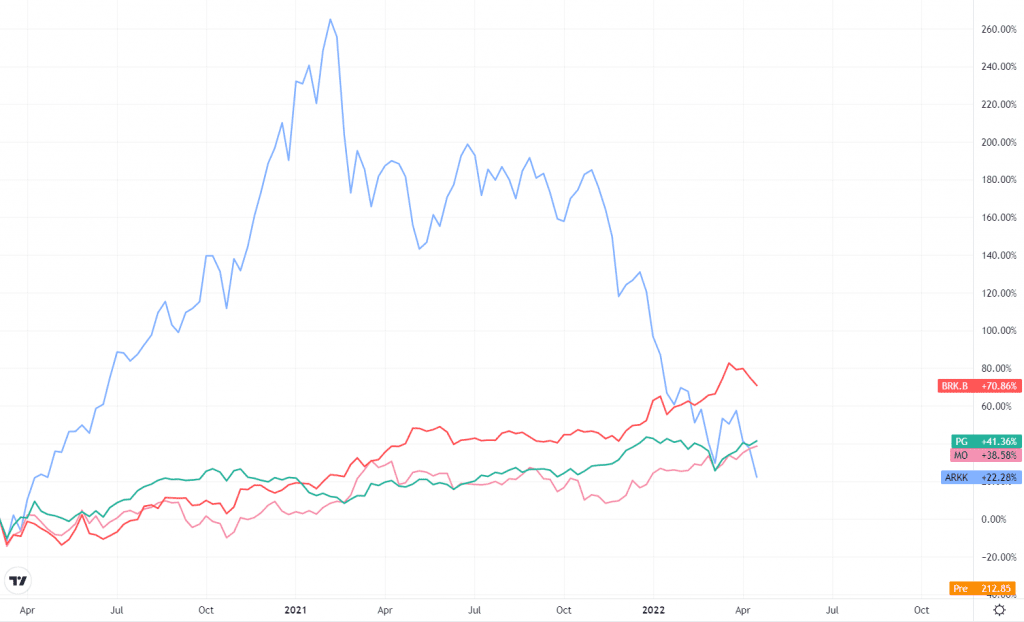

Die Kapitalbewegung hin zu solide aufgestellten Value-Titeln haben wir schon in unseren vorherigen Artikeln (Januar, Februar, März) aufgezeigt. Mittlerweile zeigt sich die Folge dieses Trendwechsels in der längerfristigen Betrachtung. Langweilig geltende Dividendenwerte wie Procter & Gamble oder Altria laufen den ehemaligen Hype-Aktien den Rang ab.

Klassische Value-Aktien haben die Nase wieder vorn. Trotz der massiven Rally haben klassische Value-Aktien wie Berkshire Hathaway, Procter & Gamble oder Altria den gehypten ARK Innovation ETF, der in viele der Hype-Aktien investierte, abgehängt.

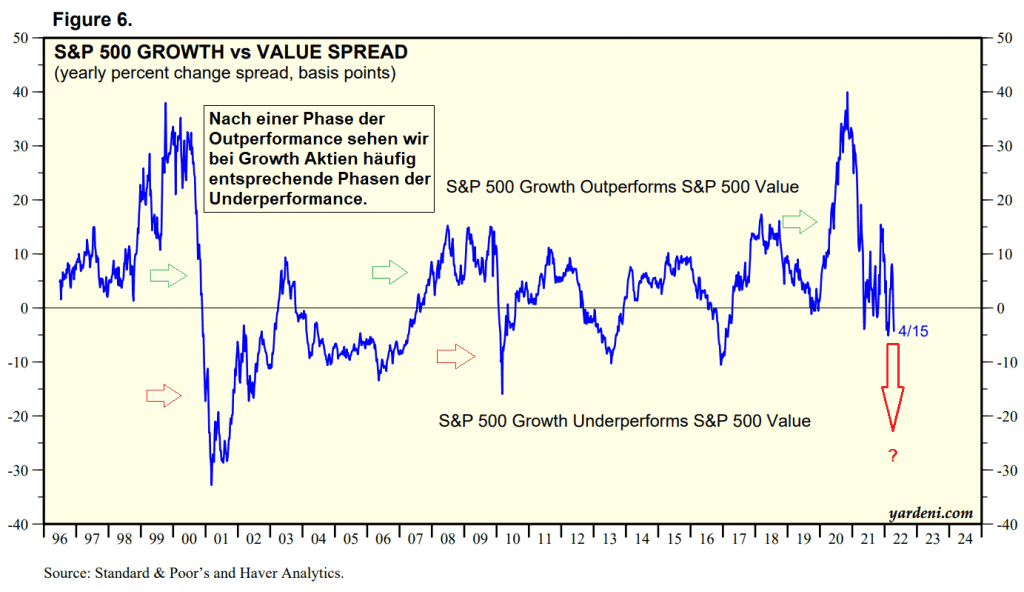

Natürlich besitzt selbst der Aktienfinder keine Glaskugel. Insofern ist es unmöglich, den zukünftigen Kursverlauf einer Aktie exakt vorherzusagen. Aus meiner Sicht sehen nach den Kursrücksetzern Wachstumsaktien wie Roblox, Salesforce, Palantir oder Shopify durchaus interessant aus. Investoren müssen aber berücksichtigen, dass die Märkte vor einer fundamentalen Zeitenwende stehen könnten. Der Crash an den Anleihemärkten und die hohen Inflationszahlen machen ein Handeln der Notenbanken aus aktueller Sicht unausweichlich. Angesichts der Rally vieler Tech-Werte in den Jahren 2020 und 2021 kann die aktuelle Korrektur noch weiter gehen. Der S&P 500 veranschaulicht recht gut diese einfache Börsenweisheit: Was hoch fliegt, kann tief fallen und entsprechend ist die Übertreibung nach unten meistens so hoch wie sie zuvor nach oben war.

S&P 500 Growth vs Value Spread, Quelle: Yardeni Research

Für Wachstumswerte bleibt das fundamentale Umfeld insgesamt also eher schlecht. Bevor ich mir daher mit unprofitablen Unternehmen die Finger verbrenne oder ins fallende Messer greife, bleibe ich bei meiner gemächlichen Dividendenstrategie. Diese hat das Ziel, langfristig von steigenden Gewinnen und Dividenden zu profitieren. Im Aktienfinder überwachen wir mit Hilfe des Dividenden-Turbos fortlaufend über 1.500 Dividendenzahler aus der ganzen Welt und wissen deshalb, welche Dividenden-Aktien Stand heute mit einer überdurchschnittlich hohen Dividendenrendite glänzen. Hier eine Auswahl von 20 Dividenden-Aktien, deren aktuelle Dividendenrendite innerhalb der letzten 12 Monate deutlich gestiegen ist. Die Links in der Tabelle führen direkt zu einem unserer beliebten Dividenden-Profile.

Dividenden-Aktien mit Rabatt im März 2022

| ISIN | Name | Div.% | Stabilität | Δ Div. 12 Monate |

| US74144T1088 | T. Rowe Price Group | 5.54% | 0.96 | 1.95% |

| FI4000074984 | Valmet Oyj | 4.49% | 0.98 | 1.74% |

| US14174T1079 | CareTrust REIT | 6.37% | 0.91 | 1.49% |

| FR0013269123 | Rubis | 7.00% | 0.98 | 1.10% |

| HK0003000038 | Hong Kong And China Gas | 3.91% | 0.96 | 0.98% |

| DE0008303504 | Tag Immobilien | 4.46% | 0.95 | 0.96% |

| US5246601075 | Leggett & Platt | 4.64% | 0.99 | 0.91% |

| CNE1000003X6 | Ping An Insurance | 5.18% | 0.95 | 0.91% |

| US9633201069 | Whirlpool Corporation | 3.42% | 0.94 | 0.91% |

| US58470H1014 | Medifast | 3.32% | 0.99 | 0.85% |

| US0865161014 | Best Buy | 3.26% | 0.9 | 0.80% |

| JP3371200001 | Shin-Etsu Chemical | 2.25% | 0.84 | 0.80% |

| US19239V3024 | Cogent Communications Holdings | 5.08% | 1 | 0.79% |

| US7163821066 | PetMed Express | 4.97% | 0.98 | 0.78% |

| US8574771031 | State Street | 3.15% | 0.86 | 0.75% |

| US09247X1019 | BlackRock | 2.61% | 0.98 | 0.74% |

| US3546131018 | Franklin Resources | 4.32% | 0.97 | 0.73% |

| US8552441094 | Starbucks | 2.41% | 0.99 | 0.73% |

| DE000LEG1110 | Leg Immobilien | 3.82% | 0.95 | 0.71% |

| US8621211007 | STORE Capital | 5.10% | 0.82 |

0.71% |

Die Auswahl der Dividenden-Aktien mit Rabatt basiert auf den Algorithmen des Dividenden-Turbos, der fortlaufend für Hunderte der beliebtesten Dividenden-Aktien der Welt die aktuelle mit der historischen Dividendenrendite vergleicht. Da eine Rendite unterhalb von 2 Prozent für viele Dividendeninvestoren uninteressant ist, berücksichtigt die Auswahl nur Aktien mit einer Dividendenrendite von mindestens 2 Prozent. Daneben sollen nur zuverlässige Dividendenzahler in die engere Auswahl kommen, was wir anhand einer Stabilität der Dividende von mindestens 0,8 messen. Die Stabilität ist eine Kennzahl, die die Zuverlässigkeit der Dividende misst und von -1 (jedes Jahr konstant weniger Dividende) bis +1 (jedes Jahr konstant mehr Dividende) reicht. Weiterhin haben wir nur Titel berücksichtigt, die eine Dividendenhistorie von mindestens 5 Jahren ohne Kürzungen aufweisen. Da die Liste einige Aktien beinhaltet, die wir schon in den Vormonaten besprochen haben, haben wir uns kurzerhand entschieden, die Liste um fünf Unternehmen zu erweitern. In der nachfolgenden Tabelle findest du nun die Top 20 Aktien, deren Dividendenrendite diese Kriterien erfüllen. Die Delta-Spalte ganz rechts zeigt dir an, um wie viel Prozent die aktuelle Dividendenrendite über dem historischen Mittel liegt.

In dieser Ausgabe wollen wir uns zwei europäische Werte und eine US-amerikanische Aktie näher anschauen. Die finnische Valmet Oyj, TAG Immobilien aus Deutschland und die Whirlpool Corporation aus den USA locken Investoren mit teilweise hohen Dividendenrenditen und attraktiven Bewertungen. Wie immer trennen wir für dich die Spreu vom Weizen und legen die Titel genauer unter die Lupe. Dabei beantworten wir mit Hilfe des Aktienfinders die folgenden Fragen:

- Hat das Unternehmen ein erfolgversprechendes Geschäftsmodell?

- Ist die Dividende sicher?

- Ist die Aktie über- oder unterbewertet?

Los geht’s! 🏳

Valmet Oyj – ein finnischer Hidden Champion?

Valmet Oyj dürfte mit einer Marktkapitalisierung von 4,1 Milliarden EUR eher den wenigsten Anleger ein Begriff sein. Das 2013 durch die Abspaltung vom finnischen Mischkonzern Metso Oyj entstandene Unternehmen entwickelt und verkauft Technologien und Dienstleistungen für die Zellstoff-, Papier- und Energieindustrie, die beispielsweise Taschentücher, Kartons oder Hygieneprodukte produziert. Eine unternehmenseigene aber überraschend interessante Dokumentation über Valmet Oyj, dessen Entstehung, Geschäft und strategische Ausrichtung, findest du hier. Nach einer Rally von 6,60 EUR im Januar 2014 auf über 37 EUR im Dezember 2021 hat die Aktie um mehr als 25 Prozent korrigiert. Eine Kaufchance?

Hat Valmet Oyj ein erfolgversprechendes Geschäftsmodell?

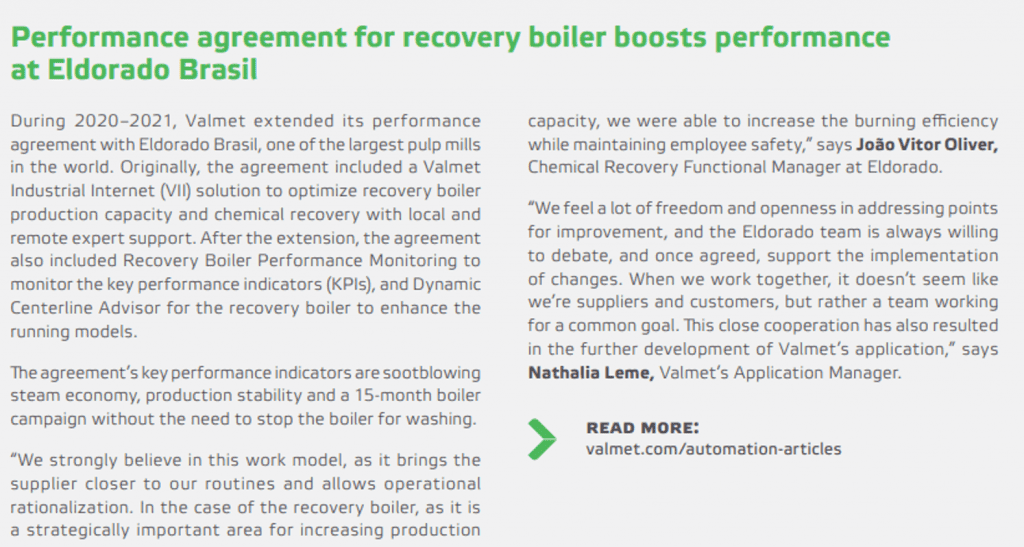

Valmet Oyj profitiert von der steigenden Nachfrage nach Verpackungsmaterialien und Kartons. Daneben sind vor allem die Technologien rund um Automatisierung und Remote Services nachgefragt. Hier versucht Valmet Oyj, das bestehende Produktportfolio auszubauen und bestehende Kundenverbindungen zu vertiefen, wie nachfolgendes Beispiel zeigt:

Quelle: Annual report 2021

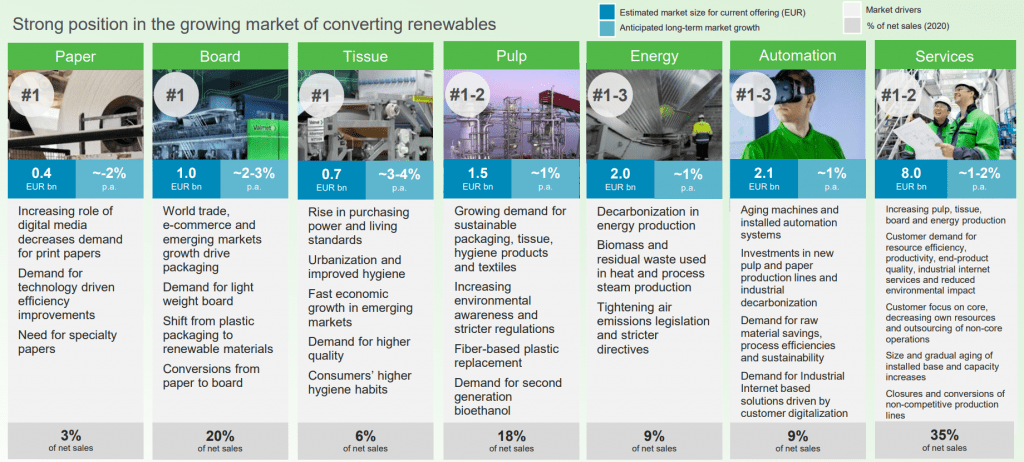

Valmet Oyj ist in Märkten tätig, die zwar nicht stark wachsen, sich dafür aber gleichmäßig und vorhersehbar entwickeln. Laut eigenen Aussagen besitzt das Unternehmen in all diesen Märkten eine führende Position.

Übersicht über die Märkte, in denen Valmet Oyj tätig ist, Quelle: Investor Relations. Eine detailliertere Übersicht, die auch die Namen der unmittelbaren Wettbewerber enthält, findest du im Jahresabschlussbericht für 2021 auf S. 17.

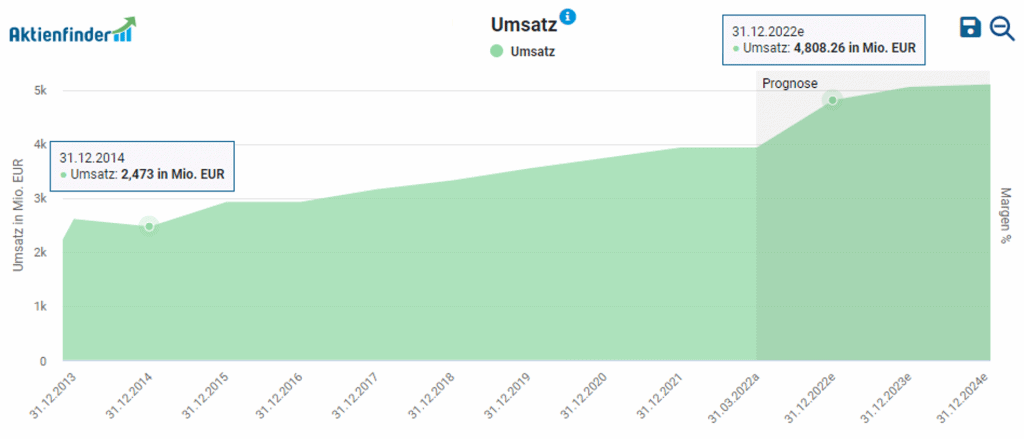

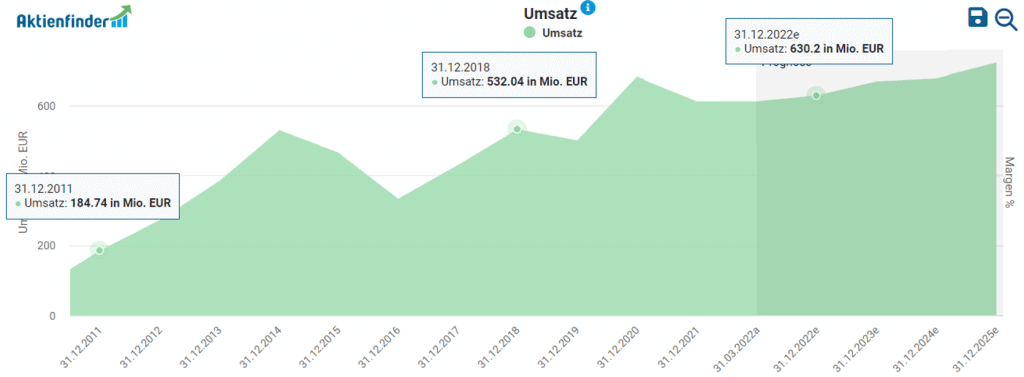

Valmet Oyj hat die Umsätze seit 2014 kontinuierlich jedes Jahr steigern können, wobei das Wachstum von weltweiten Übernahmen geprägt war (eine Übersicht über die einzelnen Übernahmen und ihren Beitrag zum Umsatz findest du hier). Zwar erwarten Analysten für das Jahr 2022 einen Umsatzsprung auf 4,8 Milliarden EUR, für die kommenden Jahren gehen sie jedoch eher von einer nachlassenden Umsatzdynamik aus. Anleger sollten dabei berücksichtigen, dass der Umsatzsprung 2022 maßgeblich auf die Fusion mit Neles beruht, welches zuletzt einen Umsatz von circa 600 Millionen EUR erzielte (eine ausgiebige Beschreibung der Transaktion findest du hier). Insofern ist das von den Analysten erwartete gemächliche Umsatzwachstum im Rahmen der vergangenen Jahre.

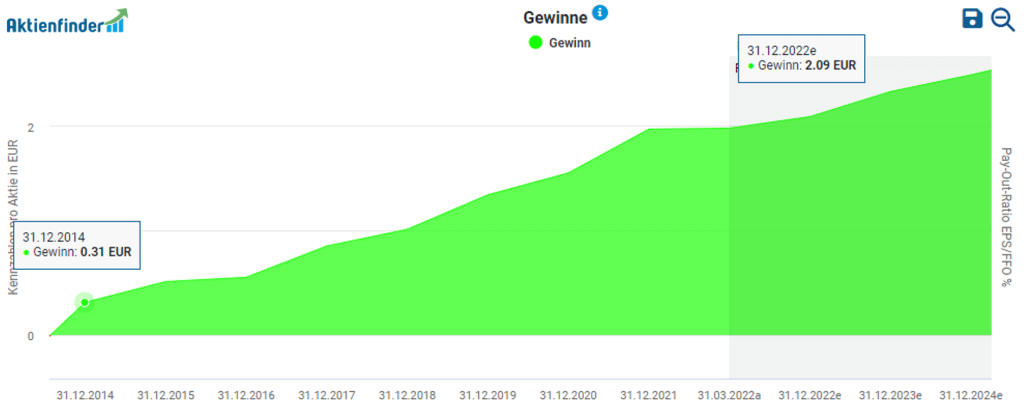

Ähnlich geradlinig wie der Umsatz hat sich der Gewinn entwickelt. So stieg der Gewinn pro Aktie von 0,31 EUR im Jahr 2014 auf 1,97 EUR im letzten Geschäftsjahr. Im aktuellen Jahr soll der Gewinn auf 2,09 EUR steigern. Für die kommenden Jahre gehen Analysten davon aus, dass sich die Gewinndynamik wieder etwas verbessert. So soll der Gewinn pro Aktie im Jahr 2024 bereits bei fast 2,50 EUR liegen.

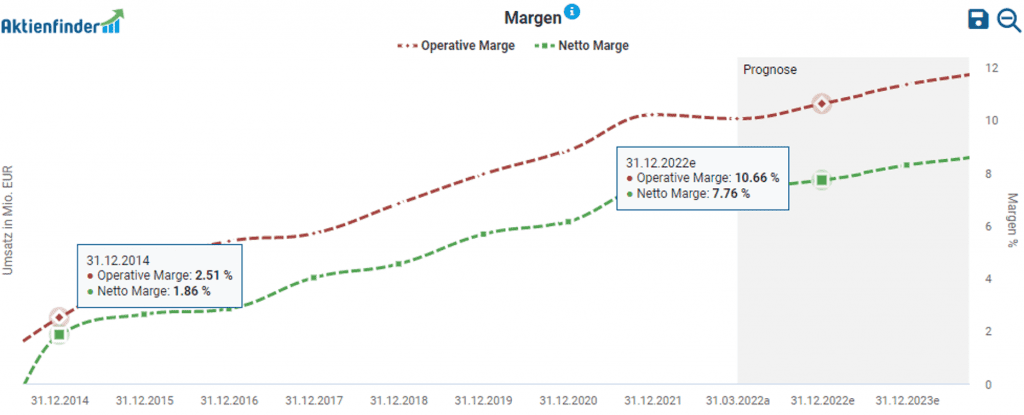

Der Hauptgrund für die gute Gewinnentwicklung ist die gesteigerte Profitabilität. Die operative Marge hat sich seit 2014 beispielsweise vervierfacht. Analysten sind optimistisch und hoffen für die kommenden Jahre auf weiter steigende Margen.

Ist die Dividende von Valmet Oyj sicher?

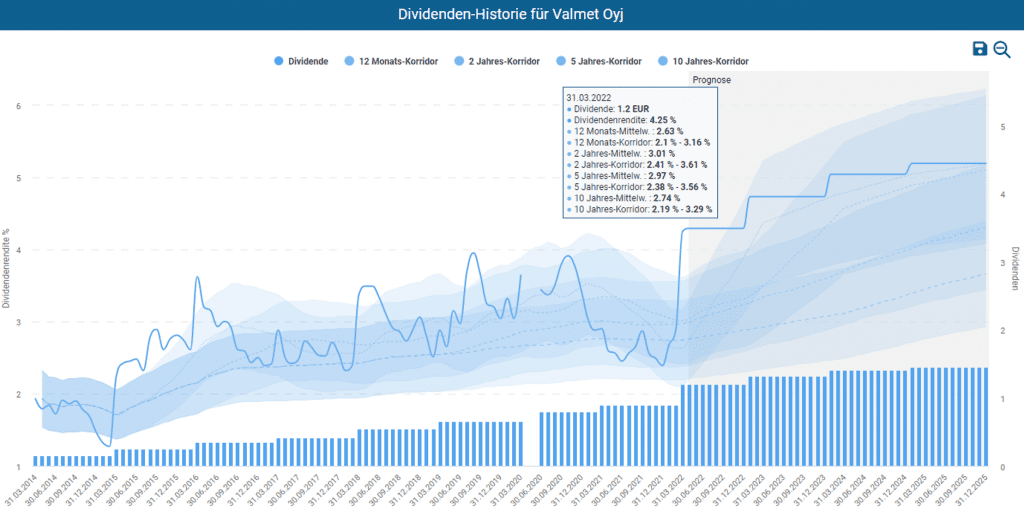

Nach dem Kursrückgang ist die Valmet Oyj Aktie für Dividendenjäger besonders interessant. Auf ganze 4,25 Prozent Dividendenrendite kommen Investoren aktuell. Das Unternehmen zahlt seit 8 Jahren eine Dividende, die es von 0,15 EUR im Jahr 2014 auf zuletzt 1,20 EUR erhöht hat. Die durchschnittliche Steigerung der letzten 5 Jahre liegt damit bei fast 30 Prozent. Der Spielraum für weitere Erhöhungen macht noch mehr Lust auf die finnische Aktie, denn gemessen am Gewinn und Free Cash Flow liegt die Ausschüttungsquote bei jeweils 60 und 43 Prozent. Aktuell lockt die Aktie mit einer historisch hohen Dividendenrendite von fast 4 Prozent. Damit liegt die Rendite laut Dividenden-Turbo am oberen Ende der Langzeitkorridore.

Zwei Wermutstropfen müssen Anleger aber hinnehmen. So hat Valmet Oyj als Einmalzahler die Dividende für das Geschäftsjahr 2021 bereits am 31. März 2022 an die Aktionäre ausgeschüttet. Daneben beträgt in Finnland die nationale Quellensteuer auf Dividendeneinnahmen grundsätzlich 30 Prozent. Zwar ist nach dem Doppelbeteuerungsabkommen zwischen Finnland und Deutschland geregelt, dass hiervon 15 Prozent in Deutschland anrechenbar sind. Die restlichen 15 Prozent müssen deutsche Anleger aber leider selbst zurückfordern.

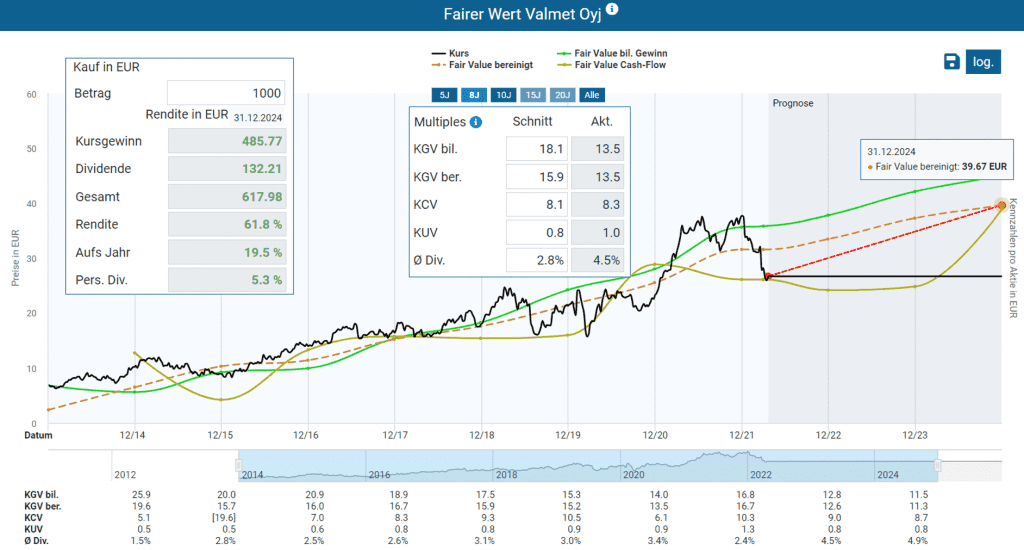

Ist die Valmet Oyj Aktie günstig bewertet?

Aus fundamentaler Sicht ist die Valmet Oyj Aktie klar unterbewertet und notiert mit einem bereinigten KGV von 13,5 unterhalb ihrer historischen Multiples. Lediglich die historischen Cash-Flow Multiples deuten auf eine faire Bewertung hin. In der untenstehenden Grafik siehst du aber, dass sich der Aktienkurs in der Vergangenheit stark an den Gewinn-Multiples orientiert hat und fast ausschließlich über den historischen Kurs/Cash-Flow Verhältnis von 8 notierte. Insofern halte ich es für angemessen, die Valmet Oyj Aktie als billig zu bewerten. Gemessen an den historischen Gewinn-Multiples und dem erwarteten bereinigten Gewinn für 2024 beträgt das Aufwärtspotential 60 Prozent, was inklusive Dividende einer jährlichen Performance von fast 20 Prozent entspricht.

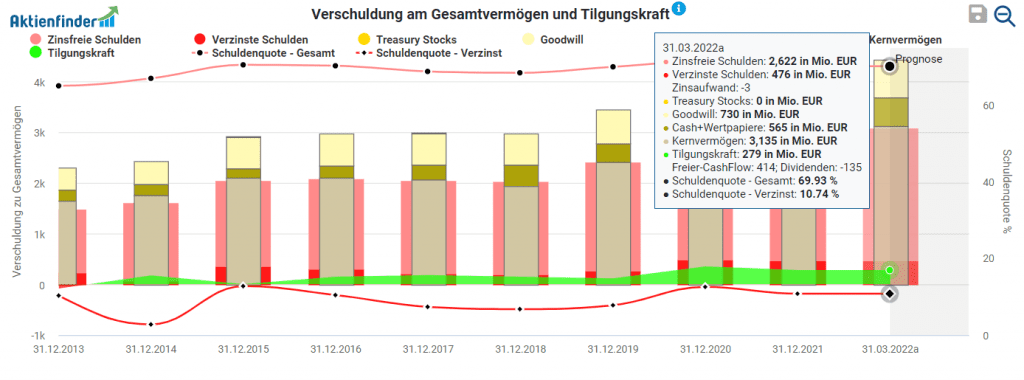

Daneben ist die Bilanz von Valmet Oyj solide. Zwar hat das Unternehmen hohe Verbindlichkeiten, die Schuldenquote gemessen an den verzinsten Schulden beträgt aber lediglich 10 Prozent. Diese Quote ist in den letzten Jahren recht stabil gewesen, was zeigt, dass das Unternehmen trotz der vielen Übernahmen nur begrenzt auf Fremdkapital angewiesen ist. Dementsprechend gut ist das Unternehmen für eine Zinswende und den damit einhergehenden höheren Fremdkapitalkosten aufgestellt. Berücksichtigen wir die liquiden Mittel in Höhe von 565 Millionen EUR, ist Valmet Oyj zumindest gemessen an den verzinsten Schulden quasi schuldenfrei.

Ist die Valmet Oyj Aktie ein Kauf?

Die Valmet Oyj Aktie ist aus meiner Sicht eine interessante Depotbeimischung. Aktuell lockt vor allem die historisch hohe Dividende, eine niedrige Bewertung und eine auf dem ersten Blick solide erscheinende Bilanz. Der schnelle Reichtum lockt sicherlich nicht, für geduldige Langfristanleger ist Valmet Oyj aber definitiv einen Blick wert.

TAG Immobilien – Lohnt sich jetzt der Einstieg?

Der Immobilienkonzern TAG Immobilien ist mit einer Marktkapitalisierung von 3,6 Milliarden EUR verglichen mit Vonovia (über 30 Milliarden EUR) ein Fliegengewicht. Trotz des Immobilienbooms und weiter steigender Mieten und Immobilienpreise hat die Aktie seit dem letzten Sommer mehr als 30 Prozent an Wert verloren.

Hat TAG Immobilien ein erfolgversprechendes Geschäftsmodell?

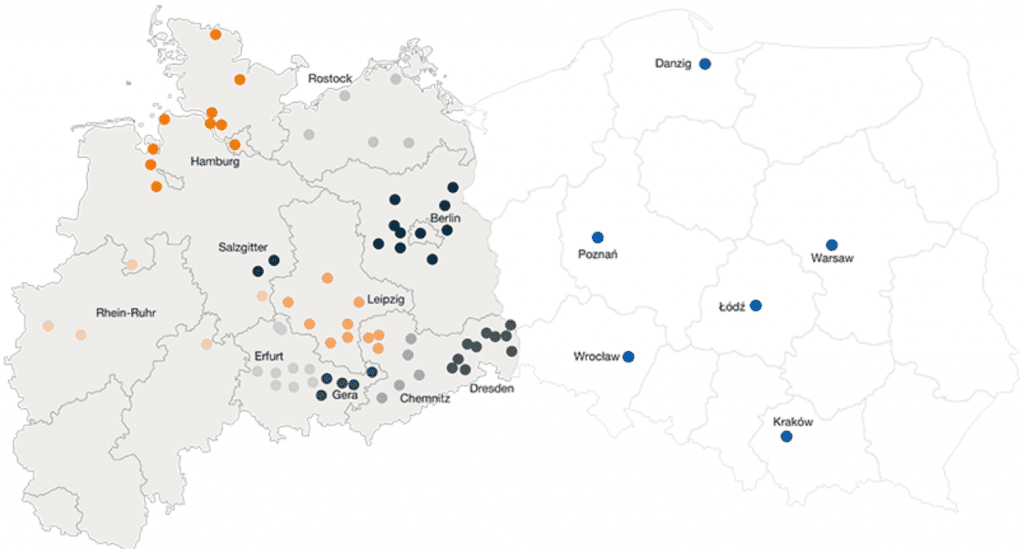

Der große Teil des Immobilienbestands liegt in Norddeutschland und dort in den Städten Berlin, Chemnitz, Dresden, Erfurt, Gera, Hamburg, Leipzig, Rhein-Ruhr und Rostock. Insgesamt hält das Unternehmen in Deutschland knapp 90.000 Einheiten. Dazu kommen 12.000 Einheiten in Polen, die sich auf mehrere Städte verteilen.

Portfolio der TAG Immobilien; Quelle: Investor relations

Ähnlich wie bei Vonovia verlief das Umsatzwachstum bei TAG Immobilien nicht geradlinig. So wird der Umsatz für 2022 mit 630 Millionen EUR unter den Umsätzen aus dem Jahr 2020 liegen. Diese Entwicklung hat aber nicht zwangsläufig etwas mit dem eigentlichen Wachstum zu tun. Insbesondere Jahre mit besonders hohen Immobilienverkäufen lassen den Umsatz steigen. So hat TAG Immobilien mit Verkäufen in Polen im Jahr 2020 beispielweise 73 Millionen EUR erzielt, während es im Jahr 2020 nur Einheiten im Wert von 62 Millionen veräußerte.

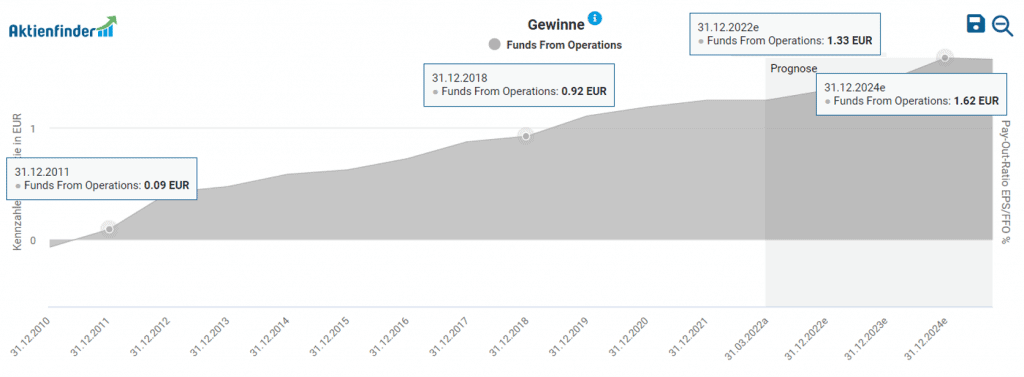

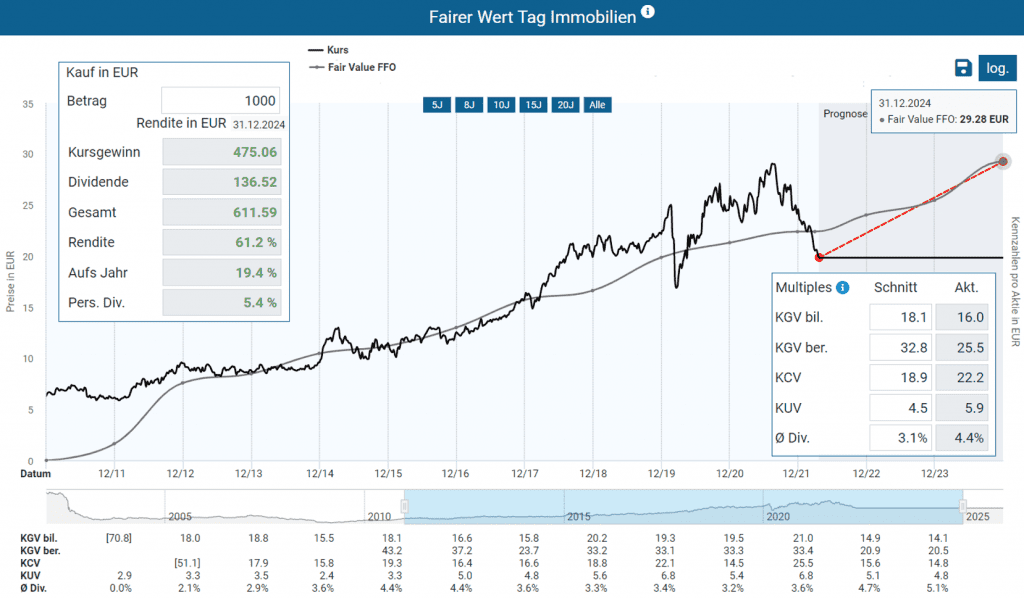

Entscheidender als der Umsatz ist die Entwicklung der FFO („funds from operations“). Gerade für Dividendenjäger ist das die entscheidende Kennziffer, da Immobilien-Unternehmen aus diesen Erträgen die Dividenden zahlen. Hier gibt sich TAG Immobilien keine Blöße. Seit 2011 hat das Unternehmen die aus dem operativen Geschäft gewonnenen Erträge pro Aktie von 0,09 EUR auf 1,24 EUR im Jahr 2021 gesteigert.

Ist die Dividende von TAG Immobilien sicher?

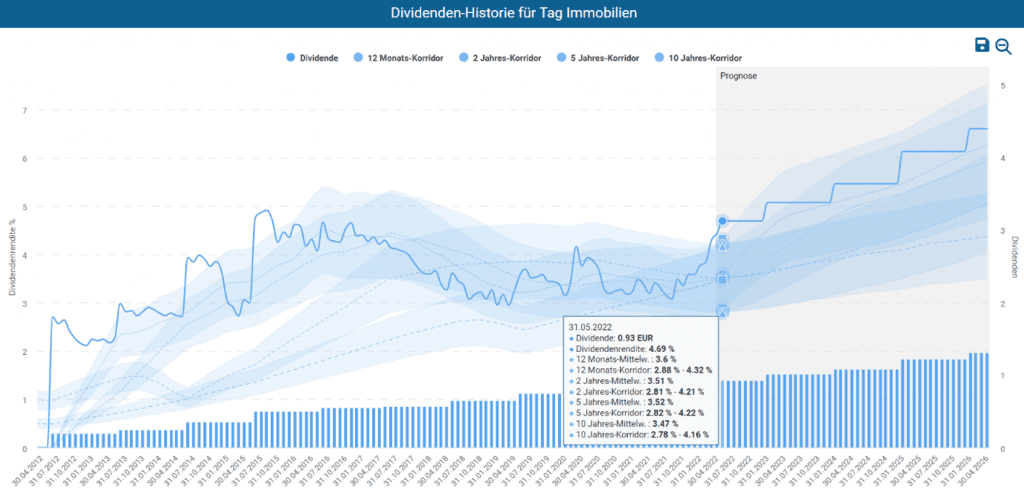

Wie Vonovia ist TAG Immobilien kein REIT, weshalb die Höhe der Ausschüttungen frei bestimmt werden kann. Das Management will die Aktie aber als attraktiven Dividendentitel positionieren (vgl. Geschäftsbericht 2021, S. 49), und so hat sich in den letzten Jahren eine Ausschüttungsquote von 75 Prozent des FFO etabliert. Diese Quote liegt etwas höher als bei Vonovia (dort 70 Prozent des FFO). Insgesamt ist das aber ein Wert, der genügend Spielraum für weitere Erhöhungen neben der Finanzierung des Geschäfts lässt. Insgesamt hat TAG Immobilien die Dividende in den letzten 11 Jahren angehoben. Die durchschnittliche Erhöhung der letzten 10 Jahre lag dabei bei beeindruckenden 17 Prozent. Leider hat die Dynamik in den letzten Jahren nachgelassen. So beträgt die durchschnittliche Erhöhung der letzten fünf Jahre 10,7 Prozent. Die letzte Anhebung auf 0,93 EUR entsprach sogar nur 9 Prozent. Immerhin können Aktionäre noch in diesem Jahr in den Genuss einer über den mehrjährigen Durchschnittskorridoren liegende Dividendenrendite von aktuell 4,7 Prozent kommen, denn Ex-Dividenden Tag ist der 16. Mai.

Ist die TAG Immobilien Aktie günstig bewertet?

Aus fundamentaler Sicht ist die TAG Immobilien Aktie so günstig wie seit dem Corona-Crash nicht mehr. Gemessen am historischen FFO und den erwarteten Erträgen ergibt sich bis zum Jahr 2024 ein Aufwärtspotential von 60 Prozent.

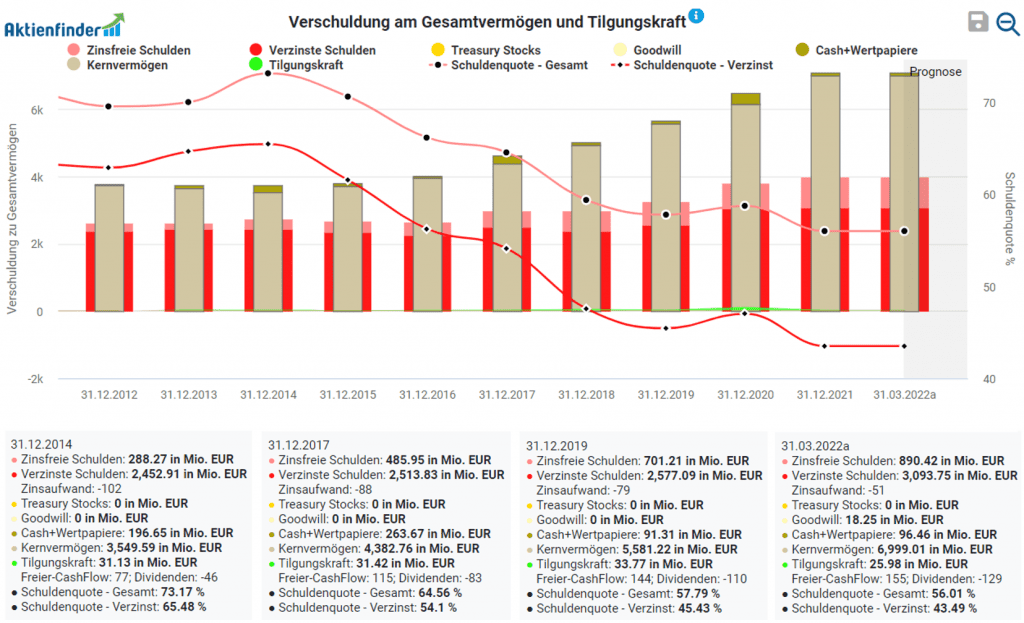

Wie bei Vonovia und anderen Immobilienkonzernen lockt TAG Immobilien aktuell mit einer hohen Dividendenrendite und einer attraktiven Bewertung. Gleichwohl müssen Investoren berücksichtigen, dass die mögliche Zinswende die Immobilienwerte mit den damit einhergehenden Zinserhöhungen stark unter Druck setzen könnte. Immobilienunternehmen benötigen für die Entwicklung oder den Ankauf neuer Immobilien viel Kapital. Eine hohe Zinslast kann den finanziellen Spielraum daher einschränken und sogar zu einer Abwertung der Kreditwürdigkeit führen. Löblich ist es da, dass TAG Immobilien in den letzten Jahren die Schuldenquote kontinuierlich gesenkt hat. Mit 43 Prozent liegt sie gemessen an den verzinsten Schulden sogar leicht unter der Quote von Vonovia (44,7 Prozent).

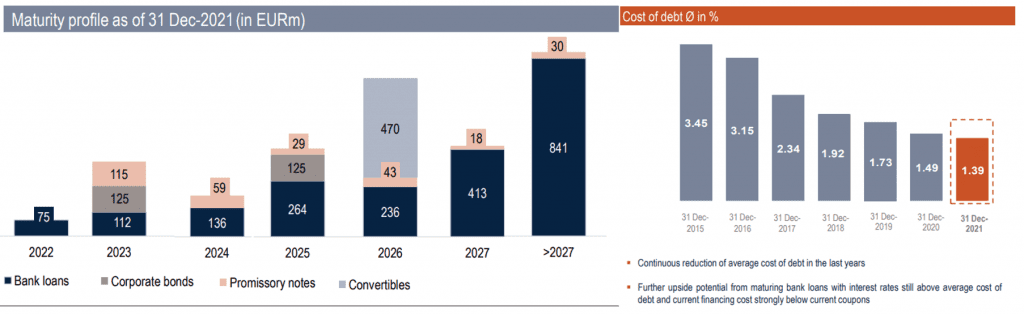

Ebenfalls positiv bewerte ich die lange Restlaufzeit der Schulden. So beträgt die durchschnittliche Laufzeit für Bank-Darlehen 7,6 Jahre. Insgesamt liegt die Laufzeit aller Verbindlichkeiten bei durchschnittlich 6,3 Jahren. Gleichwohl ist das nicht nur ein Vorteil. Den größten Teil der Verbindlichkeiten muss das Management erst noch begleichen. Bisher war es für TAG Immobilien günstig, alte Verbindlichkeiten durch die Aufnahme von neuen Schulden zu ersetzen, da das Unternehmen die Kosten für Fremdkapital kontinuierlich auf zuletzt 1,39 Prozent senken konnte. Es sieht aber alles danach aus, dass diese komfortable Situation bald endet und die Fremdkapitalkosten wieder steigen. In einem solchen Umfeld ist ein „Rollen“ von Schulden nur durch höhere Kosten möglich, was wiederum zu Lasten der Profitabilität geht.

Schuldenprofil von TAG Immobilien, Quelle: Investor Relations

Ist die TAG Immobilien Aktie ein Kauf?

Die TAG Immobilien Aktie wirkt auf dem ersten Blick attraktiv. Umgekehrt sehen wir in der aktuellen Korrektur lediglich eine Anpassung an das sich ändernde Markt- und Zinsumfeld. Insofern geht eine Kurskorrektur nicht zwangsläufig mit einer guten Einstiegsmöglichkeit einher. Daneben fehlt mir für ein Investment das Alleinstellungsmerkmal. Mich stört weiterhin das Klumpenrisiko von in Norddeutschland liegendenImmobilien, weshalb ich in Vonovia mit dem breiter gestreuten Immobilienportfolio eine attraktivere Aktie sehe.

Whirlpool Corporation – die KitchenAid für das Depot?

Von den drei hier näher gezeigten Unternehmen dürfte Whirlpool wohl das bekannteste sein. In den letzten 10 Jahren stieg der Aktienkurs des Haushaltskonzern zwischenzeitlich um 480 Prozent. Vom Allzeit aus dem letzten Jahr hat sich die Aktie nun aber um 30 Prozent entfernt. Die Gründe dürften in der hohen Inflation, den gestiegenen Energiekosten und den Lieferkettenproblemen liegen. Diese wirken sich nachteilig auf die Bereitschaft der Verbraucher aus, teure und vor allem energieverbrauchende Haushaltsprodukte zu erwerben.

Hat Whirlpool ein erfolgversprechendes Geschäftsmodell?

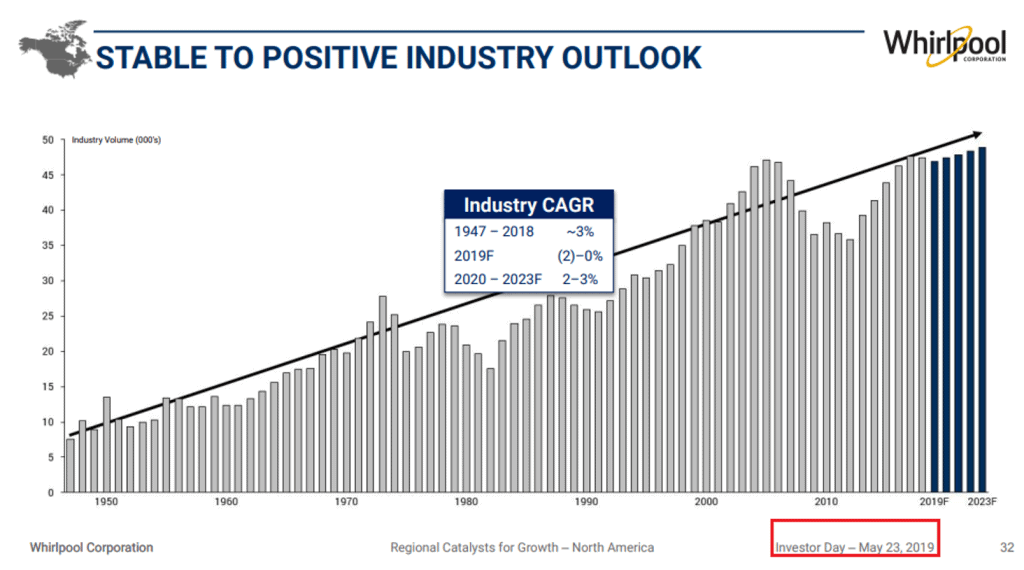

Whirlpool ist besonders für Küchen- und Haushaltsprodukte mit den Marken Whirlpool, KitchenAid, Bauknecht und Jennar bekannt. Den größten Teil des Umsatzes erwirtschaftet das Unternehmen in Nord-Amerika (57 Prozent), gefolgt von Europa (23 Prozent), Süd-Amerika (14 Prozent) und Asien (6 Prozent). Langfristig hat Whirlpool extrem von der Technologisierung in den Haushalten profitiert. Ähnlich wie Valmet Oyj agiert Whirlpool in einem Markt, der nicht stark, aber dafür stetig wächst, wie diese von 2019 veröffentlichte Übersicht zeigt.

Übersicht aus dem Jahr 2019, Quelle: Investor Day Präsentation vom 23. Mai, 2019

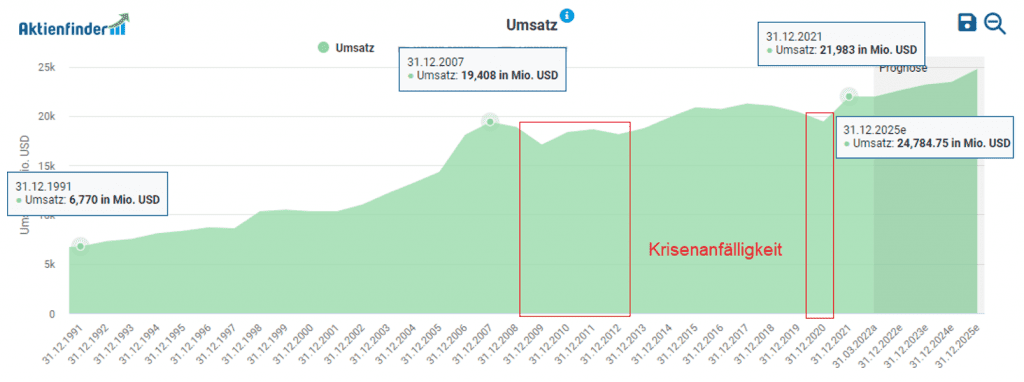

Entsprechend dem allgemeinen Industriewachstum konnte Whirlpool den Umsatz seit 1991 von 6,7 Milliarden USD auf zuletzt fast 22 Milliarden USD steigern. Dabei ist die Krisenanfälligkeit des Geschäfts eher moderat. Zwar ging der Umsatz im Zuge der Finanz- und Wirtschaftskrise etwas stärker zurück, einen wirklichen Einbruch erlebte das Unternehmen nicht.

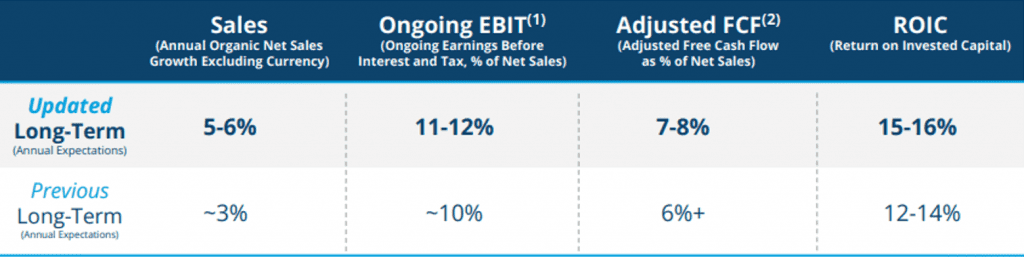

Analysten gehen davon aus, dass Whirlpool den Umsatz bis 2025 auf über 24,7 Milliarden USD steigern wird. Damit bewegen sich die Vorhersagen im Rahmen der unternehmenseigenen Prognosen, die Whirlpool im letzten Jahr erfreulicherweise angehoben hat. Nunmehr erwartet das Management rund um CEO Marc Bitzer ein langfristiges Umsatzwachstum von 5 bis 6 Prozent. Der Gewinn in Form des EBITs soll sogar im niedrigen zweistelligen Bereich wachsen.

Angehobene Langfristziele, Quelle: Präsentation für Investoren aus dem 3. Quartal 2021

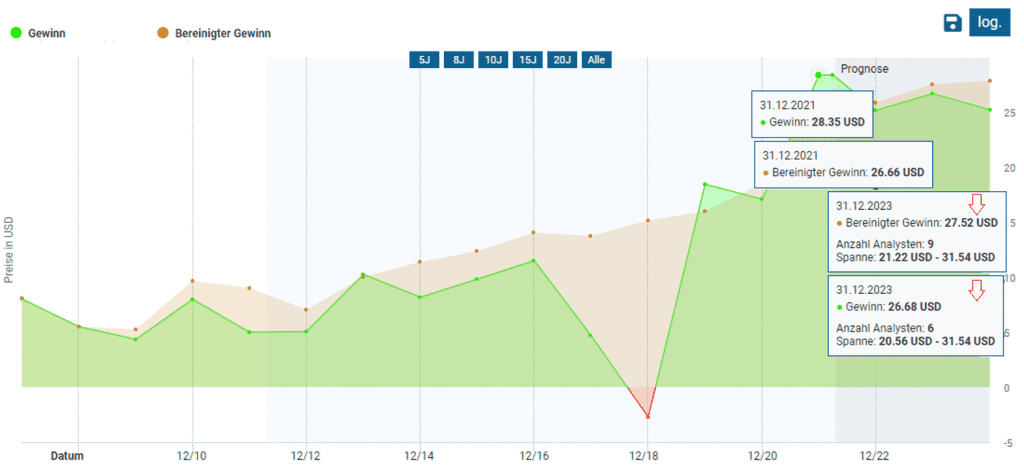

Bei der Profitabilität gehen Analysten jedoch für den um Sondereffekte bereinigten Gewinn und den bilanzierten Gewinn von einer nachlassenden Dynamik aus. Größere Einbrüche erwarten die Profis trotz der gegenwärtigen Krisen allerdings nicht.

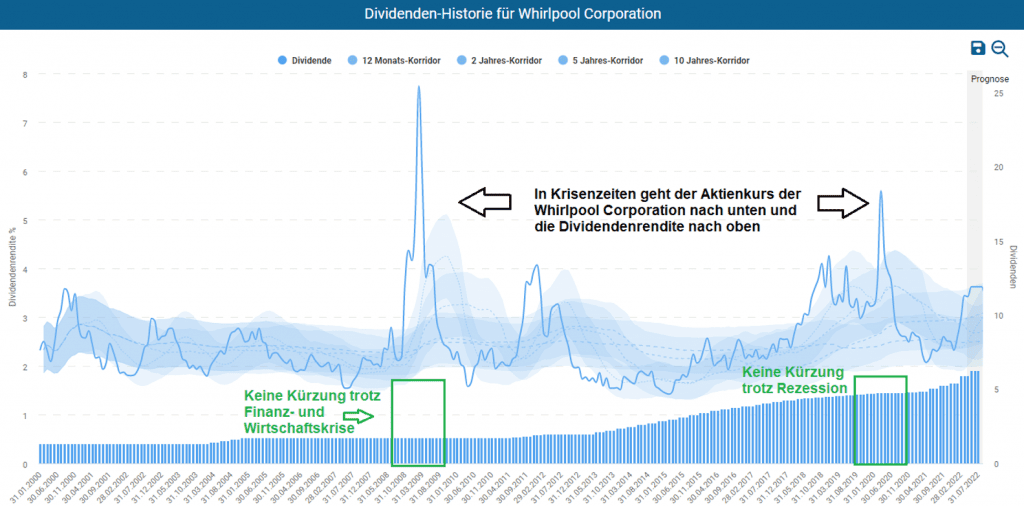

Ist die Dividende von Whirlpool sicher?

Die aktuelle Dividendenrendite von 4 Prozent liegt weit über den historischen Langzeitkorridoren und ist daher verlockend. Gut gefällt mir die sehr geringe Ausschüttungsquote von gerade einmal 21 Prozent auf den Gewinn und den Free-Cash-Flow. Daneben hat Whirlpool die Dividende trotz einiger Wirtschaftskrisen seit 36 Jahren nicht gesenkt und in den letzten 11 Jahren jedes Jahr erhöht. In den letzten fünf Jahren hat das Management die Dividende im Schnitt um fast 8 Prozent angehoben. Die durchschnittliche Erhöhung der letzten 10 Jahre lag sogar bei 12,5 Prozent.

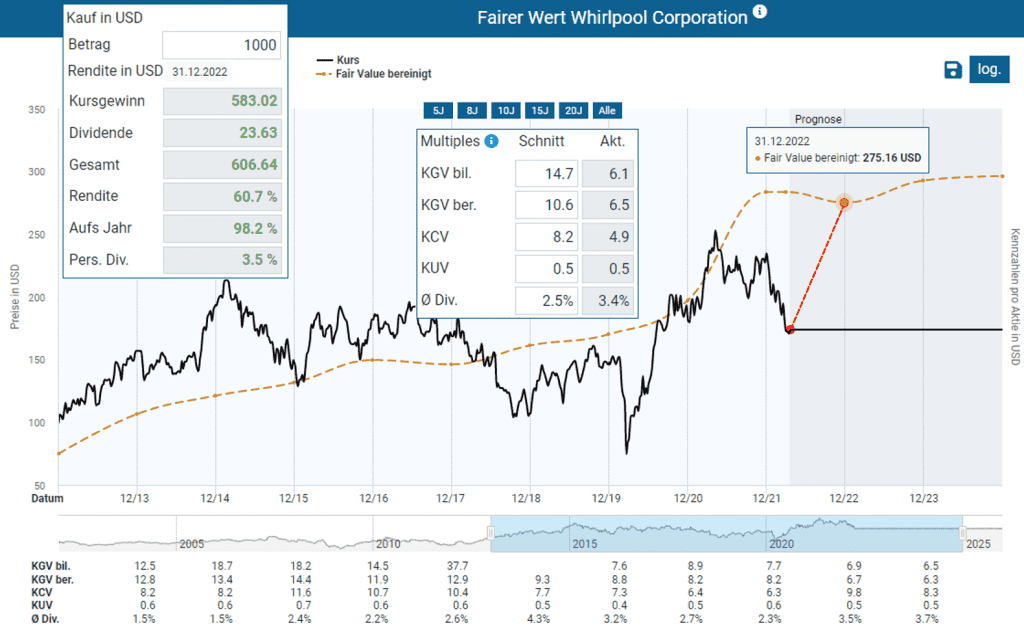

Ist die Whirlpool Aktie günstig bewertet?

Die Korrektur hat die Whirlpool Aktie tief unter die durchschnittliche historische Bewertung gedrückt. Mit einem bereinigten KGV von 6,5 ist die Aktie äußerst attraktiv bewertet. Gemessen an den historischen Multiples und dem erwarteten bereinigten Gewinn für 2022 beträgt das Aufwärtspotential 60 Prozent.

Ist die Whirlpool Aktie ein Kauf?

Anleger bekommen Whirlpool aktuell zu einem sehr attraktiven Preis und mit einer historisch betrachtet recht hohen Dividende. Die Aktie reiht sich damit in einer Liste von attraktiv bewerteten Unternehmen ein, die eher traditionelle und damit vermeintlich langweilige technische Geräte für den Haushalt herstellen. Hierzu zähle ich ebenfalls Stanley Black & Decker oder Snap-on. Zwar besteht die Möglichkeit, dass die Korrektur noch nicht abgeschlossen ist, ich kann mir aber gut vorstellen, in den kommenden Wochen weitere Positionen in diese „Langweiler“ zu eröffnen.

Fazit: Diese Dividenden-Aktien sind kaufenswert

Im aktuellen Marktumfeld locken einige äußerst interessante Dividenden-Aktien zu einem Kauf. In diesem Monat sind mir besonders die Valmet Oyj und die Whirlpool Aktien mit ihren hohen Dividendenrenditen und nicht zu hohen Ausschüttungsquoten ins Auge gesprungen. Eventuell lohnt es sich angesichts der dynamisch verlaufenden Korrektur auf eine Stabilisierung des Aktienkurses zu warten. Ich werde beide Werte in den nächsten Wochen sehr genau beobachten und halte eigene Investments für wahrscheinlich. Falls dir keine dieser Aktien zusagt oder du noch weitere solide Dividenden-Zahler suchst, bieten wir dir im beliebtesten Aktienfinder Deutschlands mitsamt dem Dividenden-Turbo und weiteren einzigartigen Tools eine Vielzahl weiterer Qualitätsaktien mit dynamischen Gewinnwachstum an, in die du investieren kannst.

The post Dividenden-Aktien mit Rabatt – April 2022 appeared first on Aktienfinder.Net blog.