Bei der T. Rowe Price Group lässt die seltene Mischung aus einem prozentual zweistelligen Dividendenwachstum und einer attraktiven Dividendenrendite in Höhe von 4,0 Prozent die Herzen von Dividendeninvestoren höherschlagen. Doch überzeugt das Geschäftsmodell eines auf aktiv gemanagte Investmentfonds spezialisierten Vermögensverwalter oder muss der US-amerikanische Dividendenaristokrat im Zeitalter des ETF-Booms zukünftig doch kleinere Brötchen backen?

Wir nehmen T. Rowe Price Group genauer unter die Lupe und prüfen für dich, ob die Aktie aktuell preiswert ist oder du besser die Finger von dieser Aktie lassen solltest.

Das Geschäftsmodell in aller Kürze

“Our vision is to be a premier global active asset manager” lautet das selbstbewusste Firmencredo der T. Rowe Price Group. Als Vermögensverwalter bietet T. Rowe Price (Börsenticker TROW) seinen Kunden eine breite Palette an diversen Investmentfonds, Finanzprodukte für die Altersvorsorge wie z.B. Individual Retirement Accounts, Kontoverwaltung oder staatlich geförderte College-Sparplänen an. Das Angebot richtet sich an gutverdienende Privatkunden und institutionelle Anleger sowie an Finanzinstitute, die die Investmentfonds und Finanzprodukte an die Endkunden weitervertreiben.

Während die kostengünstigen Exchange Traded Funds (ETFs) im Zeitalter des passiven Investierens seit Jahren im Trend liegen, forciert TROW mit seinen aktiv gemanagten Produkten quer durch alle Asset-Klassen wie Aktien, Anleihen oder Multi-Asset einen gänzlich anderen Weg. Die aus Baltimore stammende Investmentgesellschaft zeichnet sich durch eine historisch starke Verankerung mit dem institutionellen Finanzbereich wie Pensionsfonds, Versicherungen und andere Finanzinstitute aus und bietet daher überwiegend klassische Finanzprodukte an.

Von zentraler Bedeutung in der Vermögensverwaltung sind die sogenannten Assets Under Management (AUM), die das Volumen der verwalteten Kundengelder beziffern. Gemessen an den AUM reiht sich T. Rowe Price mit 1,27 Billionen US-Dollar (USD) per 31.12.2022 in den illustren Kreis der weltweit Top-20 Vermögensverwalter ein.

T. Rowe Price im Überblick (Quelle: Business Update 2022, S. 4)

T. Rowe Price im Überblick (Quelle: Business Update 2022, S. 4)

Im Jahr 1986 ging T. Rowe Price an die Börse und seit 2018 übertrifft das Unternehmen konstant die Marke von einer Billion USD an verwaltetem Vermögen. Dabei entfallen zwei Drittel der verwalteten Kundengelder auf Anlageprodukte im Bereich der Vorsorge. Aufgrund dieses hohen Anteils weisen einige Analysten auf den zukünftigen Kapitalabfluss aufgrund der bevorstehende Pensionsantritte der „Baby-Boomer“-Generation hin.

T. Rowe Price untergliedert seine Umsätze in zwei unterschiedliche Geschäftssegmente. Die Gebühren für die aktiv gemanagten Fonds vereinnahmen mit ca. 5,97 Mrd. USD den Löwenanteil, was 92 Prozent des Gesamtumsatzes entspricht. Die verbleibenden 0,57 Mrd. USD werden in Form von Service-, Vertriebs- und Verwaltungsgebühren erzielt.

Umsatz nach Geschäftssegmenten (Quelle: Earnings Q4 2022, S. 12)

Umsatz nach Geschäftssegmenten (Quelle: Earnings Q4 2022, S. 12)

Was gibt es Neues bei T. Rowe Price?

Welche Ereignisse der letzten Monate haben den Aktienkurs der T. Rowe Price Group bewegt und werden für den Erfolg der nächsten Quartale entscheidend sein? In diesem Investor-Update haben wir die Entwicklungen der letzten Monate analysiert.

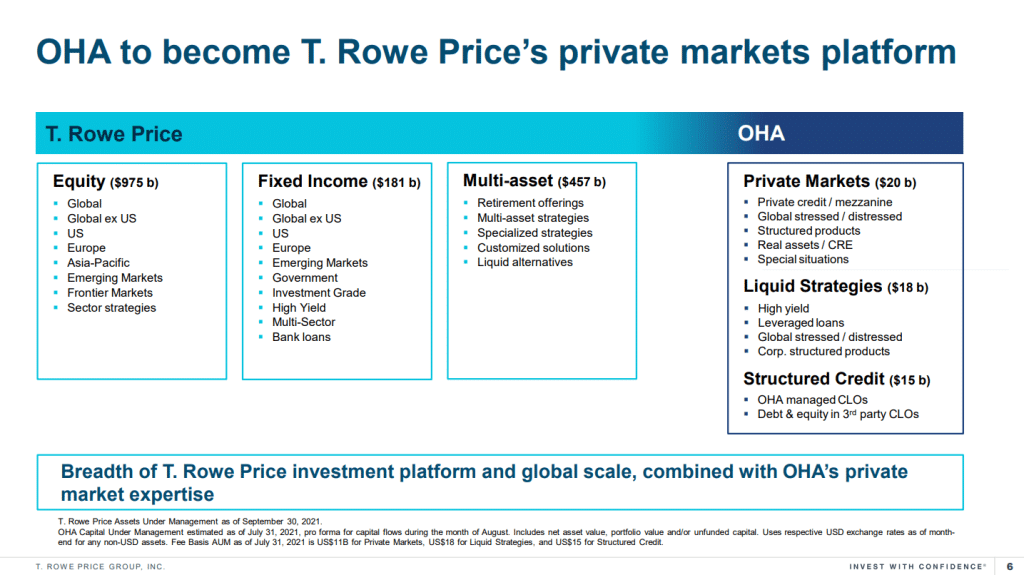

Integration von Oak Hill Advisors

Im Oktober 2021 verkündete T. Rowe Price die Akquisition der auf alternative Investments spezialisierten Investmentgesellschaft Oak Hill Advisors (OHA). Die Kaufsumme von 4,2 Mrd. USD wurde zu 74 Prozent in Cash und zu einem Viertel durch TROW-Aktien gestemmt. Erfolgswirksam können zusätzlich 900 Mio. USD bis 2025 an die vormaligen OHA-Eigentümer fließen. Übrigens sitzt der Gründer und ehemalige CEO von OHA, Glenn August, heute nicht nur im Board of Directors, sondern ist mit 1,1 Prozent der größte private Anteilseigner abseits der institutionellen Investoren.

Die Übernahme von OHA kann von T. Rowe Price als Reaktion auf den Trend des anhaltenden Kostendrucks auf Investmentprodukte gewertet werden, die vor allem durch die breite Akzeptanz von ETFs befeuert wird. Schließlich lassen sich für alternative Nischeninvestments höhere Gebühren eher rechtfertigen als für breite, standardisierte Marktindizes. Somit inkludierte das aktuelle Zahlenwerk erstmals die Umsatzerlöse von OHA, jedoch werden die Umsätze von OHA nicht separat in den Geschäftsberichten ausgewiesen. Lediglich die angefallenen Integrationskosten des OHA-Geschäfts kamen seitens des Management zur Sprache, die für einen Anstieg der operativen Kosten um 6,4 Prozent im Vergleich zum Vorjahr 2021 sorgten.

Details zum Kauf von Oak Hill Advisors (Quelle: OHA Acquisition Overview 2021, S. 8)

Details zum Kauf von Oak Hill Advisors (Quelle: OHA Acquisition Overview 2021, S. 8)

Als Premium-Mitglied bekommst du Premium-Research auf dem Niveau eines hochklassigen Börsenbriefs. Zugleich erlangst du als Premium-Mitglied Zugriff auf den beliebtesten Aktienfinder Deutschlands. Alle hier getroffenen Aussagen bezüglich fundamentaler Qualität und Bewertung zur T. Rowe Price Aktie und vielen weiteren Aktien kannst du mit stets aktuellen Daten im Aktienfinder nachvollziehen.

Jetzt den ganzen Premium-Artikel auf Aktienfinder.Net lesen.