Welche Qualitätsaktien sind derzeit ein Kauf? Diese Frage beantworten wir einmal im Monat in unserer Serie „Kaufenswerte Aktien“. Hierfür generieren wir basierend auf den Kauflimits unserer über 110.000 Mitglieder eine einzigartige Liste von Qualitätsaktien mit hohem Renditepotential, aus der unsere Experten drei besonders spannende Aktien herauspicken und näher analysieren.

Dabei steht vor allem die Bewertung im Vordergrund, denn je günstiger eine Qualitätsaktie bewertet ist, umso größer ist das Potenzial für hohe Kursgewinne. Ein Beispiel für hohe Kursgewinne ist die TOMRA Aktie, die wir im Oktober 2023 als kaufenswerte Aktie identifizierten und die seit Mitte Februar nach starken Quartalszahlen bis heute um satte 42 Prozent anstieg. Seit unserer Analyse liegt der Total Return bei 21 Prozent oder 57 Prozent annualisiert. Auch mit dem bekannteren Namen LVMH aus derselben Oktober-Ausgabe liegen wir bis heute 19 Prozent im Plus oder 53 Prozent annualisiert.

Zwar stehen viele Indizes auf Allzeithoch, doch die alleinige Vogelperspektive könnte täuschen. Tatsächlich sind auch weiterhin einige Qualitätsaktien günstig bewertet. Drei spannende Kaufchancen stellen wir in diesem Artikel vor.

So gierig ist der Aktienmarkt

Bevor wir unsere kaufenswerten Aktien im März 2024 analysieren, machen wir uns kurz mit der aktuellen Stimmung und Bewertung am Aktienmarkt vertraut und betrachten stellvertretend den weltweit wichtigsten Länderindex S&P 500.

Die Rekordjagd geht weiter

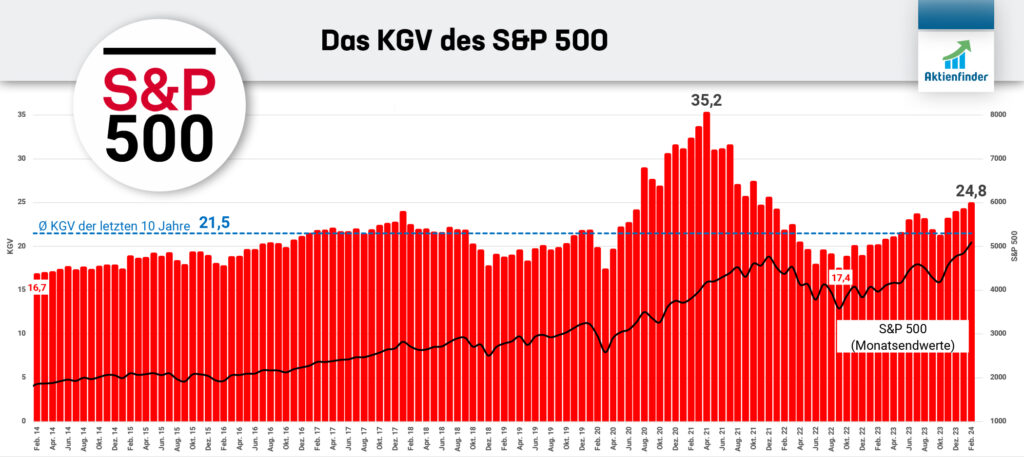

Die seit Ende Oktober laufende Rallye setzte sich im Februar fort und bescherte dem S&P 500 im vergangenen Monat einmal mehr ein Kursplus von fünf Prozent mit neuen Allzeithochs. Das durchschnittliche KGV des Index liegt nun mit knapp 25 bereits sportliche 15 Prozent über dem Durchschnitt der letzten zehn Jahre von 21,5. Und selbst dieser Durchschnitt ist bereits höher als das durchschnittliche Index-KGV von 20 seit der Jahrtausendwende. Der CNN Fear & Greed Index signalisiert mit einem Wert von 78/100, dass die aktuelle Rekordjagd seit Dezember von extremer Gier getrieben wird. Der Fear & Greed Index misst die Angst und Gier am Aktienmarkt anhand verschiedener Parameter wie Volatilität, Marktbreite oder der Nachfrage nach Anleihen.

Seit Beginn der Rallye hat der S&P 500 um 23 Prozent zugelegt. Das KGV ist seither mit etwa 18 Prozent allerdings weniger stark gestiegen. Das zeigt, dass ein Teil der Kurssteigerungen bereits durch Gewinnwachstum gerechtfertigt war. Der weitaus größere Teil der Kurssteigerungen beruht aber auf deutlich gestiegenen Bewertungen und damit hohen Gewinnerwartungen für die Zukunft.

Die Märkte sind euphorisch und treiben nicht nur den S&P 500 auf Allzeithochs, sondern auch seine Bewertung in sportliche Sphären.

Die Märkte sind euphorisch und treiben nicht nur den S&P 500 auf Allzeithochs, sondern auch seine Bewertung in sportliche Sphären.

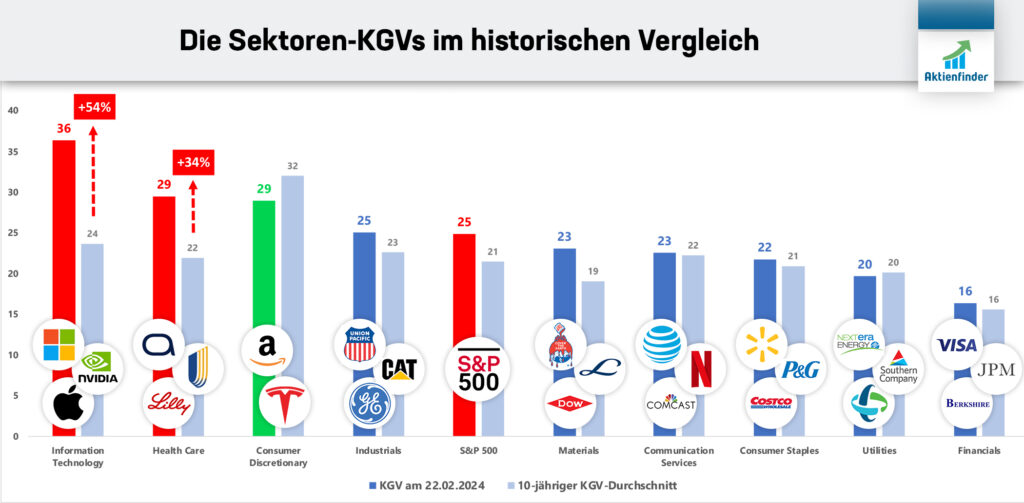

Diese Sektoren sind teuer

In dieser Ausgabe haben wir erstmals auch die aktuellen Sektor-Bewertungen mit ihren jeweils zehnjährigen Mittelwerten verglichen. Dabei wird deutlich, dass nicht alle Sektoren zu dem hohen KGV des Index beitragen. So liegen beispielsweise die Sektoren Communication Services oder Consumer Staples (Basiskonsumgüter), in denen Aktien wie Comcast, AT&T oder Procter & Gamle vertreten sind, nahe an ihren historischen Durchschnitten. Der Sektor Consumer Discretionary (zyklische Konsumgüter) mit bekannten Vertretern wie Amazon oder Tesla ist sogar deutlich günstiger bewertet als im Durchschnitt der letzten zehn Jahre. Auffallend weit von ihren historischen Bewertungen entfernt sind dagegen die Sektoren Information Technology von Nvidia oder Microsoft und Health Care mit beispielsweise Eli Lilly oder der United Health Group. Diese beiden Sektoren machen 30 und 13 Prozent des S&P 500 Indexgewichts aus, sodass in der Summe einige Schwergewichte den ganzen Leitindex verteuern.

Zu den boomenden Schwergewichten zählte zuletzt allen voran Nvidia, die inzwischen nach Marktkapitalisierung die drittwertvollste Aktie im Index hinter Apple und Microsoft ist. Sie hat seit Bekanntgabe ihrer Quartalszahlen letzte Woche nochmals 17 Prozent zugelegt, nachdem sie bereits zuvor seit Jahresbeginn exorbitant performt hatte.

Der S&P 500 ist nicht hoffnungslos überbewertet, doch hochgewichtete Sektoren verteuern den Index.

Der S&P 500 ist nicht hoffnungslos überbewertet, doch hochgewichtete Sektoren verteuern den Index.

Die Liste der Top 30 kaufenswerten Aktien

In der nachfolgenden Liste findest du die Top 30 kaufenswerten Aktien. Die Liste basiert auf den Kauflimits unserer über 110.000 Mitglieder, die auf der Suche nach qualitativ hochwertigen und zugleich günstig bewerteten Aktien sind. Ganz oben auf der Liste stehen die Aktien, die laut Kauflimits aktuell kaufenswert sind, weil sich der tatsächliche Aktienkurs unter oder nahe am Mittelwert der hinterlegten Kauflimits bewegt. Als Premium-Mitglied hast du hier vollen und stets aktuellen Zugriff auf diese inspirierende Liste.

Die Rangliste der Top 30 kaufenswerten Aktien wird diesmal überraschenderweise von einer deutschen Aktie angeführt. Der Aktienkurs des Stromerzeugers Encavis liegt 14,1 Prozent unter dem Durchschnitt der 257 Kauflimits und rückt damit von Platz 13 auf Platz 1 vor. Ebenfalls auf dem Podest stehen die Aktien von W. P. Carey und Tencent. Neu in den Top 10 ist die Aktie des Konsumgüterkonzerns Reckitt Benckiser, die im Vergleich zum Vormonat um 23 Plätze aufstieg. Die meisten Plätze verlor der niederländische Handelskonzern Koninklijke Ahold Delhaize, dessen Aktienkurs seit der letzten Ausgabe um mehr als 5 Prozent gestiegen ist.

Die Top 10 Dividenden-Aktien mit Rabatt unserer Mitglieder im März 2024

Die Top 10 Dividenden-Aktien mit Rabatt unserer Mitglieder im März 2024

Als Premium-Mitglied findest du hier die komplette Liste aller Top 30 kaufenswerten Aktien des März 2024, sortiert nach dem höchsten prozentualen Preisabschlag des Aktienkurses zum Mittelwert der hinterlegten Kauflimits.

Jetzt den ganzen Premium-Artikel auf Aktienfinder.Net lesen.