In den vergangenen beiden Wochen haben die letzten Unternehmen aus dem High-Tech Stock Picking wikifolio ihre Zahlen zum Q1 vorgelegt.

Ich hatte in den vergangenen Wochen ja schon in zwei Blog-Beiträgen die Q1-Ergebnisse von Arista, Alteryx, Qualys, Fastly, HubSpot und IAC (hier) sowie die Q1-Zahlen von Garmin, Alphabet, Facebook, Twitter, TSMC und Shopify (hier) kurz kommentiert.

Zum Abschluss dieser Quartalssaison waren jetzt noch Baidu, PureStorage, Nutanix, CrowdStrike und last but not least DocuSign mit ihren Quartalszahlen an der Reihe. Auf deren Ergebnisse möchte ich mit dem heutigen Beitrag kurz eingehen:

Baidu

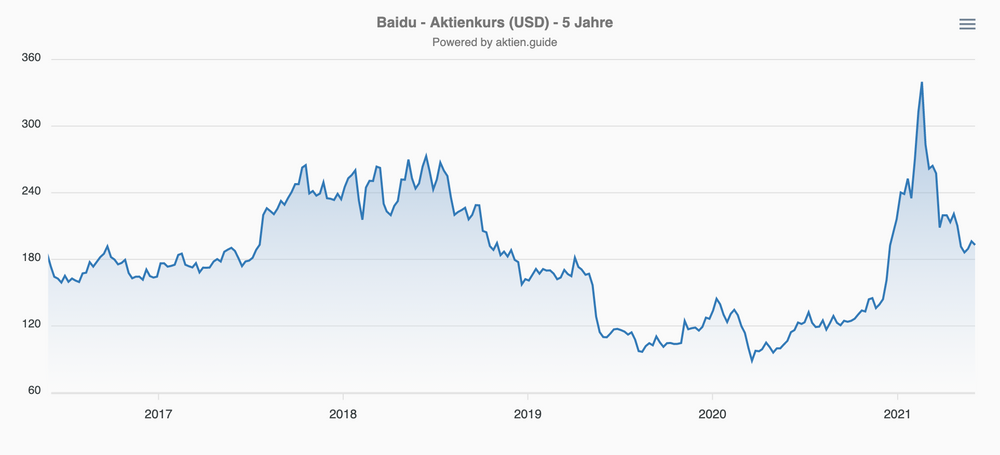

Die aktuelle Situation bei Baidu hatte ich kürzlich ,hier auf dem DLF-Blog ausführlich kommentiert. Der Hype um das gemeinsam mit Geely entwickelte zukünftige Baidu E-Auto hatte zu Beginn des Jahres viele Spekulanten in die Aktie gelockt und zu Rekordkursen bei der Baidu Aktie geführt. Nach einem 40% Kurssturz sind die Zocker nun wohl wieder draußen und der Kurs dürfte wieder in ruhigere Fahrwasser eintauchen.

,https://aktien.guide/aktien/Baidu-US0567521085

Ich bin sehr zufrieden mit den Baidu Ergebnissen zum Q1. Das Unternehmen kommt sehr gut dabei voran, seinen Umsatz außerhalb seines klassischen Kerngeschäfts mit Suchmaschinenwerbung voranzutreiben.

Insbesondere die neuen AI Geschäftsbereiche laufen mittlerweile richtig gut (+70%) und tragen nun nennenswert (21%) zum Gesamtumsatz bei. Dadurch (und aufgrund eines schwachen Vergleichsquartals) ist auch der Gesamtumsatz nach mageren Jahren zu Jahresbeginn wieder mal um 25% gewachsen.

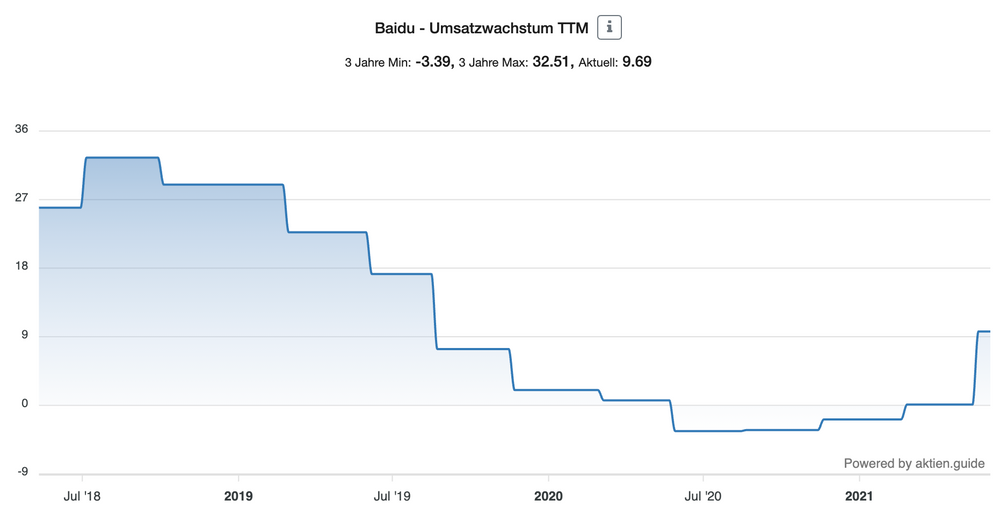

Die Guidance für das laufende Q2 ist mindestens genauso optimistisch. Damit ist ziemlich wahrscheinlich, dass das Umsatzwachstum für 2021 wieder zweistellig ausfallen dürfte. In der Umsatzanalyse des aktien.guide sieht man sehr schön die Trendwende der letzten Quartale:

,https://aktien.guide/high-growth-investing/Baidu-US0567521085/charts#growth-rate-chart-anchor

Eine höhere Bewertung für Baidu wäre aus meiner Sicht nach diesem Turnaround durchaus gerechtfertigt, derzeit beträgt das EV/Sales deutlich weniger als 3.

Ich halte die Baidu Anteilscheine nach dem Kurssturz für attraktiv bewertet und habe meinen Anteil an Baidu im wikifolio wieder etwas aufgestockt, nachdem ich die Gewichtung im Hype deutlich reduziert hatte.

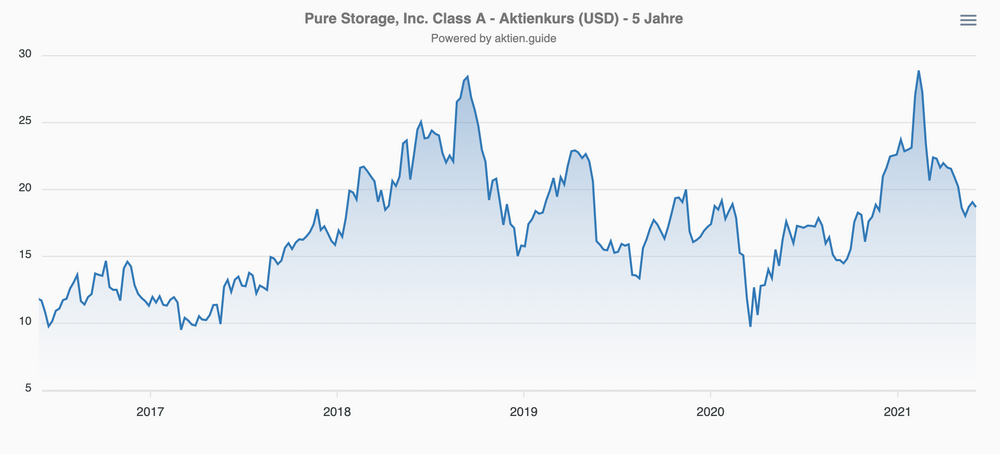

Pure Storage

Auch Pure Storage ist im abgelaufenen Q1 FY22 zum zweistelligen Umsatzwachstum (+12%) zurückgekehrt, nachdem man im letzten Jahr (auch pandemiebedingt) eine Wachstumsschwäche konstatieren musste. Das Unternehmen bietet seine Flash-Storage-Lösungen mittlerweile sehr erfolgreich auch auf einer Subskriptionsbasis an.

Diese wiederkehrenden Umsätze sind im abgelaufenen Quartal um 35% gegenüber Vorjahr auf $163 Mio. gewachsen und machen damit mittlerweile schon ca. 40% vom Umsatz aus. Wie gut das Neugeschäft mittlerweile wieder läuft, das erkennt man noch besser als am Umsatzzuwachs am um 23% auf $866 Mio. gestiegenen Deferred Revenue und den “Remaining Performance Obligations” (RPO), die um 24% gegenüber Vorjahr auf $1,1 Mrd. vorankamen.

https://aktien.guide/aktien/Pure-Storage-Inc-Class-A-US74624M1027

Die Pure Storage Aktie ist trotz des ordentlichen Wachtsums seit Februar um 30% eingebrochen und ist wieder für unter 20$ zu haben, was einem EV von ca. $5 Mrd. bzw einem EV/Sales von weniger als 3 entspricht.

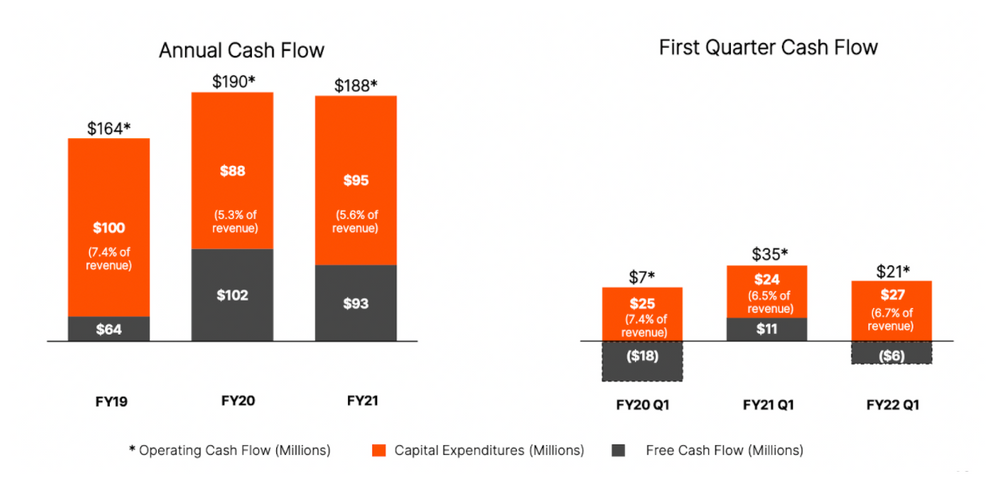

Der Hauptgrund liegt darin, dass die Profitabilität bisher nicht gut genug vorankommt. Im saisonal schwachen Q1 musste man – im Gegensatz zum Vorjahresquartal) sogar nochmals einen leicht negativen Free Cashflow ausweisen.

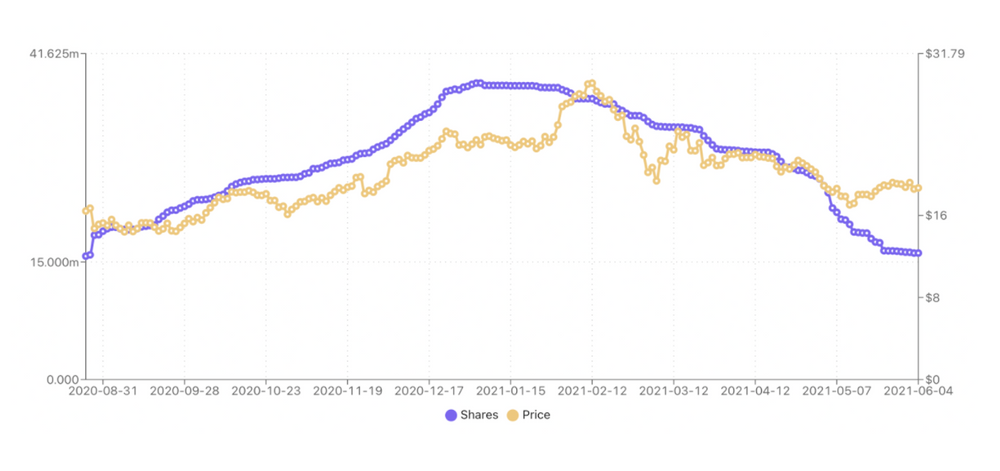

Cashflow Entwicklung bei Pure Storage

Belastet wurde der Aktienkurs durch die Verkäufe der ARK ETFs von Cathie Wood, die ihren Anteil seit Januar deutlich deutlich reduziert hat – aber immer noch über 16 Mio. Aktien hält.

Quelle: https://cathiesark.com/ark-combined-holdings-of-pstg

Ich halte Pure Storage nach dem Kursrückgang angesichts der Rückkehr auf den Wachstumspfad wieder für durchaus attraktiv bewertet.

Eine Neubewertung der Pure Storage Aktie erwarte ich aber erst dann, sobald das Management den Nachweis erbringen kann, dass Pure mit seinem innovativen Geschäftsmodell auf seinem hart umkämpften Markt auch unterm Strich Geld verdient.

Davon ist man leider noch ein ganzes Stück entfernt, die operative Marge nach GAAP war mit -18% im jüngst abgelaufenen (saisonal immer recht schwachen) Quartal doch noch deutlich negativ.

Nutanix

Die Nutanix Zahlen zum Q3 des bis Ende Juli laufenden FY21 habe ich in der vergangenen Woche auf dem DLF Blog ausführlich kommentiert. Mein Fazit lässt sich schon der Headline dieses Beitrages entnehmen: ,Der neue CEO nimmt Kurs auf die Profitabilität.

Und tatsächlich scheint Nutanix endlich – langsam aber sicher – voranzukommen auf dem Weg in die schwarzen Zahlen. Vor diesem Hintergrund ist es wenig überraschend, dass die Nutanix Aktie sich gegen den Trend in den vergangenen Monaten sehr gut behauptet hat.

https://aktien.guide/aktien/Nutanix-Inc-Class-A-US67059N1081

Dadurch hat sich die Gewichtung von Nutanix in meinem ,wikifolio erhöht, die Aktie gehört dort aktuell zu den Top 3 der am höchsten gewichteten Werte.

Doch das ist für mich vertretbar, denn der Enterprise Value beträgt immer noch weniger als $7 Mrd. und ich denke im Falle einer Übernahme durch einen strategischen Käufer wie z.B. Google oder IBM wäre ein deutliches Aufgeld fällig.

Am 22. Juni soll es übrigens im Rahmen einer Investorenveranstaltung nähere Informationen zum Business Plan des neuen Managements geben. Ich bin gespannt ob es z.B. durch die Ankündigung eines Zeitplans für den Pfad bis zur Profitabilität neue Impulse für die Nutanix Aktie gibt.

CrowdStrike

Den besonders aufmerksamen Beobachtern des ,High-Tech Stock Picking wikifolios unter Euch ist natürlich nicht entgangen, dass ich in der vergangenen Woche – noch vor den Quartalszahlen – den Restbestand von CrowdStrike Aktien aus dem wikifolio mit über 150% Gewinn verkauft habe.

Die vorgelegten Quartalszahlen von CrowdStrike waren absolut überzeugend und belegen zum wiederholten Male die Ausnahmestellung des Cloud Security Spezialisten. Immer noch 70% Umsatzwachstum bei einem Quartalsumsatz von über $300 Mio. und mittlerweile 39% Free Cashflow-Marge ist große Klasse.

Meine Entscheidung für den Verkauf ist einzig und allein auf die nach wie vor exorbitant hohe Bewertung des Unternehmens zurückzuführen.

Wenn wir von einem CrowdStrike Umsatz von $1,4 Mrd. für das laufende Geschäftsjahr ausgehen, dann entspricht ein Kurs von aktuell gut 200$ immer noch einem EV/Sales Verhältnis (Forward) von über 30.

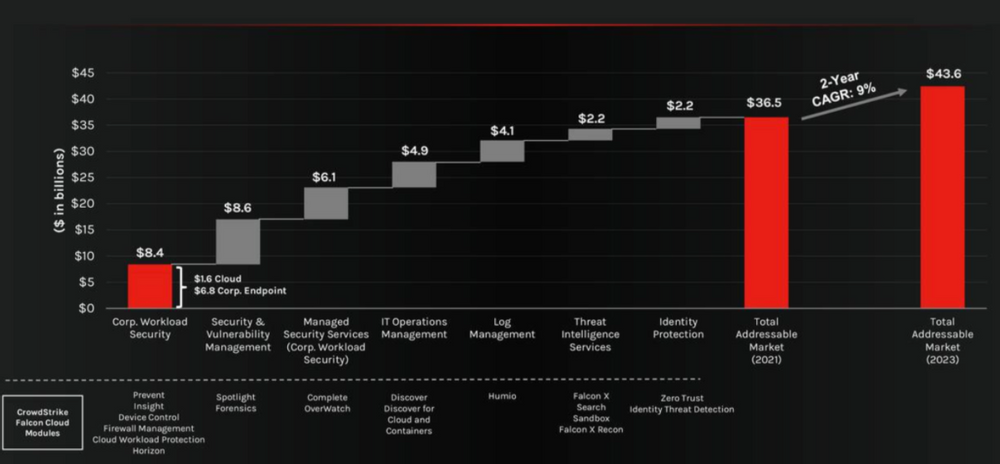

Bei einem TAM (Total Adressable Market) von ca. $40 Mrd. und einem heutigen Enterprise Value von $46 Mrd. sehe ich nicht, wie der faire Wert von CrowdStrike sich in den kommenden 3-5 Jahren von dieser Basis aus verdoppeln sollte.

Ein solches Positiv-Szenario für einen möglichen „Verdoppler“ benötige zumindest ich aber für einen vernünftigen Investment Case bei einer solch spekulativen High-Growth-Aktie.

Der adressierbare Markt von CrowdStrike

Natürlich kann sich der CrowdStrike Aktienkurs dennoch jederzeit verdoppeln, aber das wäre dann in meinen Augen eine durch Spekulanten hervorgerufene Übertreibung des Kurses – auf die ich sicher nicht setzen möchte.

Das Chance/Risiko-Verhältnis eines Investments passt hier für mich einfach nicht, daher kann ich leider aktuell nicht mehr am wohl besten Cyber-Security-Unternehmen der Welt beteiligt sein. Denn nicht jedes führende Tech Unternehmen ist auch ein gutes Investment….

CrowdStrike bleibt selbstverständlich auf meiner Watchlist, ein späterer Wiedereinstieg zum fairen Preis ist gut möglich.

DocuSign

Als letztes Unternehmen im ,High-Tech Stock Picking wikifolio hat Ende vergangener Woche DocuSign seine Zahlen dieser Quartalssaison vorgelegt und diese mit einem Paukenschlag beendet.

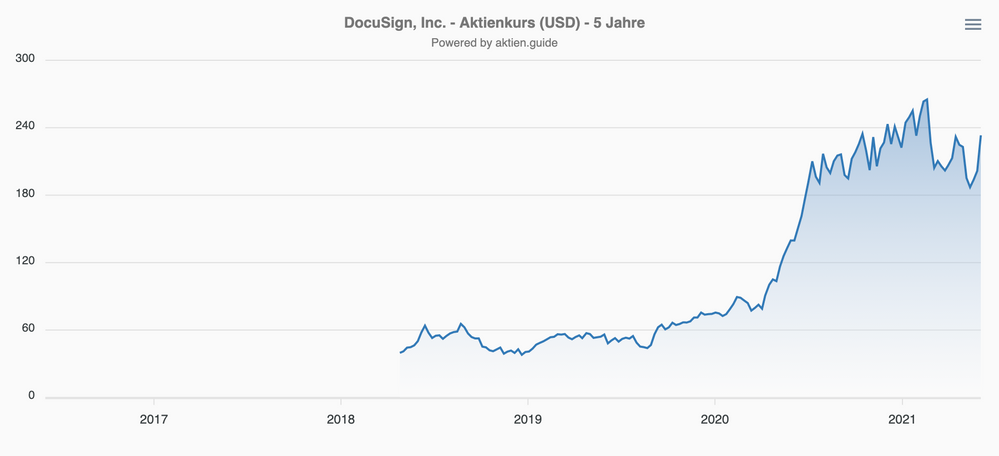

Der DocuSign Umsatz im Q1 stieg um 58% auf $469 Mio., die eigene Guidance und die Erwartungen der Analysten wurden damit weit übertroffen, man erwartet nun im Gesamtjahr mehr als $2 Mrd. Umsatz.

Die DocuSign Aktie ist nach diesem “Beat + Raise” Quartal innerhalb von nur 24 Stunden um 20% angestiegen und hat damit die Hälfte ihrer deutlichen Korrektur seit Februar wieder aufgeholt.

https://aktien.guide/aktien/DocuSign-Inc-US2561631068

DocuSign ist mit einem EV von $46 Mrd. etwa genauso hoch bewertet wie CrowdStrike, macht heute zwar ca. 40% mehr Umsatz, wächst aber langsamer.

Warum bin ich für DocuSign dennoch optimistischer gestimmt als für CrowdStrike und halte die DocuSign Aktie im Gegensatz zu CrowdStrike weiterhin im wikifolio?

Die Antwort auf diese Frage ist einen weiteren Beitrag rund um das wichtige Thema der Bewertung von High-Growth-Aktien wert, den ich in den kommenden Wochen für Euch zusammenschreiben werde.

Wenn Du DocuSign, CrowdStrike und andere High-Growth-Aktien gemeinsam mit mir weiterverfolgen willst, dann kannst Du ,jetzt hier meinen kostenlosen Newsletter abonnieren.