| Lockheed Martin Aktie | |

| Logo | |

| Land | USA |

| Branche | Rüstung |

| Isin | US5398301094 |

| Marktkapitalisierung | 90,5 Milliarden € |

| Aktienkurs | 323,11 € |

| Aktienanalysen | 11 |

| Dividendenrendite | 2.6% |

| Stabilität Dividende | 0,98 von max. 1,0 |

In dieser Analyse geht um es die Lockheed Martin Aktie. Lockheed Martin ist in der Rüstungs-, oder wie es manchmal auch beschönigend heißt, Verteidigungsindustrie tätig. In dieser Analyse lasse ich damit verbundene moralische und ethische Fragestellungen außen vor. Denn letztlich entscheidet jeder Aktionär selbst, in welche Branchen er investiert. Deshalb soll sich diese Analyse ausschließlich und wertungsfrei auf das Renditepotenzial der Lockheed Martin Aktie konzentrieren. Ob Lockheed Martin als Investment für dich in Frage kommt, entscheidest du.

Lockheed Martin als Investment

Lockheed Martin hat seinen Aktionären in den letzten Jahren hohe Renditen beschert. Wer vor 5 Jahren gekauft hat, darf sich heute über eine jährliche Rendite aus Kurgewinnen und Dividenden von über 12 Prozent freuen. Auf Sicht der vergangenen 10 Jahre sind es sogar 19 Prozent jährlich. Trotz dieser guten historischen Zahlen und der hohen Qualität des Geschäftsmodells hat der Aktienkurs den Corona-Crash noch immer nicht ganz verdaut. Ob sich derzeit eine günstige Gelegenheit für den Kauf der Lockheed Martin Aktie bietet, klären wir in dieser Analyse.

Das Geschäftsmodell: So verdient Lockheed Martin Geld

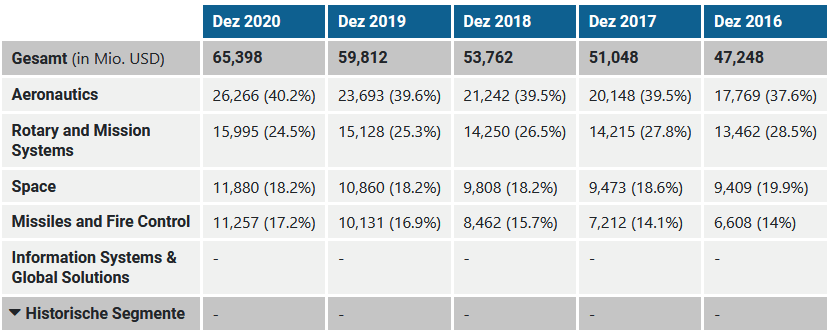

Lockheed Martin kann auch als global agierendes Sicherheits-, Luft- und Raumfahrtunternehmen bezeichnet werden. Dabei ist die Geschäftstätigkeit des Unternehmens ist vier Segmente (Seite 4) untergliedert: Aeronautics, Missiles and Fire Control, Rotary and Mission Systems und Space.

Aeronautics

Dieses Segment beschäftigt sich mit der Entwicklung, Produktion und Instandhaltung von militärischen Luftfahrzeugen (Helikopter, Flugzeuge) und unbemannten Luftfahrzeugen (Dronen). Das wohl bekannteste Produkt aus diesem Geschäftsbereich ist der F-35 Kampfjet. Dieses Segment ist das mit Abstand größte, gemessen am Umsatzanteil von 40 Prozent.

Missiles and Fire Control

Dieser Geschäftsbereich entwickelt Luft- und Raketenabwehrsysteme, Kurzstreckenraketen, Luft-Boden Angriffssysteme und Feuerleitanlagen. Auch Bodenfahrzeuge gehören zum Produktportfolio. Dieses Segment ist für 17 Prozent des Gesamtumsatzes verantwortlich.

Rotary and Mission Systems

In diesem Bereich entwickelt Lockheed Martin unter anderem Systeme für Helikopter, Schiffe, Raketen-, sowie Radarsysteme. 25 Prozent des Gesamtumsatzes werden mit diesem Segment erzielt.

Space

Wie der Name bereits vermuten lässt, enthält dieser Geschäftsbereich alle Produkte rund um das Thema Raumfahrt. Dazu gehören unter anderem Satelliten. Dieses Segment steuert 18 Prozent des Gesamtumsatzes bei.

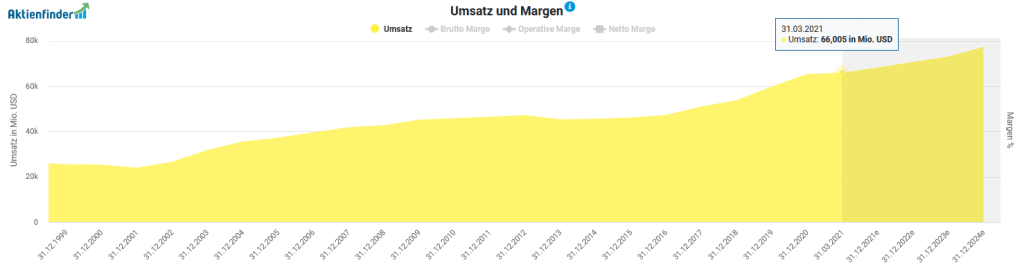

So profitabel ist Lockheed Martin

Lockheed Martin überzeugt seit vielen Jahren mit starkem und kontinuierlichem Gewinnwachstum. Allein in den vergangenen 5 Jahren hat sich der Gewinn pro Aktie mehr als verdoppelt. Auf 10-Jahressicht ist der Gewinn im Schnitt um 13 Prozent pro Jahr gewachsen. Eine beeindruckende Leistung für ein Unternehmen mit einem Jahresumsatz von 66 Milliarden Dollar. Ebenso bemerkenswert ist die Stabilität des Geschäftsmodells. Lockheed Martin profitiert als Rüstungsunternehmen von langfristigen Lieferverträgen, die in dieser Branche üblich sind. Dadurch sichert sich das Unternehmen Abnehmer für seine Produkte weit in die Zukunft. Diese langfristige Bindung ist allerdings auch notwendig, da die Entwicklung beispielsweise eines Kampfjets Unsummen an Geld verschlingt. So werden die Entwicklungskosten des F-35 Jets auf rund 45 Milliarden USD beziffert. Die langfristigen Verträge und die Entwicklungszuschüsse machen solche Projekte dennoch lukrativ. Die Entwicklung des F-35 Jets von Lockheed Martin wurde von einer Vielzahl von Ländern finanziell unterstützt. Damit erkauften sich die Geldgeber unter anderem Priorität bei der Auslieferung.

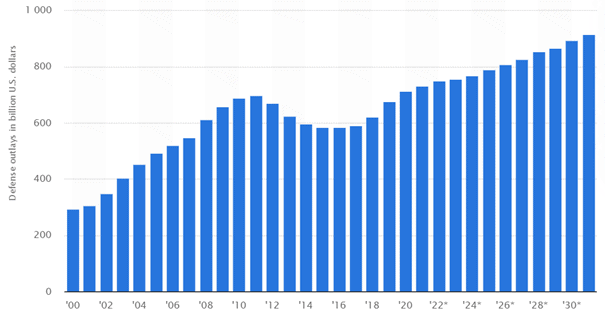

Ein weiterer positiver Faktor ist das steigende Verteidigungsbudget der USA. Laut Statista sollen die Ausgaben bis 2031 von derzeit 733 auf 915 Milliarden USD ansteigen. Die Abhängigkeit von den USA stellt jedoch auch ein Risiko dar. Im Jahr 2020 war die US-Regierung für 74 Prozent des Umsatzes von Lockheed Martin verantwortlich (Seite 85). Dreiviertel des Umsatzes durch einen einzigen Kunden zu generieren, würde bei vielen anderen Unternehmen die Alarmglocken schrillen lassen. Ist das bei Lockheed Martin auch der Fall? In den letzten Jahren gab es vermehrt politische und gesellschaftliche Kritik an den Verteidigungsausgaben der USA. Ein häufig genanntes Argument ist, dass eine Reduktion bei den Militärausgaben für soziale Programme verwendet werden könnte. Obwohl ich diese Forderungen nachvollziehen kann, denke ich nicht, dass die Militärausgaben der USA in naher Zukunft stark sinken werden. Ich sehe mich in dieser Vermutung durch das erst kürzlich von Präsident Biden vorgestellte Verteidigungsbudget bestätigt, welches eine 1,6 prozentige Erhöhung der Ausgaben gegenüber dem Vorjahr vorsieht.

Entwicklung des Verteidigungsetats der USA (Quelle: Statista)

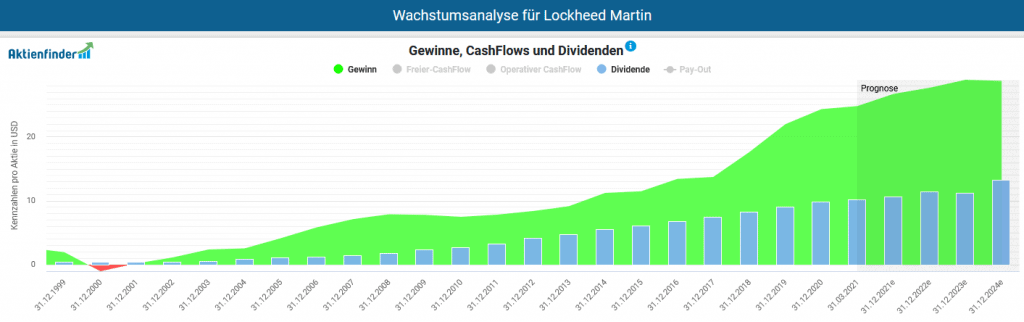

Durch die langfristigen Verträge und die jährlichen hohen Verteidigungsausgaben der USA ist das Geschäftsmodell von Lockheed Martin krisensicher. Wie du auf dem folgenden Chart siehst, haben die Finanzkrise im Jahr 2008 und die Coronakrise seit 2020 die Gewinnentwicklung von Lockheed Martin in keiner Weise beeinträchtigt, während Unternehmen in anderen Branchen teils deutliche Einbrüche und sogar Verluste hinnehmen mussten.

Für den kontinuierlichen Anstieg des Gewinns pro Aktie gibt es drei Gründe, die wir der Reihe nach durchleuchten.

Das Umsatzwachstum

Für einen Teil des Gewinnwachstums ist der Umsatzanstieg verantwortlich. Dieser ist in den letzten 10 Jahren im Schnitt um knapp 4 Prozent pro Jahr und in den letzten 5 Jahren um gut 8 Prozent pro Jahr gewachsen. Unter normalen Umständen (keine Verschlechterung der Margen) führt ein höherer Umsatz auch zu einem höheren Gewinn. Wenn du die Wachstumsraten des Umsatzes und des Gewinns vergleichst, erkennst du aber natürlich, dass das Umsatzwachstum nicht allein für den Gewinnanstieg verantwortlich sein kann.

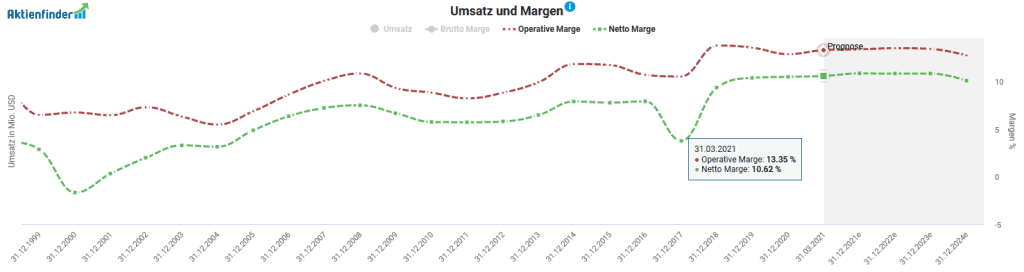

Die Verbesserung der Margen

Neben der Umsatzsteigerung hat Lockheed Martin auch die Margen erhöht. Die Operative Marge stieg in den letzten 5 Jahren von 11,8 auf 13,4 Prozent und die Nettomarge von 7,8 auf 10,6 Prozent. Höhere Marge bedeuten höheren Gewinn bei gleichem Umsatz. Wächst der Umsatz, potenziert sich dieser mit den höheren Margen zu einem noch höheren Gewinn.

Margen von Lockheed Martin

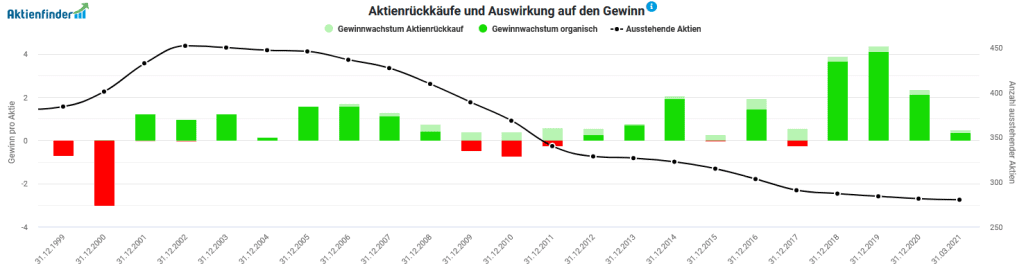

Aktienrückkäufe

Die dritte Säule des Gewinnwachstums pro Aktie von Lockheed Martin sind Aktienrückkäufe. Das Management kauft aggressiv eigene Aktien zurück. Zum Höchststand im Jahr 2002 waren 452 Millionen Aktien von Lockheed Martin im Umlauf. Mittlerweile sind es nur noch 280 Millionen. Das entspricht einer Reduktion von fast 40 Prozent! Eine solche Reduktion steigert den Gewinn pro Aktie des Unternehmens aus, denn je weniger Aktien im Umlauf sind, desto größer ist der Gewinnanteil, der auf eine einzelne Aktie entfällt.

Der Aktienfinder zeigt, welcher Teil des Gewinnwachstums auf organische Faktoren und welcher Teil auf Aktienrückkäufe zurückzuführen ist. In der folgenden Grafik ist zu sehen, dass Lockheed Martin trotz der Aktienrückkäufe das Gewinnwachstum überwiegend organisch erzielt.

Beschränkt man sich rein auf die Zahlen, ist es irrelevant, ob das Gewinnwachstum durch organische Faktoren oder Aktienrückkäufe erzielt wird. Organisches Wachstum deutet jedoch auf ein gesundes und funktionierendes Geschäftsmodell hin. Das ist wichtig, da das Geld für die Rückkäufe aus der laufenden Geschäftstätigkeit generiert werden muss.

Ist die Lockheed Martin Dividende sicher?

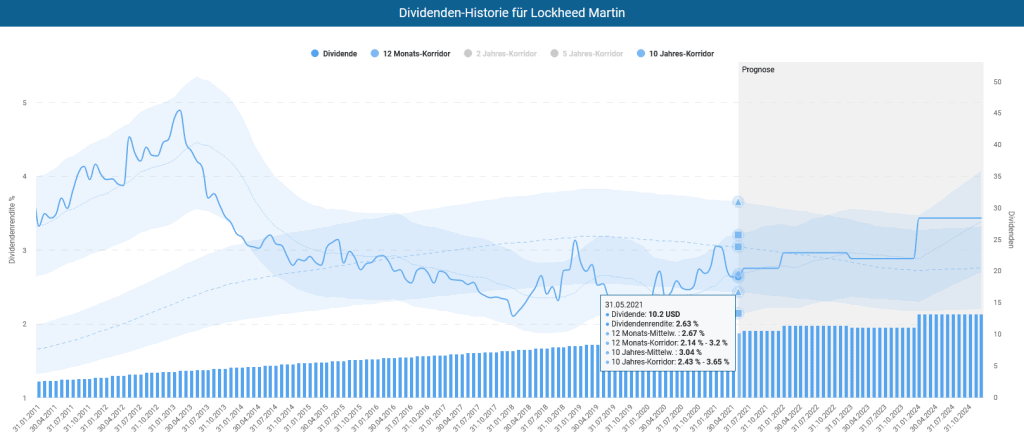

Wie in den USA üblich, schüttet Lockheed Martin seine Dividende quartalsweise an die Aktionäre aus. In den letzten 12 Monaten kamen damit 8,37 Euro zusammen. Die derzeitige Dividendenrendite beträgt folglich 2,6 Prozent und entspricht damit dem Mittelwert der vergangenen 12 Monate, liegt jedoch leicht unter dem 10-Jahresdurchschnitt von 3 Prozent.

Der Dividenden-Turbo des Aktienfinders zeigt den Verlauf der Dividendenrendite von Lockheed Martin. Innerhalb der letzten Jahre bewegte sich die Dividendenrendite innerhalb eines engen Korridors zwischen 2 und 3 Prozent. Basierend auf der durchschnittlichen Dividendenrendite der letzten 12 Monate erscheint die Lockheed Margin Aktie mit 3 Prozent Dividende derzeit fair bewertet. Auf 10-Jahressicht hingegen erscheint die Aktie hingegen leicht überbewertet.

Mindestens ebenso wichtig wie die relative Höhe der Dividendenrendite ist deren Sicherheit sowie das Wachstumspotenzial der Dividende. Bei der Stabilität überzeugt Lockheed Martin auf den ersten Blick. Die Dividende wird seit 18 Jahren kontinuierlich erhöht und wurde seit 35 Jahren nicht gesenkt. Darüber hinaus konnten sich die Aktionäre über ein großzügiges, zweistelliges Dividendenwachstum freuen. Das durchschnittliche Wachstum innerhalb der letzten 10 Jahre betrug 13 Prozent pro Jahr. Bei solch hohen Wachstumsraten wird aus einer anfänglich niedrigen Dividendenrendite schnell eine stattliche Größe, vorausgesetzt, dieses Wachstum setzt sich auch in Zukunft fort. Um zu beurteilen ob das der Fall sein wird, schauen wir uns nun die wichtigen Faktoren für eine sichere und nachhaltig steigende Dividende an.

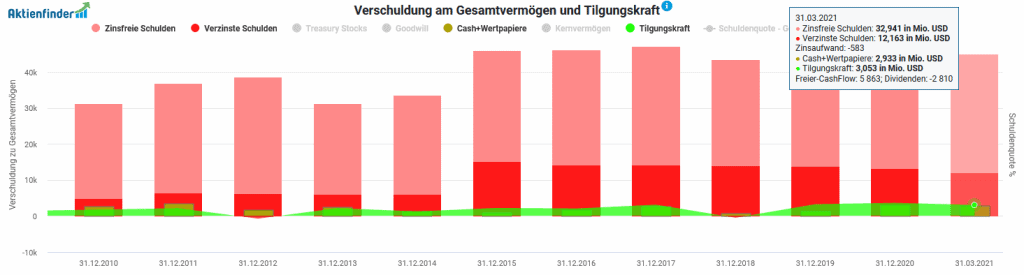

Sind 45 Milliarden USD Verschuldung ein Problem?

Ein wichtiger Aspekt für die Dividendensicherheit ist die Verschuldung eines Unternehmens. Die Zinsen müssen immer zuerst bedient werden und schmälern somit den Gewinn, der für die Dividendenzahlungen übrigbleibt. Glücklicherweise ist Lockheed Martin nicht zu stark verschuldet. Zwar belaufen sich die gesamten Schulden auf 45 Milliarden USD, davon sind jedoch nur 12 Milliarden zinstragend bzw. zu verzinsende Schulden. Zu den nicht-zinstragenden Schulden gehören beispielsweise offene Rechnungen aus Lieferungen und Leistungen, aber auch ausstehende Gehaltszahlungen und zukünftige Pensionsverpflichtungen (Seite 3).

Der niedrige Anteil der zinstragenden Schulden bedeutet, dass Lockheed Martin nur für rund ein Drittel der Schulden auch Zinsen bezahlen muss. Die dadurch entstehende Zinslast betrug im letzten Geschäftsjahr (2020) 591 Millionen USD, was knapp 7 Prozent des operativen Gewinns im selben Jahr entsprach. Für ein Unternehmen mit stabilen und wachsenden Erträgen stellt dies keine zu hohe Belastung dar. Darüber hinaus ist der Anteil der Zinslast am operativen Gewinn seit Jahren rückläufig. Im Jahr 2018 lag der Anteil noch bei 9 Prozent. Dafür gibt es zwei Gründe. Zum einen hat Lockheed Martin die zu verzinsenden Schulden seit 2018 um 2 Milliarden von 14 auf 12 Milliarden USD reduziert. Der zweite Grund ist der Anstieg des operativen Gewinns, der im Jahr 2018 noch bei 7,3 Milliarden lag und inzwischen 8,6 Milliarden beträgt (Seite 67).

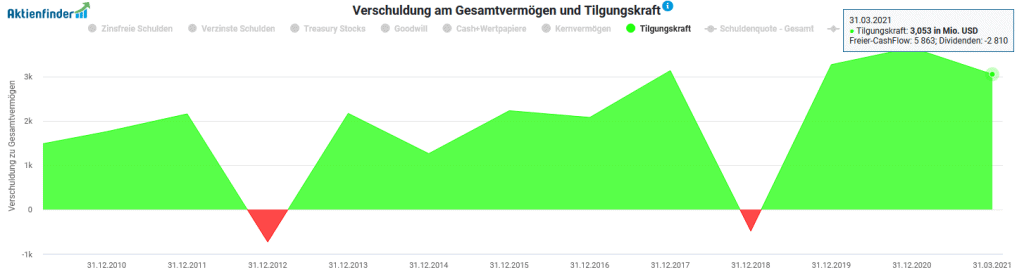

Sind negative Cash-Flows ein Problem?

Bei der Tilgungskraft sieht es auf den ersten Blick weniger erfreulich aus. Obwohl das Unternehmen in der Regel hohe Überschüsse erwirtschaftet, ist die Tilgungskraft – d.h. der Freie Cash-Flow abzüglich der Dividendenzahlungen, in den letzten 10 Jahren zweimal in den negativen Bereich gerutscht, und zwar in den Jahren 2012 und 2018.

In beiden Jahren war der Grund hierfür eine Veränderung im sogenannten Working Capital, sowie Beiträge zur Finanzierung der Pensionsansprüche der Mitarbeiter (siehe Geschäftsbericht 2012 Seite 58 und Geschäftsbericht 2018 Seite 61). Das Working Capital ist die Differenz aus den kurzfristigen Vermögenswerten und kurzfristigen Verbindlichkeiten. Wenn ein Unternehmen sein Inventar aufstockt, wird dadurch Geld gebunden und der Cashflow reduziert sich in Höhe des Preises der gekauften Güter. Der gleiche Effekt tritt auch ein, wenn sich andere kurzfristige Vermögenswerte erhöhen. Steigen beispielsweise die offenen Forderungen aus Lieferungen und Leistungen, so hat das Unternehmen Umsätze erzielt, ohne aus diesen Umsätzen einen Zahlungsmittelzufluss erhalten zu haben. Dieses Geld ist in den offenen Forderungen gebunden und wird erst frei, wenn diese Forderungen beglichen werden. Im Jahr 2018 haben sich die offenen Forderungen von Lockheed Martin um 1,6 Milliarden USD erhöht. Dazu kamen noch 3,6 Milliarden USD zur Finanzierung der Pensionsansprüche der Mitarbeiter. Auf der Seite der Verbindlichkeiten funktioniert dieser Effekt genau andersherum. Steigen die Verbindlichkeiten, so hat das Unternehmen einen Zahlungsmittel- oder Güterzufluss erhalten, ohne bisher eine Leistung erbracht zu haben und der Cash Flow steigt. Um diese Verbindlichkeiten später wieder abzubauen, findet ein Zahlungsmittelabfluss statt.

Working Capital Veränderungen sind i.d.R. normale Geschäftsereignisse, um die du dir keine Sorgen machen musst. Abgesehen davon sind die Cashflow Überschüsse in den anderen Jahren deutlich höher und gleichen die wenigen negativen Jahre problemlos aus. Darüber hinaus erzielt Lockheed Martin äußerst stabile Gewinne, was für die Stärke des Geschäftsmodells spricht. Generell kannst du dir merken, dass Cashflows zu stärkeren Schwankungen neigen als die Gewinne eines Unternehmens. Beispielsweise große Investitionen innerhalb eines Jahres können zu einer negativen Tilgungskraft führen. Solange sie nur von kurzer Dauer sind und nicht durch eine Verschlechterung des Geschäftsmodells verursacht wurden, sind solche Schwankungen beim Cash Flow unproblematisch.

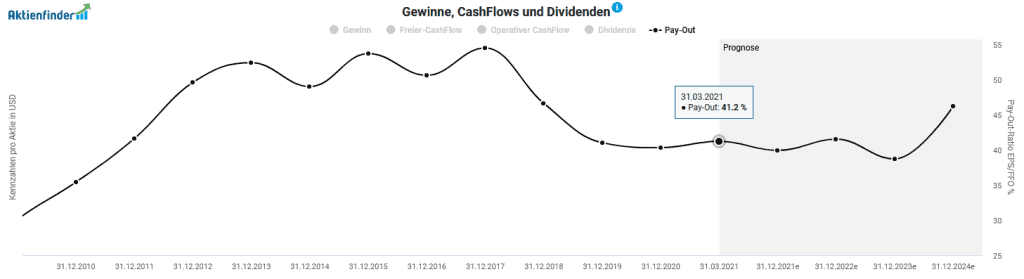

Ist die Auszahlungsquote ein Problem?

Ein weiteres Sicherheitsmerkmal der Dividende ist die Auszahlungsquote. Sehr hohe Quoten können ein Anzeichen für eine unsichere Dividende sein. Denn bei einer hohen Auszahlungsquote von beispielsweise 90 Prozent oder höher, reicht ein kleiner Gewinneinbruch aus, damit die Dividende bereits nicht mehr vom Gewinn oder Cash-Flow gedeckt ist. Niedrige Auszahlungsquoten hingegen bieten mehr Sicherheit vor Dividendenkürzungen und ermöglichen dem Unternehmen mehr Handlungsspielraum. Bei Lockheed Martin liegt die Auszahlungsquote auf den Gewinn derzeit bei 41 Prozent und befindet sich damit auf einem guten Niveau. Dem Unternehmen bleiben dadurch ausreichend Mittel für Investitionen, die wiederum für neues Wachstum sorgen. Dank dieses Wachstums kann Lockheed Martin die Dividende steigern, ohne dabei die Auszahlungsquote zu erhöhen.

Zusammenfassend halte ich die Dividende von Lockheed Martin für sicher. Das Unternehmen weist keine gefährlichen Schwachstellen auf, die die Dividende gefährden würden. Ich gehe deshalb davon aus, dass die Dividende auch in Zukunft steigen wird.

Ist die Lockheed Martin Aktie günstig bewertet?

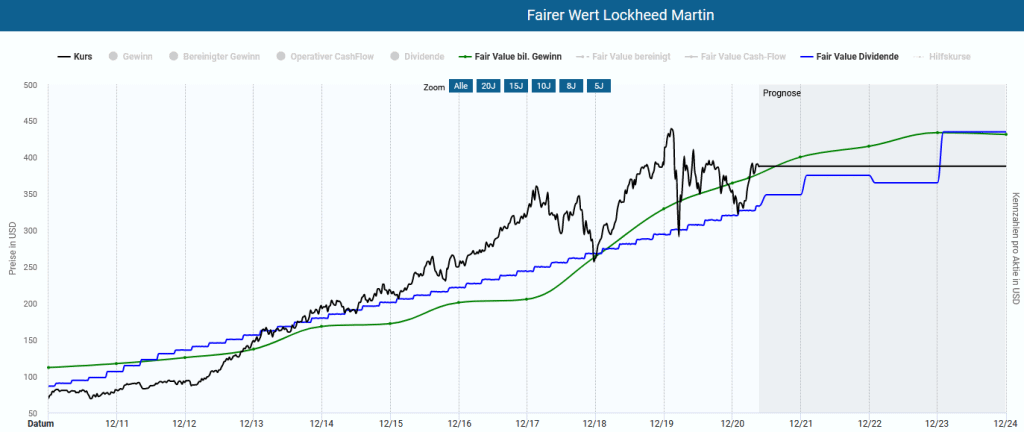

Die Lockheed Martin Aktie wird derzeit zu einem Preis von 387 USD gehandelt. Das aktuelle KGV der Aktie liegt bei 16 und erscheint damit auf den ersten Blick nicht allzu teuer.

Für die Bewertung nutze ich als Betrachtungszeitraum die letzten 10 Jahre, sowie die fairen Werte für den Gewinn und die Dividende. Diese liefern jeweils unterschiedliche Resultate. Dem fairen Wert des Gewinns zufolge ist die Lockheed Martin Aktie derzeit in etwa fair bewertet. Laut dem fairen Wert der Dividende hingegen ist sie leicht überbewertet, genau genommen um 16 Prozent. Bezieht man allerdings die prognostizierten Dividendenerhöhungen der nahen Zukunft mit ein, nähert sich der faire Wert der Dividende dem aktuellen Aktienkurs sehr nah an.

Auf Basis dieser Ergebnisse sehe ich die Lockheed Martin Aktie momentan als fair bewertet an. In den vergangenen 10 Jahren war die Aktie gemessen an ihrem fairen Wert die meiste Zeit überbewertet, teilweise sogar sehr stark und das über lange Zeiträume. Fair bewertet, bzw. unterbewertet, war sie nur selten. Deshalb bietet die Aktie trotz fehlender Unterbewertung noch immer eine bessere Einstiegschance als in den letzten Jahren mit Ausnahme starker Korrekturen.

Fazit: Die Lockheed Martin Aktie – Qualität zum fairen Preis

Die Lockheed Martin Aktie bietet genau das, was für langfristige Investoren relevant ist: Ein stabiles Geschäftsmodell mit nachhaltig wachsenden Erträgen und eine sichere Dividende. Trotz der hohen Qualität ist die Aktie meiner Meinung nach nicht überbewertet. Qualitätsaktien sind selten günstig zu haben und wie ich dir in dieser Analyse gezeigt habe, war die Lockheed Martin Aktie den Großteil der letzten Jahre deutlich höher bewertet als heute. Ich sehe deshalb einen guten Einstiegszeitpunkt sowohl mittels Einzelkauf als auch mittels Aktien-Sparplan.

The post Lockheed Martin Aktie – Rüstung und Raumfahrt für hohe Dividenden plus Kursgewinne appeared first on Aktienfinder.Net blog.