Hast Du schon mal von “The Great Reset” gehört?

Dieser Begriff stammt ursprünglich von ,Klaus Martin Schwab, dem Gründer und Vorsitzenden des jährlich im Schweizer Skiort Davos stattfindenden Weltwirtschaftsforums (,World Economic Forum). Seine Initiative ,„The Great Reset“ stellte er im Mai 2020 zum ersten Höhepunkt der Corona-Pandemie vor.

Schwab ist der Meinung, dass der Kapitalismus sozialer und umweltfreundlicher werden muss, um nach Bewältigung der Pandemie einen globalen wirtschaftlichen Aufschwung zu ermöglichen. Er fordert tiefgreifende wirtschaftliche und soziale Änderungen u.a. im Gesundheits-, Bildungs-, und dem Finanzsystem.

Zumindest in den englischsprachigen Medien wird “The Great Reset” seit einem Jahr immer wieder aus den verschiedenen Blickwinkeln ernsthaft diskutiert – und zwar ohne die Autoren dafür gleich in die Ecke der Crash-Propheten und Verschwörungstheoretiker zu stellen.

In der Financial Times gab es vor wenigen Monaten ein lesenswertes Plädoyer für eine radikale Neuordnung des Währungssystems: ,“Time for a great reset of the financial system”.

Der Autor Chris Watling ist der Meinung, dass unser seit 1971 existierendes Währungssystem am Ende seines Lebenszyklus angekommen und reif für eine Neuordnung ist. Wenn Du Dich näher für die Thematik rund um „The Great Reset“ interessiert, dann empfehle ich Dir diesen Podcast mit Dr. Daniel Stelter und dem Autor.

Immer wieder mal erreichen mich Anfragen von Euch bzgl. meiner Meinung zu politischen oder volkswirtschaftlichen Themen. Normalerweise halte ich mich da raus, da dies bestimmt nicht meine Kernkompetenz ist. In diesem Fall gehe ich aber mit dem vorliegenden Beitrag gerne mal der Frage nach, was “The Great Reset” für den Vermögensaufbau mit Aktien bedeuten würde, den ich so gerne propagiere.

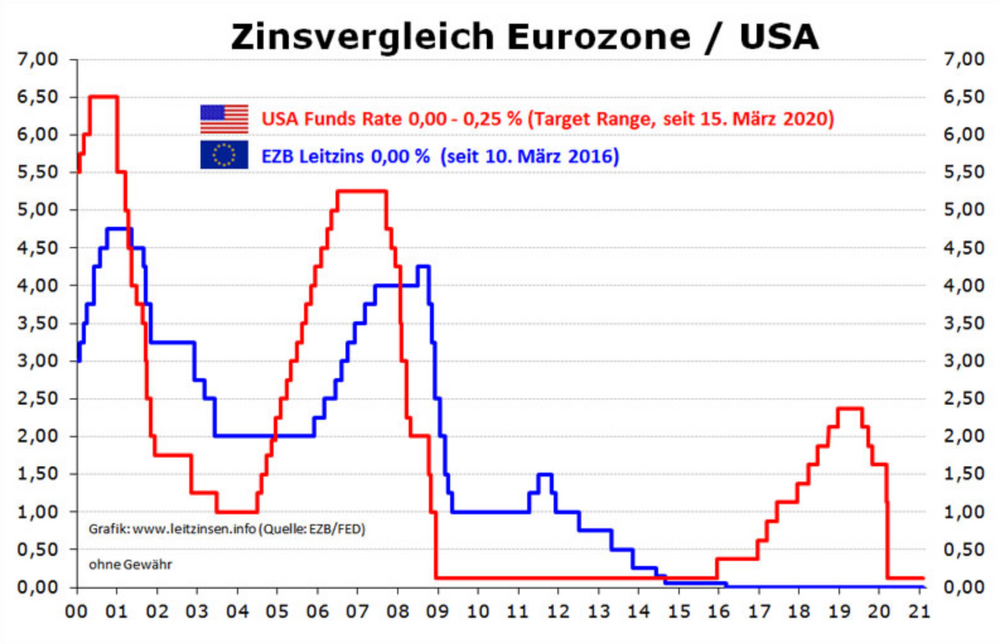

Das Dilemma der Nullzinspolitik

Zunächst mal ist es auch für mich schwer vorstellbar wie die westlichen Zentralbanken aus der Nullzins-Politik ohne große Veränderungen des Währungssystems herauskommen könnten. Ihre jahrelange Strategie ist es, immer mehr Liquidität bereitzustellen, um über eine kontrollierte Inflation eine Entschuldung der überschuldeten Staaten zu erreichen. Doch diese Vorgehensweise hat erhebliche ungesunde Nebenwirkungen mit sich gebracht:

Quelle: http://www.leitzinsen.info/

Es wird immer mehr Geld gedruckt, diese Liquidität strömt in die verschiedenen Assetklassen – vor allem in Immobilienkredite aber auch in Gold und Aktien bis hin zu Kryptowährungen und NFTs (,Non-Fungible Token). Die Folge sind steigende Preise für Immobilien und fast alle anderen Assetklassen sowie Spekulationsblasen in mehr oder weniger deutlichen Ausprägung.

Wir Aktionäre freuen uns zwar über immer weiter steigende Aktienkurse, aber letztlich sind die auch nur ein Ausdruck von inflationären Preisen für Sachwerte. Auch wenn die offiziell ausgewiesenen Inflationsraten alles andere als dramatisch aussehen, so ist doch die gefühlte Inflation eine ganz andere.

So scheint es tatsächlich nur noch eine Frage der Zeit zu sein bis es zu einer großen Änderungen im Währungssystem kommt. Ich halte eine Währungsreform z.B. im Zusammenhang mit der Umstellung auf eine von der EZB ausgegebene digitale Währung für möglich. In deren Zusammenhang könnte man mehr oder weniger offen einen Schuldenschnitt durchführen, den man dann durchaus als großen Reset bezeichnen kann.

Ich bin kein Volkswirtschaftler und mir fehlt leider die Vorstellungskraft wie man diesen konkret ausgestalten könnte, um eine Kollabierung von Bankensystem und einen ausgewachsenen Börsencrash zu verhindern. Aber ich bin mir relativ sicher, dass sich bereits heute viele schlauen Köpfe hinter den Kulissen der Politik und in den Zentralbanken ihre Gedanken über einen solchen Schuldenschnitt machen. Oder bin ich da zu optimistisch bzw. obrigkeitsgläubig und unsere Politiker glauben wirklich immer noch, man könne einfach so weitermachen? Ich hoffe nicht.

Man wird in diesem Zusammenhang wohl auch kritisch darüber nachdenken müssen, welche Rolle die traditionellen Banken in der neuen digitalen Welt denn überhaupt noch spielen und welche Rolle sie im Laufe des 21. Jahrhunderts noch haben werden. Falls Du optisch günstige Bank- und Versicherungsaktien im Depot hast, solltest Du besonders kritisch prüfen, wie diese für die neue digitale Welt aufgestellt sind.

Gewinner und Verlierer beim großen Reset

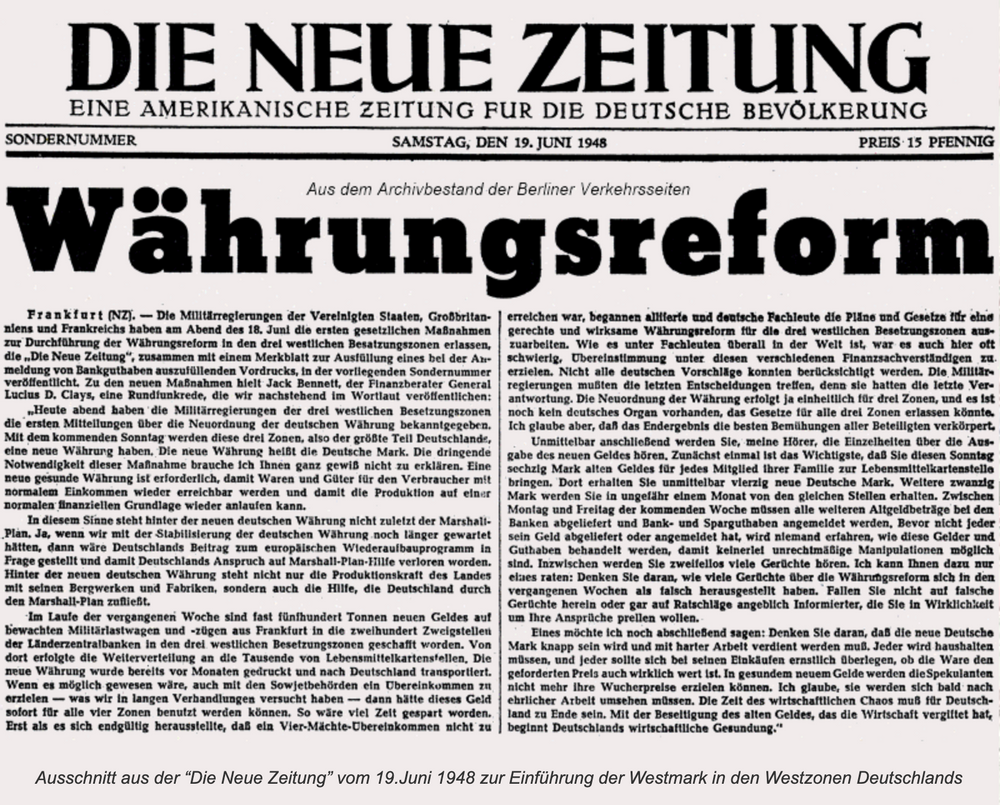

Wichtig für Sparer und Privatanleger ist es, sich klarzumachen, wer wohl die Gewinner und wer (außer den Banken) die Verlierer eines solchen Great Reset wären, wenn er denn kommt. Die Geschichte wiederholt sich zwar nicht und wir haben heute eine grundlegend andere Situation als nach den beiden Weltkriegen – aber es ist dennoch interessant, die ,Erfahrungen aus den Währungsreformen 1923 und 1948 zu kennen.

Quelle: ,http://www.berliner-verkehrsseiten.de/

Ganz schlecht dran sind im Falle einer wie auch immer gearteten Währungsreform wohl auch zukünftig die Besitzer von Staatsanleihen und Geldeinlagen, die Inhaber von Sparkonten, Bausparverträgen oder den in Deutschland so beliebten Kapitallebensversicherungen.

Begünstigt sind bei einer Neuordnung des Geldsystems in aller Regel die Besitzer von Sachwerten. Dazu gehören Immobilien, Edelmetalle, Oldtimer, Kunstgegenstände, Grundbesitz wie Wald genauso wie Unternehmensbeteiligungen sprich Aktien. Die Diskussion um die Werthaltigkeit von Kryptowährungen lasse ich hier mal außen vor, ich hatte ja schon vor einigen Monaten hier im Blog kundgetan ,“Was ich von Bitcoin halte”.

Du solltest Dir immer wieder vergegenwärtigen, dass Aktien eine Beteiligung am Eigenkapital “Deiner” Unternehmen sind. In welcher Währung dieses bemessen wird, das ist im Grunde unwichtig. Eine Währungsreform würde den Aktienkurs treffen sowie die Bilanzen der Unternehmen inkl. ihrer Verschuldungssituation und ihre Kapitalkosten kräftig durcheinander wirbeln. Aber ein gesundes produktives Unternehmen, welches nachhaltig echten Mehrwert für seine Kunden erbringt, das wird auch in einer neuen Währung profitabel sein und Gewinne für seine Aktionäre erwirtschaften.

In der Vergangenheit gehörten stets die Gläubiger zu den Verlierern einer Währungsreform und die Schuldner gehörten zu den Gewinnern. Es ist sehr wahrscheinlich, dass das kurzfristig auch bei einem künftigen Great Reset so sein wird. Dennoch fühle ich mich mit wenig verschuldeten Unternehmen im Depot auch in solch unruhigen Zeiten wesentlich wohler.

Denn wenn sich nach einer Umschuldung in eine neue Währung plötzlich das Zinsniveau wieder normalisiert, dann dürfte so manches Geschäftsmodell, das Wachstum um jeden Preis vorsieht und heute jede Menge “kostenloses” Geld verbraucht, nicht mehr funktionieren.

Ich achte bei der Auswahl “meiner” Unternehmen darauf, dass eine Company entweder heute schon einen positiven Cashflow erwirtschaftet oder zumindest klar ersichtlich ist, dass ein Unternehmen jederzeit auf einen cashflow-positiven Betrieb umstellen könnte, ohne damit das Geschäft zu gefährden. Siehe dazu auch meine ,7 Tipps zum Depotcheck bei Crash-Gefahr.

Fazit

Mit den Aktien erstklassiger Unternehmen im Depot gehörst Du zu den Besitzern von Sachwerten, die traditionell gut durch eine Wirtschafts- und Finanzkrise kommen. Das dürfte auch beim großen Reset nicht anders sein, in welcher Form und wann auch immer dieser uns bevorsteht.

Es gibt keinen Grund auf die Crashpropheten zu hören und Dein gesamtes Geld in Gold oder Kryptowährungen zu parken, um auf den Weltuntergang zu warten. Der wird nicht kommen – auch wenn es zu einer auch aus meiner Sicht notwendigen Neuordnung des Währungssystems kommt.

Als Aktionär von qualitativ guten Wachstumsaktien kannst Du auch einem großen Reset des Finanzsystems einigermaßen gelassen entgegen sehen. Hier kannst Du ,jetzt meinen kostenlosen Newsletter abonnieren, um wöchentlich etwas Neues zum Thema High-Growth-Investing zu erfahren.