Es gibt immer Aktien, die unterbewertet sind. Man muss sie nur finden. Wir haben es geschafft und haben mit Hilfe des Discount Scores über 400 Aktien identifiziert, die potenziell unterbewertete sind mit der Möglichkeit, die Bewertung jeder einzelnen Aktie transparent nachzuvollziehen.

Die Liste wird vollautomatisiert erstellt und ist deshalb immer aktuell. Dabei haben wir unsere Bewertungsalgorithmen im Laufe der Jahre so weit perfektioniert, dass unsere automatisiert erstellte Liste unterbewerteter Aktien die meisten redaktionell verfassten Artikel zum selben Thema in den Schatten stellt. Möglich wird dies durch die einzigartige Kombination aus selbst entwickelten Kennzahlen und einer ebenfalls selbst entwickelten Aktienbewertung, die ebenso einfach wie flexibel handhabbar ist.

Qualitätsaktien finden

Bevor du auf Schnäppchenjagd gehst, mache dir bewusst, dass für dich als langfristig denkender Investor die Qualität einer Aktie noch wichtiger ist als der Preis. Denn nur wenn du in Unternehmen mit langfristig steigenden Gewinnen investierst, wirst du von langfristig steigenden Kursen und Dividenden profitieren. Mit unseren selbst entwickelten Stabilitätskennzahlen für Gewinn, Cash-Flow und Umsatz wissen wir, welchen Unternehmen dies gelingt. Tausende Aktionäre haben so mit Hilfe des Aktienfinders ihre Depots auf Qualität getrimmt. Deshalb hat sich der Aktienfinder auf das Aufspüren von Qualitätsaktien spezialisiert. On-Top bietet der Aktienfinder eine für Qualitätsaktien maßgeschneiderte Aktienbewertung an, die ihresgleichen sucht.

Die KGV-Falle

Viele Aktionäre fallen auf vermeintliche Schnäppchen herein, die sie im Nachhinein teuer zu stehen bekommen. Dabei war oft schon zum Kaufzeitpunkt klar, dass es sich bei der vermeintlich günstigen Aktie um einen Krisenkandidaten und nicht um eine Qualitätsaktie handelte. Falls du bevorzugt Aktien mit einem niedrigen KGV kaufst, darfst du dich nicht wundern, wenn dein Depot einer Resterampe gleicht. Denn ein niedriges KGV deutet auf eine schwache Gewinnentwicklung des Unternehmens hin, weshalb die Börse die Aktie niedrig bewertet. Du kannst von der Höhe des KGVs nicht auf deren faire Bewertung schließen.

Tatsächlich kann eine Aktie mit einem KGV von 20 unterbewertet und eine Aktie mit einem KGV von 10 überbewertet sein!

Unterbewertete Qualitätsaktien finden

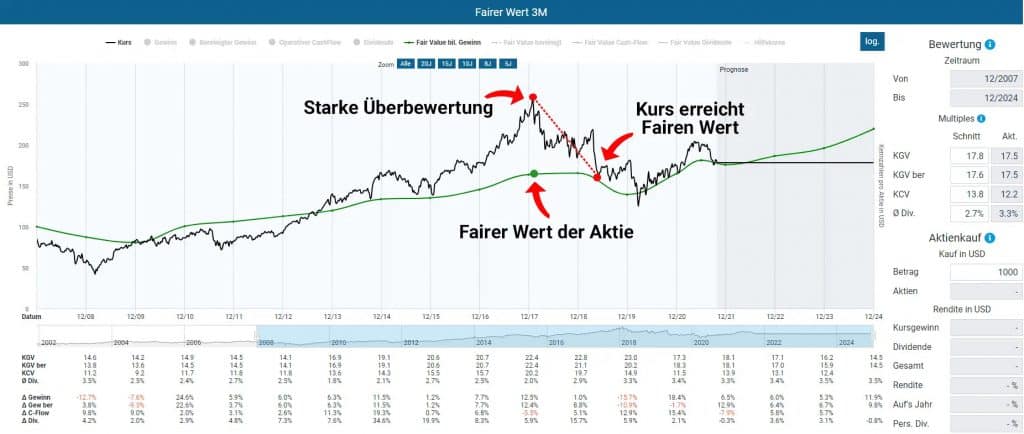

Qualität im Depot ist ein Muss. Unterbewertete Qualitätsaktien zu finden ist die Kür. Um unterbewertete Aktien zu finden, beziehen wir unter anderem dennoch das KGV mit ein. Dabei orientieren wir uns jedoch nicht an dessen absoluter Höhe, sondern vergleichen das aktuelle KGV mit dem durchschnittlichen KGV der Vergangenheit. Dieser Vergleich sagt uns, ob die Aktie Stand heute an der Börse teurer oder günstiger als in der Vergangenheit gehandelt wird. Bei Qualitätsunternehmen mit einer stabilen Gewinnentwicklung sollte die Bewertung im Zeitverlauf normalerweise ähnlich hoch sein. Die Realität zeigt jedoch, dass die Börse im zeitlichen Verlauf zu Über- und Untertreibungen neigt und sich diese Phasen abwechseln. Die Dynamische Aktienbewertung macht die Über- und Unterbewertungen einer Aktie sichtbar.

Das Geniale an der Dynamischen Aktienbewertung ist, dass die Bewertung nach einem einfachen Mechanismus völlig transparent erfolgt und von dir frei angepasst werden kann, damit das Ergebnis möglichst realistisch ist. Dabei hilft dir das integrierte Backtesting. Denn die Dynamische Aktienbewertung zeigt dir nicht nur die aktuelle Über- und Unterbewertung an, sondern auch die Über- und Unterbewertung in der Vergangenheit. Du erkennst so auf einen Blick, ob der Aktienkurs die von dir berechneten Fairen Werte der Aktie respektierte oder nicht. Das geht dir umso leichter von der Hand, je mehr Übung du in der Bewertung hast. In diesem Video zeige ich dir im Detail, wie die Dynamische Aktienbewertung funktioniert.

Dabei beschränkt sich die Dynamische Aktienbewertung nicht auf das KGV auf Basis des bilanzierten Gewinns, sondern kann eine Aktie auch anhand des Kurs-Cash-Flow-Verhältnisses (KCV) und der Dividendenrendite sowie anhand des sogenannten bereinigten Gewinns, den es exklusiv im Aktienfinder gibt, bewerten. In Summe ergeben sich so vier zunächst getrennte Aussagen, ob die Aktie im Vergleich zur Vergangenheit niedrig oder hoch bewertet ist. Bei vielen Qualitätsaktien liegen die Ergebnisse der Bewertung nah beieinander.

Automatisiert unterbewertete Aktien finden

Wissend, dass es nicht perfekt sein kann, haben wir dennoch den Schritt gewagt, alle Aktien mit einer standardisierten Herangehensweise zu bewerten. Und das Ergebnis der von uns ermittelten unterbewerteten Aktien kann sich nicht nur sehen lassen, sondern stellt die in den Finanzmedien kursierenden Listen angeblich unterbewerteter Aktien reihenweise in den Schatten. Zumal unsere Liste die Bewertung transparent wiedergibt und du diese jederzeit selbst nachjustieren kannst. Die Liste ist eine Ausgangsbasis für deine Entdeckungsreise nach unterbewerteten Aktien.

Bei der Ermittlung der unterbewerteten Aktien berücksichtigen wir nur die für das jeweilige Unternehmen aussagekräftigen Kennzahlen, bzw. Zeitreihen. Entwickelt sich beispielsweise der bilanzierte Gewinn eines Unternehmens unzuverlässig, verzichten wir auf den Fairen Wert basierend auf dem bilanzierten Gewinn. Unsere Stabilitätskennzahlen zeigen, ob eine Zeitreihe zuverlässig ist oder nicht. Welche Zeitreihen stabil verlaufen, erkennst du anhand der Spalten „Stabilität Gewinn“, „Stabilität CashFlow“ und „Stabilität Dividende“. Je näher die Werte an der 1,0 liegen, desto stabiler sind sie.

Meist können wir für die automatisierte Bewertung einer Aktie nicht nur eine, sondern mehrere Erfolgsgrößen heranziehen, aus denen sich jeweils eine Über- oder Unterbewertung ableitet, deren Ergebnisse in den Spalten „Fairer Wert XYZ“ rechts neben den Stabilitäts-Kennzahlen angezeigt werden.

Der Discount Score

Aus den 4 Bewertungsspalten zum „Fairen Wert“ wiederum berechnen wir den Discount Score. Dieser gibt die potenzielle Unterbewertung einer Aktie kompakt wieder und reicht von einem Dollar-Symbol (leicht unterbewertet) bis hin zu fünf Dollar (stark unterbewertet). Du kannst auch dem Discount Score sortieren, so dass die potentiell am stärksten unterbewerteten Aktien ganz oben stehen.

Deshalb sind Aktien unterbewertet

Jenseits der typischen Börsenlaunen haben starke Über- oder Unterbewertungen meist einen oder mehrere spezifische Gründe, die es herauszufinden gilt. Allen Gründen gemein ist das Potential, sich negativ auf das langfristige Gewinnwachstum auszuwirken. Der faire Wert der Aktie kann so nachhaltig gemindert werden. Erkennt die Börse in einem dieser Gründe eine ernste Gefahr, fällt der Aktienkurs. Weil die Unternehmensgewinne nur quartalsweise oder gar halbjährlich veröffentlicht werden, ändert sich der faire Wert der Aktie zunächst nicht, was zu einer vermeintlichen Unterbewertung führt. Um in dieser Situation nichts ins fallende Messer zu greifen, solltest du die Gründe für die Kursverluste kennen. Erst dann erkennst du die Risiken und kannst fundiert beurteilen, ob der Kauf der potenziell unterbewerteten Aktie attraktiv erscheint. Es ist möglich, dass mehrere Gründe auf einmal für die vermeintliche Unterbewertung der Aktie verantwortlich sind. Darüber hinaus gibt aber auch Gründe, die eher als Chance zu sehen sind. Dies ist der Fall, wenn die Aktie abgestraft wird, ohne dass sich die fundamentalen Aussichten des Unternehmens eintrüben.

Hier einige typische Gründe für teils massive Kursverluste, die du kennen solltest.

Erhöhter Wettbewerbsdruck

Unternehmen stehen in dauerndem Wettbewerb mit Konkurrenten, die im Ringen um Marktanteile einander Umsatz und Marge streitig machen. Der Eintritt neuer Wettbewerber, Innovationssprünge bis hin zu echter Disruption können den Wettbewerbsdruck weiter verschärfen.

Erhöhter Wettbewerbsdruck kann zu sinkenden Umsätzen und/oder Margen führen. Dadurch sinken die Unternehmensgewinne, was wiederum den fairen Wert der Aktie nach unten zieht. Ein Beispiel für ein Unternehmen unter starkem Margendruck ist Walgreens Boots Alliance, deren stationäres Vertriebsnetz sich der Onlinekonkurrenz stellen muss oder klassische Autobauer, die sich Tesla und anderen E-Autoherstellern stellen müssen.

Negatives Marktumfeld

Erhöhter Wettbewerbsdruck geht von Unternehmen aus. Ein negatives Marktumfeld kommt von außerhalb. Beispielsweise hat die Corona-Pandemie die Tourismus- und die Luftfahrtbranche bis heute schwer in Mitleidenschaft gezogen, was sich an der Gewinnentwicklung von Unternehmen wie Carnival oder TUI erkennen lässt. Corona hinterlässt aber auch in anderen Branchen seine Spuren. So leidet Fresenius Medical Care einer Übersterblichkeit der Dialyse-Patienten oder verstärkt das Virus den Wandel hin zum Online-Handel zum Leid aller Geschäftsmodelle, die auf den stationären Einzelhandel setzen.

Politischer Druck

Abseits klassischer Sünden-Aktien wie Tabak oder Alkohol können politischer Regulierungsdruck oder internationale politische Spannungen auch Aktien aus eher unverdächtigen Branchen treffen. Politische Regulierungen reichen von einem Werbeverbot bis hin zur Zerschlagung des Unternehmens. Politische Spannungen können zu höheren Zöllen bis hin zu Sanktionen führen. Unter starkem politischem Druck stehen beispielsweise die Techgiganten aus den USA und derzeit insbesondere aus China; die Neo-Broker, deren Rückvergütungs-Geschäftsmodell (payment for order flow) in Frage gestellt wird; die Tabak-Branche und andere.

Managementfehler

Die meisten Gründe einer Unterbewertung sind externer Natur. Managementfehler hingegen haben ihre Ursache im Unternehmen selbst. Beispielsweise wurde ein Produkt am Markt vorbei entwickelt, man hat die Kosten nicht im Griff oder das Unternehmen wird nicht effizient genug geführt. Beispiele für Managementfehler zeige ich dir später anhand zweier Unternehmen.

Sippenhaft

Schlechte Nachrichten eines Unternehmens wirken sich oft auch auf den Kursverlauf eines anderen Unternehmens in derselben Branche aus. Als beispielsweise Moderna enttäuschende Zahlen lieferte, fiel auch der Aktienkurs von BioNTech. Ähnlich verhielt es sich bei flatexDEGIRO, als der US-Broker Robinhood schlechte Zahlen lieferte oder bei der Deutschen Post als Folge enttäuschender Zahlen bei FedEx.

Allgemeine Korrektur

Und dann gäbe es da noch die allgemeine Korrektur an der Börse oder sogar den vielgefürchteten Börsencrash, der die Kurse fast aller Aktien nach unten zieht. Auch hier muss man unterscheiden, ob der allgemeinen Kursschwäche realwirtschaftliche Ursachen zugrunde liegen oder es sich beispielsweise um eine technische Korrektur handelt. Falls die Korrektur realwirtschaftliche Ursachen hat, ist entscheidend zu wissen, ob sich diese auf die Gewinnentwicklung deiner Wunschaktie auswirkt.

Branchenspezifische Korrektur

Im Gegensatz zur allgemeinen Korrektur betrifft die branchenspezifische Korrektur nur Aktien einer spezifischen Branche. Im Gegensatz zum negativen Marktumfeld handelt es sich hier um eine technische Reaktion. Oft erwischt es zuvor gehypte Branchen mit viel Kursfantasie, die nun wieder auf ein gesundes Bewertungsniveau zurückkehren.

Diese Aktien sind unterbewertet

Genug Theorie. Nun stelle ich Aktien aus der Liste unterbewerteter Aktien vor und nenne dir jeweils den Grund, weshalb diese Aktien unterbewertet sind. In einige dieser Unternehmen bin ich übrigens investiert.

Alibaba – Unterbewertet trotz Regulierungsdruck?

Auch an der Börse gilt die Daumenregel: wenn es zu schön ist, um wahr zu sein, ist irgendwo ein Haken dran. Bei Alibaba gibt es gleich zwei davon: die kommunistische Partei Chinas (KP) und der politische Konflikt zwischen China und den USA. So hat die KP im letzten Jahr den Börsengang der Alibaba-Tochter Ant Group abgesagt und beschränkend in deren Geschäftsmodell eingegriffen. Zudem wurde eine Rekordstrafe wegen Marktmissbrauchs verhängt und einiges mehr. Seitens der USA droht das Delisting der an der Nasdaq gelisteten Aktie. Über beide Problemfelder haben wir in unserer Analyse zur Alibaba Aktie ausführlich berichtet.

Zwar haben sich die Gewinnerwartungen durch den politischen Druck eingetrübt, die massiven Abverkäufe der letzten Monate haben aber trotz rückläufiger Gewinne und deren Prognosen zu einer deutlichen Unterbewertung geführt. Nach den negativ aufgenommenen Zahlen zum 3ten Quartal 2021 ist der Kurs noch einmal deutlich gefallen, so dass Alibaba trotz des schwächeren Gewinn- und Umsatzwachstums aktuell auf einen Discount Score von 4 kommt.

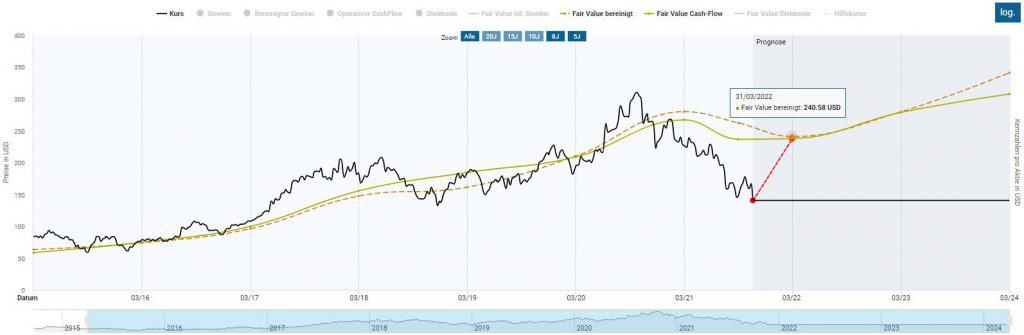

Mit organischem Wachstum von weiterhin über 20 Prozent beim Umsatz geht Alibaba fundamental weiterhin als Qualitätsaktie durch. Die Qualität der Aktie offenbart sich an Stabilitätskennzahlen von 0,95 und 0,98 auf den Gewinn respektive den operativen Cash-Flow. Die Unterbewertung manifestiert sich an den berechneten fairen Werten der Aktie. Diese liegen für das laufende Geschäftsjahr um die 240 USD und überschreiten damit deutlich den aktuellen Kurs von rund 140 USD. War die Aktie in der Vergangenheit mit einem durchschnittlichen bereinigten KGV von 28 bewertet, so liegt es derzeit bei nur 15. Zwar sind Gewinne und Cash-Flows im laufenden Jahr rückläufig, doch hat der Aktienkurs deutlich stärker korrigiert, so dass zwischen Aktienkurs und fairem Wert eine Lücke klafft.

Bei Alibaba scheinen die politischen Risiken bereits eingepreist, worauf auch die Seitwärtsbewegung des Kursverlaufs seit Ende August hinweist. Zugleich ist das Wachstum im Kerngeschäft des Onlinehandels weiterhin intakt. So wuchs der Umsatz am diesjährigen Singles Day im Vergleich zum Vorjahr trotz konjunktureller Zweifel um 8,5 Prozent.

Wann der innen- und außenpolitische Druck jedoch tatsächlich nachlässt und was leidgeprüfte Aktionäre bis dahin noch erwartet, wissen wir leider nicht. Die Chance auf hohe Kursgewinne wird durch ein ebenfalls erhöhtes Risiko erkauft. Ich bin schon seit Jahren in Alibaba investiert und halte der Aktie weiterhin die Treue.

Paradox Interactive – Schnäppchenpreis trotz Managementfehlern?

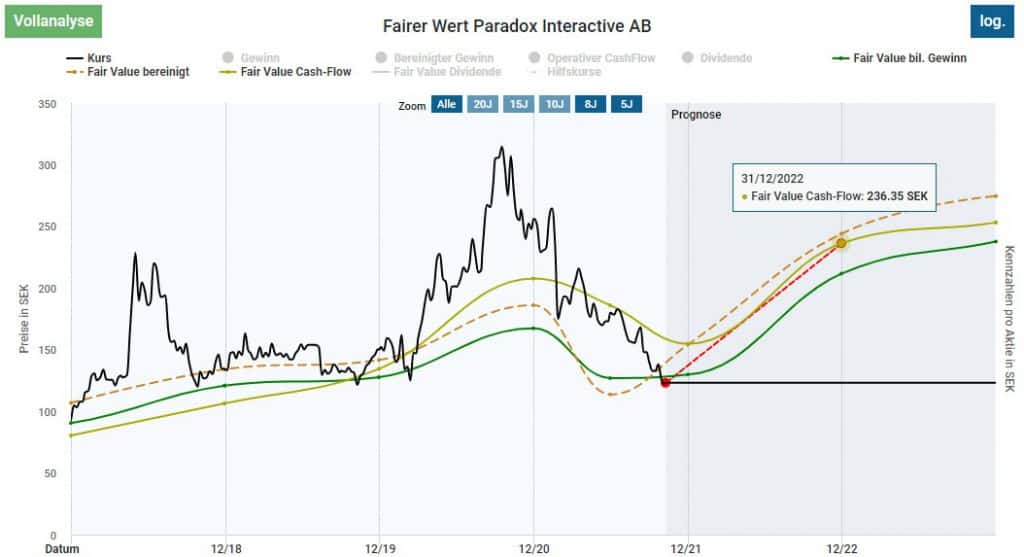

Die empfindlichen Kursverluste von Paradox Interactive haben zwei wesentliche Gründe. Erstens zählten Gaming-Aktien wie Paradox Interactive zu den Corona-Gewinnern. In Folge stieg der Aktienkurs vieler Unternehmen der Branche so stark an, dass deren Aktien markant überbewertet waren, was eine Korrektur wahrscheinlich machte.

Das der Aktienkurs von Paradox Interactive jedoch so stark einbrach, hat auch mit Managementproblemen zu tun. So sorgte das Unternehmen im September durch Berichte über sexuelle Belästigung weiblicher Angestellter für Negativschlagzeilen. Fast zeitgleich trat der CEO von Paradox Interactive, Ebba Ljungerud, zurück. Ihr Kurs wurde von einflussreichen Investoren wie Frederik Wester nicht länger mitgetragen. Der hinterlassene Scherbenhaufen wurde mit der Meldung zusammengekehrt, dass die Entwicklung mehrerer sich noch in Frühphase befindlicher Spiele eingestellt wird und hohe Abschreibungen anfallen. Entsprechend getrübt ist die Stimmung der Aktionäre.

Obwohl der Aktienkurs von Paradox Interactive von Spitze 315 um über 60 Prozent auf unter 120 Schwedische Kronen eingebrochen ist, hat die Aktie nur einen Discount Score von Eins. Denn für die Bestimmung des Discount Score wird die aktuelle Bewertung basierend auf den letzten Ist-Daten genutzt, wo es mit Gewinn und Cash-Flow deutlich nach unten ging, was auch den fairen Wert der Aktie nach unten zieht.

Das Tal der Tränen wird laut Analystenschätzungen jedoch bald durchschritten. Entsprechend groß ist das Renditepotential der Aktie mit einem fairen Wert zwischen 210 und 240 Schwedischen Kronen bei einem Aktienkurs, der bei „nur“ 119 Schwedischen Kronen liegt.

Ein Risiko der Aktie besteht darin, dass noch nicht der gesamte Scherbenhaufen zusammengekehrt wurde, sondern weitere Abschreibungen anstehen. Die von Paradox Interactive veröffentlichten Spiele kommen jedoch gut an, so dass durchaus die Möglichkeit besteht, dass der Aktienkurs wieder steigt, sobald sich die Stimmung dreht. JD’s Aktienwelt beschäftigt sich sehr intensive mit Paradox Interactive und zeigt in dieser Analyse deren Potential. Ich bin in Paradox Interactive investiert.

United Natural Foods – Cash-Flow fast geschenkt?

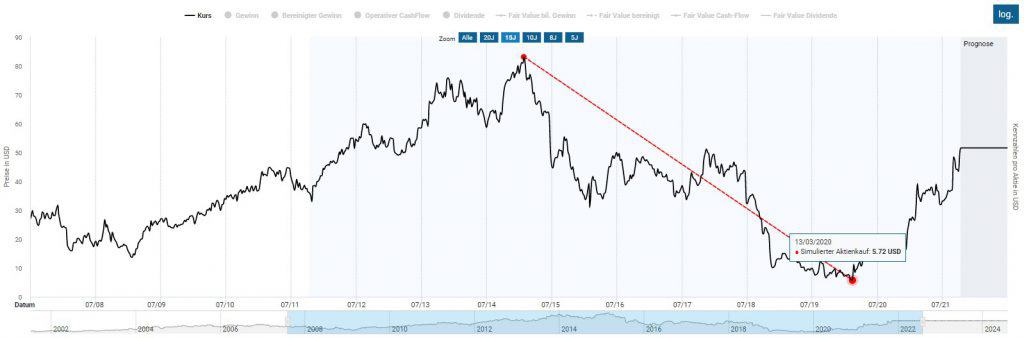

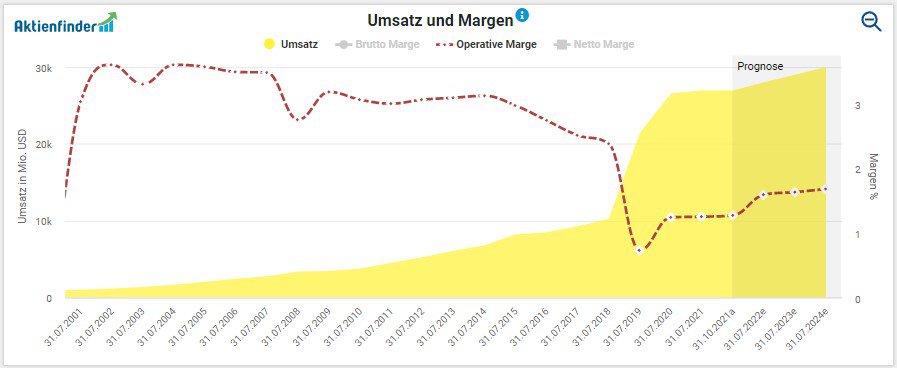

United Natural Foods ist ein Großhändler für biologische Lebensmittel in den USA mit einem Discount Score von Vier. Der Markt für biologische Lebensmittel wächst um ca. 10 Prozent. Zudem gehört United Natural Foods mit einem Umsatz von knapp 27 Milliarden USD zu den größeren Spielern im Markt, was der Aktie Potential zuspricht. Dennoch brach der Aktienkurs von 2015 bis 2020 von 83 USD auf weniger als 6 USD ein.

Ähnlich wie bei Paradox Interactive scheinen auch hier Managementfehler am Werk gewesen zu sein. Sichtbar wird dies durch Abschreibungen aus der nicht glatt gelaufenen Übernahme von SuperValue im Jahr 2018. Mittlerweile ist der sogenannte Goodwill jedoch komplett abgeschrieben, so dass die Wahrscheinlichkeit weiterer Abschreibungen geringer ist. Zudem wurde wie bei Paradox Interactive der CEO ausgetauscht. Noch immer belastend wirkt sich jedoch die im Zuge der Übernahme stark gesunkene operative Marge aus. Während die Umsätze neue Dimensionen erreichten, blieb die Profitabilität auf der Strecke.

Dennoch ist der Aktienkurs mittlerweile wieder auf 51 USD gestiegen, wobei die Aktie noch immer günstig bewertet scheint. Allerdings nur, wenn man den bereinigten Gewinn zu Rate zieht. Dieser fällt im Gegensatz zum bilanzierten Gewinn nämlich positiv aus. Denn nur aufgrund von Abschreibungen rutschte das Unternehmen in den Geschäftsjahren 2019 und 2020 in die Verlustzone. Um diese nicht zahlungswirksamen Aufwände bereinigt fällt der Gewinn jedoch weiterhin positiv aus und vermittelt zudem ein besseres Bild über die tatsächliche Ertragslage.

Während die Aktie in der Vergangenheit mit einem KGV auf den bereinigten Gewinn von 16,2 bewertet war, beträgt dieses aktuell nur 12,9. Unter Verwendung eines KGVs von 16,2 liegt der aktuelle faire Wert der Aktie bei 62,70 USD und soll bis Ende des laufenden Geschäftsjahres zum Juli 2022 auf 66 USD steigen.

Die Analysten gehen jedoch davon aus, dass schon in naher Zukunft die Margen wieder steigen, während parallel dazu die Umsätze leicht anziehen sollen, was in Summe zu deutlich steigenden Gewinnen führen würde. Potential für weitere deutlich Kursgewinne ist also vorhanden. Allerdings auch das Risiko, dass die Rückgewinnung der Profitabilität nicht in dem prognostizierten Maße gelingt.

Fazit: Bei unterbewerteten Aktien sind starke Nerven und Geduld gefragt

Wenn eine Aktie günstiger als in der Vergangenheit bewertet ist, hat dies immer seinen Grund. Meist geht dieser mit einem erhöhten Risiko einher, das der Markt durch den gesunkenen Aktienkurs bereits eingepreist hat. Bist du dir der Ursachen der Kursschwäche bewusst und kaufst die Aktie dennoch, sind Geduld und Nerven gefragt. Denn je nach Ursache kann es Monate oder gar Jahre dauern, bis der Grund der Unterbewertung beseitigt ist und der Markt dem Unternehmen wieder eine höhere Bewertung zugesteht.

Der Kauf unterbewerteter Aktien empfiehlt sich aus meiner Sicht deshalb eher als Nebenstrategie. Erfahrungsgemäß ist es einfacher, auf fair oder sogar mäßig überbewertete Qualitätsaktien zu setzen und das Risiko eines Rückschlags durch einen gestaffelten Einstieg zu minimieren. Ganz wichtig ist es zudem, bei der Suche nach den vermeintlichen Schnäppchen sich weiterhin auf die Qualität der Aktie zu konzentrieren. Die Performance des Starterdepots zeigt eindrucksvoll, welche Rendite bei niedrigen Kursschwankungen du mit Qualitätsaktien aus dem Aktienfinder erzielen kannst. Möglich wird dies durch einzigartige Kennzahlen, die sowohl die Qualität als auch die Bewertung einer Aktie sichtbar machen.

The post Der Discount Score – Unterbewertete Aktien finden leicht gemacht appeared first on Aktienfinder.Net blog.