Hellofresh, Peloton, Zoom, Teamviewer, Shop-Apotheke und weitere Aktien zählen zu den sogenannten “Corona-Gewinner”, die während der Pandemie von Ausgangs-, Kontaktbeschränkungen und Hamsterkäufen profitierten und himmelhohe Bewertungen erreichten. Wer diese Aktien zur richtigen Zeit gekauft hat, konnte sich eine Zeit lang über exorbitante Kursgewinne freuen. Mittlerweile ist die Euphorie verpufft und haben die Aktien stark an Wert verloren. Ist die aktuelle Korrektur die zweite große Kaufchance für alle „zu spät Gekommenen“ oder geht es mit dem Aktien weiter bergab? Ich nehme die drei Corona-Profiteure HelloFresh, DeliveryHero und Logitech genauer unter die Lupe und liefere dir für diese Aktien die Antwort.

Delivery Hero Aktie – Das brutale Geschäft der Lieferdienste

Delivery Hero ist eine Onlineplattform zur Aufgabe von Essensbestellungen und viel kritisierter Nachfolger im Deutschen Aktienindex DAX von Wirecard. Das deutsche Pendant zur DoorDash wurde zu einem hochgehypten Covid-Gewinner und verdreifachte binnen eines Jahres seinen Aktienkurs durch regelrecht explodierende Bestellungen bei Essenslieferdiensten. Doch seit November 2021 kennt die Aktie von Delivery Hero nur noch den Rückwärtsgang!

Anhand unserer Kriterien prüfen wir, ob sich eine Investition in Delivery Hero lohnen könnte.

Das aktuelle Bewertungsniveau der Delivery Hero Aktie

Angestrebter Umsatz rund 9 MRD Euro im Jahr 2022, Börsenwert derzeit 20,6 MRD Euro und durchschnittliches Analystenkursziel 163,02 €. Das sind die Kennzahlen, auf denen wir aufbauen müssen.

Eines wird dabei klar. Die Analysten sind hier deutlich optimistischer als die Anleger, denn das Kursziel ist doppelt so hoch als die aktuelle Kursnotierung der Aktie. Erst am 10.01.2022 stufte Jefferies die Aktie auf Buy mit Ziel 180 Euro. Die Reaktion auf die letzten Quartalszahlen am 11.11.2021 war nicht ganz enttäuschend. Die Aktie kletterte um 1.33% nach oben.

Wo steht der faire Wert der Delivery Hero Aktie Ende 2023?

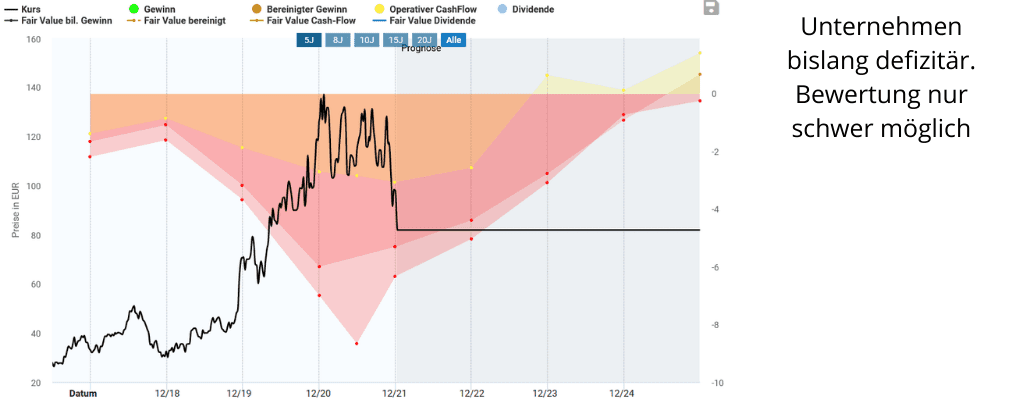

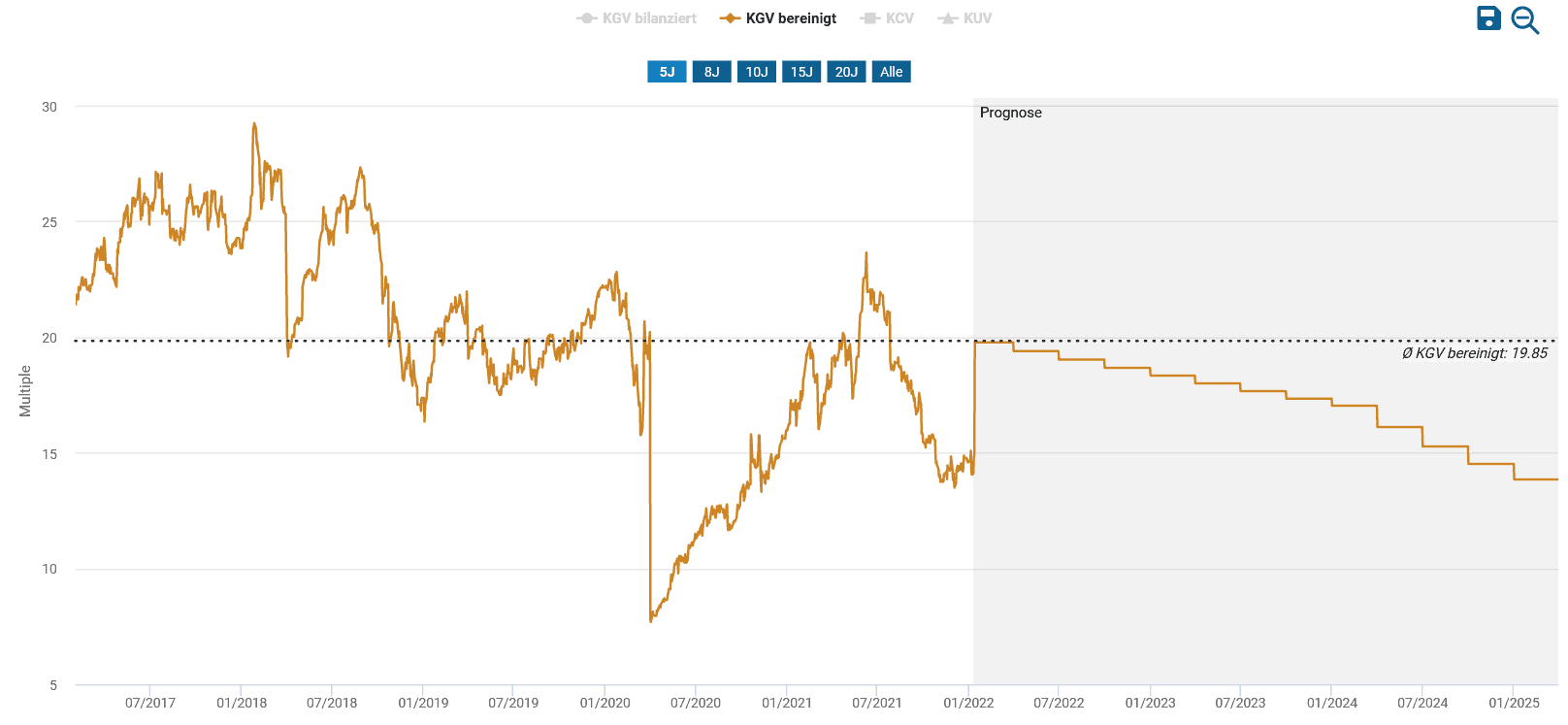

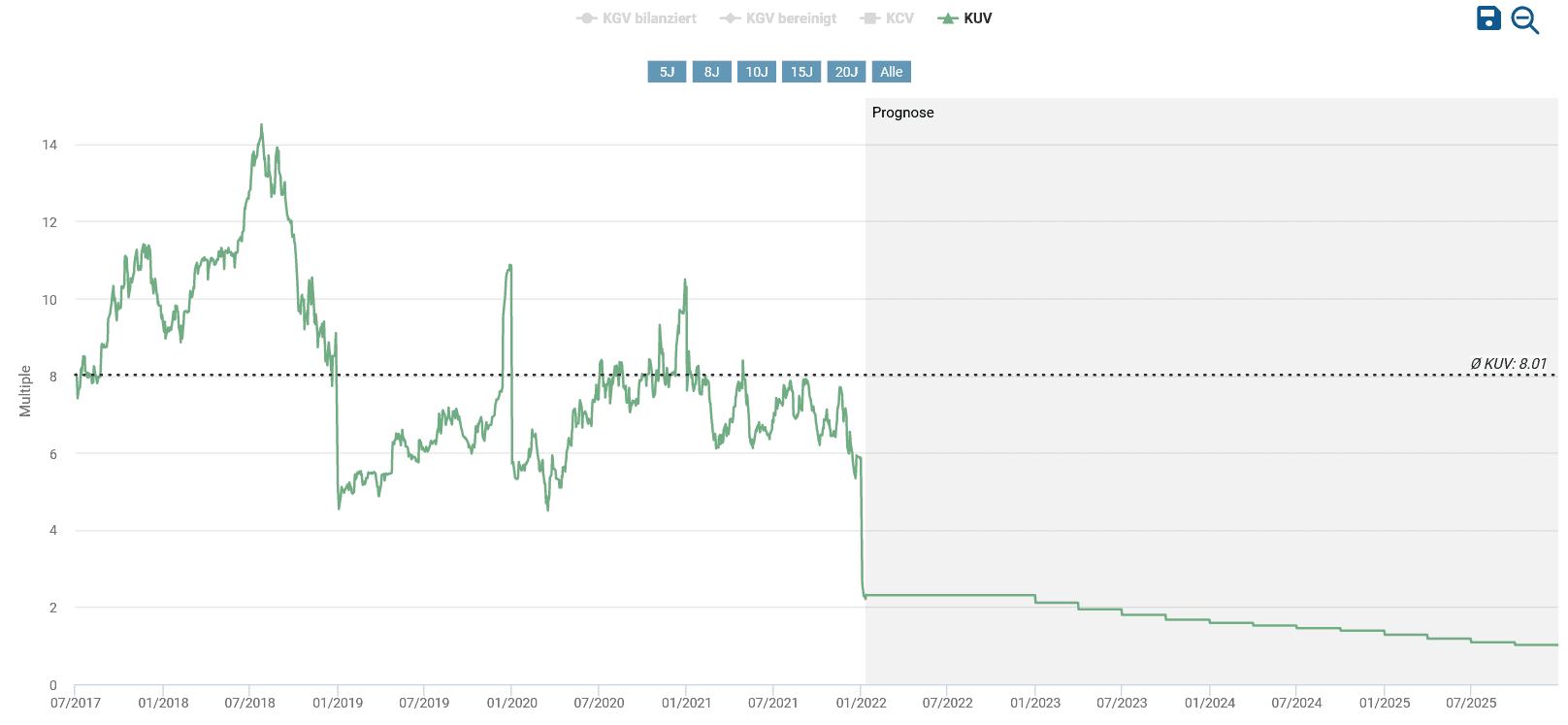

Anhand der Dynamischen Aktienbewertung lässt sich kein fairer Wert der Aktie berechnen, weil das Unternehmen bislang weder Gewinne noch positive Cash-Flows erzielt. Wegen des Börsengangs im Jahr 2017 liegt zudem nur eine kurze Kurshistorie vor, die auch die Bewertung anhand von Multiples wie dem KUV erschwert. Dennoch ist innerhalb der wenigen Jahre erkennbar, dass die Aktie anhand des KUVs nun deutlich günstiger bewertet ist als in der Vergangenheit. So lag das KUV im Spätjahr 2018 bei über 14, während es derzeit bei „lediglich“ 2,3 notiert. Der jüngste Rückgang beim KUV kommt durch die Neuberechnung des KUVs ab dem 01.01.2022 zustande. Ab diesem Zeitpunkt wird für die Ermittlung des KUVs der prognostizierte Umsatz des Jahres 2022 herangezogen, der deutlich über dem Umsatz des Vorjahres liegt.

KUV Delivery Hero. Durch deutlich höhere Umsatzpronosen für 2022 ist ein starker Rückgang in der Relation zu sehen.

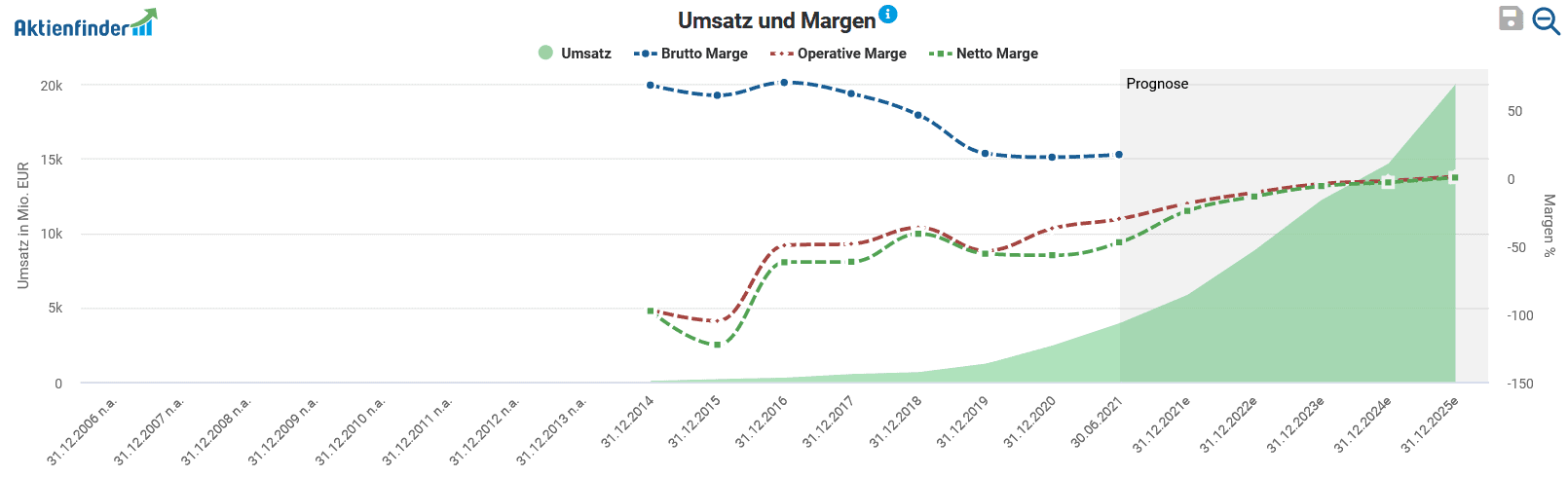

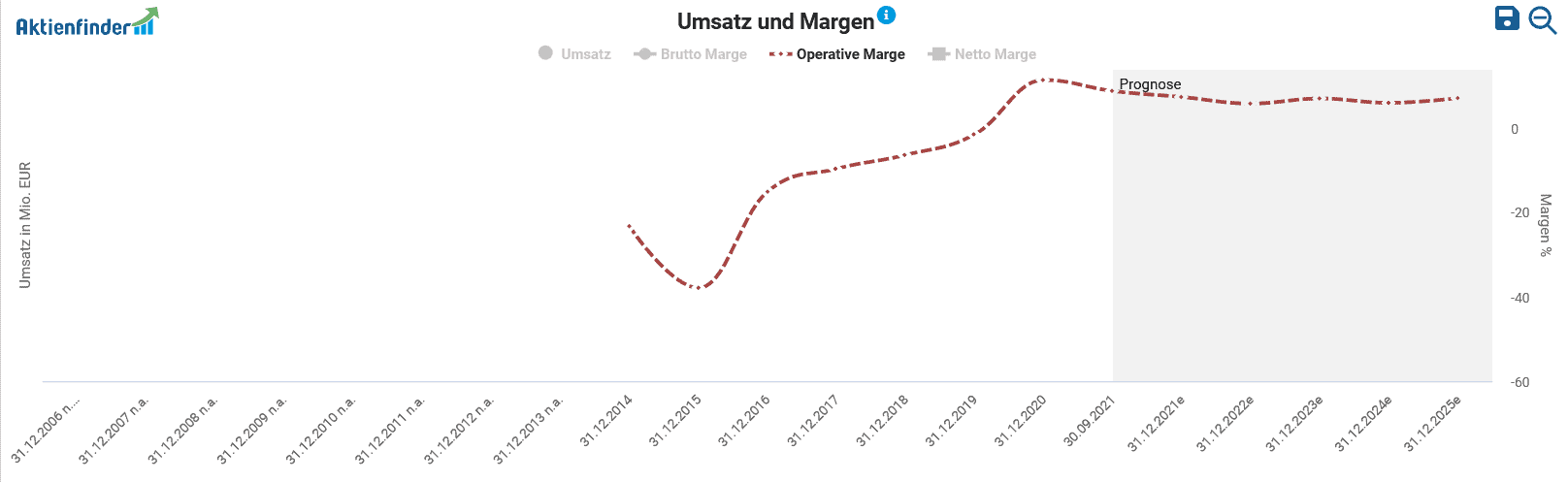

Ergänzend für ein besseres Gefühl der Situation ein Blick auf Umsatz und Margen. Natürlich wird durch den Umsatz durch das enorme Expansionstempo steigen. Bislang schaffte man es jedoch nur bedingt die Margen zu erhöhen. Die Bruttomarge sank, während hingegen operative Marge und Nettomarge leichte Plustendenzen zeigen. Die Anzahl ausstehender Aktien stieg an. Zum Vergleich 31.12.2020 (200.5 Mio Aktien) – zum 30.06.2021 (237.9 Mio Aktien).

Wie ist das zu deuten: Die Bruttomarge gibt weniger Aufschluss als die Netto- und Gewinnmarge. Während die Bruttomarge nur darstellt, wie viel Prozent vom Umsatz übrig bleiben, so zeigt sich anhand der Nettomarge, die auch die Kosten des Unternehmens berücksichtigt, dass es Tendenzen zu leichten Skaleneffekten gibt. Wie an der Umsatz- und Margengrafik zu sehen ist, steigt der Umsatz (grün) lt. Prognosen deutlich, während hingegen die Margen bei Weitem weniger mitwachsen.

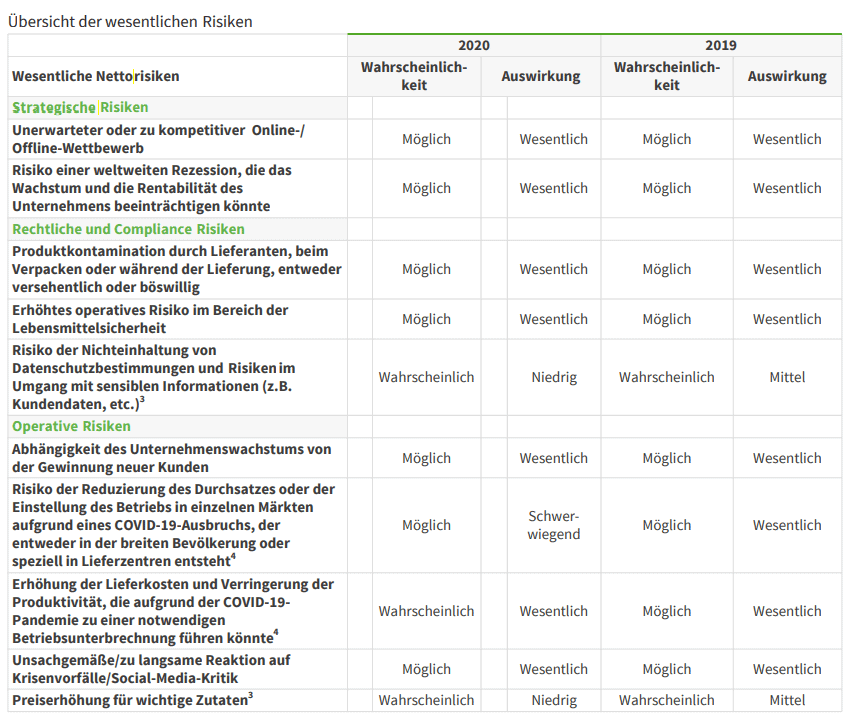

Das sind die operativen und finanziellen Risiken von Delivery Hero

Compliance-relevante Risiken

Hierzu zählen Rechtsunsicherheiten, staatliche Vorschriften, ethische Standards (Bezahlung & Behandlung der Fahrer) aber auch politische Risiken, z.B. in Schwellenländern, in denen das Unternehmen tätig ist.

Strategische Risiken

Der sich konsolidierende Markt verdrängt mehr und mehr Anbieter aus Regionen und Zielmärkten, sodass sich ein Oligopol von Lieferdiensten den Gesamtmarkt aufteilt. Das Unternehmen schätzt selbst, dass gut finanzierte Marktteilnehmer alles daransetzen werden, Marktanteile für sich zu gewinnen. Die Post Merger Integration von Unternehmen, welche man in der Vergangenheit akquirierte, könnte anhalten Kosten für nicht abgeschlossene Integrationsprozesse verursachen.

IT-Sicherheitsrisiko

Cyberangriffe und andere IT-Sicherheitsrisiken können nicht ausgeschlossen werden. Millionen von Kundendaten sind bei Delivery Hero gespeichert. Von Unternehmensseite her erachtet man das Risiko als wahrscheinlich (Quelle eigener Risikobericht aus dem Jahresabschluss 2020) dass IT- und Telekommunikationssysteme von Drittanbietern wie SAP und Salesforce, die aufgrund ihrer Komplexität schwer mit anderen Tools zu interagieren sind, eine hohe Dateninkonsistenz und Inkompatibilität zur Folge haben könnten.

Finanzielle Risiken

Delivery Hero platzierte 2020 eine Wandelanleihe über 3,25 MRD €. Dieses hohe Level an Wandelschuldverschreibungen hat positive und negative Effekte.

Positiv: Es bestehen keine wesentlichen verzinslichen Verbindlichkeiten, sodass das Risiko von Zinsschwankungen gering ist.

Negativ: Diese Art der Finanzierung erhöht die Vulnerabilität (Verwundbarkeit) bei wirtschaftlich ungünstigen Rahmenbedingungen. Sollten Akquisen nötig sein (wie die 5.7 MRD Euro teure Übernahme von Woowa im März 2021 in Korea), so könnte Delivery Hero die Fähigkeit fehlen, entsprechende Finanzmittel vorzuhalten um Zukäufe zu tätigen.

Per Saldo bilanzierte Delivery Hero Gesamtverbindlichkeiten von 4.73 MRD € per 31.12.2020 bei einer Eigenkapitalquote von 37.3%. Die Verbindlichkeiten per 31.12.2021 könnten aber bei Weitem höher sein aufgrund dessen, dass operativ kein Gewinn eingefahren wird und 5.7 MRD Euro in bar und Aktien für Woowa auf den Tisch gelegt wurden. Ich schätze die Eigenkapitalquote nach meinen Berechnungen zur Folge auf aktuell etwa nur noch 20%.

Zur Info: Wandelschuldverschreibungen sind festverzinsliche Schuldverschreibungen einer AG. Sie verbriefen das Recht auf Umtausch in Aktien und haben eine feste Verzinsung.

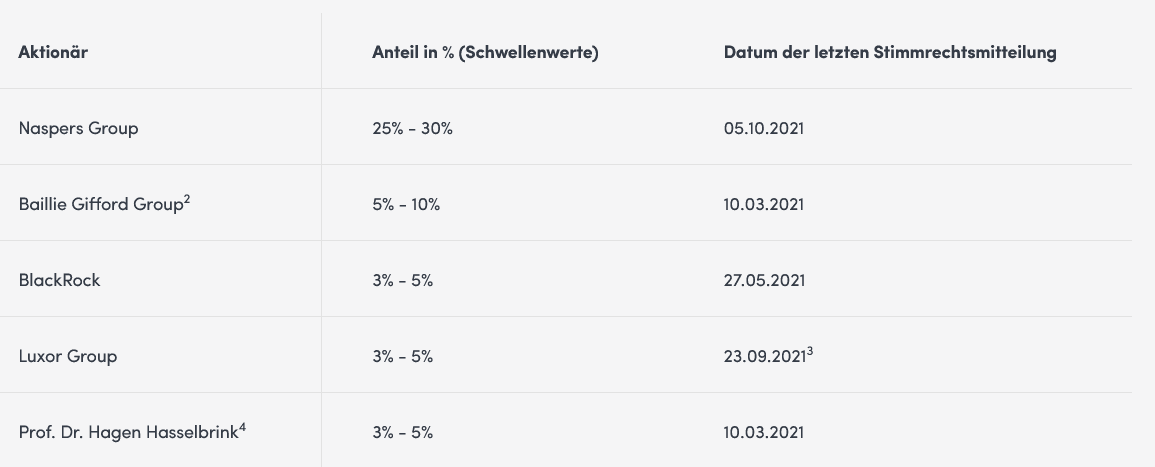

Großer Hauptaktionär Naspers

Der Hauptaktionär Naspers, der knapp 30% an Delivery Hero hält, ist ein zusätzliches Risiko. Im Falle des Verkaufes von Aktienpaketen würde der Aktienkurs stark einbrechen. Hier die aktuelle Aufstellung der Aktionärsstruktur:

Aktionärsstruktur Delivery Hero. Hauptaktionär von Delivery Hero ist Naspers aus Südafrika. Quelle Unternehmen

Das Geschäftsmodell von Delivery Hero

Teure Übernahmen und Mitbewerber Lieferando:

Delivery Hero ist ein digitaler Lieferriese und in über 50 Ländern aktiv. Das Unternehmen expandiert zwar deutlich und vergrößert seine Reichweite ständig, aber nur aufgrund der Tatsache, dass man mit günstig beschafftem Geld Marktanteile zukauft. Im dritten Quartal 2021 konnte Delivery Hero 791 Millionen Bestellungen für sich verbuchen. Ein Plus von 52%. Im Q3/2021 erzielte man 1.8 MRD EUR Umsatz, war jedoch nicht profitabel.

Wachstum wurde in der Vergangenheit durch Übernahmen „erkauft“. Kürzlich scheiterte der Einstieg in den saudi-arabischen Markt. Die Wettbewerbskommissionen hatten die Übernahme von „THE CHEFZ“ abgelehnt. Auch die Übernahme von „MRSOOL“ konnte nicht vollzogen werden. Hingegen glückte die Übernahme des Mitbewerbers mit 2.3 MRD Euro bewerteten Unternehmens „Glovo“ aus Spanien im Januar 2022, wie das Manager Magazin berichtet. Es ist gut möglich, dass es aus genannten Gründen zu Liquiditätsengpässen kommt und frisches Kapital nötig wird.

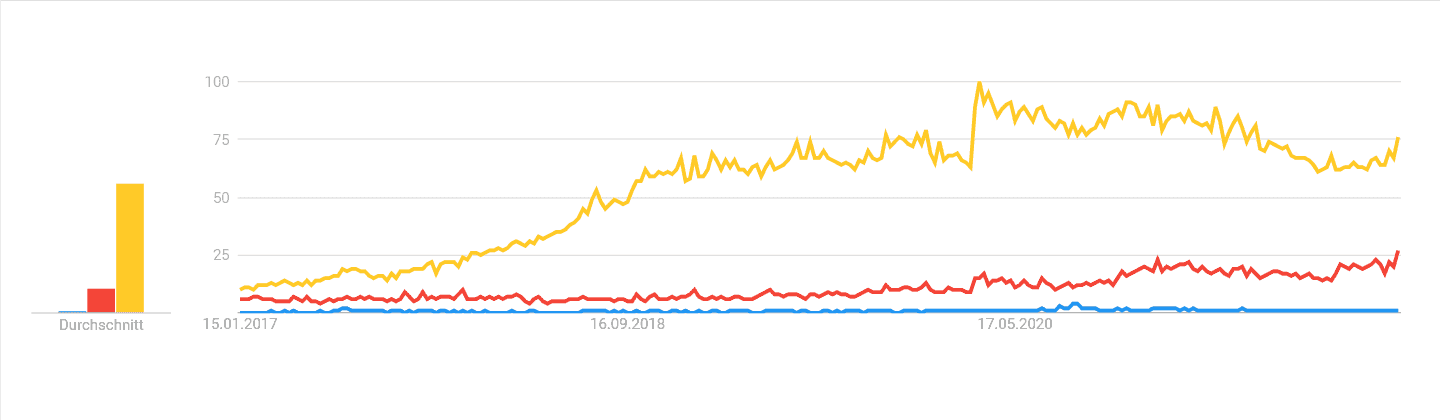

Google Suchtrends:

So zeigt sich auch bei den Google Suchtrends weltweit, dass Lieferando (rot) zunahm, Uber Eats (gelb) seit Oktober 2020 zwar stagniert – jedoch nicht wie Delivery Hero (blau) Einbußen hinnehmen musste.

Rückzug vom deutschen Markt:

Eine weitere Negativmeldung erreichte die Aktionäre am 22.12.2021. Delivery Hero wird sich mit seinem Foodpanda-Geschäft vom deutschen Markt zurückziehen, weil die Konkurrenz durch Lieferando (Eigner: Just Eat Takeaway NL0012015705) zu groß sei.

CEO Niklas Östberg begründete die Entscheidung für den Rückzug vom deutschen Markt damit, dass es immer schwieriger werde einen echten Mehrwert für den Kunden zu bieten.

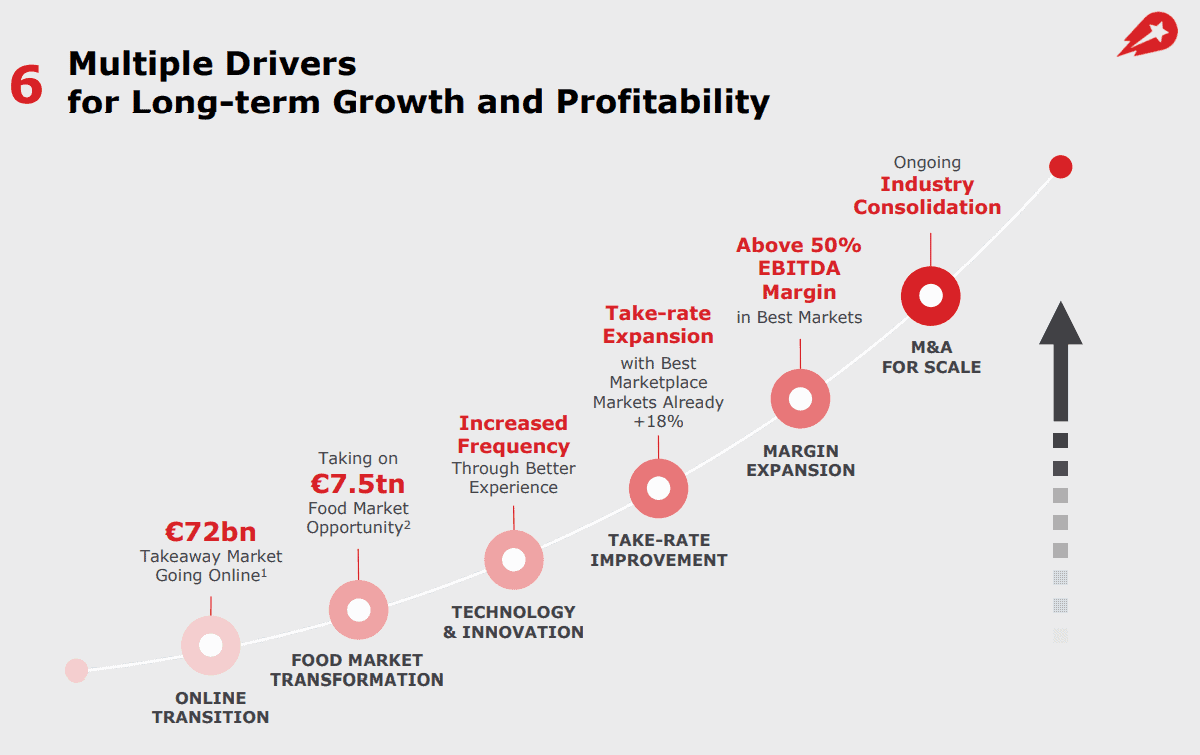

Doch genau damit prahlte Delivery Hero noch bei seiner Investorenpräsentation 2020. Man präsentierte die eigenen Unternehmensziele für Wachstum und Profitabilität in 6 Punkten:

- Online-Transformation

- Markt für Essenslieferungen transformieren

- Technologie entwickeln und Innovation vorantreiben

- Take-Rate verbessern

- Gewinnmargen erhöhen

- Konsolidierung des Sektors abwarten

Delivery Hero verkaufte 2018 sein ursprüngliches Deutschlandgeschäft inklusive der Marken Pizza.de, Lieferheld sowie Foodora an seinen größten Konkurrenten.

Steigende Lohnkosten

Ab 2023 steigt der Mindestlohn in Deutschland von bislang 9.82 € auf 12 € an. Laut der Gehaltsplattform Glassdoor verdient ein Kurier – auch Rider genannt – im Schnitt 11 € pro Stunde. Auch auf anderen Märkten wie den USA wurden steigende Mindestlöhne beschlossen. Ein Beispiel dafür ist New York. Dort soll der Mindestlohn stufenweise auf 15 $ steigen. Doch genau das trifft die Lieferdienste hart, denn die meisten ihrer Mitarbeiter arbeiten im Niedriglohnsektor. Das bedeutet steigende Kosten, die Delivery Hero nur bedingt weitergeben kann. Mitbewerber Lieferando bestätigte erst am 11.01.2022 die Löhne anheben zu wollen, was nicht freiwillig geschah. Hohe Krankenstände und Klagen von Kurieren gaben den Anlass.

Der Burggraben von Delivery Hero

Die Markteintrittsbarrieren für andere Essenslieferdienste sind nicht gerade sehr hoch. Aus meiner Sicht könnte jede größere Kommune eine App für Bäckereien und Gastronomie entwickeln, um das Prinzip des regionalen Einkaufs zu fördern. Auch eine sich ausdehnende Betriebsgröße würde im Falle Delivery Hero wohl nicht dazu führen, dass signifikante Kosten gespart werden könnten. Die Skalierbarkeit ist begrenzt. Die starke Finanzbasis, die hinter Delivery Hero steckt, verdient eine neutrale Bewertung.

Fazit zur Delivery Hero Aktie – Alles oder nichts!

Ein brutal umkämpfter Markt. Doch genauso hart und aggressiv wird Delivery Hero gemanagt. Alles oder nichts lautet die Devise. Man versucht mit Ellbogen Mitbewerber vom Markt zu drängen oder aufzukaufen. Eine Vorgehensweise, die für Aktionäre sowohl positive als auch negative Konsequenzen haben kann. Das Business der Lieferdienste ist geprägt durch Übernahmen und Konsolidierungen wie die von Grubhub durch Just Eat Takeaway. Lohnkosten, wenig Skalierbarkeit des Geschäftsmodells und ein baldiges Ende der Pandemie sprechen für ein schwieriges Marktumfeld. Einziger Lichtblick wäre eine starke Konsolidierung des Marktes und dadurch ein niedrigerer Wettbewerbsdruck für die Übriggebliebenen. Doch dies ist bislang nicht in Sicht, obwohl Delivery Hero nach eigenen Angaben die weltweite Nummer eins lokaler Lieferdienste ist.

2021 fuhr das Unternehmen trotz seiner Größe ca. 0,75 € je Bestellung Verlust ein. Bislang schafft es das Management jedoch wiederholt frisches Kapital zu einzusammeln. Wenn sich das weitere Wachstum jedoch abschwächen sollte und sich die Verluste ausweiten würden, könnte das zu einer Kernschmelze des Aktienkurses führen. Bislang nur tiefrote Zahlen, viele kapitalstarke Mitbewerber, ein flacher Burggraben und die kaum vorhersehbare Geschäftsentwicklung machen einen Kauf der Delivery Hero Aktie äußerst riskant. Anleger, die hier einsteigen, wetten auf die baldige Bildung eines Oligopol bildet, in dem ihr Unternehmen zu den Gewinnern gehört. Getreu dem Motto „the winner takes ist all“

| Aktie | Delivery Hero |

| Aktuelles Bewertungsniveau | leichte Unterbewertung anhand Multiples |

| Fair Value Ende 2023 | nicht berechenbar |

| Operative und finanzielle Risiken | schlecht |

| Geschäftsmodell / kurz- oder langfristiger Trend | gut |

| Burggraben | neutral |

| Fazit | sehr riskant |

HelloFresh – Investieren in die Nummer Eins beim Kochboxen-Versand?

Nach Delivery Hero kommen wir nun zu einem weiteren Online-Player in Sachen Lebensmittelzustellung. Das 2011 gegründete Unternehmen HelloFresh wurde anfangs häufig belächelt. Doch die Erfolgsgeschichte nahm spätestens im Jahr 2020 ihren Lauf. Die Aktie eilte von Rekordhoch zu Rekordhoch. Doch dann kam der 08.12.2021! Auf dem Kapitalmarkttag des Kochboxversenders wurde kommuniziert, dass das Umsatzwachstum im Geschäftsjahr 2022 im Bereich zwischen 20 und 26% liegt, was einer deutlichen Verlangsamung des Wachstums gleichkam. Denn noch im Jahr 2021 wuchs HelloFresh um sage und schreibe 60%. Zudem wurde den Anlegern mitgeteilt, dass Investitionen in die IT-Infrastruktur geplant sind, was den Gewinn belasten könnte.

Auf meiner Webseite Aktieninvestor.net analysierte ich das Unternehmen am 05.10.2021. Meine Einschätzung zur Überbewertung bei einem damaligen Kurs von 82 € bewahrheitete sich, denn die Aktie notiert derzeit unterhalb von 60 €. Dennoch zählt der Versand von Kochboxen zu einem der interessantesten Wachstumsmärkte. Prognosen zur Folge werden Zuwächse von bis zu 100% bezogen auf das Jahr 2025 erwartet. Der Kochboxversender konnte im Zeitraum von 2020 bis 2021 stark wachsen, da die Neukundenakquise bedingt durch Corona ein Leichtes war. Zeitweise war man so mit der Nachfrage überfordert, dass man Kunden bat, Bestellungen zurückzuziehen. Das zukünftige Wachstum im Post-Corona-Zeitalter wird für HelloFresh jedoch deutlich kostenintensiver aufgrund höherer Ausgaben für Neukundenwerbung und Rabattaktionen.

Trotz des Dämpfers am Aktienmarkt leistete das Managementteam bislang eine sehr gute Arbeit. Und man ist optimistisch, die Führungsposition auf dem Markt weiter ausbauen zu können. In den USA wurde das Angebot Mitte 2021 testweise um bis zu 150 Produkte ausgeweitet. Dort bietet HelloFresh Snacks, Desserts, Gemüse, Gewürze und Müsli an. Kochbox-Abonnenten können dies der wöchentlichen Bestellung zubuchen. Geplant ist ein mittelfristiger Mehrumsatz von etwa 10 MRD € durch Zusatzprodukte.

Das aktuelle Bewertungsniveau der HelloFresh Aktie

2021 war mit mehr als 60% Umsatzplus ein Rekordjahr. Für 2022 erwartet der Kochboxversender einen operativen Gewinn von 500 bis 580 Mio €. Da die Analysten ein höheres Wachstum angepeilt hatten, litt zuletzt der Aktienkurs stark und HelloFresh befand sich meist am Performanceende des DAX. Doch nun zu den Bewertungskennzahlen. Die Aktie wird zum KGV von 36,7 gehandelt. Das bereinigte KGV der Aktie seit dem Börsengang liegt mit deutlich 46,04 höher.

Mit Kursen im Bereich von aktuell 60,00 € ist die Aktie deutlich günstiger als im historischen Vergleich bewertet. Am 11.01.2022 liegt das durchschnittliche Analystenkursziel bei 90.03 €. Auch im Anschluss an die eingangs erwähnte Kapitalmarktkonferenz von HelloFresh blieben die Analysten optimistisch und senkten bis auf die DZ Bank (Kurszielsenkung auf 77 €) keine Prognosen. Die jüngste Analysteneinschätzung stammt von Jefferies mit einem Kursziel von 114 € vom 10.01.2022.

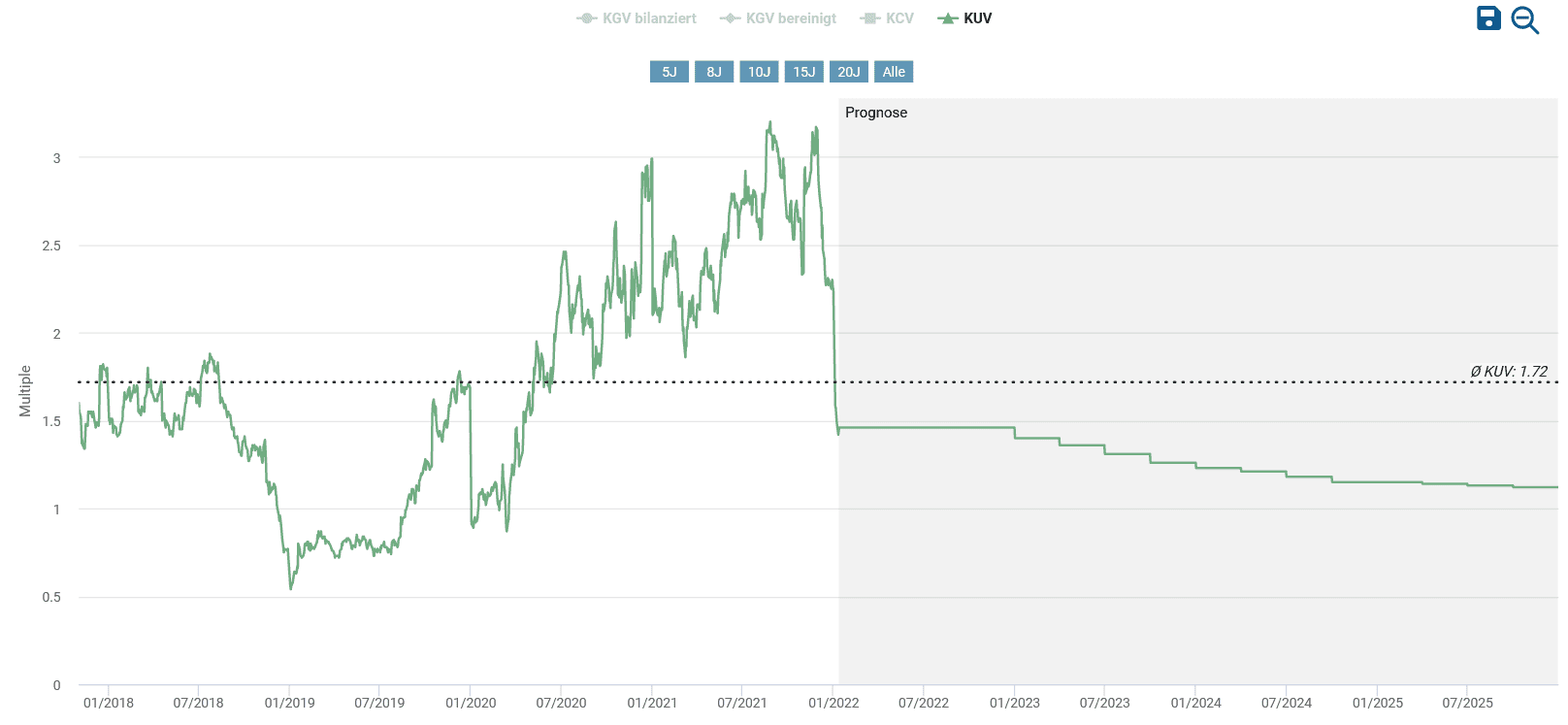

Durchschnittliches Kurs-Umsatz-Verhältnis 1,72. Beim aktuellen Kurs mit 1,46 niedrier. Quelle Aktienfinder Multiples

Da eine Bewertung anhand des KGV nicht aussagekräftig genug ist beziehen wir das Kurs-Umsatz-Verhältnis KCV mit ein. Auch hier zeigt sich ein ähnliches Bild. Wie oben zu sehen ist, liegt der Mittelwert mit 1,72 über dem aktuellen Wert von 1,46. Die Tendenz zeigt auch hier eine leichte Unterbewertung der Aktie.

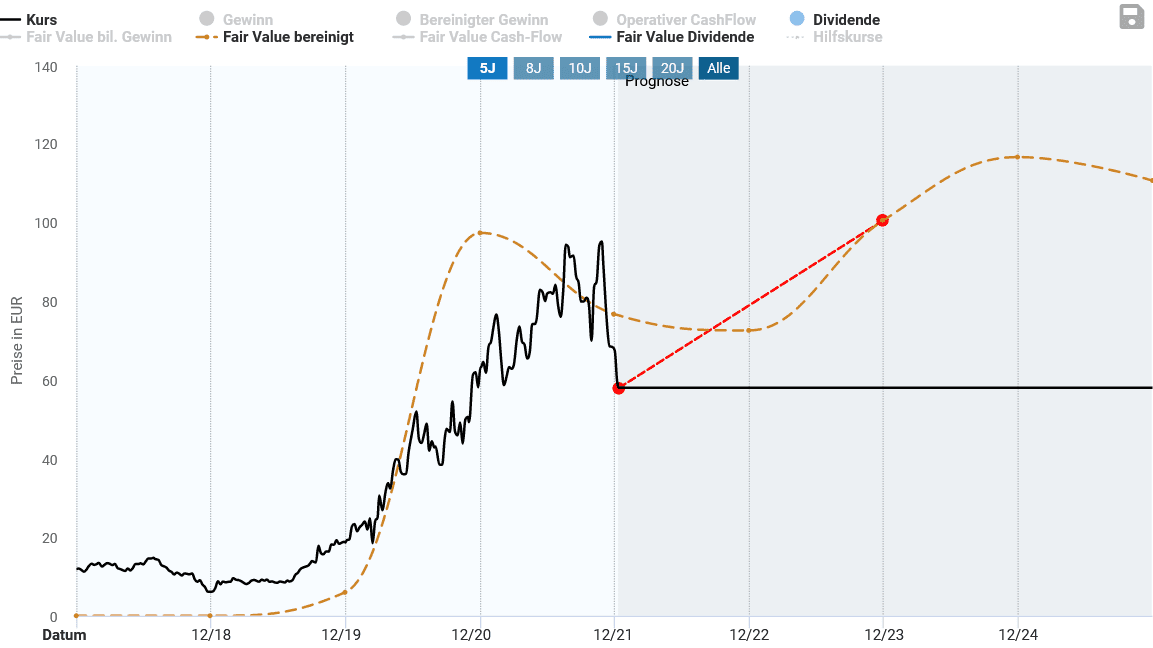

Wo steht der faire Wert der HelloFresh Aktie Ende 2023?

Wie die Dynamische Aktienbewertung des Aktienfinders aufzeigt, könnte bei anhaltend guter Auftragslage und Erreichen der Umsatz- und Gewinnziele ein fairer Aktienkurs von rund 100 € je Aktie zum Ende des Jahres 2023 zu Buche stehen.

Dynamische Aktienbewertung des Aktienfinders. Fair Value der HelloFresh Aktie 12/2023 bei ca. 100 Euro

Das sind die operativen und finanziellen Risiken von HelloFresh

Das Unternehmen definiert im Risiko- und Chancenbericht mögliche Punkte, die das Geschäftsmodell beeinträchtigen können (siehe Foto nachstehend). Auf einige wesentliche Punkte gehe ich näher ein:

Unerwarteter intensiver Online-/ Offlinewettbewerb

Ein nicht zu unterschätzendes Risiko sind neue Marktteilnehmer. Walmart in den USA, aber auch ALDI und andere Supermarktketten lassen sich ihr Geschäft nicht kampflos wegnehmen. HelloFresh agiert im wohl größten Markt der Welt mit einem Volumen von 7.341.640 Mio € im Jahr 2021.

Abhängigkeit des Unternehmenswachstums von der Gewinnung neuer Kunden

Über Bestandskunden lässt sich nur schwer zweistelliges Umsatzwachstum generieren. Bestenfalls kann die Anzahl der wöchentlichen Kochboxen gesteigert werden. Die operativen Wachstumsziele sind jedoch nur mittels Neukundenakquise zu erreichen.

Quelle: Investor Relations

Das Geschäftsmodell von HelloFresh

Marktwachstum und ESG Kriterien:

Der Markt für Online-Lebensmittel wird in den nächsten Jahren stark wachsen, aber auch das Thema Umweltbewusstsein spielt eine immer entscheidendere Rolle für Verbraucher. Doch wie umweltfreundlich sind Kochboxen eigentlich? Dieser Frage ging die Webseite „Ecowatch“ nach. Der Vorteil von Kochboxen sind qualitativ hochwertige und fertig portionierte, grammgenaue Lebensmittel. Das bedeutet weniger Verpackungsmüll und weniger Lebensmittelverschwendung. Man fand heraus, dass Kochboxen tatsächlich dazu beitragen können unsere Ernährung nachhaltiger zu gestalten. HellofFresh erklärt sich auf der eigenen Webseite als CO2-neutral. Aus diesem Grund hat das Geschäftsmodell definitiv Zukunft!

Skaleneffekte gering:

Durch die Vervielfachung der Nutzer während der Jahre 2019 – 2021 lassen sich keine großen „Skaleneffekte“ ableiten. HellofFresh’s Margen sind nicht signifikant höher als vor der Pandemie. Das hinterlässt Zweifel an der Skalierbarkeit des Geschäftsmodells. Es steht außer Frage, dass sich gewisse Skaleneffekte durch die Betriebsgröße ergeben, z.B. im Bereich der Logistik sowie der Beschaffung der Rohzutaten. Dennoch – ab einer bestimmten Betriebsgröße lassen sich diese „Economies of scale“ nicht mehr signifikant senken.

Wie wichtig ist das Branding von HelloFresh?

Marken wie Coca-Cola, Apple oder Mercedes machen es vor. Sie alle schaffen es über Jahrzehnte hinweg sich durch ihre Markenbekanntheit gegenüber dem Wettbewerb abzugrenzen. Auch im Kochboxen-Segment hat HellofFresh mittlerweile nicht mehr die Monopolstellung inne. Supermärkte wie Aldi, Walmart etc. bieten zwischenzeitlich ihre eigenen Kochboxen an. Vereinfacht wird dies dadurch, dass diese Boxen vor Ort im Markt direkt abgeholt werden können, beispielsweise auf dem Weg von der Arbeit nach Hause. Diesen Standortvorteil hat HellofFresh nicht. Wenn HellofFresh Marktführer bleiben möchte, so bedeutet dies hohe Marketingaufwendungen, die zulasten der Margen gehen.

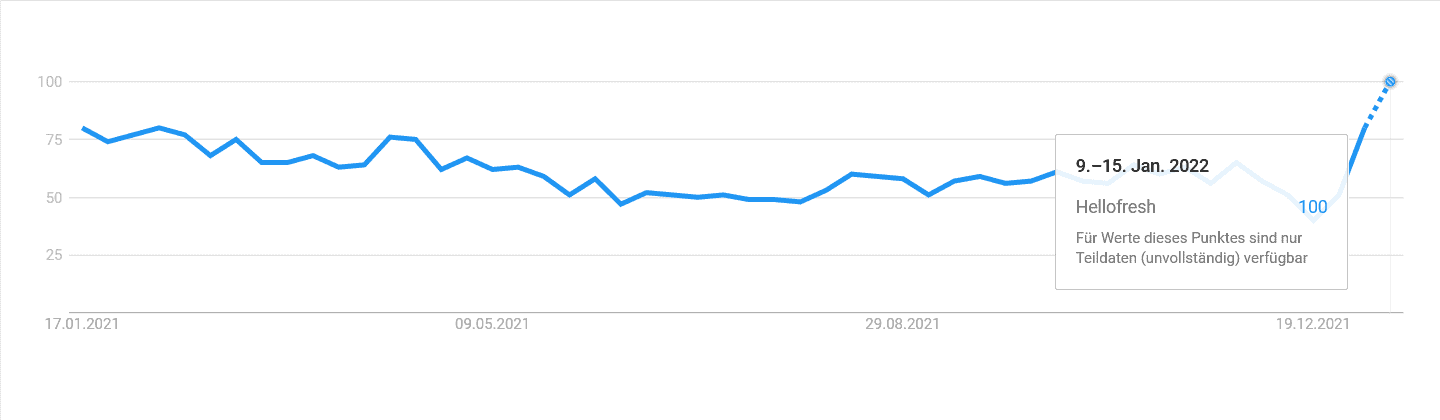

Suchtrend HelloFresh

Da HelloFresh ein Online-Unternehmen ist, sollten wir uns unbedingt noch den aktuellen Suchtrend bei Google betrachten. Das Interesse am Suchbegriff „HelloFresh“ nahm über den Sommer 2021 hinweg deutlich ab, was für Kochboxversender normal ist. Im Zeitraum zwischen dem 19.12.2021 und 25.12.2021 sank der Wert auf den tiefsten Stand seit März 2020, erholte sich aber anschließend in der letzten Dezemberwoche wieder.

Der Burggraben von HelloFresh

Punkte wie der HelloFresh Loyality-Club, eine eigene App, hochwertige Zutaten und ausgefeilte Rezeptideen, die Zusammenarbeit mit Influencern und die hohe Markenbekanntheit des DAX-Unternehmens machen HelloFresh unique. Die Bedürfnisse der Zielgruppe werden durch die o.g. Punkte abgedeckt.

Bei Trusted Shops ist HelloFresh mit 4.30/5.00 bewertet, was auf eine große Kundenzufriedenheit schließen lässt. Kunden lobten ausdrücklich die schnelle und problemlose Zustellung sowie die Auswahl der frischen Zutaten.

Ein klares „Ja“ für den Burggraben.

Fazit zur HelloFresh Aktie: Erst die Bodenbildung, dann der Kauf

Für HelloFresh-Aktionäre wird das Jahr 2022 sehr spannend. Es wird sich zeigen, ob die Erstbestellerakquise weiter so günstig gelingen kann wie zu Corona-Zeiten oder ob zukünftiges Wachstum mit teurer Neukundenwerbung und Rabattaktionen für Erstbesteller auf die Margen drücken. Der Markt ist hart umkämpft, reiche Supermarktketten und andere namhafte Kochbox-Anbieter wie z.B. Marley Spoon ringen um Marktanteile. Aus fundamentaler Sicht könnte die Sicherheitsmarge auf aktuellem Kursniveau bereits groß genug sein. HelloFresh ist eine Wachstumsaktie. Als Anleger sollte man sich neben der hohen Chance auf Kursgewinne dennoch vor Augen halten, dass nicht eingehaltene Konsensschätzungen zu starken Abverkäufen führen können. Ich persönlich warte hier eine Bodenbildung ab und bevorzuge einen Kauf erst in Folge eines beginnenden Aufwärtstrends mit großzügiger Stop-Loss Absicherung.

| Aktie | HelloFresh |

| Aktuelles Bewertungsniveau | gut |

| Fair Value Ende 2023 | ca. 100 € |

| Operative und finanzielle Risiken | neutral |

| Geschäftsmodell / kurz- oder langfristiger Trend | gut |

| Burggraben | gut |

| Fazit | chancenreich |

Logitech Aktie – Kursgewinne mit Hardware aus der Schweiz?

Nach unseren beiden Unternehmen aus dem Bereich Lebenmittel soll noch ein dritter Corona-Gewinner mit auf den Prüfstand. Logitech international S.A. ist ein Hersteller von Computerzubehör aus Apples in der Schweiz. Die operative Firmenzentrale befindet sich in Newark, Kalifornien. Jedem von uns sind die Produkte aus dem Elektromarkt bekannt. Logitech schafft es über etliche Jahre hinweg, seine Preismacht zu verteidigen und sich von Billiganbietern abzugrenzen. Das Management hat sowohl Kosten als auch Kapitalallokation gut im Griff. Es werden keine Übernahmen getätigt, wenn man der Meinung ist, der Preis ist zu hoch. Beispielsweise wurde die geplante Plantronics Übernahme gestrichen. Der Logitech CEO Bracken Darrell – der übrigens einen MBA in Harvard besitzt – gab erst am 06.01.2022 bei CNBC ein Interview und meinte „das Metaverse ist einer der größten Chancen in der Geschichte von Logitech“. Doch auch Logitech ist eine stark abgestrafte Aktie. Ob sich ein Invest lohnt, prüfen wir wieder anhand der eingangs erwähnten fünf Kriterien.

Das aktuelle Bewertungsniveau der Logitech Aktie

Die Aktie von Logitech kann aus Value-Gesichtspunkten etwas leichter eingeschätzt werden als HelloFresh und Delivery Hero. Hier haben wir eine größere Kurshistorie und ein langsamer wachsendes, aber dennoch sehr stabiles Geschäftsmodell.

Der derzeitige Aktienkurs liegt zwar deutlich unter dem 52-Wochen Hoch. Die Aktie scheint jedoch nach dem raketenhaften Kursanstieg des Jahres 2020 wieder fair bewertet. Ein Blick auf die Analystenschätzungen zeigt ein etwas anderes Bild. Das mittlere Kursziel liegt zum Zeitpunkt der Analyse bei 98.67 CHF und somit deutlich höher als der aktuelle Kurs. Doch hier ist Vorsicht geboten, denn zuletzt wurden Kursziele eher gesenkt als erhöht. Morgan Stanley stufte Logitech erst auf 82 CHF zurück. Andere Analysehäuser könnten nachziehen. Dies könnte Druck auf den Aktienkurs ausüben.

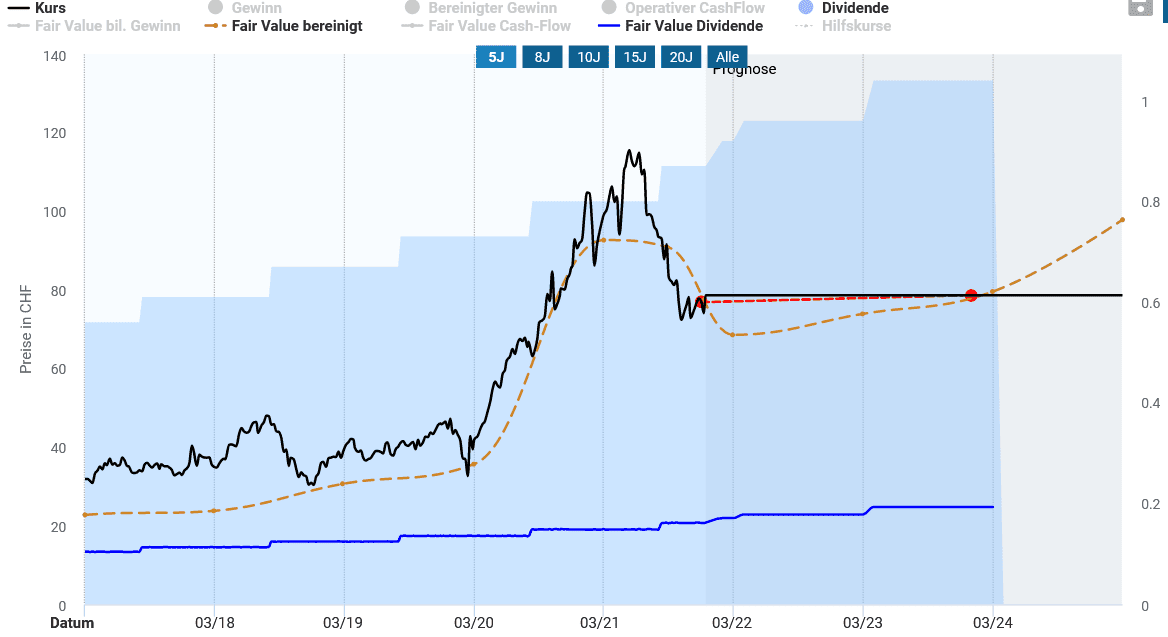

Wo steht der faire Wert der Logitech Aktie Ende 2023?

Logitech Fair Value per Ende 2023 bei ca. 76 CHF. Unwesentlich höher als aktuell. Die Dividenden (blau) könnte jedoch steigen

Sollte Logitech seine angestrebten Ziele einhalten, so stünde der Fair Value per Ende 12/2023 bei rund 76 CHF. Nur unwesentlich höher als derzeitige Aktienkurs. Die recht magere Dividendenrendite von ca. 1,25% versüßt die Haltedauer nur unwesentlich, steigt aber mit hoher Wahrscheinlichkeit etwas an.

Das sind die operativen und finanziellen Risiken von Logitech

Finanzielle Risiken

Mit einer stabilen Eigenkapitalquote von ca. 59% ist Logitech gut aufgestellt und sollte eher unwahrscheinlich in operative Finanzschwierigkeiten kommen. Freie Barmittel wurden für Aktienrückkäufe oder Dividendenzahlungen verwendet.

Markteintritt durch asiatische Billighersteller

Computerhardware könnte durch Billighersteller aus Asien deutlich günstiger werden. Die Margen von Logitech würden zwangsläufig sinken und der Gewinn zurückgehen. Doch Logitech hat einen erstklassigen Produktkatalog und wird in der Presse regelmäßig gelobt. Nichtsdestotrotz ist die Gefahr reell, dass neue Marken aus Fernost ebenfalls einen ähnlich guten Ruf bekommen und das Geschäftsmodell beeinträchtigen können.

Teure Akquisition

Ein Hauptrisiko wäre eine überteuerte Akquisition, die die Anleger schocken könnte. In den Segmenten, in denen Logitech tätig ist, sind teure Übernahmen keine Seltenheit.

Das Geschäftsmodell von Logitech

Geschäftsmodell & Quartalszahlen

Das Geschäftsmodell rund um den Vertrieb von Hardwarekomponenten ist zukunftssicher. Ein gesättigter Markt, der dem Unternehmen dennoch stabile Umsätze beschert. Logitech unterteilt sein Geschäftsmodell in 10 verschiedene Sparten wie Gaming, Audio and Wearables oder Smart Home. Die Bereiche Smart Home und Gaming sind zudem starke Wachstumsmärkte mit deutlichen, zweistelligen Wachstumsraten.

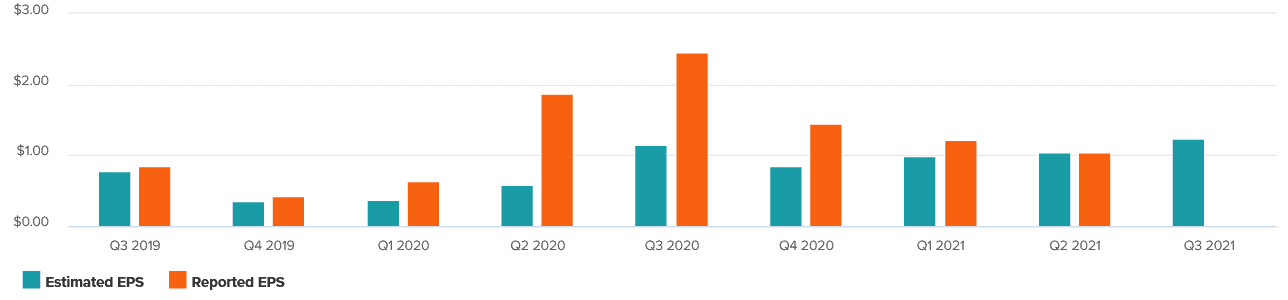

Webcams, Gruppenkonferenzgeräte, Tastaturen und vieles mehr zählen zum Standardrepertoire von Logitech. Man übertraf zurückblickend bis zum Q3/2019 jedes Mal die Quartalsschätzungen. Ein Beweis dafür, dass das Management die eigenen Ziele realistisch einschätzt und auch halten kann, ohne die Anleger zu enttäuschen.

Der Burggraben von Logitech

Logitech ist Weltmarktführer und hat dahingehend schon eine gewisse Preissetzungsmacht. Ein engmaschiges Vertriebsnetz von zehntausenden Verkaufsstellen weltweit sorgt für die Sichtbarkeit der Produkte beim Verbraucher. Verträge mit viele Elektronikketten und eine hohe Kundenzufriedenheit mit den Produkten von Logitech stellen einen nicht zu unterschätzenden Burggraben dar. Die Marke ist bekannt und beliebt.

Ein weiterer Burggraben ist die Unternehmensleitung. Kaum Schulden, etliche Jahre stabile Margen und Produktgruppen, die sich gegenüber der Billigkonkurrenz abgrenzen. Keine irrwitzigen Übernahmen und realistische Unternehmensziele, die zumeist erreicht wurden.

Fazit zur Logitech Aktie: Langfristig erfolgversprechend

Die finanzielle Situation des Unternehmens mit seinen knapp 9.000 Mitarbeitern sieht hervorragend aus. Für das abgelaufene Geschäftsjahr haben Analysten regelmäßig ihre Erwartungen zur Geschäftsentwicklung nach oben korrigiert. Das vielseits angepriesene Metaverse könnte in den kommenden Jahren zu neuer Dynamik führen, dies ist auch die Meinung des CEO Bracken Darrell. Eben dieser schaffte es auch in den vergangenen Jahren, dass Logitech seine relative Preismacht verteidigen konnte. Das ist eine Leistung, die es verdient, gewürdigt zu werden. Erwähnenswert ist auch, dass Logitech bereits klimaneutral ist und schon bald die Absicht hat, klimapositiv zu sein. Der starke Abverkauf der Logitech Aktie könnte aus jetziger Sicht für einen Einstieg für langfristig orientierte Anleger sein. Eine deutliche „margin of safety“ zum fairen Kurs liegt jedoch noch nicht vor.

| Aktie | Logitech |

| Aktuelles Bewertungsniveau | normal |

| Fair Value Ende 2023 | ca. 76 CHF |

| Operative und finanzielle Risiken | gut |

| Geschäftsmodell / kurz- oder langfristiger Trend | gut |

| Burggraben | gut |

| Fazit | oberer Durchschnitt |

Fazit: Diese Aktien sind meine Kaufchance im Januar 2022

An der Börse bekommst du nichts geschenkt. Selbst wenn es mit den Kursen eine Weile wie auf magische Art und Weise aufwärts geht, kehren die Aktien über kurz oder lang wieder auf den Boden der Tatsachen zurück. Sobald Fantasie und Gier aus den Kursen entweichen, kommt die Zeit der harten Fakten, in der du nur mit Tools wie dem Aktienfinder die die Spreu vom Weizen trennst.

So ist mir Delivery Hero selbst nach dem Kursabschlag von über 40% vom Allzeithoch für einen Kauf weiterhin viel zu riskant. Logitech steht deutlich besser da. Doch fällt mir das kurz- und mittelfristige Renditepotential für einen Kauf zum aktuellen Kurs noch zu niedrig aus. Mein Favorit ist HelloFresh. Das gut gemanagte Unternehmen wirtschaftet profitabel und bei der Aktie stimmt nach den jüngsten Kursverlusten aus meiner Sicht auch das Renditepotential. Weitere Kaufchancen im Ausverkauf findest du im Aktienfinder, wo du jede Aktie fundamental analysieren und bewerten kannst. In einer einmaligen Aktien bis zum 17.01.2022 bekommst du den Aktienfinder im Wert von 169€ kostenlos.

The post Kaufchancen im Ausverkauf – Januar 2022 appeared first on Aktienfinder.Net blog.