Die Suche nach Qualitätsaktien aus der zweiten Reihe führt uns heute in den Bereich Gesundheit und Ernährung. Bei einem Blick in die heutige Gesellschaft wird dieses Thema mehr und mehr zu einem Problem. Eine der größten Herausforderungen ist die stetige Zunahme an übergewichtigen Menschen. Seit 1980 hat sich in den Industrienationen deren Anzahl mehr als verdoppelt und in einigen Ländern sogar verdreifacht. Schuld daran sind vor allem eine schlechte Ernährung und mangelnde Bewegung.

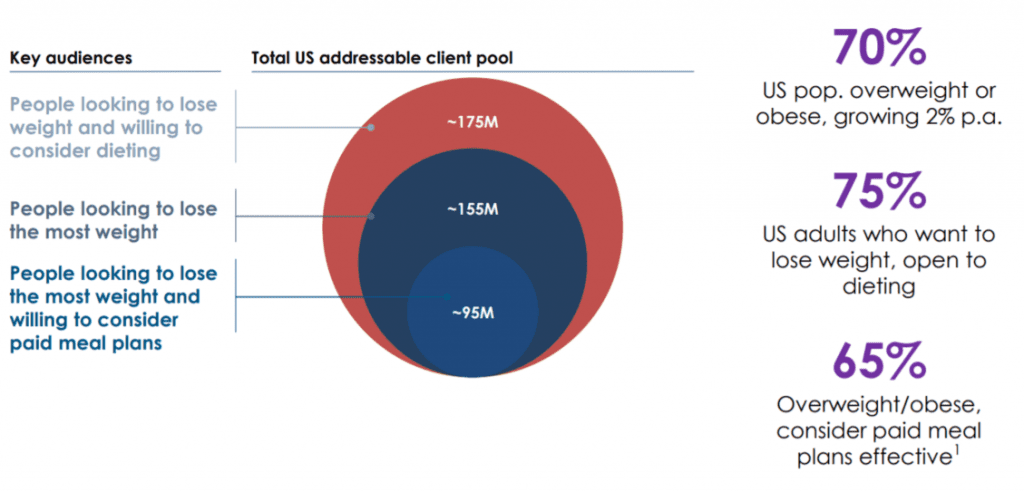

Immer mehr Mitmenschen gehen Berufen nach, die körperlich nicht anstrengend sind und sitzend ausgeführt werden. Außerdem entfällt durch den coronabedingten Trend zum Homeoffice nun oftmals der Weg zur Arbeit und diverse Lieferdienste ersetzen zunehmend den Weg zum Einkaufen. Sport als Ausgleich für den Bewegungsmangel ist meist Fehlanzeige und Übergewicht die Folge. Ungesunde Ernährung verschlimmert das Problem. Wegen beruflich und freizeitbedingtem Stress und Zeitmangel wird zunehmend Fastfood konsumiert. Viele von uns wissen nicht einmal, was gesundes Kochen ist. In diesem Fall fehlen unserem Körper wichtige Vitamine und Mineralstoffe. Besonders auffällig sind die genannten Probleme in den USA. Dort gelten mittlerweile mehr als zwei Drittel der Amerikaner als übergewichtig (Body-Maas-Index [BMI] von über 25) und sogar 36% als adipös (BMI von über 30).

Gegenbewegung zu gesünderer Ernährung?

Es gibt auch den gegenläufigen Trend, dass immer mehr Mitmenschen bewusst auf ihre Ernährung achten. Schließlich ist der Wunsch nach einem gesünderen und gutaussehenden Körper omnipräsent. Auch du bekommst dies in den Medien und Social Media täglich vorgelebt. Darüber hinaus gibt es weitere Zielgruppen für eine gesunde Ernährung, nämlich Sportler oder Arbeitnehmer, die sich über eine entsprechende Nahrungsergänzungsmittel Leistungssteigerung versprechen. Auch dieser Markt wächst und ist deshalb für uns Aktionäre interessant. Mittlerweile kannst du Nahrungsergänzungsmittel kaufen, die dir fehlende Vitamine oder Mineralstoffe liefern oder eine aufputschende oder den Schlaf verbessernde Wirkung haben.

Der Markt für Ernährung und Gesundheit ist stark umkämpft

Der Markt für Ernährung und Gesundheit ist riesig. Entsprechend ringen zahlreiche Unternehmen um einen Teil des großen Kuchens und ist der Markt hart umkämpft. Viele Wettbewerber haben Mühe, einen dauerhaften Burgraben gegenüber der Konkurrenz auszuheben. Die Markteintrittsbarrieren sind meist gering, so dass ein Unternehmen bei weiter zunehmendem Wettbewerb aus dem Markt gedrängt werden kann. Um sich dauerhaft etablieren zu können, bedarf es insbesondere einer starken Marke.

Wie schwer es ist am Markt zu bestehen, kannst du sehr gut am Thema Übergewicht erkennen. Hier haben viele Unternehmen oder Personen einen vielversprechenden Markt erkannt und bieten entsprechende Lösungen an. Dazu zählen unter anderem Diäten, Fitnessstudios, Onlinekurse, Fitnessgeräte, Fitnesstracker. Allein an dieser kurzen Liste ahnst du wie stark die Konkurrenz im Gesundheitsbereich ist. Entsprechend niedrig sind die Margen vieler Unternehmen. Dennoch findest du auch hier spannende Qualitätsunternehmen, die du möglicherweise noch nicht auf dem Radar hast. Zwei vielversprechende Unternehmen mit Multi-Level-Marketing als Vertriebsmodell schauen wir uns nun genauer an. Multi-Level–Marketing hat hierzulande oft einen negativen Ruf. Wie du sehen wirst, kann es aber auch hervorragend funktionieren.

Medifast – Abnehmen mit einem Coachingmodell

|

Medifast Aktie |

|

| Logo | |

| Land | USA |

| Branche | Konsum unzyklisch |

| ISIN | US58470H1014 |

| Marktkapitalisierung | 2 Mrd. € |

| Dividendenrendite | 2,96% |

| Stabilität Dividende | 0,99 (max. 1,0) |

| Stabilität Gewinn | 0,79 (max. 1,0) |

Medifast ist ein us-amerikanisches Unternehmen, das hauptsächlich Produkte zur Gewichtsreduktion vertreibt. Das Unternehmen wurde 1980 von dem Mediziner William Vitale gegründet, der seine Diätprodukte zunächst über Ärzte an deren Patienten verkaufte. Im Laufe der Zeit wuchs Medifast und es kamen immer mehr Produkte und Programme hinzu. Im Juli 2017 veröffentlichte man das OPTAVIA Programm, das sich als riesiger Erfolg entpuppte. Seit Mitte 2020 wird das Unternehmen von Daniel R. Chard geleitet und beschäftigt rund 700 Mitarbeiter. Der Gründer und das Management halten keinen nennenswerten Anteil der ausstehenden Aktien, die sich zum Großteil in den Händen großer Vermögensverwalter befinden.

Wie läuft das operative Geschäft von Medifast?

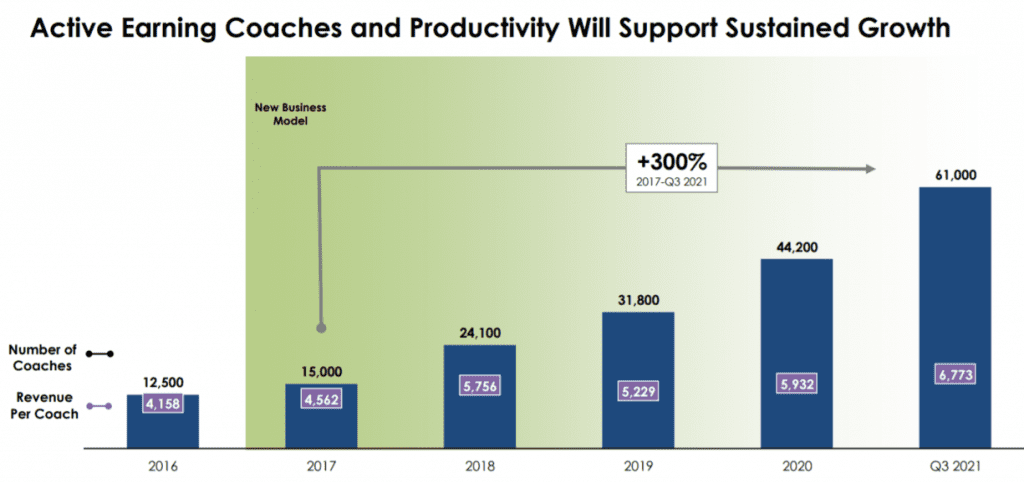

Seit der Markteinführung des OPTAVIA Programms Mitte 2017 geht es für Medifast steil bergauf. Daher lohnt es sich, einen genauen Blick auf das Geschäftsmodell zu werfen. Das Produktportfolio umfasst hauptsächlich Ernährungs- und Diätprodukte, die dem Kunden bei der Gewichtsreduktion helfen sollen. Medifast setzt beim Vertrieb komplett auf eine direct-to-consumer Strategie und muss nicht den Umweg über den Einzelhandel gehen. Die Kunden können sich die gewünschten Produkte direkt im eigenen Onlineshop bestellen. In den meisten Fällen handelt es sich um Boxen, die Nahrungsmittel für einen ganzen Monat umfassen und zu dem vom Kunden gewählten OPTAVIA Programm passen. Einen eigenen Eindruck dieser Boxen kann man sich im Shop verschaffen. Der Hauptgrund für den Erfolg von OPTAVIA liegt jedoch nicht allein in den Foodboxen, sondern in dem zugehörigen Coachingmodell.

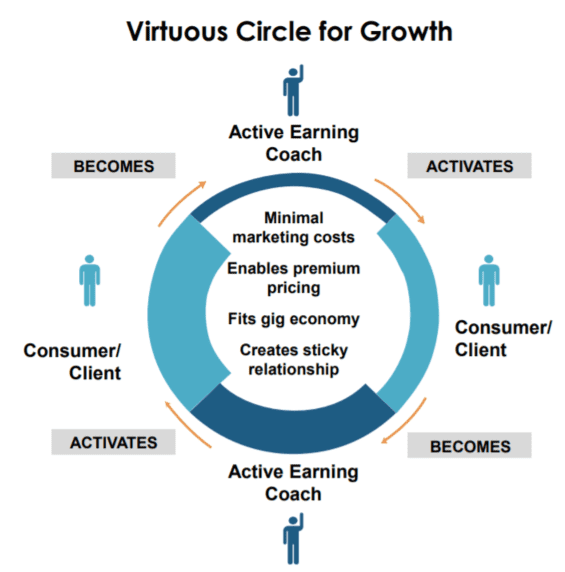

Erfolgsfaktor Coachingmodell

Zum OPTAVIA Programm gehört neben den Foodboxen auch ein Coaching. Somit erhält der Kunde bei seinem Abnehmvorhaben Unterstützung und ist nicht auf sich allein gestellt. Viele Diäten scheitern an dauerhafter Motivation und dem notwendigen Hintergrundwissen. Bei den Coaches handelt es hauptsächlich um ehemalige Teilnehmer des OPTAVIA Programms, die ihre Erfahrung direkt an den Kunden weitergeben. Dadurch erhöhen sich die Erfolgschancen auf eine nachhaltige Gewichtsreduktion, wovon am Ende vor allem das Image von Medifast profitiert. Medifast hat es geschafft einen Kreislauf zu erschaffen, der aus ehemaligen Kunden neue Coaches macht, die wiederum neue Kunden akquirieren. Die Zufriedenheit der Kunden zeigt sich auch im Bestellverhalten, da 90% der Umsätze aus Abos generiert werden. Mehr als die Hälfte der Kunden bestellen mehr als viermal bei Medifast, was für eine erfolgreiche Kundenbindung spricht.

Hervorzuheben ist, dass die Coaches nicht direkt durch Medifast bezahlt werden, sondern ihr Geld über Provisionen erhalten. Dies heißt im Endeffekt, dass die Coaches pro verkaufter Box an den Kunden bezahlt werden. Dies hält die Kosten und das Risiko für Medifast gering. Zugleich muss Medifast weniger Marketing betreiben, weil Mund zu Mund Propaganda eine große Rolle spielt und die Akquise durch die Coaches abläuft. In den letzten Jahren hat die Anzahl der aktiven Coaches sowie deren durchschnittlicher Umsatz rasant zugenommen. Mittlerweile sind ca. 61.000 Coaches aktiv, von denen 90% zuvor selbst Kunden bei Medifast waren.

Weitere Aussichten OPTAVIA

Das OPTAVIA Programm läuft seit einigen Jahren extrem gut und spielt den Löwenanteil des Umsatzes von Medifast ein. Dennoch musst du davon ausgehen, dass der amerikanische Markt irgendwann gesättigt ist. Daher geht das Management für die kommenden Jahre von einer Verlangsamung des Wachstums aus. Bisher erzielt Medifast die Umsätze ausschließlich in den USA, könnte in Zukunft jedoch neue Märkte erschließen. Erste Versuche dazu wurden bereits in Südostasien unternommen. Die Kosten für eine Expansion halte ich für überschaubar. Denn obwohl die vertriebenen Produkte an den dortigen Markt angepasst werden müssen und ein initialer Marketingaufwand notwendig scheint, bleibt das Geschäftsmodell wenig kapitalintensiv.

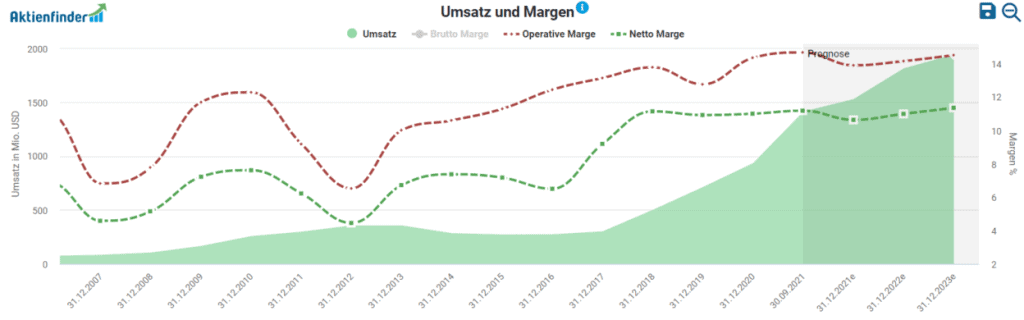

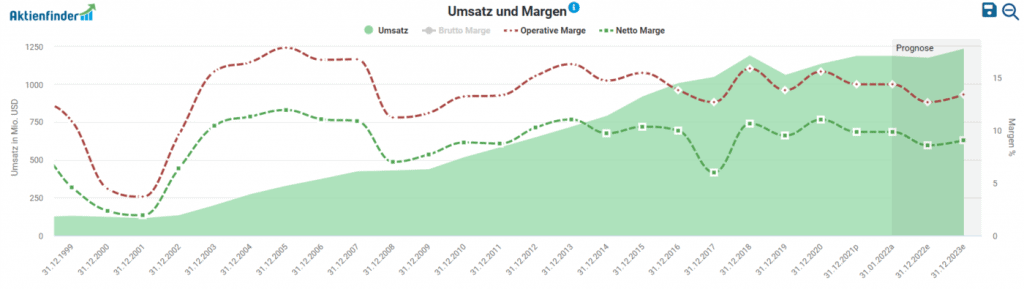

Umsatz- und Gewinnentwicklung von Medifast

Nachdem die Umsatzentwicklung von Medifast jahrelang stagnierte, ging es mit der Markteinführung von OPTAVIA Mitte 2017 rasant nach oben. Seit Ende 2017 hat sich der Jahresumsatz bis Ende 2021 von etwa 300 Mio.$ auf über 1,5 Mrd.$ mehr als verfünffacht. Für die kommenden Jahre gehen die Analysten von weiterhin steigenden Umsätzen aus, die allerdings nicht mehr im gleichen Tempo steigen sollen. Auch die operative Marge hat sich erfreulich entwickelt. Hier konnte seit 2013 ein Zuwachs von 10% auf 14% verzeichnet werden. Dies lag insbesondere an Skalierungseffekten im Zuge der höheren Nachfrage. Für die kommenden Jahre erwarten die Analysten stabile Margen. Die hohe Bruttomarge von 75% deutet auf das ein wenig kapitalintensive Geschäftsmodell hin.

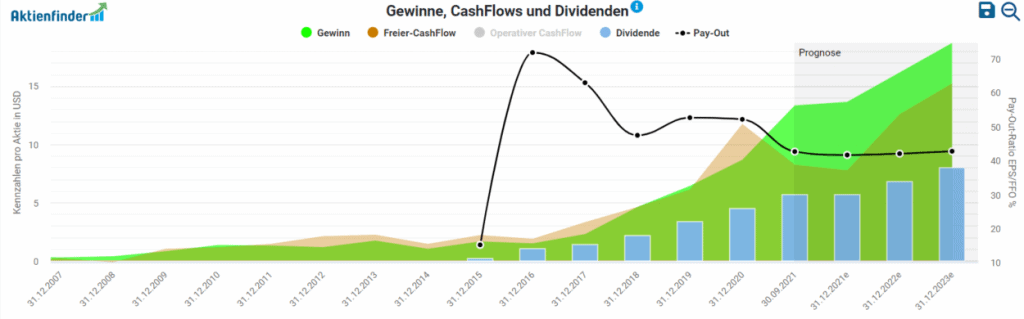

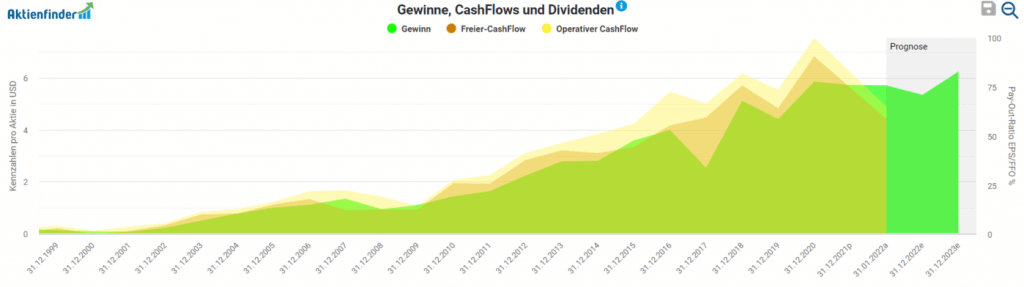

Ebenso wie bei den Umsätzen und Margen wuchs auch der Gewinn seit 2017 enorm. Der Gewinn stieg von etwa 28 Mio.$ im Jahr 2017 auf etwa 160 Mio.$ im aktuellen Geschäftsjahr. Ähnlich verlief es bei der Entwicklung des Free-Cashflows. Von den steigenden Erträgen profitierten zuletzt auch die Aktionäre, die sich über anziehende Dividenden freuten.

Ist die Dividende von Medifast sicher?

Medifast schüttete die erste Dividende 2015 aus. Seit 2018 pendelt die Ausschüttungsquote bezogen auf den Gewinn zwischen 42 und 53 Prozent. Dank stark steigender Gewinne kam es in den letzten Jahren zu einer für die Aktionäre sehr erfreulichen Steigerung der Dividende in Höhe von durchschnittlich 41 Prozent bezogen auf die letzten 5 Jahre. Dennoch scheint die Dividende sicher, da diese durch den Free-Cashflow mehr als ausreichend gedeckt ist.

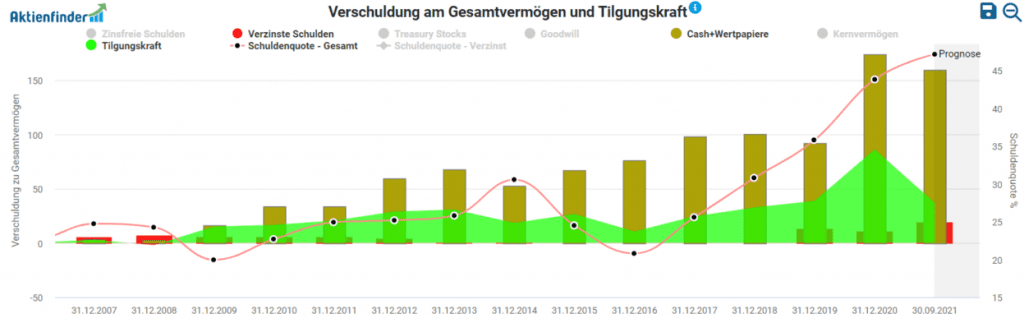

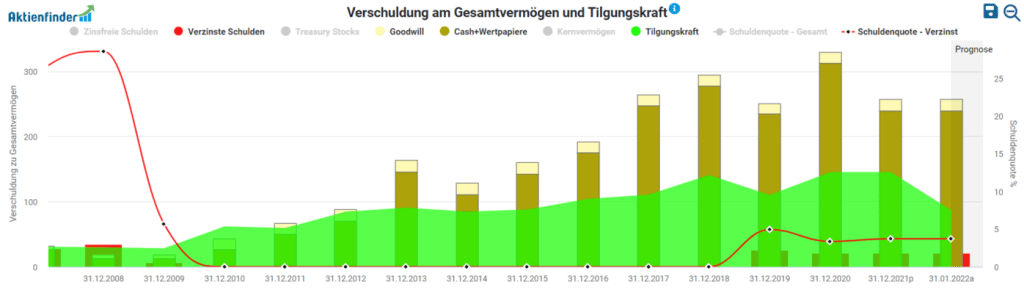

Wie solide ist die Bilanz von Medifast?

Finanziell ist Medifast exzellent aufgestellt. Den verzinsten Schulden in Höhe von etwa 20 Mio.$ steht eine Cashposition von 160 Mio.$ gegenüber. Zusätzlich verfügt das Unternehmen über eine jährliche Tilgungskraft in Höhe von 37 Mio.$. Somit kann Medifast als schuldenfrei angesehen werden, da die vorhandenen Schulden direkt getilgt werden könnten. Außerdem weist die Bilanz keinerlei Goodwill auf, so dass auch von dieser Seite kein Risiko vorliegt. Neben der ausgeschütteten Dividende hat Medifast in den letzten Jahren auch eigene Aktien zurückgekauft.

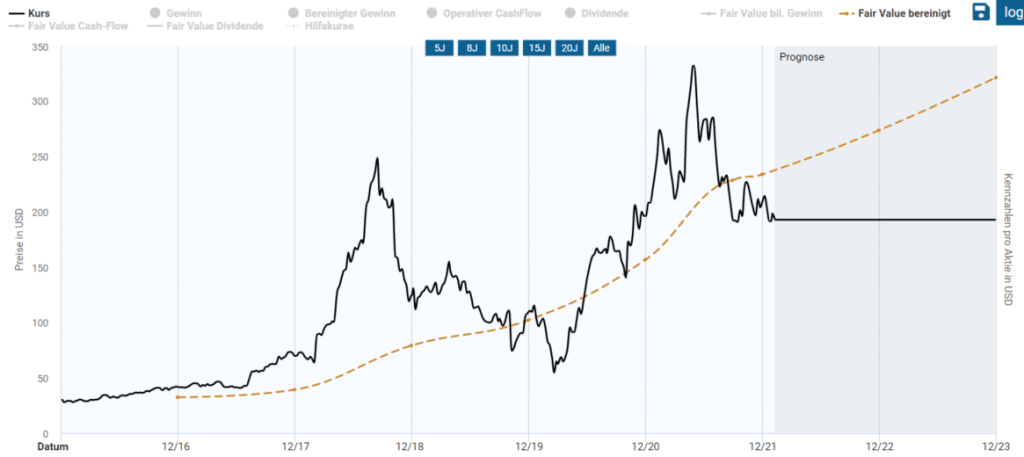

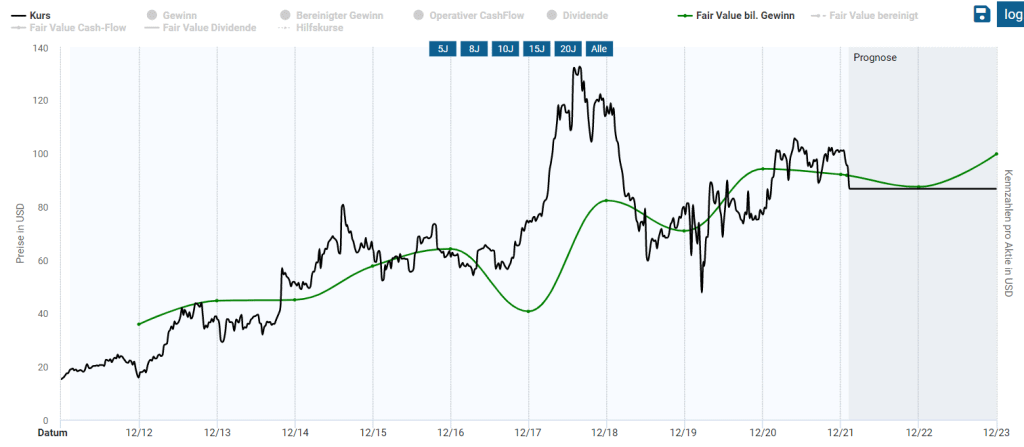

Ist die Medifast Aktie günstig bewertet?

Bleibt die Frage zu klären, ob die Medifast Aktie aktuell günstig bewertet ist. Seit der Einführung des OPTAVIA Programms 2017 ging es mit dem Aktienkurs wellenförmig aufwärts und die Aktionäre mussten mit starken Kursschwankungen leben. Der Markt tut sich mit der Bewertung der Aktie schwer. Betrachtest du den fairen Wert nach bereinigtem KGV scheint die Aktie momentan unterbewertet zu sein. Der durchschnittliche bereinigte KGV lag seit 2016 liegt bei etwa 17 und für das laufende Geschäftsjahr 2022 bei nur 12. Leider liegen nur Schätzungen von 3 Analysten für die kommenden Jahre vor, so dass die erwarteten Zahlen für die kommenden Jahre mit etwas Vorsicht zu genießen sind. Dennoch scheint die Aktie nach dem jüngsten Kursrückgang günstig zu sein.

USANA Health Science – Nahrungsergänzungsmittel für jedermann

|

USANA Health Science Aktie |

|

| Logo | |

| Land | USA |

| Branche | Konsum unzyklisch |

| ISIN | US90328M1071 |

| Marktkapitalisierung | 1,5 Mrd. € |

| Dividendenrendite | — |

| Stabilität Dividende | — |

| Stabilität Gewinn | 0,94 (max. 1,0) |

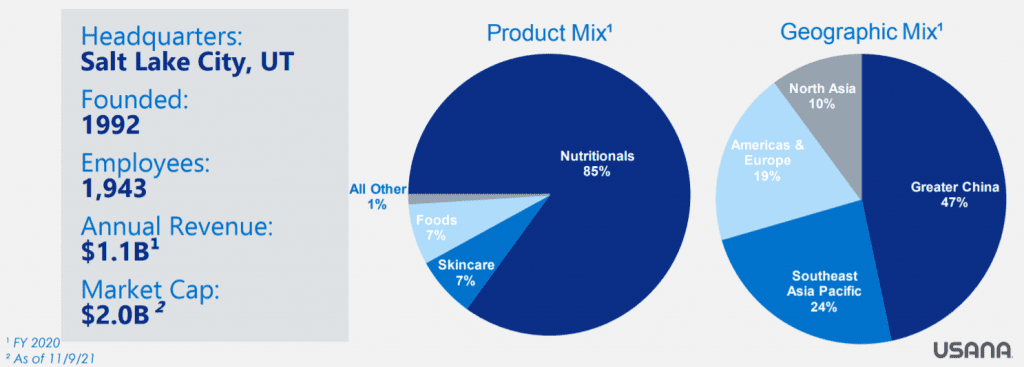

USANA Health Science ist ein us-amerikanisches Unternehmen mit Sitz in Salt Lake City (Utah), das sich auf die Herstellung und den Vertrieb von Nahrungsergänzungsmitteln und Hautpflegeprodukte spezialisiert hat. Gegründet wurde das Unternehmen 1992 vom Biologen Myron Wentz, der bis 2005 auch als Vorstandsvorsitzender fungiert hat. Heute hält der 80-Jährige noch 41% der Anteile an USANA Health Science und sitzt zudem im Aufsichtsrat. Seit 2020 leitet der CEO Kevin G. Guest das Unternehmen mit seinen etwa 2.000 Mitarbeitern. Weltweit bietet man die eigenen Produkte in 24 Ländern an und tritt auch als Sponsor von Leistungssportlern, Sportevents oder Verbänden auf.

Wie läuft das operative Geschäft von USANA Health Science?

Das Produktportfolio von USANA Health Science umfasst drei nennenswerte Bereiche. Den wichtigsten stellen die Nahrungsergänzungsmittel dar, die für etwa 85 Prozent des Umsatzes verantwortlich sind. Darunter fallen vor allem Vitamin- und Mineralstoffpräparate, die dem Anwender für die Gesundheit wichtige und ggf. fehlende Nährstoffe liefern sollen. Außerdem runden Nahrungsmittel, wie. z.B. Energie-Riegel oder Shakes, und Hautpflegeprodukte das Produktportfolio ab. Diese beiden Bereiche sind für den restlichen Umsatz verantwortlich. Einen eigenen Eindruck zu den Produkten kann man sich im Onlineshop von USANA machen. Nach eigenen Angaben zeichnen sich die Produkte vor allem durch eine hohe Qualität aus und entsprechen den aktuellen wissenschaftlichen Standards. Um dies zu gewährleisten, beschäftigt USANA Health Science 60 eigene Wissenschaftler, die sich um die Weiterentwicklung der Produkte kümmern. Insgesamt stellt das Unternehmen etwa 65 Prozent seiner Produkte selber her und kann damit die Abhängigkeit zu anderen Herstellern reduzieren.

Hervorzuheben ist die hohe Abhängigkeit vom asiatischen Markt. Der folgenden Übersicht ist zu entnehmen, dass ein Großteil des Umsatzes aus dieser Region stammt. Lediglich ein Fünftel des Umsatzes stammt aus dem amerikanischen Heimatmarkt und Europa. Dieser Faktor wird bei der weiteren Betrachtung von USANA noch von Bedeutung sein.

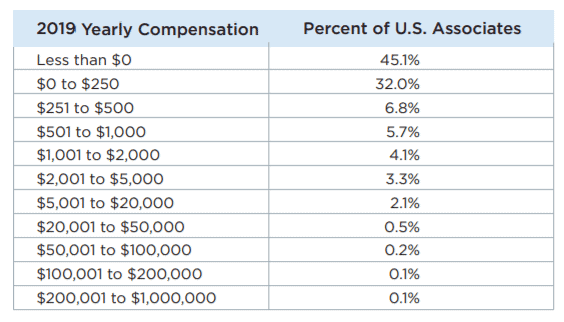

Ähnlich wie bei Medifast verkauft USANA Health Science seine Produkte hauptsächlich im direkten Vertrieb. Ebenfalls analog zu Medifast bietet USANA ein eigenes Vertriebsprogramm an, in dem sogenannte „Associates“ die Produkte an Kunden verkaufen. Dafür erhalten die Associates-Partner entsprechende Provisionen. Die Höhe der Provision hängt stark von dem erzielten Umsatz ab. Associates können sowohl hauptberufliche Verkäufer sein als auch Privatpersonen, die lediglich an Freunde und Bekannte verkaufen. In den USA gab es Stand 2019 etwa 35.000 Associates, wobei die meisten dies nicht hauptberuflich ausgeübt haben.

In der vergangenen Woche hat USANA seine Quartalszahlen für das vierte Quartal 2021 und damit auch den Jahresabschluss vorgelegt. Das Zahlenwerk kam an der Börse weniger gut an und schickte die Aktie auf Talfahrt. Im vierten Quartal lag man beim Gewinn unter den Erwartungen der Analysten. Laut Unternehmensangaben ist dies zum Großteil auf die Corona-Maßnahmen im asiatischen Bereich zurückzuführen. Dort kam es aufgrund der Omikron-Variante wieder vermehrt zu lokalen Lockdowns und Restriktionen, die sich negativ auf das Geschäft ausgewirkt haben. Besonders betroffen war das Geschäft in Südostasien, dass um 26 Prozent zum Vorjahresquartal eingebrochen ist. Zusätzlich wirkten sich Marketingausgaben und die anhaltenden Probleme in den globalen Lieferketten, die zu erhöhten Fracht- und Transportkosten führten, negativ auf das Ergebnis aus.

Ausblick auf die nächsten Jahre

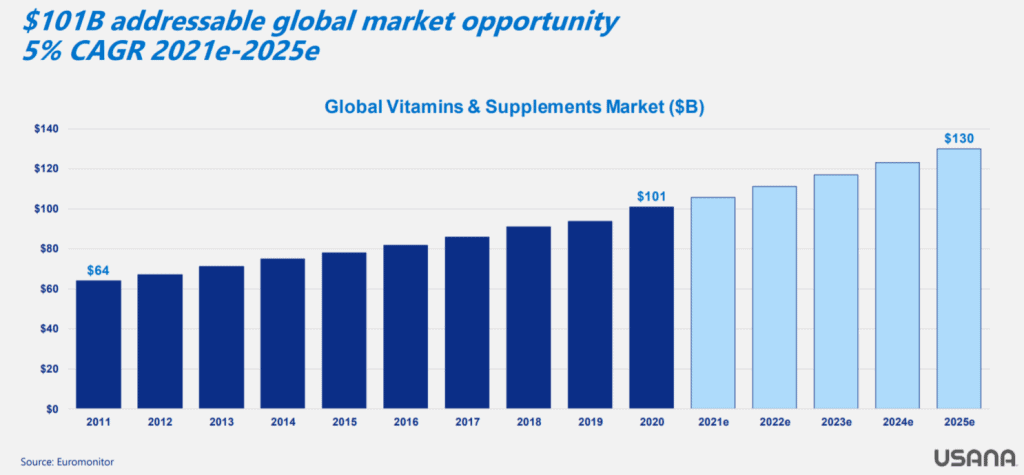

Im Zuge des schwach vierten Quartals hat das Management auch den Ausblick auf das Jahr 2022 etwas nach unten korrigiert. Die Erwartungen bei Umsatz und Gewinn liegen in einem sehr weiten Korridor, da man zwar von einer Erholung des Geschäfts ausgeht, aber den Zeitpunkt nicht genau bestimmen kann. Trotz des vagen Ausblicks und dem schlechten Jahresabschluss sind die langfristigen Wachstumsaussichten für USANA Health Science weiterhin intakt. Der globale Markt für Nahrungsergänzungsmittel umfasst jährlich etwa 100 Mrd.$ und wächst seit Jahren um durchschnittlich 5 Prozent. Das Geschäftsmodell mit dem Onlinevertrieb, Marketing und dem Associates Programm hat in der Vergangenheit in mehreren Märkten bewiesen, dass es funktioniert.

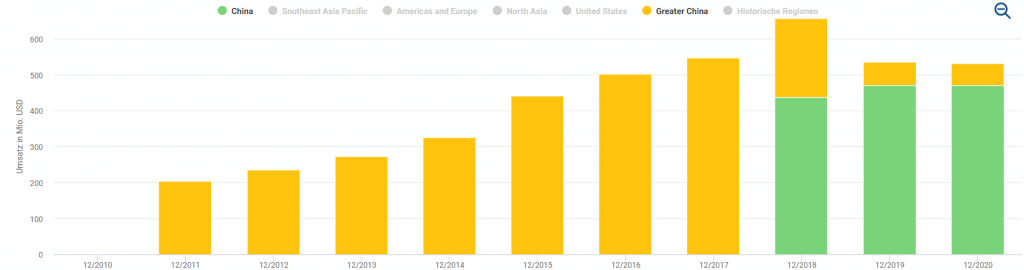

Umsatz- und Gewinnentwicklung von USANA Health Science

Der Umsatz von USANA Health Science hat sich in den letzten 10 Jahren positiv entwickelt. Im Schnitt legte der Umsatz jährlich um etwa 8% zu. Einzige Ausnahme bildet das Jahr 2019 in dem der Umsatz um etwa 10% zurückging. Dies ist auf die Aktivitäten der chinesischen Regierung zurückzuführen, weil im Jahr 2019 eine Untersuchung von Gesundheitsprodukten durchgeführt wurde. Im Fokus standen Unternehmen, die ihre Produkte im Direktvertrieb anbieten. Solche Untersuchungen sind auch in anderen Ländern üblich. Dies wirkte sich dennoch negativ auf den Umsatz von USANA Health Science aus, da in den chinesischen Medien insgesamt eher negativ über die Untersuchungen berichtet wurde, weshalb es im gesamten Sektor zu einem Umsatzrückgang in China kam.

Der Umsatzrückgang konnte in den Folgejahren jedoch durch Wachstum in anderen Regionen aufgefangen werden. Zuletzt litt das Umsatzwachstum unter der Coronapandemie, so dass der aktuelle Umsatz auf dem Niveau von 2018 liegt. Ansonsten sind die Margen von USANA Health Science noch positiv hervorzuheben. Die operative Marge liegt im Schnitt bei etwa 15% und damit über der Peer-Group. Die Bruttomarge liegt seit Jahren bei etwa 80 Prozent, was analog zu Medifast für ein wenig kapitalintensives Geschäftsmodell spricht.

Beim Gewinn ging es in den vergangenen Jahren ebenfalls stetig aufwärts. Dieser konnte im Schnitt um etwa 13 Prozent pro Jahr gesteigert werden. Im vergangenen Geschäftsjahr stagnierte der Gewinn wegen der zuvor erläuterten Probleme. Daher ist das Management auch für das aktuelle Geschäftsjahr vorsichtig. Sofern das Geschäftsmodell wieder normal läuft, kann wieder mit steigenden Gewinnen gerechnet werden. Aktuell bezahlt USANA Health Science noch keine Dividende.

Wie solide ist die Bilanz von USAA Health Science?

Finanziell ist USANA Health Science bestens aufgestellt. Den verzinsten Schulden in Höhe von 21 Mio.$ steht eine Cashposition von knapp 240 Mio.$ gegenüber. Zusätzlich verfügt das Unternehmen noch über eine jährliche Tilgungskraft von 87 Mio.$. In den letzten Jahren wurde das überschüssige Kapital in Aktienrückkäufe und Übernahmen investiert. Die Zahl der ausstehenden Aktien halbierte sich von 40 Mio. im Jahr 2004 auf heute 20 Mio. Bisher verliefen auch die Übernahmen reibungslos und trugen zum weiteren Wachstum von USANA bei. Trotz der Übernahmen beträgt der Goodwill in der Bilanz zum Ende des Jahres 2021 lediglich etwa 18 Mio.$. Insgesamt verfügt USANA Health Science über eine sehr starke Bilanz und ist als schuldenfrei zu betrachten. Den stabilen Cashflow kann das Management in weiteres Wachstum investieren oder an die Aktionäre in Form von Aktienrückkäufen oder Dividenden zurückgeben.

Ist die USANA Health Science Aktie günstig bewertet?

Nach den schwachen Quartalszahlen und dem unsicheren Ausblick ist die Aktie von USANA Health Science unter Druck geraten. Blickt man auf den fairen Wert nach KGV scheint die Aktie aktuell leicht unterbewertet zu sein. In den vergangenen Jahren lag das KGV bei durchschnittlich etwa 16 und für das aktuelle Geschäftsjahr bei 15. Leider gibt es nur zwei Analystenschätzungen zu den künftigen Gewinnen, so dass die Schätzungen bezüglich einer möglichen Rendite schwerfallen. Momentan erwarten die Analysten, dass spätestens 2023 die Gewinne wieder anziehen.

Nachdem der Kurs zuletzt unter Druck geraten ist, sollte aus technischer Sicht die Marke von 86$ nicht nachhaltig unterschritten werden. Ansonsten würde sich das Chartbild eintrüben.

Fazit: Ich setze auf Medifast

Ich halte die Branche rund um das Thema Ernährung für Investments interessant. Die beiden vorgestellten Unternehmen Medifast und USANA Health Science haben sich in ihrem Markt etabliert und verfügen über ein nachweislich profitables Geschäftsmodell. Und bei beiden Unternehmen sehe ich weiteres Wachstumspotenzial und erscheint zudem auch die Bewertung attraktiv. Mein persönlicher Favorit ist die Medifast Aktie, in die ich selbst investiert bin. Bei diesem Unternehmen erscheint mir das operative Geschäft stabiler und die Aktie derzeit günstiger bewertet zu sein. Außerdem lockt eine Dividendenrendite von fast 3 Prozent. Dennoch sehe ich auch in USANA Health Science viel Potential. Insbesondere falls sich die Situation in Asien verbessert, könnte sich das operative Geschäft des Unternehmen relativ schnell erholen.

Weiter Qualitätsaktien aus der zweiten und selbstverständlich auch aus der ersten Reihe findest du im Aktienfinder. Der Aktienfinder macht das langfristige Gewinnwachstum von Unternehmen sichtbar und sagt dir, ob deine Wunschaktie gerade günstig oder teuer bewertet ist.

The post Qualitätsaktien aus der zweiten Reihe – Rendite mit gesunder Ernährung appeared first on Aktienfinder.Net blog.