Anleger von Technologie- und Wachstumsaktien leben in einer Börsenwelt der Extreme. Noch vor 12 Monaten hatte ich große Schwierigkeiten, einigermaßen vernünftig bewertete Growth-Aktien zu finden. GARP-Investing (Growth At a Reasonable Price) ist zwar eine erfolgversprechende Anlagestrategie, aber was hilft das, wenn es einfach keine spannenden Unternehmen zu einem fairen Preis am Markt gibt?

Nach dem Hype um High-Growth-Aktien folgt nun der Absturz. Und der war leider notwendig. Die Preise dieser Unternehmen an der Börse waren teilweise weit über ihren Wert in der realen Wert hinausgeschossen. Das wird jetzt korrigiert.

Es ist sehr gesund, dass zweistellige Umsatzmultiple nach und nach wieder von der Watchlist verschwinden. Solch hohe Bewertungen sollten wirklich nur einigen wenigen Ausnahmeunternehmen vorbehalten bleiben, welche Hyper-Growth und Profitabilität (nach GAAP) miteinander in Einklang bringen und dadurch in einem überschaubaren Zeitraum in ihre sportliche Bewertung hineinwachsen können.

Jetzt Übertreibung nach unten

Was wir derzeit im Ausverkauf der Growth-Aktien erleben, das ist teilweise weit mehr als eine notwendige und sinnvolle Bewertungskorrektur. Denn genauso wie wir noch vor 12 Monaten eine Übertreibung nach oben erlebten, so erfahren wir jetzt bei einer ganzen Reihe von Tech- und Wachstumswerten eine deutliche Übertreibung nach unten.

Soll heißen: Die Aktienkurse liegen gerade bei Software Companies nun oft unter dem Wert der Unternehmen am freien Markt außerhalb der Börse. Man erkennt das ganz gut an den hohen Aufgeldern, die aktuell bei Übernahmen von Softwareunternehmen wie Anaplan und SailPoint durch Private Equity Investoren gezahlt werden.

Besonders getroffen wurden vom Tech Crash in den vergangenen Wochen und Monaten solche Unternehmen, die einen negativen Free Cashflow ausweisen. Als Argument wird pauschal angeführt, dass diese Companies sich angesichts höherer Zinsen nur schwerer finanzieren können und dass zukünftige Cashflows in der Gegenwart nun weniger wert sind.

Von vielen Anlegern wird dabei nicht differenziert, wie der Cash Burn eines Unternehmens überhaupt zustande kommt. Ist es ein Bug im Geschäftsmodell oder ein Feature des Businessplans? Es kann für Growth-Unternehmen in einer bestimmten Phase ihres Lebenszyklus durchaus Sinn machen, wenn sie Geld verbrennen!

Klingt seltsam? Hier meine Gedanken dazu…

Cash Burn als Teil des Business Plans

Wir Growth-Investoren sollten uns in der aktuellen Lage mal wieder vergegenwärtigen, was der Sinn und Zweck eines Börsengangs eigentlich ist:

Beim IPO wird Eigenkapital von Investoren eingesammelt, um mit diesen Mitteln das Wachstum des Unternehmens zu finanzieren. Es gibt sicherlich noch weitere Motive für einen Börsengang wie z.B. einen Exit-Kanal für die vorbörslichen Aktionäre zu schaffen. Solche Gründe lassen wir hier mal außen vor. Ich gehe von einem ganz normalen IPO aus, bei dem eine Kapitalerhöhung erfolgt, junge Aktien ausgegeben werden und das Kapital dem Unternehmen zufliesst.

Nach einem erfolgreichen IPO sitzt ein junges aufstrebendes (und idealerweise schnell wachsendes) Unternehmen also in aller Regel erstmal auf einem Berg von Cash. Die Investoren erwarten vom Management, dass das Kapital sinnvoll allokiert wird, um das Unternehmenswachstum und letztendlich auch die Profitabilität im Sinne des Shareholder Value voranzutreiben. Zumindest erwarten Aktionäre das in normalen Börsenzeiten… 😉

Investiert das Management eines jungen Growth-Unternehmens die Mittel aus dem IPO, so entsteht in aller Regel zunächst mal ein negativer Free Cashflow. Wenn dem nicht so wäre, dann hätte die Company doch gar kein neues Kapital gebraucht. Klingt logisch oder?

Es gibt in aller Regel kein Hyper Growth ohne Cash Burn. Als Investor in schnell wachsende Firmen sollte man das grundsätzlich akzeptieren. Das ist auch absolut ok, sofern das Wachstum effizient ist und es einen klaren Weg gibt, wie das Unternehmen in Zukunft profitabel wird.

Eine einfache Kennzahl mit der man als Anleger die Effizienz des Wachstums eines Unternehmens beurteilen kann, ist der Rule-of-40 Score, mit dem der Einklang von Wachstum und Profitabilität gemeinsam in einer einzigen Kennzahl abgebildet wird.

Wichtig ist mir bei der Betrachtung von noch unprofitablen Companies vor allem ein nachvollziehbarer Business Plan. Ich investiere durchaus auch mal – zum richtigen Preis – in Unternehmen, die noch nicht cashflow positiv sind. Aber grundsätzlich nur dann, wenn es sich um noch junge Companies handelt, die aller Voraussicht nach mit den vorhandenen Cash Beständen bis zum Break-Even durchfinanziert sind.

Beispiele gefällig?

In meinem High-Tech Stock Picking wikifolio gibt es aktuell zwei Unternehmen, die ca. ein Jahr nach ihrem IPO zwar noch nicht cashflow-positiv sind, aber ein beeindruckendes Wachstum in ihrem Markt gezeigt und ihren eigenen Business Plan bislang im Großen und Ganzen erfolgreich umgesetzt haben. Es handelt sich um Similarweb (hier der Similarweb Investment Case zum Nachlesen) und Compass (hier der Compass Investment Case zum Nachlesen).

Similarweb Aktie

Similarweb hat sein Wachstumstempo nach dem Börsengang nochmals steigern können und in den vergangenen beiden Quartalen ein Umsatzwachstum von über 50% ausgewiesen. Ohne dass man nennenswerte Umsatzquellen zugekauft hätte wohlgemerkt.

Der IPO hat vor ca. 12 Monaten ca. $150 Mio. in die Kassen dieses kleinen israelischen StartUps mit damals ca. 800 Mitarbeitern gespült. Es ist doch absolut nachvollziehbar, dass dieses Geld auch unter Inkaufnahme eines negativen Cashflows investiert wird, um die Weiterentwicklung der eigenen Analytics Produkte zu beschleunigen und den Aufbau einer globalen Marketing- und Vertriebsorganisation voranzutreiben.

Es ist einfach unsinnig, die aktuell deutlich negative Free Cashflow-Marge von Similarweb mit den Vorjahren vor dem IPO zu vergleichen und dann pauschal eine negative Unternehmensentwicklung zu unterstellen.

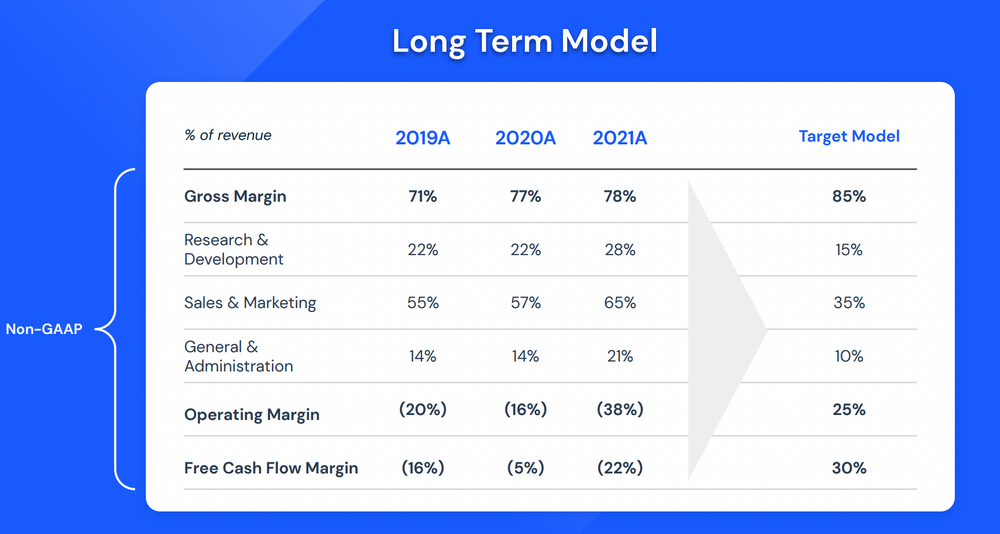

Der Businessplan sieht einen positiven Free Cashflow spätestens 2024 vor. Ein zusätzlicher Kapitalbedarf sollte nicht entstehen. An diesen Aussagen und an einer stetigen Entwicklung in Richtung der kommunizierten langfristigen Margen Ziele werde ich das Management messen.

Similarweb Investor Presentation

Nach dem Absturz auf einen Kurs von 9$ notiert die Similarweb Aktie derzeit zu einem EV-Sales Verhältnis von ca. 4 auf der Basis der Zahlen der vergangenen 12 Monate. Angesichts eines 40-50% Wachstums beträgt das EV/Sales forward weniger als 3. Und das trotz Bruttomargen von 75-80% und nahezu 100% gut planbaren wiederkehrenden Umsätzen.

Meiner Meinung nach wäre das SaaS Unternehmen im Falle einer Übernahme auf dem Private Equity Markt außerhalb der Börse schon heute 50-100% mehr wert. Sollte sich der Business Plan wie bisher weiter umsetzen lassen, so dürfte das Unternehmen zügig weiter an Wert gewinnen. Früher oder später dürfte der Aktienkurs das dann auch wieder reflektieren.

Compass Aktie

Die Compass Aktie ist als US Real Estate Brokerage Company zur Unzeit vor einem guten Jahr an die Börse gekommen. Seitdem sind Immobilienaktien wie Zillow, Opendoor oder Redfin im Umfeld steigender Zinsen abgestürzt. So auch Compass, die nur 10 Jahre nach der Gründung zum größten Immobilienmaklerunternehmen der USA avanciert sind.

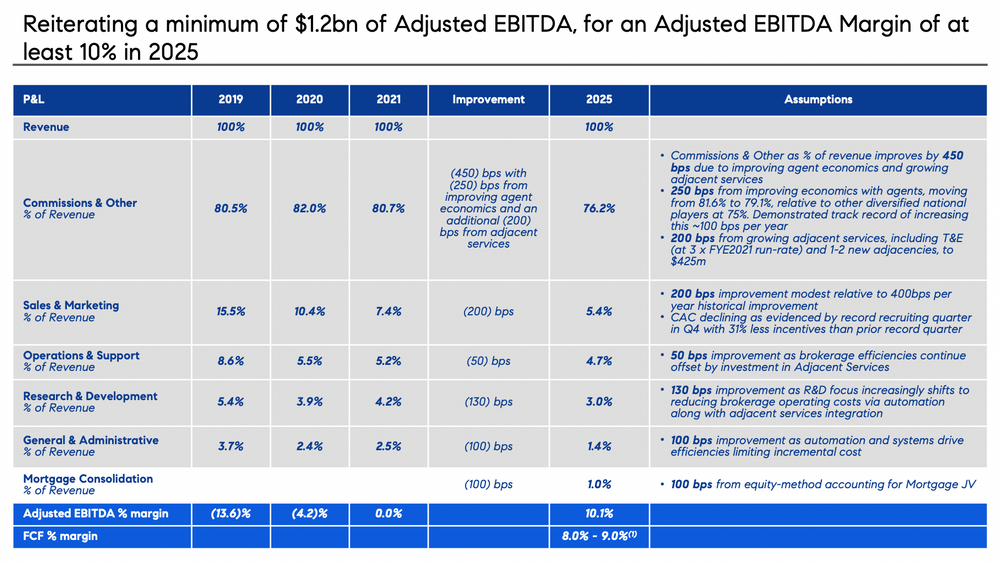

Compass hat die zum Börsengang eingeworbenen Mittel i.H.v. $450 Mio. für einen aggressiven Wachstumskurs genutzt und damit weitere Marktanteile erobert. Unterm Strich stehen bisher tiefrote Zahlen in der Cashflow-Rechnung, die man sich aber aufgrund des üppigen Cashbestandes durchaus (noch) leisten kann.

Ein Investment in Compass ist ein Investment in das Management um den Gründer und CEO Robert Reffkin. Sein klar formuliertes Ziel ist es, mit Compass den verkrusteten Real Estate Brokerage Markt in USA zu disruptieren.

Der durchaus nachvollziehbarer Compass Business Plan sieht für 2025 einen Free Cashflow von $1 Mrd. vor. Ich traue dem Management zu, die dafür notwendigen Margen auch ohne Kapitalerhöhung (sprich Verwässerung der Aktionäre) zu erreichen.

Der Enterprise Value von Compass beträgt aktuell bei Kursen knapp über 5$ ca. $2,3 Mrd. Das ist ungefähr ein Drittel des Wertes, der dem Unternehmen 2019 in einer außerbörslichen Finanzierungsrunde zugestanden wurde. Sollte Compass seine mittelfristigen Ziele weiterhin erreichen, so dürfte die Aktie in einigen Jahren zumindest ihren Ausgabekurs von 18$ wieder erreichen.

Fazit

Das waren zwei Beispiele aus meinem Portfolio von cashflow-negativen Unternehmen, in die ich bewusst auch weiterhin investiere, solange sie ihren Business Plan erfolgreich umsetzen und ihren klaren Pfad zur Profitabilität nicht aus den Augen verlieren.

Wenn die Investoren weltweit solch jungen und innovativen Companies das Recht auf einen vorübergehenden Cash Burn absprechen, dann führen wir die Börse als Finanzierungsquelle ad absurdum.

Ich bin mir sicher, dass es nicht soweit kommt und die Börsianer sich darauf besinnen werden, dass nicht jedes cashflow negative Unternehmen in der kommenden Rezession in der Pleite endet.

Hoffen wir, dass bald Vernunft einkehrt. Ansonsten werden viele dieser Unternehmen in 12-24 Monaten nicht mehr börsennotiert, sondern im Besitz von Private Equity Investoren sein. Die dürften sich freuen, solche Companies zum Schnäppchenpreis von der Börse zu entführen, um sie durch ein Going Private in ihr Portfolio aufzunehmen.

Wenn Du die Entwicklung von Similarweb und Compass sowie anderer Tech- und Wachstumsaktien auch in Zukunft gemeinsam mit mir weiter verfolgen willst, dann kannst Du jetzt hier meinen kostenlosen High-Growth-Investing-Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzt Aktien von Similarweb und Compass. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.