In den vergangenen 12 Monaten haben die jahrelang erfolgsverwöhnten Tech-Investoren erfahren müssen, dass die Börse keine Einbahnstraße ist. Besonders die Internet- und Cloud-Aktien haben massiv an Wert verloren.

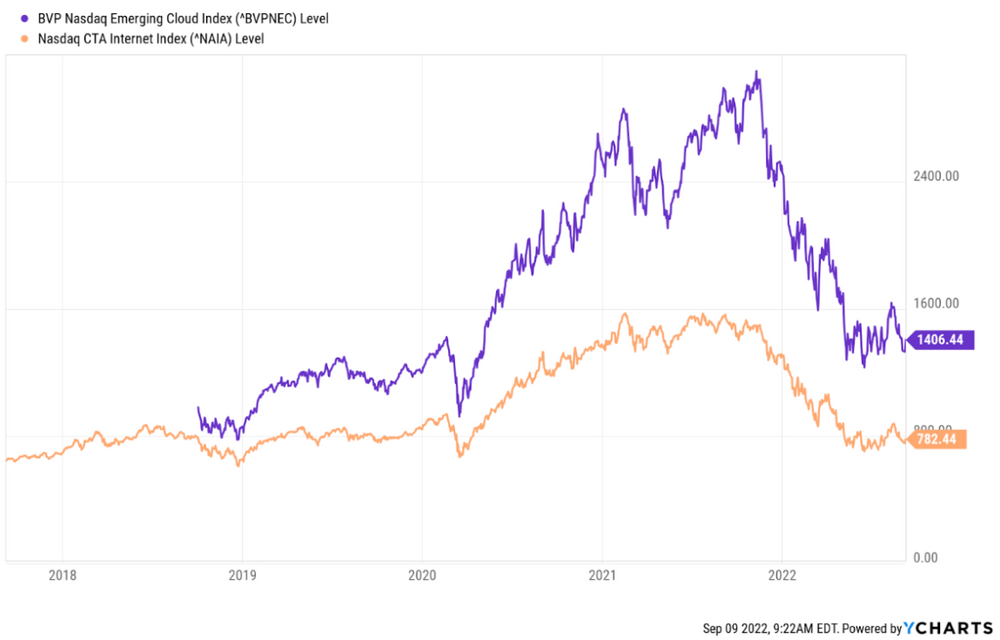

Der Nasdaq CTA Internet Index hat sein Allzeithoch im Juli 2021 erreicht und liegt 14 Monate später derzeit ziemlich genau 50% unter Wasser. Damit ist er zurückgefallen auf ein Niveau, welches der Index auch Anfang 2018 schon erreicht hatte.

Der Nasdaq Cloud Index verzeichnete sein bisheriges All-Time-High erst im November 2021 und ist in den 10 Monaten seitdem sogar noch stärker um 55% eingebrochen. Damit liegt er etwa auf dem Niveau vor dem Corona Crash im Februar 2020.

Sind Internetaktien nun ein Schnäppchen?

Die Verantwortlichen für den ebenfalls um weit über 50% abgestürzten ,Global Internet Leaders Fonds von BIT Capital nehmen die drastische Kurskorrektur des Nasdaq CTA Internet Index als Aufhänger für ein neues ,Whitepaper, in dem sie die Frage beleuchten, ob die aktuellen Kurse für Internetaktien rational und langfristig fair bewertet sind.

Das Fazit der Fondsexperten: Das durchschnittliche EV/Sales – Verhältnis für 2022 von Internetaktien beträgt weniger als 3. Das ist historisch niedrig und ein Niveau, das in den letzten 20 Jahren nur zum Ende der Dot-Com-Bubble, in der Finanzkrise und in der Euro-Krise von 2012 erreicht wurde. Demgegenüber steht im Zeitraum von 2018-2021 ein Umsatzwachstum dieser Internetunternehmen von insgesamt 95%, was weit oberhalb dessen liegt, was andere Sektoren erreichen.

Die Autoren dieses Whitepapers folgern daraus, dass die aktuellen Bewertungsniveaus von Internetaktien ungerechtfertigt gering seien. Auch nach Berücksichtigung von gestiegener Inflation und der Entwicklung des Zinsniveaus argumentieren Sie, dass der Boden in der Bewertung erreicht und jetzt der richtige Zeitpunkt sei, in Internetunternehmen (oder ihren Fonds 😉 zu investieren.

Das ist zumindest mal ein klares Statement. Allerdings kann ich mich dem so nicht anschließen. Hier meine Bedenken:

Gute Software-Unternehmen sind viel teurer

Mich hat das in diesem Whitepaper genannte durchschnittliche EV/Sales – Verhältnis von 2,8 für Internetaktien überrascht. Das wäre schon extrem günstig für erstklassige Wachstumsunternehmen. Zu schön, um wahr zu sein…

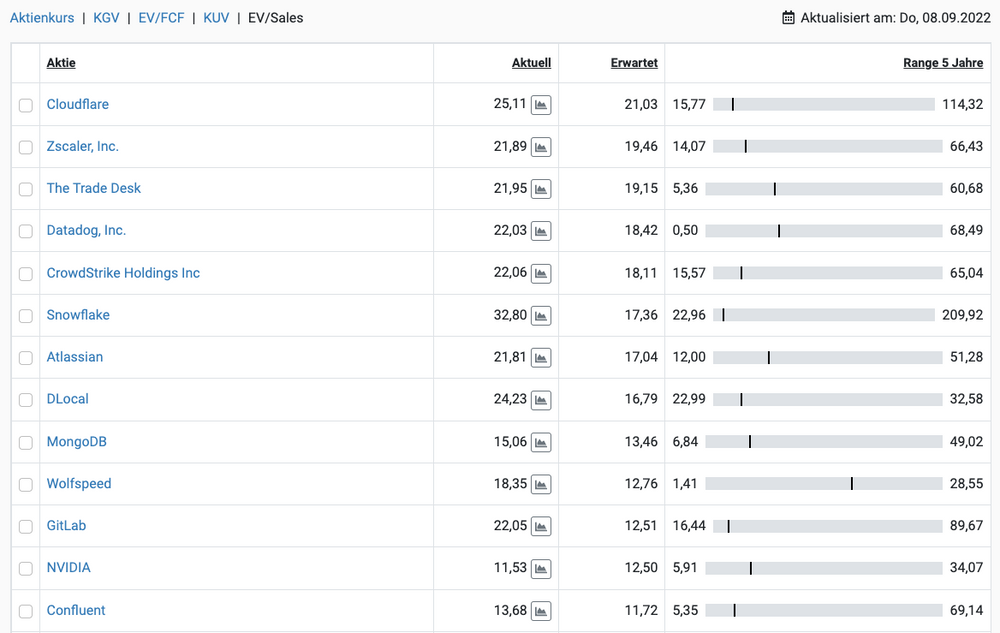

Denn wenn ich auf die Bewertungen ,meiner Watchlist bei aktien.guide schaue, dann werden die besten High-Growth-Unternehmen aus dem Internet/Cloud-Sektor immer noch mit deutlich zweistelligen EV/Sales-Verhältnissen gehandelt und sind mir damit i.d.R. weiterhin zu teuer.

,https://aktien.guide/high-growth-investing/high-growth-investing-watchlist

Wie passt das zusammen?

Wie kommt das durchschnittliche EV/Sales Verhältnis von unter 3 im Nasdaq CTA Internet Index zustande?

Zusammensetzung des Nasdaq CTA Internet Index

Beim Blick auf die Zusammensetzung des Index fällt auf, dass von 81 enthaltenen Unternehmen tatsächlich nur noch 7 Aktien (also 9%) ein zweistelliges EV/Sales Verhältnis (auf Basis der erwarteten Umsätze für 2022) haben.

,https://aktien.guide/valuations/ev_sales/indices/nasdaq-internet-index

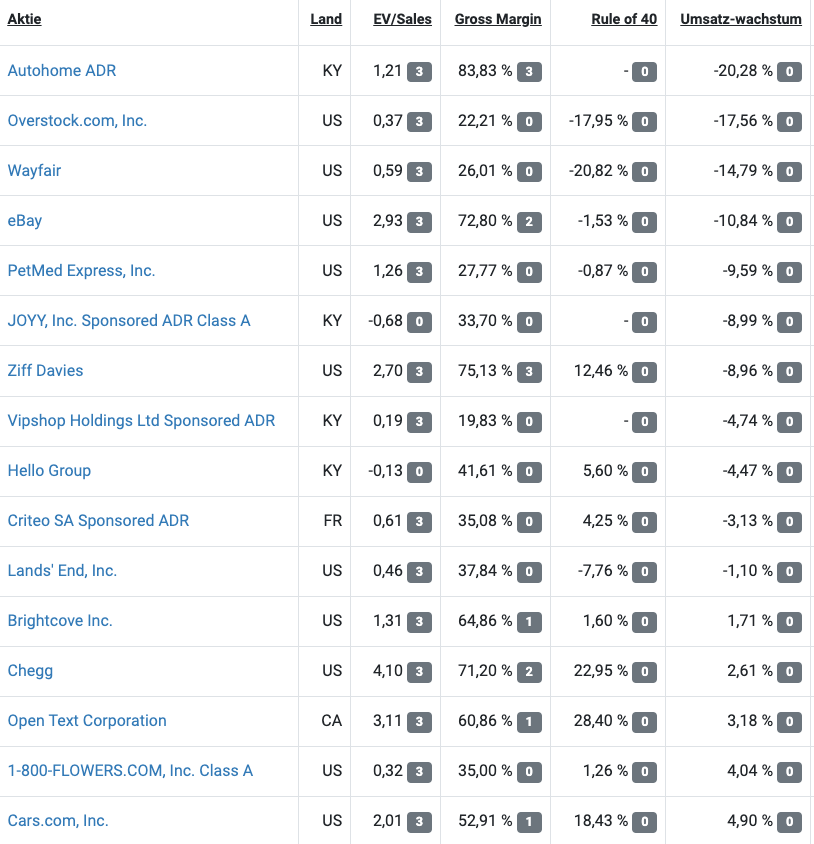

Der Grund dafür: Der Nasdaq Internet Index besteht bei näherem Hinsehen auf die Zusammensetzung bei weitem nicht nur aus High-Growth-Unternehmen:

Gerade mal ein Drittel der im Index enthaltenen Companies ist in den vergangenen 12 Monaten um mehr als 25% gewachsen. Ein weiteres Drittel schaffte immerhin noch ein zweistelliges Wachstum >10%. Das schwächste Drittel lag jedoch teilweise deutlich darunter und ist ein Sammelsurium aus oftmals ebenso wachstumsschwachen wie unprofitablen Internetunternehmen, denen man in vielen Fällen keine große Zukunft voraussagen kann.

https://aktien.guide/high-growth-investing/index/nasdaq-internet-index

Auch interessant: Weniger als die Hälfte der im Nasdaq Internet Index enthaltenen Unternehmen ist dem Tech-Sektor zuzurechnen. Viele Companies haben nur wenige wiederkehrende Einnahmen, geringe Bruttomargen und damit kein Geschäftsmodell, dem Investoren ein hohes Umsatz-Multiple zugestehen würden.

Zusammensetzung des Nasdaq Emerging Cloud Index

Ganz anders ist die Zusammensetzung des Nasdaq Cloud Index, der ursprünglich vom US Risikokapitalgeber Bessemer Venture Partners definiert wurde.

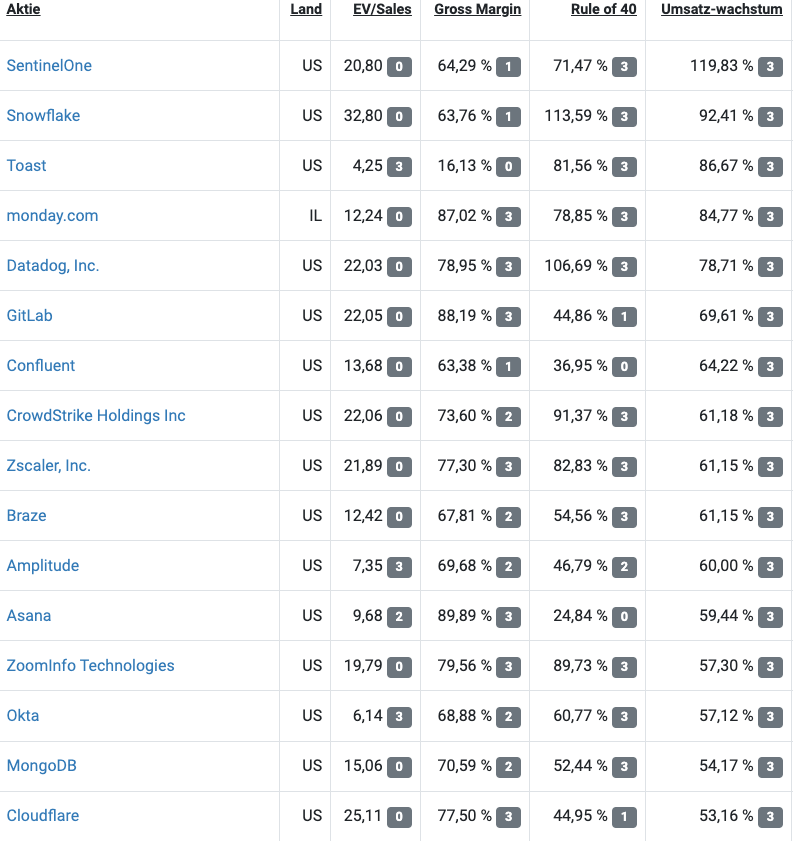

In diesem Index finden sich (fast) alle führenden SaaS-Unternehmen, denen man aufgrund der hohen wiederkehrenden Einnahmen und meist hohen Bruttomargen ein hohes EV/Sales-Verhältnis durchaus zugestehen kann.

,https://aktien.guide/high-growth-investing/index/nasdaq-emerging-cloud-index

45 der insgesamt 75 Unternehmen (also 60%) im Nasdaq Cloud Index wuchsen zuletzt schneller als 25%. Nur 9 Unternehmen schafften weniger als 10% Umsatzsteigerung.

Dementsprechend werden die Companies aus dem Cloud Index auch wesentlich höher bewertet als die Unternehmen aus dem Internet Index. Im gleichgewichteten Durchschnitt berechnet sich für die Cloud Aktien ein für 2022 erwartetes EV/Sales Verhältnis von 7,5.

21 Cloud Aktien (also fast 30% der in diesem Index enthaltenen Unternehmen) werden auf Basis der erwarteten Zahlen von 2022 immer noch für ein zweistelliges EV/Sales Verhältnis gehandelt.

Ist das zu teuer?

Leider gibt es dafür keine einfache Ja/Nein Antwort. Es kommt vielmehr auf den Einzelfall an.

In meinem E-Book zu den Grundlagen des High-Growth-Investings hatte ich mal eine Pi-mal-Daumen-Regel formuliert, wie man ein faires EV/Sales-Verhältnis anhand des Umsatzmix abschätzen kann. Hier findest Du das ,E-Book zum kostenlosen Download.

Meiner Erfahrung nach ist ein SaaS-Umsatz im langjährigen Durchschnitt mit dem Faktor 6 fair bewertet. Für nicht wiederkehrende Umsätze (wie sie von vielen Internetunternehmen außerhalb der Softwarebranche generiert werden) ist ein EV/Sales-Verhältnis unter 3 hingegen nicht unbedingt ein Hinweis auf eine Unterbewertung.

Zweistellige EV/Sales-Verhältnisse sollten die absolute Ausnahme sein und sind nur gerechtfertigt für Companies mit jahrelangem hohen und effizientem Wachstum eines wiederkehrenden Umsatzstroms bei gleichzeitig außergewöhnlich gutem Profitabilitäts Profil.

Fazit

Ich kann im Gegensatz zu den Kollegen vom Global Internet Leaders Fonds von BIT Capital keine deutliche Unterbewertung der gesamten Branche erkennen. Viele entzauberte Internetunternehmen sind zurecht abgestürzt, etliche von ihnen werden sich nie mehr signifikant erholen.

Die meisten der Top Cloud-Unternehmen wie Snowflake, Datadog, Zscaler und Co. sind mir persönlich nach wie vor zu teuer. Daneben gibt es allerdings sowohl im Nasdaq Cloud Index als auch im Nasdaq Internet Index endlich wieder einige Software-Werte und Internetaktien aus der zweiten und dritten Reihe, die jetzt nach dem Kurssturz sehr attraktiv bewertet sind.

Es dürften demnächst – nach längerer Durststrecke – wieder aussichtsreiche Zeiten für gute Stockpicker bevorstehen. Auf den Seiten des ,aktien.guide kannst Du die Unternehmen aus dem ,Nasdaq CTA Internet Index oder dem ,Nasdaq Emerging Cloud Índex selbst näher analysieren.

Ich plane in den kommenden Wochen einige meiner aktuellen Kaufkandidaten aus diesen Indizes hier im Blog vorzustellen. Wenn Du nix verpassen willst , dann kannst Du ,jetzt hier meinen kostenlosen Newsletter abonnieren.