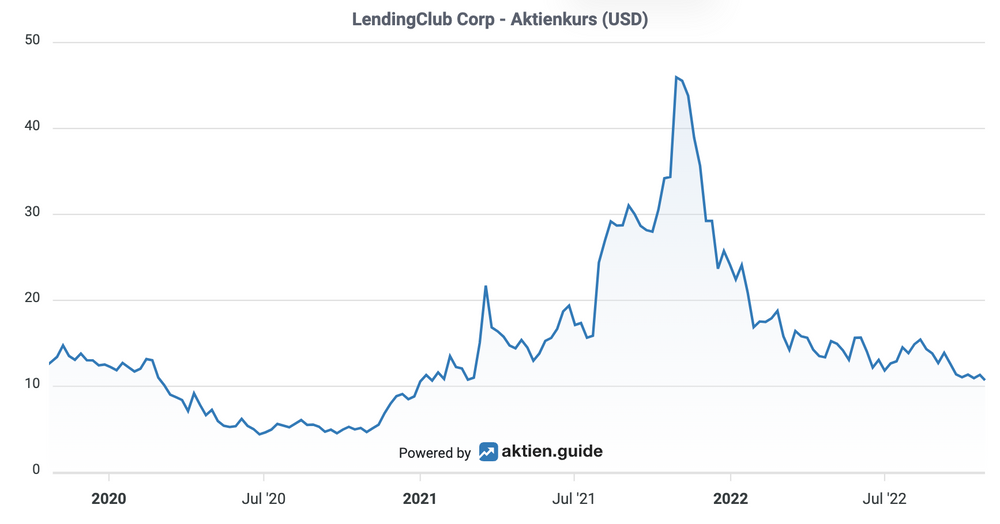

Die LendingClub Aktie aus meinem wikifolio hat – wie viele andere FinTechs auch – seit den Höchstständen vor 12 Monaten mehr als 75% ihres Wertes verloren. Nach Veröffentlichung der Zahlen zum 3. Quartal 2022 ist die Aktie nochmals unter Druck geraten.

Die LendingClub Aktie im Überblick bei aktien.guide

Grund genug, meinen ,LendingClub Investment Case mit diesem Update wieder einmal kritisch zu hinterfragen:

Die LendingClub Zahlen zum Q3 2022

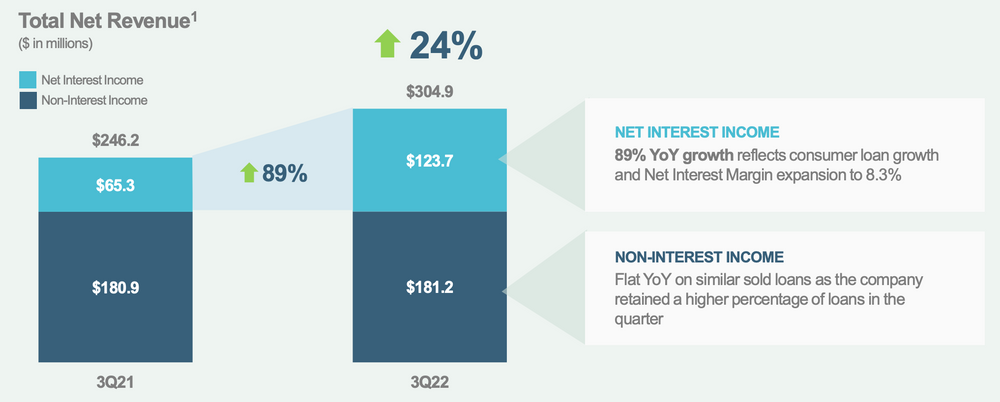

Die Zahlen für das abgelaufene Q3 2022 waren gut: Der LendingClub Umsatz von $305 Mio. wuchs um +24% gegenüber Vorjahr und übertraf die eigene Guidance genauso wie der Nettogewinn i.H.v. $43 Mio. (+59%).

Das Wachstum resultierte allerdings ausschließlich daraus, dass LendingClub wesentlich mehr Kredite selbst vergeben hat:

LendingClub Q3 2022 Earnings presentation

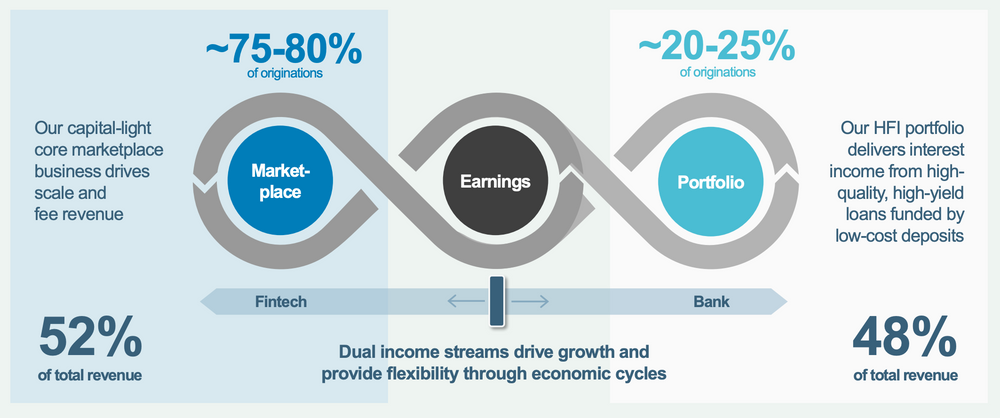

In “normalen” Zeiten beabsichtigt das Unternehmen, 20-25% der Kredite auf die eigenen Bücher zu nehmen. Der große Rest soll von verschiedensten institutionellen Investoren gezeichnet werden. Angesichts der aktuell schwachen Nachfrage seitens Investoren auf dem Kreditmarktplatz landeten im Q3 stattdessen ein Drittel aller Kredite in der eigenen LendingClub Bilanz.

Das LendingClub Geschäftsmodell

Offenbar beäugt der Finanzmarkt noch immer misstrauisch die Entwicklung des neuen zweiseitigen Geschäftsmodell von LendingClub, das neben der Kreditvermittlung (Marketplace) ausdrücklich auch die Vergabe von Krediten aus eigenen Mitteln vorsieht.

Dieser Anteil ist im Q3 also auf 33% angestiegen. Das ist jedoch nicht etwa – wie im Falle von Upstart – aus der Not geboren, sondern nach der Akquisition der Radius Bank ist es klar kommunizierter Teil des Geschäftsmodells des LendingClub, auch als digitale Bank zu agieren und selbst Kredite an ausgewählte Kunden mit überdurchschnittlicher Bonität zu vergeben.

Aus diesen Zinseinnahmen resultiert heute knapp die Hälfte des Umsatzes, das Geschäftsmodell ist damit in Zeiten schwacher Nachfrage seitens der Investoren wesentlich robuster als bei den reinrassigen Kreditvermittlungsplattformen.

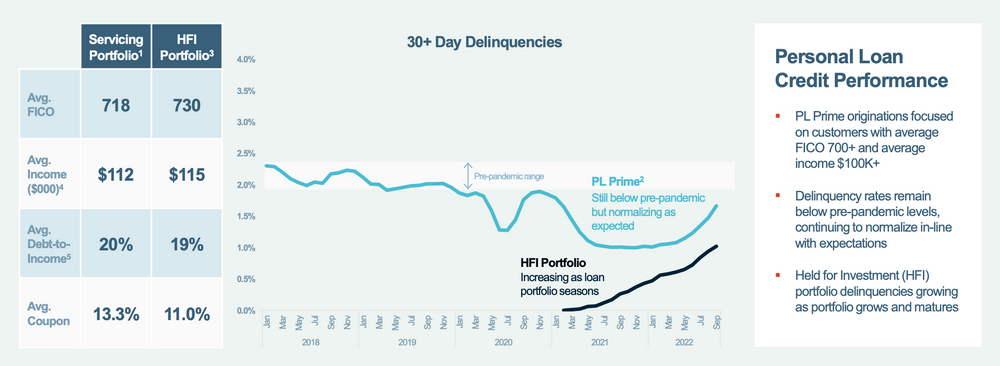

Die Kreditausfallraten sind auch bei LendingClub in den vergangenen Quartalen angestiegen, bewegen sich aber immer noch unter dem Level vor der Pandemie. Die aufs eigene Buch genommenen Kredite sollten auch weiterhin unterdurchschnittliche Ausfallraten zeigen, da man diese an überdurchschnittlich solvente Kreditnehmer ausgibt.

Kreditausfallraten bei LendingClub

Was ist der Grund für den jüngsten Kurssturz bei LendingClub?

LendingClub gab einen vorsichtigen Ausblick auf ein relativ schwaches Jahresendquartal 2022. Das Unternehmen stellte für das Q4 “nur” noch einen Nettogewinn bis $25 Mio. und einen Umsatz von bis zu $265 Mio. in Aussicht. Das ist sequentiell ein deutlicher Rückgang gegenüber Q3 und liegt unter den bisherigen Analystenschätzungen.

Schaut man jedoch etwas mehr auf das “Big Picture”, so zeigt sich ein viel positiveres Bild: Anfang 2022 hatte das LendingClub Management mit seiner initialen Guidance einen Umsatz von $1,1 – $1,2 Mrd. und einen Nettogewinn von bis zu $150 Mio. in Aussicht gestellt (siehe ,hier).

Seitdem hat sich das Geschäftsumfeld für LendingClub durch die drastisch gestiegenen Zinsen und die damit zusammenhängende Nachfrageschwäche nach Krediten seitens der Investoren deutlich verschlechtert.

Und dennoch bedeutet der aktuelle Ausblick auf 2022, dass LendingClub beim Umsatz wohl das obere Ende des ursprünglich ausgegebenen Zielkorridors erreichen wird. Beim Nettogewinn wird man wohl über $280 Mio. d.h. fast das Doppelte der ursprünglichen Zielgröße erreichen, bei einer Netto-Marge von fast 25%.

Chapeau! Eine solche Zielerreichung in diesen Zeiten ist aller Ehren wert.

Aus dieser Sichtweise heraus ist kaum zu verstehen, dass die LendingClub Aktie dermaßen unter Druck geraten ist.

Was ist also das Problem?

An der Börse wird die Zukunft gehandelt. Anscheinend glaubt der Markt nicht, dass LendingClub die Ergebnisse aus 2022 in den Folgejahren wiederholen kann.

Tatsächlich steht 2023 der erste große Test des neuen LendingClub Geschäftsmodells in einer Rezession bevor. Das Management gibt sich optimistisch, dass nach einer Stabilisierung der Leitzinsen auf einem höheren Niveau in der zweiten Jahreshälfte 2023 auch unter den Bedingungen einer Rezession wieder ein sehr positives Geschäftsumfeld für den eigenen Kreditmarktplatz entsteht. Bis dahin wird die Nachfrage der Investoren in den kommenden Quartalen jedoch wohl weiter schwächeln.

Umso wichtiger, dass LendingClub aufgrund seiner Banklizenz gut durch diese schwierige Zeit segeln kann und offenbar dabei sogar profitabel bleibt. Zumindest im Q4 scheint das zu gelingen und ich sehe keinen Grund, warum das nicht auch in den Folgequartalen möglich sein sollte.

Das sehen aber offenbar nicht alle Investoren so. Denn anders sind die immer neuen Tiefstände der LendingClub Aktie nicht zu erklären.

Bewertung der Lending Club Aktie

Die 105 Mio. ausstehenden LendingClub Aktien werden bei einem Kurs von aktuell 10,70$ für insgesamt $1,124 Mrd. gehandelt. Bei einem erwarteten Nettogewinn von $290 Mio. für 2022 entspricht das einem KGV von 4. Selbst wenn sich der Gewinn 2023 halbieren sollte, so errechnet sich also immer noch ein einstelliges Gewinn-Multiple.

Der innere Wert der LendingClub Aktie

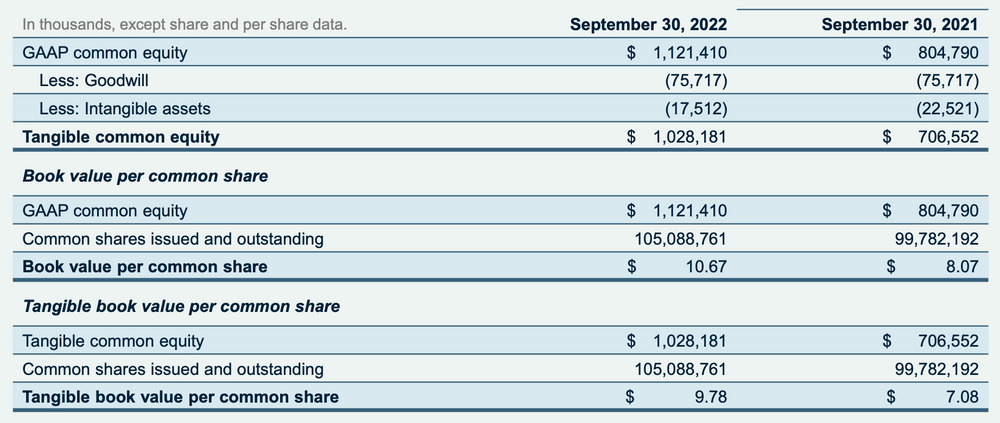

Die LendingClub Aktie wird aktuell ziemlich genau für ihren Buchwert von 10,67$ gehandelt. Während dieser innere Wert in den vergangenen 12 Monaten um 32% angestiegen ist, sank der Wert der Aktien um über 75%.

Fazit

So ist Börse. Übertreibungen gibt es in beide Richtungen. Vertrauen ist alles und offenbar fehlt dem LendingClub das Vertrauen vieler Investoren. Oder aber diese haben den “neuen” LendingClub, der seit 2021 durch die Akquisition der Radius Bank aus der Taufe gehoben wurde, noch gar nicht auf dem Radar. Im Q3 Analystencall machten sich jedenfalls nach wie vor nur einige wenige Analysten kleinerer Häuser bemerkbar.

Ich kann in den Q3 Zahlen und auch im Ausblick auf Q4 nichts Besorgniserregendes erkennen und habe konsequenterweise meinen Anteil am LendingClub heute – auch für das wikifolio – zu Tiefstpreisen weiter ausgebaut.

Evtl. ist das wieder einmal einer dieser Investment Cases, bei denen man zwei oder drei Jahre später nicht nachvollziehen kann, warum diese Aktie Ende 2022 so billig zu haben war. Oder aber ich bin dann um eine wertvolle Erfahrung reicher, weil ich das Geschäftsmodell bzw. die immanenten Kreditrisiken bei LendingClub doch falsch eingeschätzt habe.

Bis dahin bleibt es spannend… Wenn Du die weitere Entwicklung bei LendingClub gemeinsam mit mir weiterverfolgen möchtest, dann kannst Du jetzt hier meinen Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzt Aktien von LendingClub. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.