Der Zeitpunkt des Aktienkaufs entscheidet über deine Dividendenrendite. Dabei können insbesondere fallende Kurse vorteilhaft sein, weil sich so die Dividendenrendite deiner Wunschaktie automatisch erhöht und du von einem höheren Kurspotenzial als noch am Tag zuvor profitierst. Zwar können fallende Kurse auch ein Warnsignal sein. Doch wer auf Qualitätsaktien setzt und die Aktien vor dem Kauf gründlich mit Hilfe des Aktienfinders analysiert, bei dem überwiegen ganz klar die Chancen. Das wissen auch unsere über 100.000 Mitglieder, die auf der Suche nach günstig bewerteten Dividenden-Aktien sind. Wir präsentieren die Liste der Top 30 Dividenden-Aktien, auf die es unsere Mitglieder derzeit abgesehen haben.

Wie hoch fallen die aktuellen Dividendenrenditen aus?

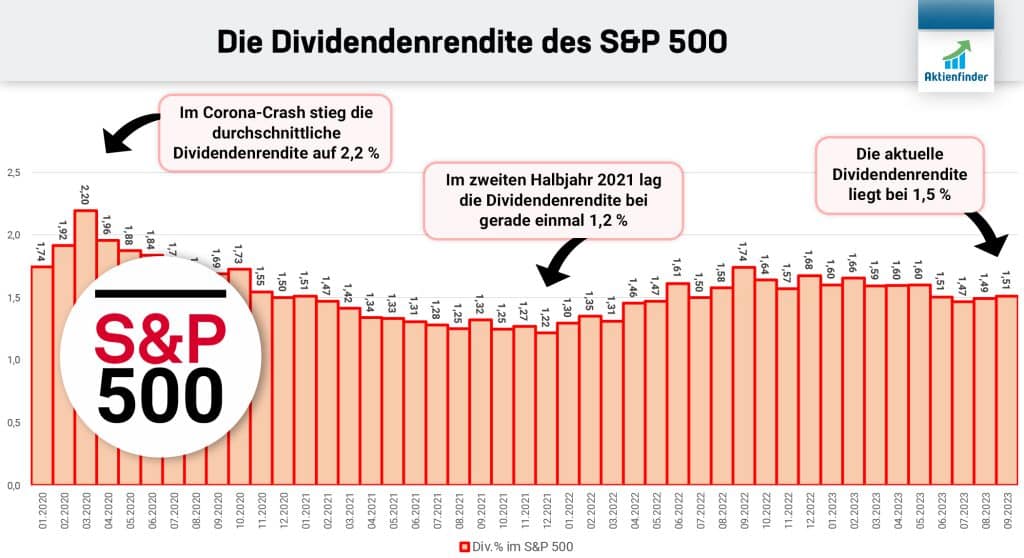

Doch zunächst werfen wir einen Blick auf die allgemeine Bewertung am Aktienmarkt. Wie hoch ist die durchschnittliche Dividendenrendite derzeit im historischen Vergleich? Die Antwort liefert die Entwicklung der durchschnittlichen Dividendenrendite des S&P 500. Aktuell liegt die Dividendenrendite wie im Vormonat bei „nur“ 1,5 Prozent und fällt damit weiterhin niedriger aus als im langfristigen Mittel seit 2000 mit 1,8 Prozent. Während des Corona-Crashs lag die Dividendenrendite beispielsweise bei 2,2 Prozent. Dennoch ist die Dividendenrendite aufgrund des leichten Kursrückgangs im S&P 500 gegenüber dem Juli von 1,47 auf 1,51 gestiegen und lassen sich mit Hilfe des Dividenden-Alarms auch im aktuellen Marktumfeld viele attraktiv bewertete Dividendenzahler finden.

Die durchschnittliche Dividendenrendite im S&P 500 ist im laufenden Monat leicht auf 1,51 Prozent gestiegen

Die durchschnittliche Dividendenrendite im S&P 500 ist im laufenden Monat leicht auf 1,51 Prozent gestiegen

Welche Branchen bieten eine attraktive Dividende?

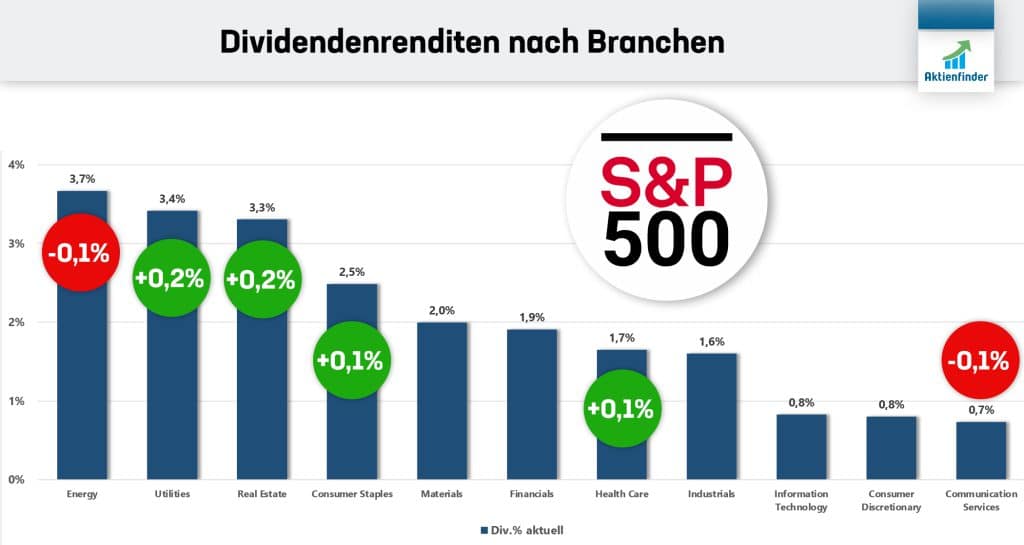

Werfen wir nun einen Blick auf die Branchen mit den höchsten Dividendenrenditen. Nach wie vor bietet die Energiebranche (Energy) mit Energiekonzernen wie Exxon Mobil, Chevron oder ConocoPhillips mit durchschnittlich 3,7 Prozent weiterhin die höchste Dividendenrendite. Etwas aufgeholt haben die Branchen Versorger (Utilities) und Immobilien (Real Estate) mit einer durchschnittlichen Dividendenrendite von 3,4 bzw. 3,3 Prozent. Während zu den Versorgern Unternehmen wie Nextera Energy oder The Southern Company zählen, finden sich in der Immobilienbranche dividendenstarke REITs wie Realty Income, American Tower oder Crown Castle wieder. Die durchschnittliche Dividendenrendite beider Branchen stieg kursbedingt um 0,2 Prozentpunkte.

Diese Branchen innerhalb des S&P 500 bieten im Schnitt die höchsten Dividendenrenditen

Diese Branchen innerhalb des S&P 500 bieten im Schnitt die höchsten Dividendenrenditen

Wie viele attraktiv bewertete Dividendenzahler gibt es?

Entscheidend für den Erfolg einer Dividendenstrategie ist das langfristige Gewinnwachstum, denn nur langfristig steigende Gewinne ermöglichen langfristig steigende Kurse und Dividenden. Deshalb identifiziert unser Dividenden-Alarm aus rund 2.200 Aktien täglich die Aktien mit außergewöhnlich hohen Dividendenrenditen.

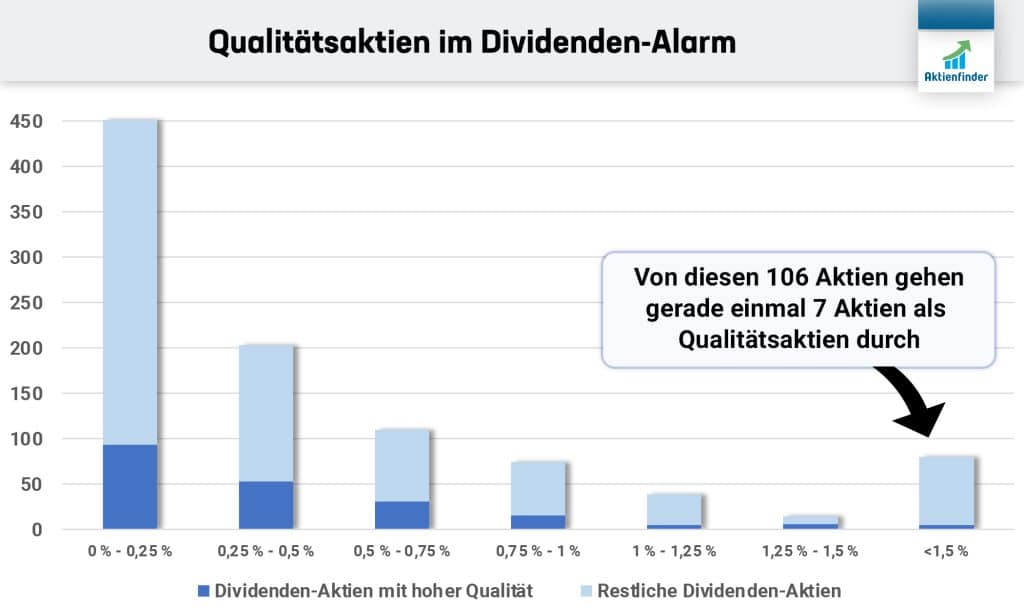

Von den 2.200 Aktien erzielen derzeit 1.189 Aktien eine höhere Dividendenrendite als im Durchschnitt der letzten 12 Monate, was über 50 Prozent aller Aktien entspricht. Gerade beim Kauf von Aktien mit außergewöhnlich hoher Dividende solltest du jedoch auf die Qualität der Aktie achten, um Dividendenkürzungen und schmerzhafte Kursverluste zu vermeiden. Um die Spreu vom Weizen zu trennen, berücksichtigen wir für die Erstellung der Liste der Top 30 Dividenden-Aktien in der ersten Qualitätslese nur Aktien mit einer Dividendenrendite von mindestens 2 Prozent und einer Dividendenstabilität von über 0,8. Zusätzlich sollten die Dividenden-Aktien ihre Dividende seit mindestens 5 Jahren ununterbrochen erhöht haben. So bleiben von 1.189 Dividenden-Aktien nur noch 252 übrig, die unseren Qualitätsansprüchen genügen.

Bei 106 Aktien notiert die aktuelle Dividendenrendite sogar mindestens 1,5 Prozentpunkte über dem Durchschnitt der letzten 12 Monate. Von diesen 106 Aktien sind allerdings lediglich 7 als Qualitätsaktien nach den oben beschriebenen Kriterien einzustufen. Dies verdeutlicht, wie wichtig die Berücksichtigung der Qualität bei der Aktienauswahl ist.

Bei der Suche nach Dividenden-Aktien solltest du dich nicht allein von außergewöhnlich hohen Dividendenrenditen täuschen lassen

Bei der Suche nach Dividenden-Aktien solltest du dich nicht allein von außergewöhnlich hohen Dividendenrenditen täuschen lassen

Die Top 30 Dividenden-Aktien mit Rabatt

In der nachfolgenden Liste findest du die Top 30 Dividenden-Aktien mit Rabatt. Die Liste basiert auf den durchschnittlichen Kauf-Dividenden-Alarme unserer über 100.000 Mitglieder, die auf der Suche nach qualitativ hochwertigen und zugleich außergewöhnlich hohen Dividendenrenditen sind. Ganz oben auf der Liste stehen die Aktien, deren Dividendenrendite besonders attraktiv erscheint, weil die Dividendenrendite höher als der Mittelwert der hinterlegten Dividenden-Alarme ist.

Im September ist der Spitzenreiter die Aktie von Community Trust Bancorp, deren aktuelle Dividendenrendite in Höhe von 5,0 Prozent um 9,4 Prozent unter dem Durchschnitt der hinterlegten Dividenden-Alarme liegt. Mit einer Dividendenrendite von 4,8 Prozent folgt die Pharma-Aktie Pfizer. Das Podium komplettiert die Aktie des kanadischen Telekommunikationsdienstleisters BCE mit einem prozentualen Dividenden-Bonus von 7,3 Prozent. Die Aktie lag im Vormonat noch auf Platz 13. Allein 24 der Top 30 Aktien kommen dabei aus USA.

Die Top 10 Dividenden-Aktien mit Rabatt im August 2023 nach prozentualen Dividenden-Bonus

Die Top 10 Dividenden-Aktien mit Rabatt im August 2023 nach prozentualen Dividenden-Bonus

Und hier die komplette Liste aller Top 30 Dividenden-Aktien mit Rabatt, sortiert nach höchstem prozentualen Dividenden-Bonus auf Basis der hinterlegten Kauf-Dividenden-Alarme unserer über 100.000 Mitglieder.

Dividenden-Aktie mit Rabatt Nummer Eins

Zunächst werfen wir einen Blick auf eine Aktie, die nur wenigen Anlegern bekannt sein dürfte. Erst kürzlich hat die schwedische Bredband2 Aktie ihren Weg in den Aktienfinder gefunden. Die bisherige Performance der Bredband2 Aktie kann sich durchaus sehen lassen, so dass wir es hier mit einer unentdeckten Perle zu tun haben. In den zehn Jahren vor September 2021 erzielte die Aktie eine außerordentliche Rendite von 27,5 Prozent pro Jahr. Doch dann korrigierte Bredband2 um fast 40 Prozent. Nichtsdestotrotz liegt die annualisierte Rendite selbst unter Berücksichtigung der Korrektur auf die letzten zehn Jahre noch immer 15 Prozent. Zudem ist die Dividendenrendite wegen des Kursrückgangs auf aktuell 5,6 Prozent gestiegen. Das sind 1,5 Prozentpunkte mehr als im Durchschnitt der letzten fünf Jahre.

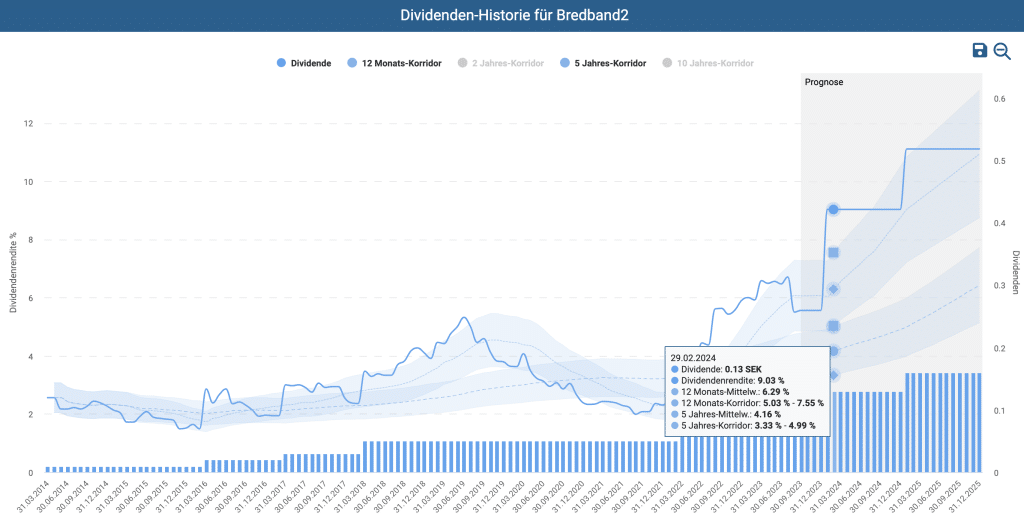

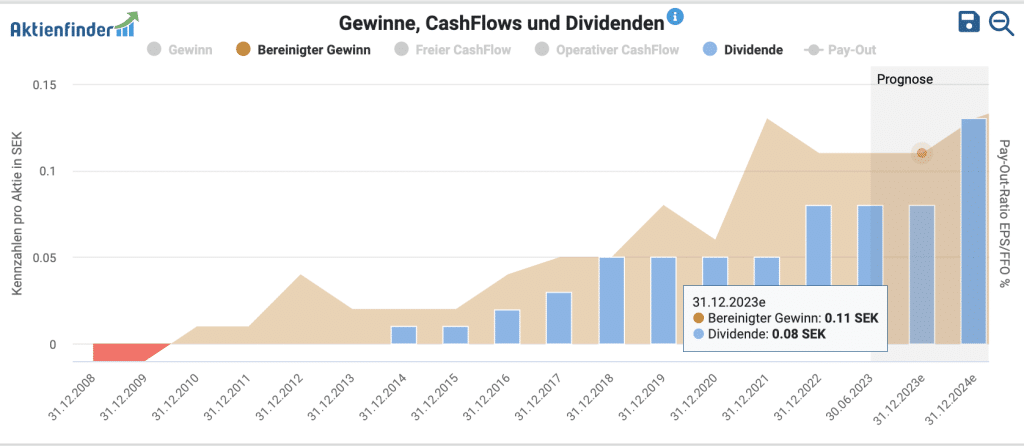

Dividendenhistorie für Bredband2 im Aktienfinder

Dividendenhistorie für Bredband2 im Aktienfinder

Noch beeindruckender ist die persönliche Dividendenrendite, die bei einem Investment vor zehn Jahren 33,3 Prozent auf das damals investierte Kapital beträgt. Dies liegt daran, dass sich die jährlich im März ausgeschüttete Dividende seit 2016 von 0,02 SEK auf zuletzt 0,08 SEK vervierfacht hat.

Bredband2 ist ein schwedisches Telekommunikationsunternehmen, das Breitbandinternet, Kabelfernsehen, Festnetztelefonie und Mobilfunkdienste anbietet. Das Unternehmen wurde 1997 gegründet und ist heute eines der größten Telekommunikationsunternehmen in Schweden.

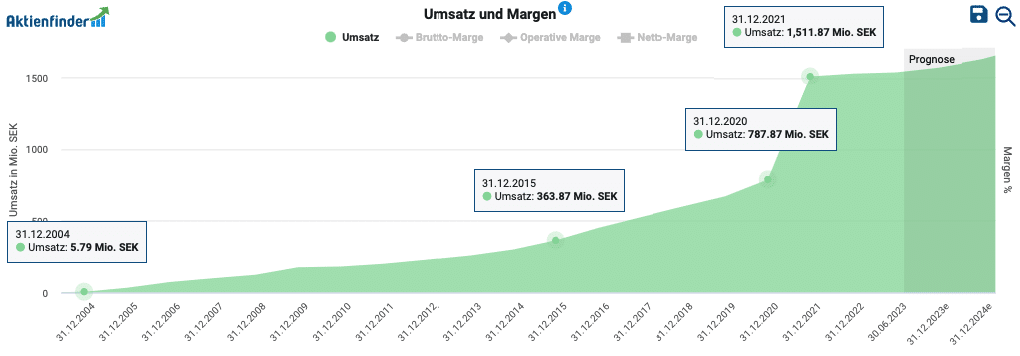

Das Unternehmen erzielte ein beachtliches Umsatzwachstum von 5,8 Millionen SEK im Jahr 2004 auf 787 Millionen SEK im Jahr 2020. Im Geschäftsjahr 2021 explodierte der Umsatz sogar auf 1,5 Milliarden SEK.

Umsatzentwicklung von Bredband2 im Aktienfinder

Umsatzentwicklung von Bredband2 im Aktienfinder

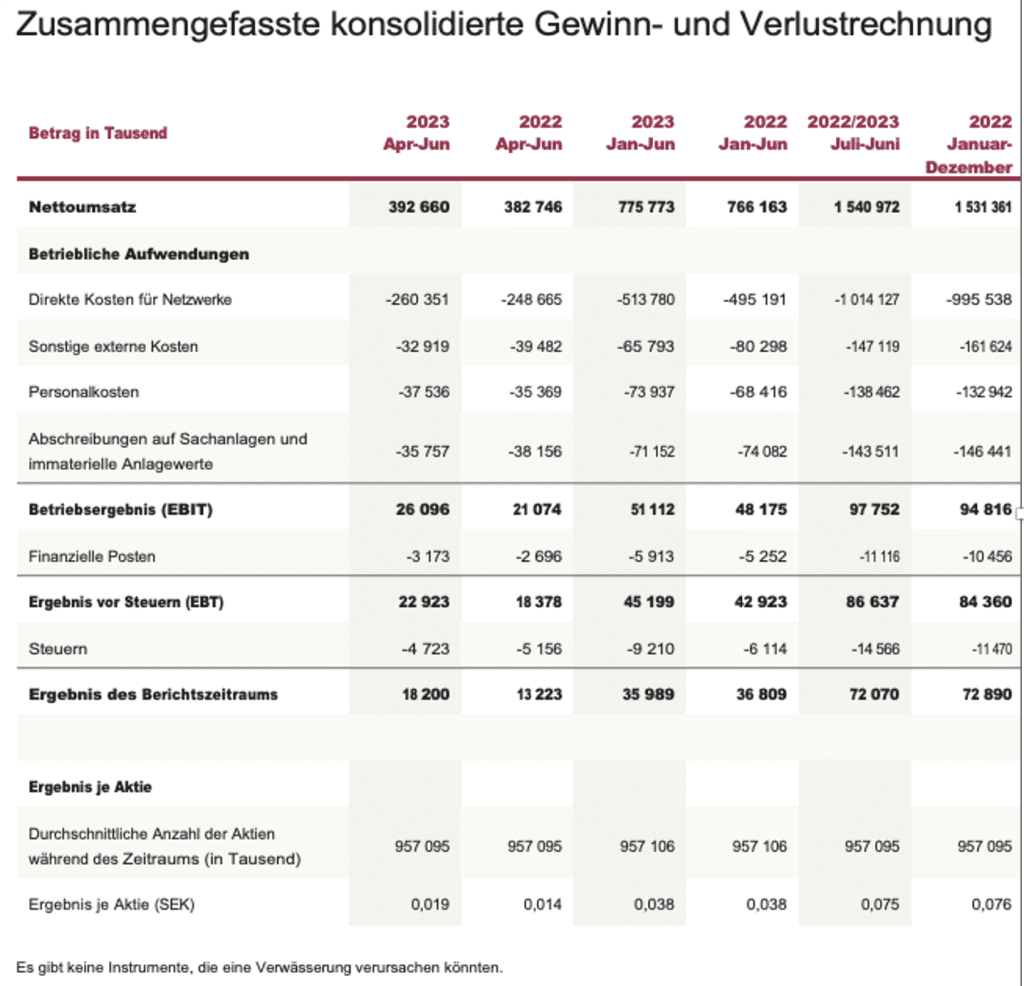

Grund für den Anstieg ist die Übernahme des Wettbewerbers A3 für mehr als 2,2 Milliarden SEK. Durch den Zusammenschluss konnte Bredband2 seinen Marktanteil auf dem besonders wichtigen Markt für Glasfaseranschlüsse auf 15 Prozent steigern. Damit ist Bredband2 der drittgrößte Glasfaseranbieter Schwedens. Seit 2021 hat die Wachstumsdynamik nachgelassen. Im vergangenen Halbjahr stieg der Umsatz nur um 9 Millionen SEK auf 775,5 Millionen SEK. Das Gewinn pro Aktie stagnierte auf 0,038 SEK. Und auch das Eigenkapital verringerte sich seit Ende 2022 von 530 Millionen SEK auf aktuell 490,4 Millionen SEK.

Gewinn- und Verlustrechnung von Bredband2 zum zurückliegenden Halbjahr, Quelle: Investor Relations, eigene Übersetzung

Gewinn- und Verlustrechnung von Bredband2 zum zurückliegenden Halbjahr, Quelle: Investor Relations, eigene Übersetzung

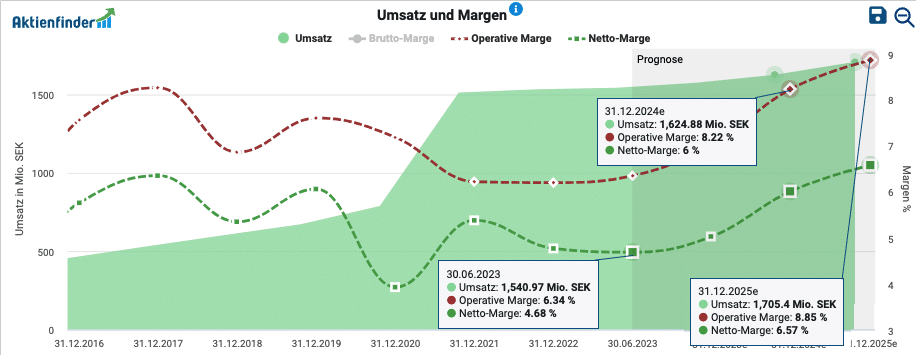

In den kommenden Jahren könnte sich aber vor allem die Gewinnentwicklung zum Besseren wenden. Bis zum Geschäftsjahr 2025 erwarten die Analysten ein Umsatzwachstum von zuletzt 1,5 Milliarden SEK auf 1,7 Milliarden SEK. Der Gewinn pro Aktie soll bis 2025 sogar überproportional auf 0,12 SEK steigen. Im Vergleich zum Jahr 2022 wäre dies ein Gewinnwachstum von 50 Prozent. Treiber dieser Entwicklung sind steigende Margen. So sollen sich die operative Marge und die Netto-Marge bis 2025 um jeweils rund zwei Prozentpunkte von derzeit 6,3 und 4,7 Prozent auf 8,9 und 6,6 Prozent verbessern.

Umsatz und Margen von Bredband2 im Aktienfinder

Umsatz und Margen von Bredband2 im Aktienfinder

Auch das Vorstandsmitglied Rolf Johansson scheint zuversichtlich in die Zukunft zu blicken, denn kurz nach Veröffentlichung der Halbjahreszahlen stockte er seine Position von 8 Millionen Aktien auf 12 Millionen Aktien auf. Damit besitzt er nun immerhin 1,25 Prozent aller Aktien von Bredband2.

Wie sicher ist die Dividende?

Gemessen am Free Cash-Flow liegt die Ausschüttungsquote bei beruhigenden 33 Prozent. Auch gemessen am bereinigten Gewinn beträgt die Ausschüttungsquote immer noch solide 72 Prozent. Für Bredband2 gibt nur ein Analyst seine Prognose ab, da die Aktie in der breiten Öffentlichkeit weniger bekannt ist und daher auf weniger Interesse bei den Analysten stößt. Der Analyst erwartet jedoch eine Anhebung der Dividende auf 0,13 SEK. Verglichen mit der aktuellen Dividende in Höhe von 0,08 SEK entspräche dies einer Anhebung von 60 Prozent. Die Dividendenrendite läge dann auf Basis des aktuellen Aktienkurses bei 9 Prozent. Die Ausschüttungsquote würde damit aber über 100 Prozent gemessen am bereinigten Gewinn liegen. Unabhängig von dieser Prognose, geben die aktuellen Ausschüttungsquoten keinen Anlass, an der Sicherheit der Dividende zu zweifeln.

Gewinne, Cashflows und Dividende von Bredband2 im Aktienfinder

Gewinne, Cashflows und Dividende von Bredband2 im Aktienfinder

Ist die Aktie unterbewertet?

Die hohe Dividende sowie die Aussicht auf Dividendenwachstum legen eine Kaufgelegenheit nahe. Aber gilt dies auch, wenn wir fundamentale Größen wie den Umsatz und den Gewinn zur Bewertung heranziehen?

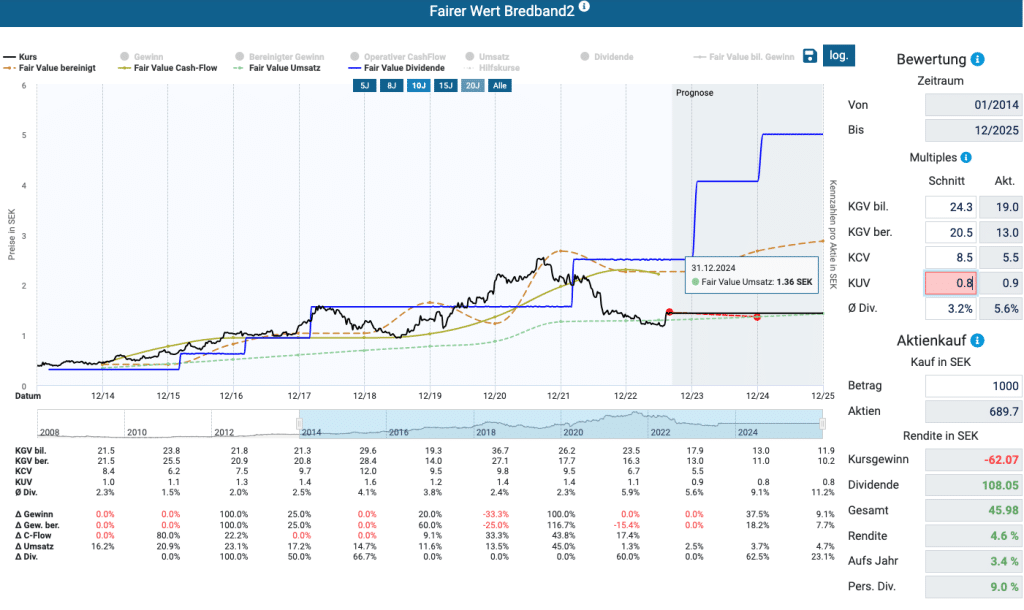

Nach der Dynamischen Aktienbewertung erscheint die Aktie wie schon bei der Betrachtung der historischen Dividendenrendite unterbewertet und notiert mit einem bereinigten KGV von 13 deutlich unter dem fairen Wert von 20,5 gemessen auf Basis der letzten zehn Geschäftsjahre.

Ohne jegliche Anpassung des fairen Werts ergibt sich bei einem aktuellen Kaufkurs von 1,43 SEK bis zum Ende des Geschäftsjahres 2024 inklusive der Dividende ein Renditepotenzial von 66 Prozent auf das Jahr. Gemessen am Wert der durchschnittlichen Dividendenrendite ergibt sich bis zum fairen Kurswert in Höhe von rund 4 SEK sogar ein jährliches Renditepotential von über 150 Prozent.

Für die Bewertung der Bredband2 Aktie erscheint das Kurs-Umsatz-Verhältnis (KUV) besser geeignet, um sich einer realistischen Bestimmung des Renditepotenzials anzunähern. Denn im Gegensatz zu den relativ gut planbaren Umsätzen aus den langfristigen Internet- und Telefonverträgen, ist das prognostizierte Gewinnwachstum weniger sicher. Zudem sind die Margen von Bredband2 sehr stabil und erlauben eine Bewertung über das KUV. Das aktuelle Kurs-Umsatz-Verhältnis von 0,9 liegt ebenfalls unter dem langfristigen Mittelwert von 1,2. Hier halten wir für die Dynamische Aktienbewertung eine Reduzierung auf ein KUV von 0,8 für angemessen, um die abflachende Wachstumsdynamik ausreichend zu berücksichtigen. Auf Basis dieses Szenarios ist die Aktie gemessen am erwarteten Umsatz für das Jahr 2024 sogar überbewertet. Das reine Renditepotential über Kursgewinne liegt bei minus sechs Prozent. Eine positive Rendeerwartung von 3,4 Prozent pro Jahr ergibt sich nur bei Berücksichtigung der Dividende.

Fairer Wert der Bredband2 Aktie im Aktienfinder

Fairer Wert der Bredband2 Aktie im Aktienfinder

Ist die Aktie ein Kauf?

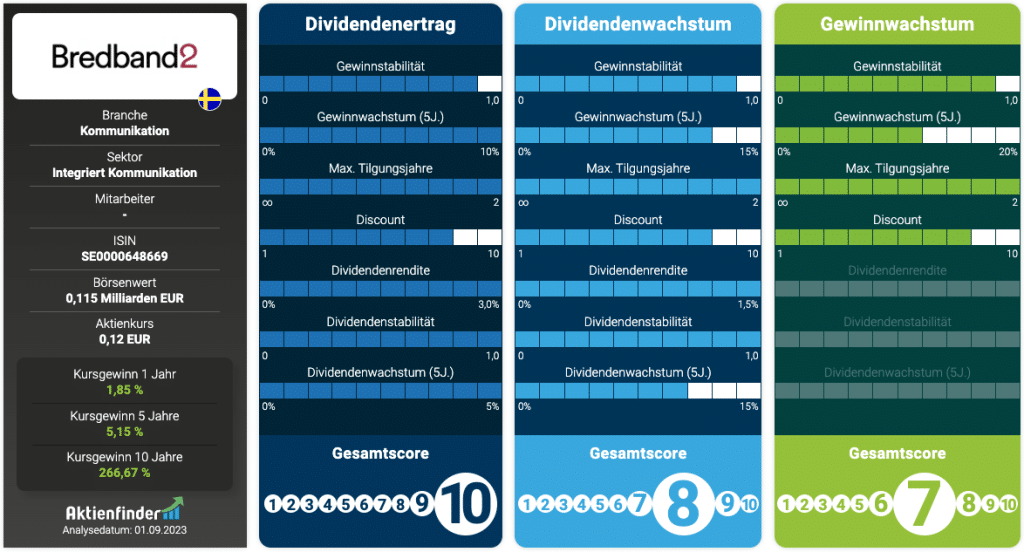

Bei Bredband2 sind für Anleger vor allem die hohe Dividende und das erwartete Gewinnwachstum interessant. Insgesamt erzielt Bredband2 daher hohe Gesamtscores in den einzelnen Anlagestrategien, wobei der Gesamtscore für die Dividendenertrags-Strategie mit dem Maximalscore von zehn besonders hervorsticht. Allerdings könnte sich der schwedische Markt durch die Übernahme von A3 durch Bredband2 weiter konsolidiert haben. Dies könnte auf eine zunehmende Marktsättigung hindeuten. Auch ein stärkerer Wettbewerb mit den großen Konkurrenten Tele2 und Telia könnte die bisher hohe Wachstumsdynamik etwas bremsen.

Die Scorecard von Bredband2 im Aktienfinder

Die Scorecard von Bredband2 im Aktienfinder

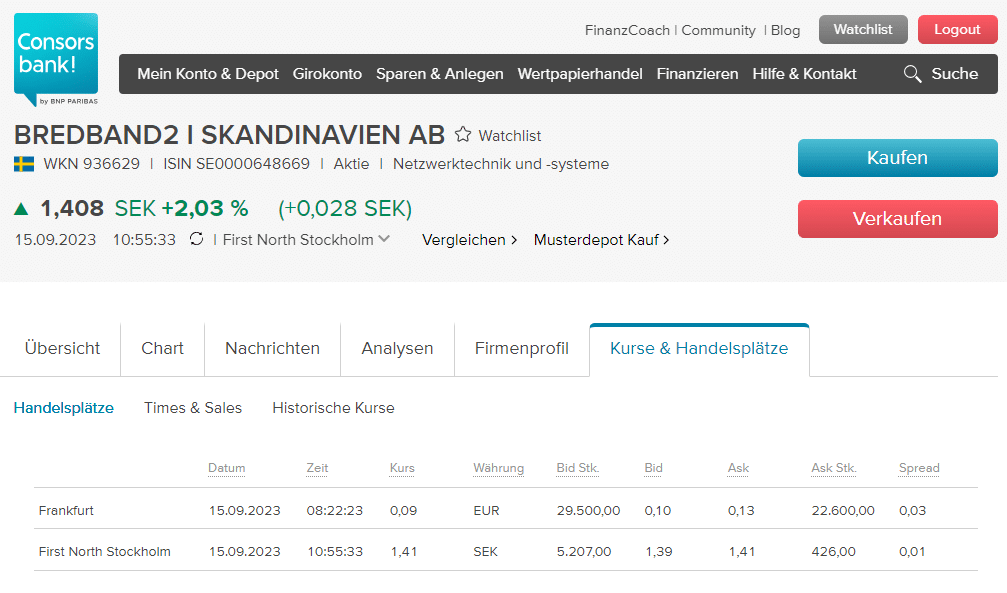

Wer die Bredband2-Aktie handeln möchte, sollte in Erwägung ziehen die Aktie direkt an der Heimatbörse zu handeln. Die höhere Liquidität an der Heimatbörse führt zu einem geringeren Spread zwischen An- und Verkaufskurs. Während der Spread an der Frankfurter Börse bei rund 30 Prozent liegt, beträgt dieser an der Heimatbörse Stockholm bei nur rund 1 Prozent. Zusätzlich solltest du aber auch die Transaktions- und Dienstleistungskosten der jeweiligen Bank berücksichtigen.

So sind wir in die Aktie investiert

Auch für uns ist die Bredband2 Aktie eine neue Entdeckung. Aktuell findet sich die Aktie weder in den beiden Echtgeld-Depots noch in den privaten Depots wieder. Wir werden die Aktie aber ab sofort auf dem Schirm haben.

So sind wir in die Bredband2 Aktie investiert

So sind wir in die Bredband2 Aktie investiert

Als Premium-Mitglied hast du exklusiven Zugriff auf die Analyse der beiden anderen qualitativ hochwertigen Dividenden-Aktien des Septembers 2023. Beide Aktien halten wir ebenso für sichere Dividendenzahler. Am Ende verraten wir euch, welche Aktie unser Favorit ist.

Jetzt den ganzen Premium-Artikel auf Aktienfinder.Net lesen.