Seit mindestens einem Jahr warne ich hier im Blog und auf meinen Social Media Channels vor einer drohende AI Blase am Aktienmarkt. Bisher lag ich mit meiner kritischen Einschätzung zu Nvidia komplett falsch, der Aktienkurs von Nvidia ist 2024 bisher um weitere 165% angestiegen!

Die Börse ignoriert bisher sämtliche warnenden Stimmen vor einer AI Blase. Dafür gibt es Gründe, die weniger mit der fundamentalen Lage sondern mehr mit den Besonderheiten des Kapitalmarkts zu tun haben:

-

Die Fondsmanager der institutionellen Anleger „müssen“ in Nvidia und allgemein Big Tech investiert sein, um nicht zu weit hinter der unglaublich gute Performance der großen US Indizes hinterherzuhinken. Kaum ein Fondsmanager kann sich in diesem Umfeld historisch hoher Marktkonzentration antizyklische Anlageentscheidungen leisten, ohne seinen Arbeitsplatz zu gefährden. Zu groß ist der Performancedruck, der durch die Abflüsse in vielen aktiven Fonds noch verstärkt wird.

-

Immer mehr Gelder fliessen anstatt der aktiven Fonds stattdessen in die grandios performenden ETFs z.B. auf den S&P 500 oder Nasdaq 100 Index. Diese passiven Investments bilden die großen Indizes mit ihrer hohen Konzentration der Magnificient 6 (Nvidia, Microsoft, Apple, Alphabet, Meta, Amazon) ab. Auch dadurch fliesst immer mehr Geld in Big Tech. Vielen ETF Anlegern ist gar nicht bewusst, dass sie ein entsprechendes Klumpenrisiko im Portfolio haben.

Die Hausse verstärkt damit die Hausse und niemand weiß, wann dieser Trend bricht.

All diese Entwicklungen befeuern die Entstehung einer Blase, wie es sie seit der Dotcom Bubble vor 25 Jahren nicht mehr gegeben hat.

Die $600 Mrd. Frage von Sequoia

Eine bemerkenswerte Warnung vor der AI Bubble kommt aus dem Hause Sequoia. Denn Sequoia ist immerhin einer der führenden Risikokapitalgeber (VC) aus dem Silicon Valley und war 1993 sogar der erste VC, der seinerzeit in Nvidia investierte.

Sequoia ist ein Investor, der an der Finanzierung von jungen AI StartUps aktuell viel Geld verdienen sollte – möchte man meinen. Aber auch bei Sequoia ist man inzwischen sehr skeptisch, ob die extrem hohen Investitionen in AI Rechenzentren, an denen sich Nvidia aktuell eine goldene Nase verdient, einen positiven Return on Investment bieten werden.

Damit die Nvidia Umsätze nachhaltig sind und auch in den Folgejahren generiert werden, muss letztendlich mit AI Anwendungen Geld verdient werden. Wenn diese Returns nicht folgen, werden die Investitionen in AI Infrastruktur zurückgehen. Mit absehbar negativen Folgen für Nvidia und die anderen Schaufelhersteller im gegenwärtigen AI Goldrausch.

Über wieviel Geld wir hier reden?

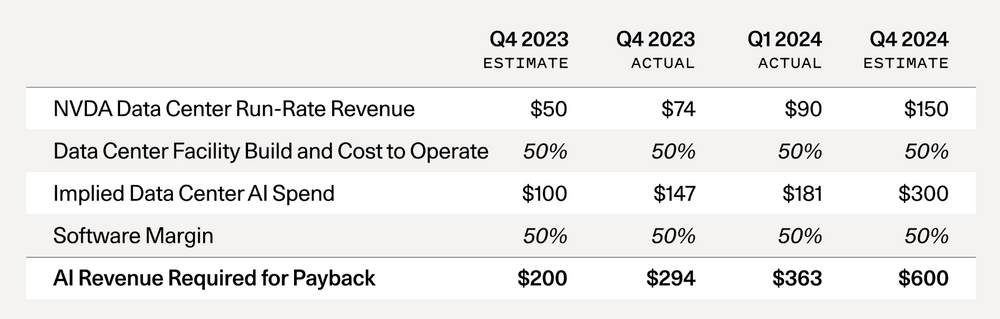

Derzeit schätzt Sequoia den Umsatz des Nvidia Data Center Segmentes für 2024 auf $150 Mrd., das ist nochmals höher als die derzeitige Umsatzerwartung der Analysten.

Wir können (wie in einer Nvidia Investoren Präsentation Seite 14 dargestellt) davon ausgehen, dass die Nvidia Kunden, welche derzeit AI Cloud-Services aufbauen und dafür deren GPUs kaufen, mindestens noch einmal den gleichen Betrag für Energie, Bau und Betrieb von Rechenzentren inkl. Netzwerk ausgeben. 2024 wird demnach geschätzt insgesamt $300 Mrd. in AI Rechenzentren investiert.

Quelle: Sequoia (AI’s $600B Question)

Bei einer Bruttomarge von 50% (das ist ein für die Software-as-a-Service Branche geringer Wert) müssten die Anbieter der neuen AI Applikationen, welche die GPUs bei den Cloud-Providern mieten, $600 Mrd. umsetzen, damit sich diese Investitionen letztlich für alle Beteiligten rechnen.

Wo sollen diese AI Umsätze auf der Applikationsseite herkommen?

Der Nvidia Umsatz stammte im vergangenen Quartal zu ca. 50% von den Hyperscalern. Alleine der größte Kunde Microsoft stand im bereits Ende April abgelaufenen Geschäftsjahr 2024 schätzungsweise für ca. 20% des Nvidia Umsatzes.

Die Hyperscaler wie Microsoft bauen derzeit in Erwartung einer boomenden Nachfrage nach den AI Services rund um die Nvidia Chips riesige AI Kapazitäten auf. Genutzt werden diese Kapazitäten von den eigenen AI Produkten (z.B. MS Office Copilot, GitHub Copilot, Google Gemini,…) und vor allem von 3rd-Party AI Services. Denn ChatGPT, Salesforce Einstein,… und zahllose AI StartUps werden bei den Hyperscalern in der Public Cloud betrieben und sollen für entsprechende Umsätze sorgen.

Und genau hier liegt das Problem:

Es gibt aktuell genau eine einzige AI Firma, deren Umsätze schon heute in die Milliarden geht. Das ist OpenAI – der Erfinder von ChatGPT und wichtiger strategischer Microsoft Partner. Der annualisierte OpenAI Umsatz wurde vom CEO Sam Altman zuletzt mit $3,4 Mrd. angegeben.

Laut Aussage von Sequoia haben alle anderen hoch gewetteten AI StartUps, die mit vielen Milliarden an Risikokapital ausgestattet wurden, immer noch große Schwierigkeiten, ihren Umsatz jenseits von $100 Mio. zu skalieren.

Und was ist mit den etablierten SaaS Application Providern? Nahezu all diese Software-Companies haben ihre eigenen Projektentwicklungen rund um die LLMs (Large Language Models) der Generativen AI gestartet. Nach und nach werden Gen AI-basierte Funktionalitäten in die entsprechenden Softwareprodukte von Salesforce, Adobe, CrowdStrike, ZoomInfo,… integriert.

Die Monetarisierung von AI Applikationen

Diese Features bringen dort auch tatsächlich echten Mehrwert für die Endkunden. Ich schätze für meine Arbeit an diesem Blog die neuen AI Features zur Bildgenerierung und Bildbearbeitung in ChatGPT und Canva und möchte auf diese neuen Möglichkeiten nicht mehr verzichten. Ich bin davon überzeugt, dass die Arbeitswelt der Wissensarbeiter auf diesem Planeten sich durch GenAI in den kommenden Jahren massiv verändern wird. Manche Berufsbilder werden sich massiv wandeln oder komplett verschwinden.

Aber sind wir Endkunden tatsächlich bereit, für diese neuen AI Features und Softwareprodukte erheblich mehr Geld als bisher für unsere Software auszugeben? Wird die Anzahl der Software-Lizenzen, die von einem Unternehmenskunden benötigt werden, drastisch ansteigen und so den Umsatz der Applikationssoftware-Provider ankurbeln?

Ich denke eher nicht. Zumal diese AI Features relativ schnell zur Commodity werden, d.h. als Unterscheidungsmerkmal (Unique Selling Point) im Wettbewerb wegfallen. Und die Anzahl der benötigten Mitarbeiter sollte durch den Einsatz von AI Assistenten ja ohnehin eher sinken, wenn die versprochenen Effizienzgewinne durch AI tatsächlich realisiert werden.

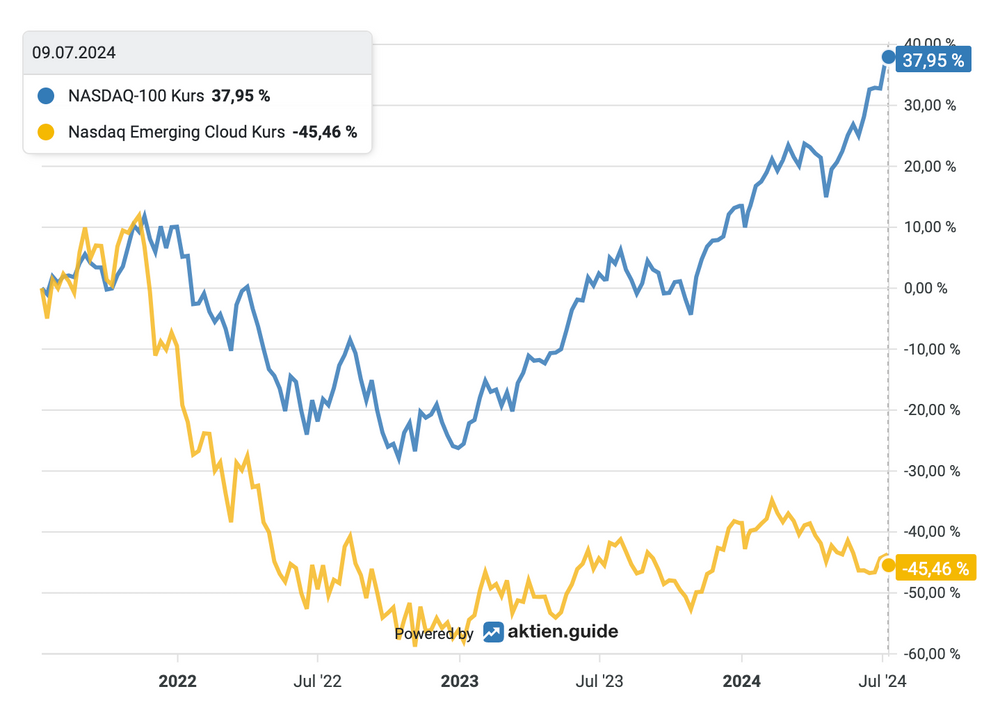

Diese Schwierigkeiten bei der Monetarisierung der neuen AI Applikationen sieht offenbar auch der Kapitalmarkt. Denn anders ist kaum zu erklären, dass der Nasdaq Cloud Index, der ca. 80 führende Cloud-Software-Provider wie Adobe, Salesforce, ServiceNow und CrowdStrike enthält, in den vergangenen 3 Jahren 45% verlor und auch seit Jahresbeginn ca. 10% eingebüsst hat – im krassen Gegensatz zum Nasdaq 100 Index.

Nasdaq Cloud Index auf aktien.guide

Sequoia schätzt, dass die Applikation Software Provider (inkl. der Hyperscaler eigenen AI Apps) mit Gen AI insgesamt maximal $100 Mrd. an Umsatz generieren können.

Wenn diese Umsatzlücke auf der Applikations-Seite nicht zügig geschlossen wird, dann bedeutet das auf Seite der AI Cloud-Provider (das sind die Nvidia Kunden) nichts Gutes. Die Nachfrage nach GPU-Kapazität wird dann mittelfristig weit hinter deren optimistischen Planungen zurückbleiben. Auch die Preise für GPU-Kapazität in den Rechenzentren bei Microsoft, Google und Co. und letztendlich der Preis der GPU Chips bei Nvidia dürfte unter Druck geraten.

Wie kann Nvidia in den kommenden Jahren weiter wachsen?

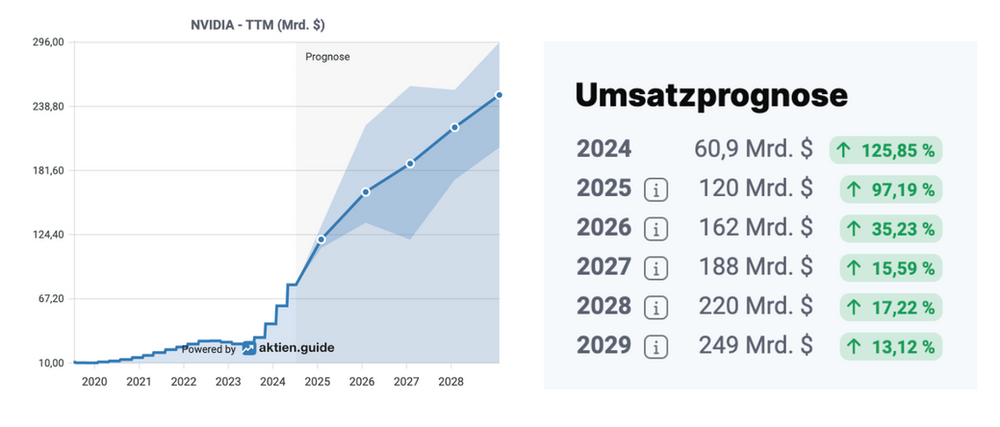

Der Finanzmarkt bzw. die Analysten erwarten mehrheitlich von Nvidia auch in den Folgejahren weiterhin deutlich steigende Umsätze und Gewinne. Diese sind unabdingbare Voraussetzung, um das gegenwärtige Kursniveau zu halten.

Nvidia Analystenschätzungen (aktien.guide)

Eine solche Entwicklung wäre mittelfristig m.E. nur dann denkbar, wenn es jenseits von Generativer AI bahnbrechende Entwicklungen in der AI Forschung gibt, welche die Erschaffung echter künstlicher Intelligenz (AGI – Artificial General Intelligence) ermöglicht. Und wenn Nvidia in einem solchen (bisher fiktiven) Szenario dann auch wirklich die Infrastruktur für AGI als Quasi-Monopolist bereitstellen kann.

Ich würde nicht darauf wetten.

Es gibt aus meiner Sicht keinen Grund zur Annahme, dass ein AGI Durchbruch schon in den kommenden Jahren bevorsteht. Zuvor müssen grundlegende Probleme z.B. in der Energieproduktion gelöst werden. Siehe dazu: „KI stößt an eine scheinbar unüberwindbare Grenze. Ist dies das Ende der rasanten KI Entwicklung?“

Fazit zur AI Blase

Anleger sollten sich heute darauf einzustellen, dass die AI in den kommenden Jahren weit hinter den derzeit überhöhten Erwartungen zurückbleiben wird.

Für mein eigenes Tech-Portfolio bedeutet das, die eigenen Positionen an AI Gewinnern weitgehend zurückzufahren. Nach umfangreichen Gewinnmitnahmen bei Arista Networks, CrowdStrike, Pure Storage und Alphabet machen diese Aktien insgesamt nur noch weniger als 10% in meinem Portfolio aus. In Nvidia bin ich ohnehin nicht investiert.

Diese antizyklische Positionierung abseits des AI Hype bedeutet, dass ich bis zum Platzen der AI Blase eine Underperformance meines Portfolios gegenüber den großen US Indizes in Kauf nehmen muss. Damit muss und kann ich gut leben. Denn glücklicherweise bin ich kein fremdbestimmter Fondsmanager, sondern kann mir meinen unabhängigen Kopf bewahren und auch mal gegen den Strom schwimmen.

Wenn Dich meine Meinung zu den Entwicklungen rund um Tech-Aktien interessiert, dann kannst Du hier jetzt meinen kostenlosen wöchentlichen Newsletter bestellen.

Disclaimer

Der Autor und/oder verbundene Personen oder Unternehmen besitzen KEINE Anteile von Nvidia. Dieser Beitrag stellt eine Meinungsäußerung und selbstverständlich keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.