Die Aktie der Video-Plattform Vimeo dümpelte seit ihrem +90% Absturz für über 18 Monate zu Kursen unter 4$ in meinem Musterportfolio dahin. Immer wieder mal hatte ich behutsam nachgekauft und Vimeo damit zuletzt deutlich übergewichtet. In meinem letzten Beitrag hatte ich über eine mögliche Übernahme von Vimeo spekuliert.

Nun scheint sich die Geduld auszuzahlen: Seit gut sechs Monaten ist der neue CEO Philip Moyer im Amt und seitdem hat sich die Vimeo Aktie um über 60% verteuert. In Reaktion auf die Zahlen zum Q3 2024 sprang die Aktie um über 30% nach oben.

Sind das nur spekulativ vergebene Vorschusslorbeeren für das neue Management oder basiert der Kursanstieg der Vimeo Aktie auf einer entsprechenden fundamentalen Entwicklung?

Geschäftszahlen von Vimeo für das 3. Quartal 2024

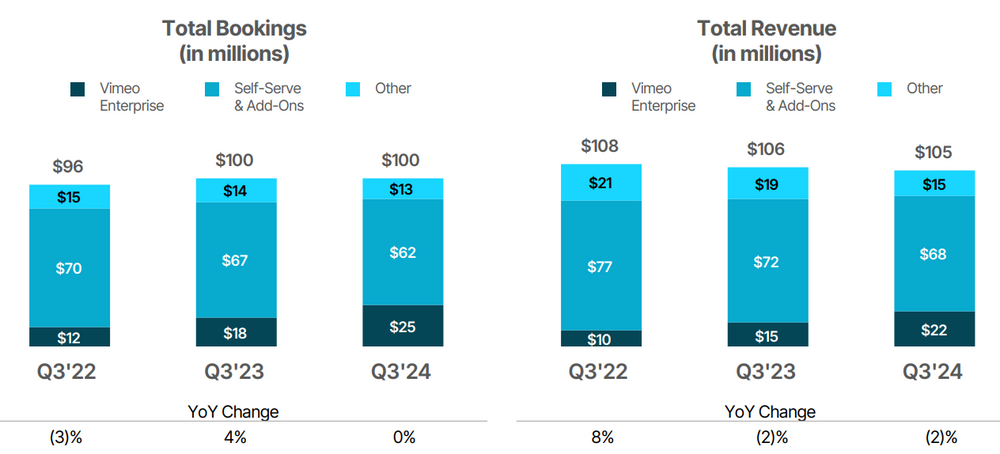

Vimeo hat für das 3. Quartal 2024 Ergebnisse präsentiert, die deutlich über der eigenen Guidance und den Analystenschätzungen liegen. Die Bookings sind im Vergleich zum Vorjahr praktisch unverändert und haben die 100-Millionen-Dollar-Marke geknackt. Der Umsatz lag bei 105 Millionen Dollar, was geringfügig unter dem Vorjahr liegt. Das Unternehmen hat einen Nettogewinn von 9 Millionen Dollar und einen Free Cashflow von 21 Millionen Dollar erzielt.

Um den Vimeo-Investment-Case zu verstehen, ist es wichtig, die Umsatzentwicklung der drei Segmente einzeln zu betrachten, die sich sehr unterschiedlich entwickeln:

Vimeo Bookings und Umsatzentwicklung im Q3

-

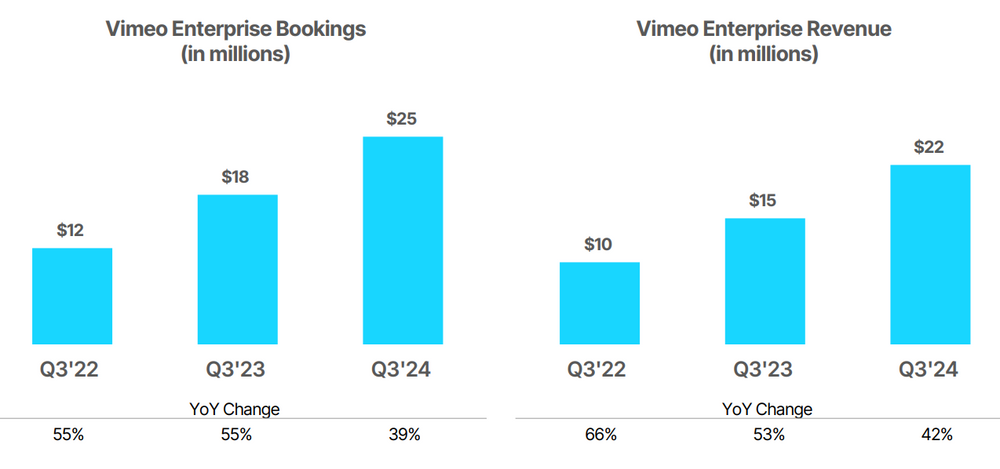

Vimeo Enterprise

Vimeo Enterprise ist das schnell wachsende B2B-Geschäft mit mittleren und großen Unternehmenskunden. Dieses Segment verzeichnete im 3. Quartal 2024 einen beeindruckenden Anstieg der Bookings um 39% auf $25 Millionen. Damit machte es einen Anteil von 25% der Gesamtbookings aus.

Die Entwicklung von Vimeo Enterprise

Der Umsatz des Enterprise-Segments im 3. Quartal stieg um 42% auf $22 Mio. Die Zahl der Kunden wuchs im Jahresvergleich um 26% auf 3.800. Der durchschnittliche Jahresumsatz mit diesen Kunden stieg um 11% auf über 23.000$.

-

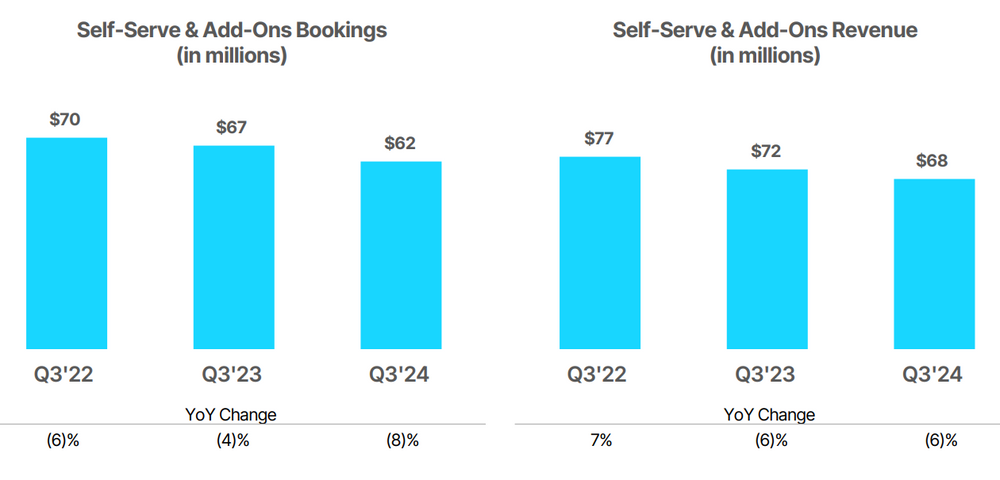

Self-Serve & Add-Ons

Der größte Geschäftsbereich ist nach wie vor der Online-Vertrieb des Vimeo-Produkts für kleine Unternehmen und Creators. Mit einem Umsatz von $68 Millionen und Bookings von $62 Millionen ist dieser Bereich mit 2/3 Umsatzanteil die wesentliche Säule des Unternehmens. In der Corona-Pandemie wuchs dieser Bereich rasant, doch seit dem Ende der Pandemie kämpft man mit rückläufigen Umsätzen.

Die Entwicklung von Vimeo Self-Serve

Die Bookings dieses Segments sind im Q3 im Jahresvergleich nochmals um 8% zurückgegangen. Das ist ein Erfolg, wenn man bedenkt, dass die entsprechenden Werbeausgaben um nahezu 50% reduziert wurden. Die Abonnentenanzahl sank um 9% auf 1,3 Mio. Der Umsatz ging hingegen „nur“ um 6 % zurück, da der Rückgang der Abonnenten teilweise durch einen Anstieg der Preise ausgeglichen wurde.

-

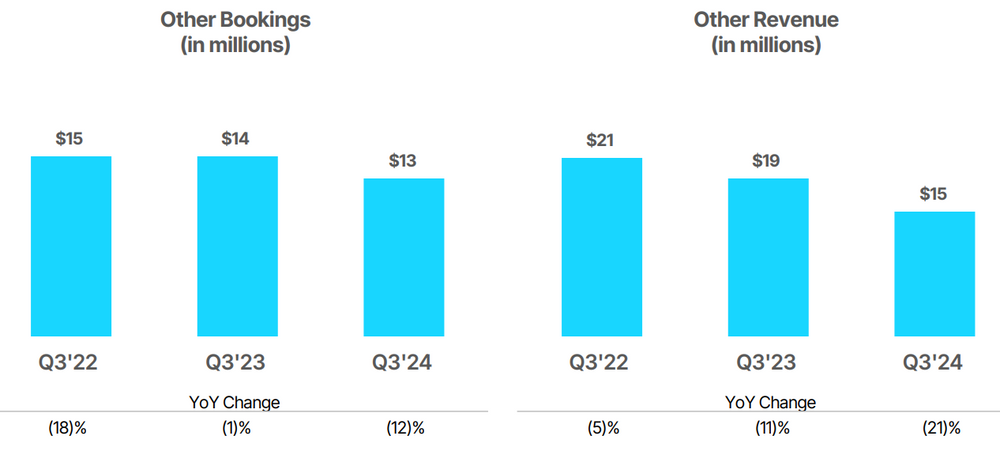

Other

Im Segment „Other“ ging der Umsatz gegenüber Vorjahr nochmals um über 20% zurück. Grund dafür ist die Einstellung verschiedener älterer Legacy-Produkte. Der Umsatz betrug nur noch $15 Mio. oder 14 % vom Gesamtumsatz. Die dem Umsatz vorauslaufenden Bookings betrugen $13 Mio.

Die Entwicklung von Vimeo „Other“

Der Großteil dieses Umsatzes (82 %) ist mittlerweile auf das OTT-Produkt zurückzuführen. Dies ist das 2016 zugekaufte Produkt für Kunden, die ihre Videoinhalte durch eine Subskription monetarisieren möchten. OTT macht mittlerweile 82% des Umsatzes im Segment „Other“ aus nach 62% im Vorjahr.

Die Bookings für dieses OTT-Produkt sind stabil. Im Q3 2024 wurden mehrere Neukunden gewonnen, die eine jährlich sechsstellige Subskriptionsgebühr an Vimeo zahlen. Das „Other“ Segment wird ab 2025 keinen nennenswerten Gegenwind mehr für das Gesamtzahlenwerk von Vimeo darstellen.

Vimeo Ausblick auf 2024 und 2025

Es sieht nach 3 Quartalen jetzt so aus, als würde der Vimeo-Umsatz 2024 bei ca. $417 Mio. stagnieren, wobei die Profitabilität wohl wesentlich verbessert ausfallen wird als 2023. In den ersten 9 Monaten lag die Cashflow-Marge bei 15% und die EBIT-Marge bei ca. 10%. Das ist deutlich besser als noch zu Jahresbeginn erwartet.

Was bei oberflächlicher Betrachtung ziemlich optimistisch klingt, ist tatsächlich eine gut vorhersehbare Entwicklung:

Denn das gut laufende Enterprise Geschäft ist jetzt so groß, dass man das auch zunehmend in den Gesamtzahlen sehen wird. Wenn Vimeo Enterprise 2025 z.B. um 35% wächst, so würde das ein Plus von 9% für den Gesamtumsatz bedeuten. Außerdem wird der Gegenwind aus den beiden anderen Bereichen deutlich nachlassen.

Ich gehe davon aus, dass der Umsatz im Self-Service-Bereich zumindest stagnieren wird. Die geringere Zahl an Abonnenten wird wohl durch höhere Preise ausgeglichen werden. Entsprechende Packaging- und Pricing Maßnahmen werden derzeit getestet. Hier spielt sicherlich auch die Monetarisierung der neuen AI Funktionen z.B. zur KI-unterstützten Übersetzung von Videos eine Rolle.

Ich denke zudem, das Other-Segment wird ab 2025 stabile Umsätze bringen. Ab 2025 könnte man diesen Geschäftsbereich nach der Abwicklung aller anderen Legacy-Produkte in OTT umbenennen, um mehr Klarheit in der Berichterstattung zu schaffen. Denn OTT steht ja mittlerweile für mehr als 80% dieser ehemaligen „Resterampe“.

Insgesamt betrachtet glaube ich, dass Vimeo 2025 mindestens im hohen einstelligen Bereich wachsen wird. Das heißt, der Umsatz wird dann bei etwa $450 Millionen liegen. Wenn alles gut läuft, könnte es sogar eine Rückkehr zum zweistelligen Wachstum geben, zumindest in der zweiten Jahreshälfte.

Das ist deutlich mehr, als die Analysten bisher erwarten. Ich gehe davon aus, dass deren Umsatzprognose, die bisher für 2025 gerade mal $417 Mio. vorsieht, in Kürze nach oben angepasst werden muss.

Und wie sieht’s mit der Profitabilität 2025 aus?

Ich weiß nicht, was das neue Management konkret an Investitionen für 2025 geplant hat. Es wurde angekündigt, dass sowohl in Forschung und Entwicklung als auch in den Vertrieb von Vimeo Enterprise mehr investiert werden soll. Aber nach den sehr optimistischen Aussagen zur Profitabilität denke ich, dass das Ziel für die Free-Cashflow-Marge unverändert bei etwa 20% bleibt. Das heißt, der Rule-of-40-Score (hier einfach erklärt) würde 2025 auf etwa 30 steigen.

Das wäre ein sehr respektabler Turnaround in Richtung eines effizient wachsenden Unternehmens. Und damit wäre dann auch die Grundlage für eine zukünftig evtl. deutlich höhere Bewertung als Wachstumsunternehmen geschaffen. Aber das ist Zukunftsmusik, beschäftigen wir uns lieber mit der heute angemessenen Bewertung.

Die Bewertung der Vimeo-Aktie

Auch nach dem Kurssprung anlässlich der Q3-Zahlen wird Vimeo bei einem Kurs von 6,50 $ nur mit einer Marktkapitalisierung von gut $1 Mrd. gehandelt. Wenn man jetzt noch die Barreserven des schuldenfreien Unternehmens von über $300 Mio. mit einrechnet, kommt man auf einen Enterprise Value von ca. $700 Mio.

Das heißt, man bekommt für ein EV/Sales-Verhältnis von 1,5 ein ab 2025 voraussichtlich solide wachsendes SaaS-Unternehmen mit einer Bruttomarge von knapp 80% und einer Free Cashflow-Marge von 20%. Das Verhältnis von Enterprise Value zum Free Cashflow liegt bei unter 10.

Ich finde, Vimeo ist damit auch nach dem Kurssprung deutlich unterbewertet. Das Unternehmen sollte mindestens das Dreifache des Umsatzes wert sein. Ich glaube daher, dass bis spätestens Ende 2025 Kurse über 10$ für die Vimeo-Aktie realistisch sind. Das ist also eine 100 % Chance. Bei einer Rückkehr zum zweistelligen Wachstum wäre längerfristig auch ein deutlich höheres Kursziel denkbar. Aber darüber reden wir dann, wenn es soweit ist.

Einer solchen Kursentwicklung steht derzeit noch die ungenügende Aufmerksamkeit der Investoren entgegen. Das heißt, kaum ein Anleger interessiert sich für das Unternehmen. Auch beim Vimeo Q3 2024 Earnings Call war nach nur 20 Minuten schon wieder Schluss. Es waren nur drei Analysten da, die Fragen an den CEO und die CFO gestellt haben. Ich lese immer noch, dass Vimeo als gescheiterte YouTube-Alternative und Verlierer im AI-Zeitalter gesehen wird. Das zeigt mir, dass sich diese Anleger weder mit dem Geschäftsmodell noch mit der Geschäfts- und Produktentwicklung in den vergangenen Quartalen beschäftigt haben.

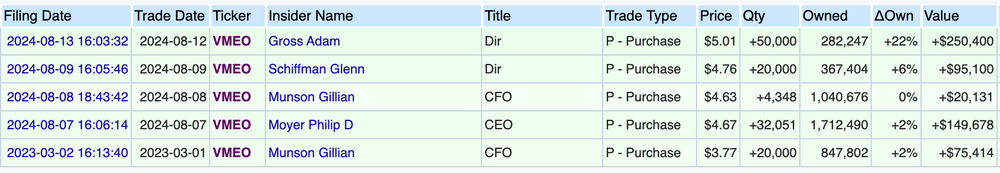

Ein positives Zeichen ist im übrigen, dass im Q3 sowohl der CEO Philip Moyer, als auch die CFO Gillian Munson sowie die Board Member Adam Gross und Glenn Schiffman Vimeo Aktien hinzugekauft haben.

Insiderkäufe bei Vimeo im Q3 2024

Fazit

Vimeo hat im 3. Quartal 2024 solide Ergebnisse erzielt. Besonders gut lief es wieder einmal im Enterprise-Bereich, und auch das Self-Serve- & Add-Ons-Segment hat sich stabilisiert. Mit dem Fokus auf neue KI-basierte Produkt-Features und einem vernünftigen Kostenmanagement ist das Unternehmen unter seinem neuen Management gut aufgestellt, um in Zukunft profitabel zu wachsen.

Das Vimeo Management geht davon aus, im Jahr 2025 Bookings- und Umsatzwachstum sowie Profitabilität und einen positiven Cashflow zu schaffen. Ich bin ebenfalls davon überzeugt, dass der Turnaround auch auf der Umsatzseite in 2025 erreicht wird. Vimeo wird dann ein Wachstumsunternehmen mit einer soliden Kostenstruktur und einem fähigen Team sein. Die Aktie könnte eine Neubewertung erleben, sobald die Investoren diese Wahrnehmung teilen.

Wenn Du die Entwicklung von Vimeo zukünftig gemeinsam mit mir beobachten willst, dann kannst Du jetzt hier meinen kostenlosen Newsletter bestellen.

Disclaimer

Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von Vimeo. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.