Der MSCI World läuft mir in diesem Jahr stets und immer davon. Wenn ich denke, dass mein Depot jetzt aufholt und ich doch noch eine Chance habe den Index zu schlagen, dann ist der MSCI World schon wieder ein Stück weiter gestiegen.

Derzeit steht es 16 Prozent (Depot) zu 24 Prozent (MSCI World; in Euro und inkl. Dividenden).

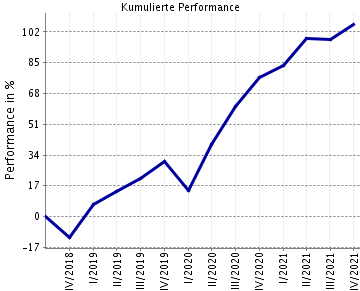

Woher kann da Trost erwachsen, bei all dem Trübsal? Aus dem Langfristchart! So etwas gibt es ja bei meinem Broker Maxblue zum Glück. Werfen wir einen Blick auf die Performance:

Das Ergebnis: Auf Sicht von drei Jahren hat der MSCI World eine Performance von 56 Prozent (Stand. 20. November 2021). Mein Depot kommt derzeit auf das Doppelte.

Na also. Geht doch. Der Tag ist gerettet.

Im Jahr 2020 lag das Depot 30 Prozent vor dem MSCI World. Das war ungewöhnlich hoch. Diese extreme Abweichung lag unter anderem an APPLE und einigen anderen Aktien, die im Pandemiejahr 2020 eine Sonderperformance hatten. Und die jetzt in 2021 schwächer laufen als der Gesamtmarkt.

Ich habe in der Vergangenheit nicht umgeschichtet und habe das auch in Zukunft nicht vor. Im nächsten Jahr dürften meine ‚besten Aktien‘ wieder vor dem Index liegen.

Nicht umzuschichten wenn es mal für eine Zeit nicht so gut läuft für meine Aktien – früher ist mir das schwerer gefallen. Dabei ist es einer der Erfolgswege für höhere Renditen am Markt. Es verhindert zum einen Steuerzahlungen, die meinen Gewinn auch langfristig reduzieren. Verkäufe schaufeln eines Teil meines Geldes in die Taschen von Noch-Finanzminister Olaf Scholz. Oder von seinem möglichen Nachfolger Robert Habeck. Nicht sinnvoll.

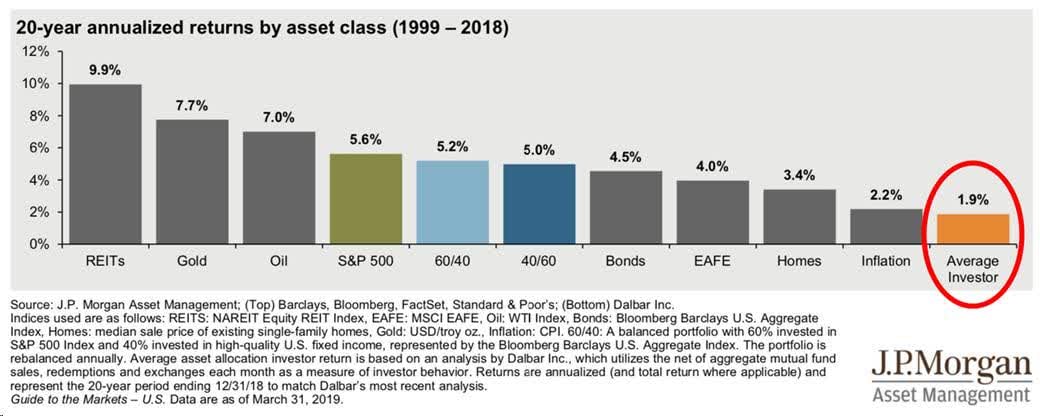

Verkäufe führen zudem auch zu Transaktionskosten. Und dann lohnen sie sich in der Regel gar nicht. Der durchschnittliche Investor schichtet viel zu oft um – und läuft dabei dem Markt immer mehr hinterher. Das haben Studien in den letzten Jahrzehnten wieder und wieder ergeben. Eine Grafik von J.P. Morgan. Zeigt das eindrucksvoll:

Während der Index (S&P 500) in den Jahren 1999 bis 2018 auf eine Performance von 5,6% kommt, stehen Privatanlegerinnen und -anleger sehr schlecht da. Sie haben mit 1,9% weniger Rendite erzielt als die Inflationsrate (2,2%).

Was lernen wir aus der Grafik? Erstens, dass die 20-Jahres-Renditen von wissenschaftlichen Studien sich gerade im Sinkflug befinden, weil sie jetzt immer häufiger kurz vor dem 2000er-Crash ansetzen. Bald kommt es noch schlimmer, denn dann beginnen sie im Hoch der Euphorie des damaligen Bullenmarktes.

Trotzdem liegt der S&P 500 mit 5,6% Rendite in diesem Zeitraum ziemlich gut im Rennen. 5,6% trotz zweier Crashs in diesem Zeitraum ist eine starke Leistung. Da war kein Umschichten nötig. Nur buy and hold.

Der durchschnittliche Investor wusste – einmal wieder – alles besser. Er stand an der Seitenlinie, wenn der Markt stieg. Er kaufte und verkaufte viel zu oft. Er setzte auf „the next big thing“ wie zum Beispiel Wasserstoffaktien im Jahr 2000. Und er kaufte sich bevorzugt in Börsentrends ein, die gerade zu Ende gingen (buy high). Vor allem aber fehlte ihm die Ruhe und Gelassenheit, an guten Investments einfach festzuhalten.

Was lernen wir noch? Den allermeisten Anlegerinnen und Anlegern ist mit einem ETF auf den S&P 500 (oder den MSCI World) am besten gedient. Kaufen. Und dann die Nerven behalten – und nicht verkaufen.

Mein Fazit

Ich bin dafür, dass dein Geld aufhört, die Taschen zu wechseln. Auch deshalb bin ich übrigens nicht für die sogenannten Neo-Broker zu begeistern, die mit immer günstigeren Konditionen für ihre Dienste werben. Sie wollen, dass du unablässig handelst. Manchmal ist ein scheinbar teurer Broker besser für dein Geld.

Aaron vom YouTube-Kanal homo oeconomicus hat das mit den niedrigen Renditen der Privatanleger neulich mal in einem Beitrag recherchiert.

Viel Spaß mit dem Video!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Der Beitrag Hin und her macht Taschen wirklich leer erschien zuerst auf Grossmutters Sparstrumpf.