Die Aktie von Zoom Video Communications ist der Inbegriff eines sogenannten “Fallen Angels”. In der Corona-Pandemie ist der Anbieter des bekannten Videokonferenz Tools zum Liebling der Investoren avanciert. Zoom wurde 2020 zeitweise zu weit mehr als dem 100-fachen seines damals noch bescheidenen Umsatzes gehandelt.

https://aktien.guide/aktien/Zoom-Video-Communications-US98980L1017

Dann platzte die Corona Gewinner Blase und es kam zum Crash: Seit ihrem Höchststand im Oktober 2020 hat die Zoom Aktie bis heute 80% ihres Wertes verloren. Kaum ein Privatanleger interessiert sich jetzt noch für die Aktie.

Ergibt sich da nun eine interessante Möglichkeit für antizyklisch denkende Anleger?

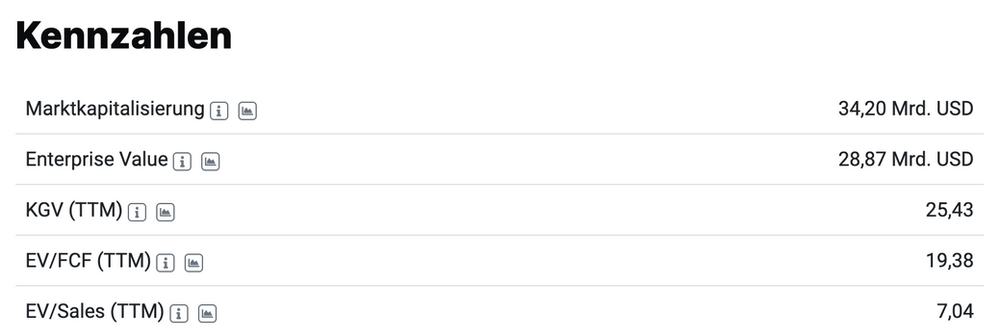

Die Bewertung ist mit einem EV/Sales-Verhältnis von 7 (TTM) und einem EV/FCF-Verhältnis von unter 20 (TTM) zumindest mittlerweile geerdet:

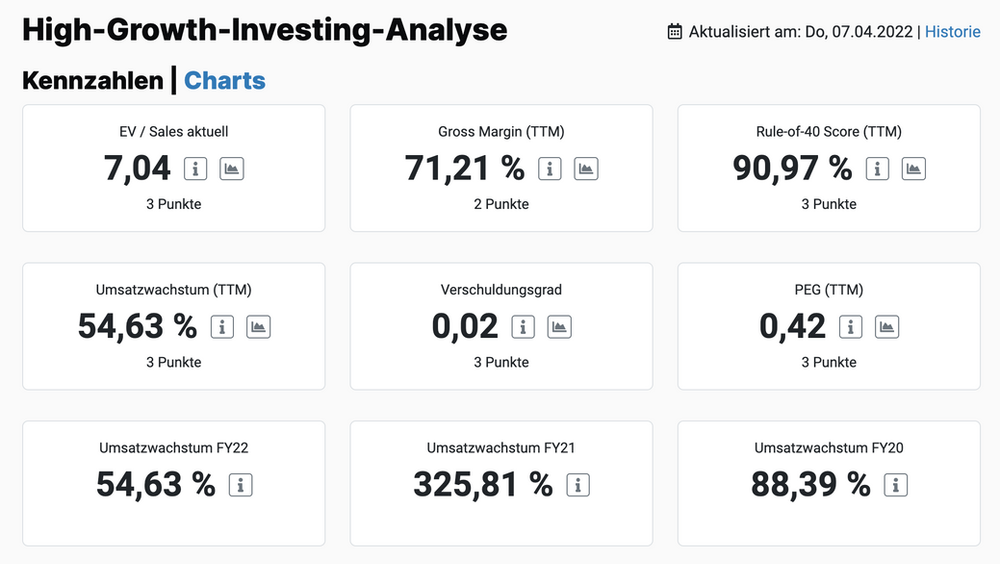

Grund genug für mich, da jetzt einmal genauer hinzusehen. Zumal die Zoom Aktie in der High-Growth-Investing Kennzahlenanalyse (zur Erläuterung siehe ,hier) hervorragend abschneidet und in der ,Liste der HGI-Topscorer bei aktien.guide ganz weit oben aufgetaucht ist.

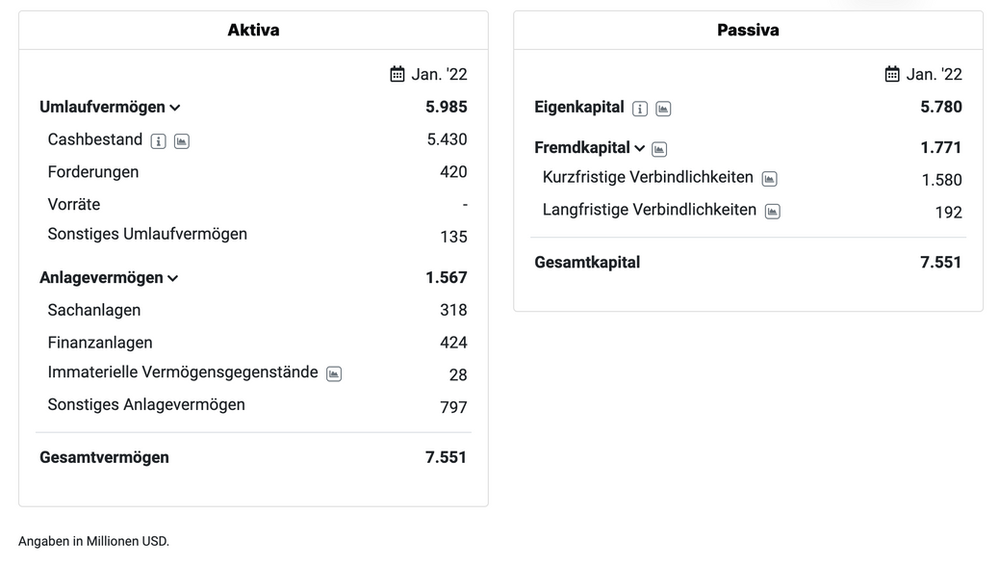

Beim Blick in die Bilanz fällt sofort auf, dass Zoom die vergangenen Jahre des Hyper-Wachstums gut genutzt hat, um eine riesengroße Summe an Cash zu erwirtschaften.

Einem Berg an Cash i.H. von weit über $5 Mrd. stehen keine nennenswerten Schulden gegenüber. Die Verbindlichkeiten bestehen überwiegend aus “Deferred Revenues” i.H.v. $1,2 Mrd. Dahinter verbergen sich Anzahlungen von Kunden, die bis zum Bilanzstichtag noch nicht als Umsatz realisiert wurden. Auch gibt es in der Zoom Bilanz (noch) keine wesentlichen immateriellen Firmenwerte aus Übernahmen, denn Zoom ist bisher ausschließlich organisch gewachsen.

Die fehlgeschlagene Übernahme von Five9

Das war ursprünglich anders geplant: Eigentlich wollte Zoom sich 2021 Five9, einen Hersteller von Contact Center Software für den stolzen Preis von $14,7 Mrd. einverleiben. Doch dieser Deal ist im Umfeld von fallenden Kursen geplatzt. Denn um den sportlichen Kaufpreis zu bezahlen, wollte Zoom seine in der Corona-Pandemie stark gestiegene Aktien als Währung nutzen.

Als der Zoom Aktienkurs fiel, lehnten die Five9 Aktionäre die Übernahme ab. Ob das eine weise Entscheidung war? Aktuell ist ,Five9 noch gut $8 Mrd. wert und mit einem zweistelligen EV/Sales-Verhältnis aus meiner Sicht immer noch zu teuer angesichts der noch nicht erreichten Profitabilität.

Ich könnte mir vorstellen, dass die fehlgeschlagene Übernahme von Five9 dem Zoom Gründer und CEO Eric Yuan gar nicht so ungelegen kam. Evtl. hat er diese Übernahme nicht wirklich gewollt, zumindest nicht um jeden Preis. Eric hat seit dem IPO immer wieder deutlich gemacht, dass er ganz klar organisches Wachstum bevorzugt. Auf Akquisitionen hatte er bisher komplett verzichtet.

Die Übernahme von Five9 wäre ein stück weit auch der Versuch gewesen, die 2022 ausgelaufene Phase des Hyper-Growth bei Zoom durch einen zugekauften Umsatzstrom künstlich zu verlängern. Nun hat man stattdessen entschieden, intern eine eigene Contact Center Software zu entwickeln.

Das dauert zwar etwas länger, aber man hat die Chance, eine von Anfang an vollintegrierte Plattform zu schaffen, anstatt die zugekauften Five9 Komponenten möglichst gut integrieren zu müssen. Mir als Investor gefällt im Zweifelsfall eine Eigenentwicklung immer besser – auch wenn der Preis dafür ist, dass das Wachstum bei Zoom in 2022 ohne Zukäufe zunächst mal einbrechen wird.

Zoom ist kein One-Trick Pony (mehr)

Das neue ,Zoom Video Engagement Center (VEC) ist erst seit wenigen Wochen – zunächst in USA und Kanada – am Markt verfügbar. Die Contact-Center-Software ist direkt um den bekannten Zoom Client herum entwickelt. Da es sich um eine sicherlich noch nicht ausgereifte Neuentwicklung handelt, muss man abwarten wie schnell Zoom im Contact-Center-Markt konkurrenzfähig sein kann. Es soll neben der User Experience vor allem auch mit einem (verglichen mit dem Wettbewerb) relativ günstigen Preis punkten können. Für den Zoom Umsatz 2022 wird VEC jedoch noch keine große Rolle spielen können.

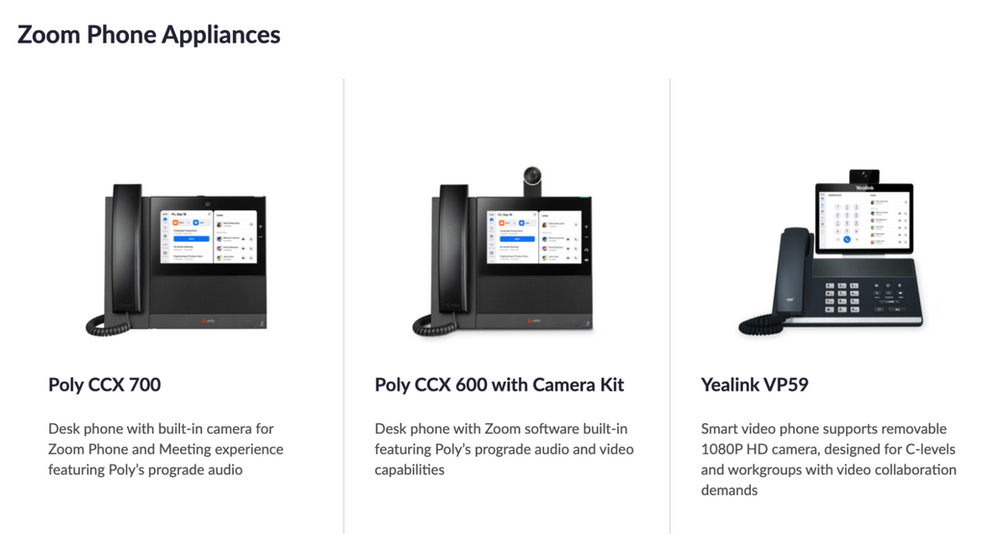

Im Gegensatz dazu ist ,Zoom Phone sehr wohl ein für den Zoom Umsatz bereits relevantes Produkt. Es handelt sich um ein cloudbasiertes Telefonsystem, das die alten Telefonanlagen in Unternehmen ersetzt. Seit der Markteinführung vor 2,5 Jahren hat Zoom bereits über 2 Mio. Lizenzen für das Zoom Phone verkauft. Alleine im Q4 des letzten Geschäftsjahres kamen 550.000 Lizenzen neu dazu.

Das Erfolgsgeheimnis ist relativ einfach erklärt: Das Zoom Phone bindet sich nahtlos in die User Experience der Zoom Videomeetings ein und macht zu einem Bruchteil der Kosten die bestehende alte TK-Anlage im Unternehmen überflüssig.

Zoom Phone profitiert vom “Hybrid Work” Trend, bei dem Mitarbeiter im Büro nahtlos mit den Remote Kollegen zusammenarbeiten sollen. Für solche Szenarien ist Zoom Phone viel besser geeignet als die bisher übliche Verbindung einer Legacy-TK-Anlage mit Smartphones.

Wichtig: Zoom ist und bleibt zu 100% ein Softwarehersteller. Die Endgeräte für Zoom Phone kommen von Hardware-Partnern, auf denen die Zoom Phone Softwarekomponenten vorinstalliert sind.

Die Aussichten für das laufende Geschäftsjahr

Das Zoom Management hat für das im Januar zu ende gehende FY23 „nur“ 11% Wachstum prognostiziert und erwartet einen Umsatz von gut $4,5 Mrd. Die operative Marge soll (non-GAAP) 32% betragen.

Das ist auf den ersten Blick eine enttäuschende Entwicklung, wenn man berücksichtigt, dass Zoom im letzten Geschäftsjahr noch deutlich über 50% gewachsen war.

Aber man muss diese Zahlen in den größeren Zusammenhang rücken:

Zoom hatte das Glück, in der Corona Pandemie durch den Online-Vertrieb seiner Software für Video-Meetings explosionsartig wachsen zu können. Der Umsatz stieg in nur zwei Jahren von gut $600 Mio. auf $4,1 Mrd.

Viele dieser online gewonnenen Kunden sind Freiberufler und kleine Unternehmen, die niemals mit dem Zoom Vertrieb in Kontakt kommen. In diesem reinen Online-Segment sind die Alleinstellungsmerkmale von Zoom gering. Viele Kunden wandern innerhalb des ersten Jahres wieder ab oder nutzen die eigenen kostenlosen Tools für Videomeetings.

Trotz der hohen Churn Rate erzielt Zoom zuletzt in diesem reinen Online-Geschäft ca. 50% seines Gesamtumsatzes.

Zoom ist ein Enterprise Software Hersteller

Langfristig viel interessanter ist jedoch das Enterprise Segment. Darunter fasst Zoom alle Kunden zusammen, die über einen Vertriebskanal außerhalb des reinen Online-Self-Service bedient werden. Dies waren Anfang dieses Geschäftsjahres 191.000 Kunden. Ihre Entwicklung steht im Fokus des Zoom Managements, vor allem hier soll zukünftiges Wachstum generiert werden. Unter ihnen sind aktuell gut 2.700 Enterprise Kunden, die jeweils mehr als 100.000$ p.a. für ihre Zoom Subskription zahlen.

Die Net Expansion Rate im Enterprise Segment beträgt 130%, das ist ein hervorragender Wert für die Umsatzentwicklung in der Kundenbasis. Ca. 50% des Gesamtumsatzes kommt aus dem Enterprise Geschäft. Man sollte also annehmen, dass ca. 15% Wachstum alleine mit der Enterprise Kundenbasis generiert werden können. Insofern halte ich die bisher prognostizierten 11% Wachstum für 2022 für sehr konservativ geschätzt.

Der Enterprise Umsatzstrom soll auch im laufenden Geschäftsjahr um 20% wachsen. In den kommenden Jahren wird damit die Bedeutung des Enterprise Geschäftes stetig weiter zunehmen. Schon in 3 Jahren dürfte Zoom zwei Drittel des Umsatzes mit den Enterprise Kunden erwirtschaften.

Ist Twilio oder Zoom die bessere Communications Aktie?

Es ist absehbar, dass es in den kommenden Jahren zu einem heftigen Wettbewerb auf dem boomenden Markt für UCaaS (Unified Communications as a Service) kommen wird. Auch wenn Zoom betont, dass man weiterhin partnerschaftlich mit Twilio zusammenarbeiten will, so läuft das zukünftig wohl u.a. auf eine Head to Head Competition zwischen den beiden Unified Communications Plattformen hinaus.

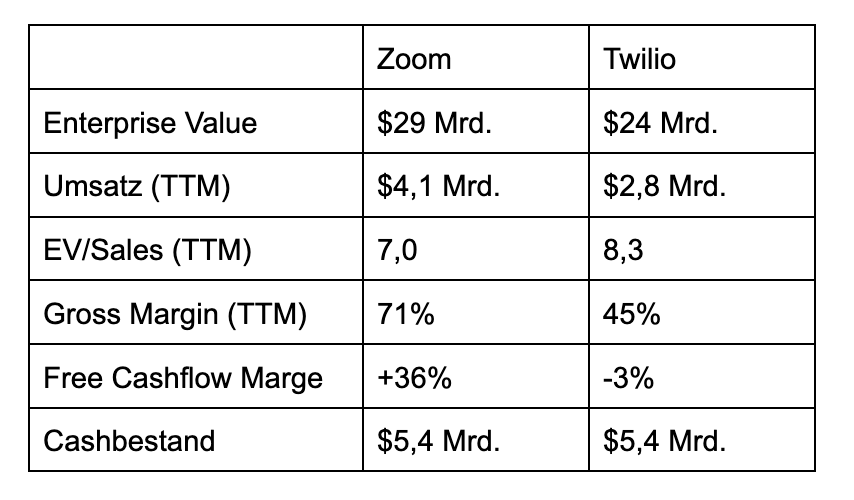

Zoom ist mit seiner Produktpalette und seinen APIs heute noch nicht so breit aufgestellt wie Twilio. Dennoch ist es interessant, Twilio und Zoom einander gegenüber zu stellen:

Zoom und Twilio sind ähnlich groß, ähnlich wertvoll und am Aktienmarkt gemessen am Umsatzmultiple ähnlich hoch bewertet. Beide verfügen über eine mit über $5 Mrd. gut gefüllte “Kriegskasse”.

Und dennoch gibt es riesengroße Unterschiede: Zoom ist hochprofitabel ist, wächst aber 2022 viel langsamer. Twilio muss erst noch beweisen, dass man schnelles Wachstum (erwartet werden 35% in 2022) auch in ein hochprofitables Geschäft umsetzen kann.

Die Goto-Market Strategie für Zoom ist denkbar einfach: man muss nur den 200.000 bestehenden Enterprise Kunden weitere Komponenten wie Zoom Phone und Zoom VEC verkaufen, um erfolgreich zu sein. Derartiges Upselling ist im Vertrieb immer viel billiger und effizienter als der Vertrieb an Neukunden. Der große Vorteil von Zoom Phone und Zoom VEC gegenüber Alternativ-Lösungen ist, dass sie von Kunden als natürliche Erweiterungen der weithin bekannten Zoom Meetings empfunden werden.

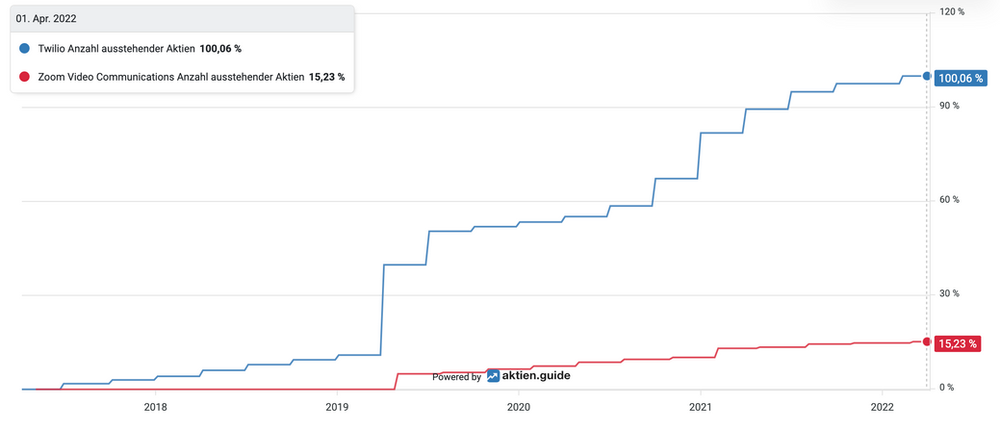

Ein weiterer wichtiger Grund warum ich derzeit die Zoom Aktie gegenüber Twilio bevorzuge ist die Verwässerung. Die Anzahl ausstehender Aktien hat sich bei Twilio in den vergangenen Jahren aufgrund von Übernahmen und hohen Aktienoptionen um sage und schreibe 100% erhöht. Währenddessen wurden Zoom Aktionäre nur um 15% verwässert.

Kürzlich hat Zoom ein Aktienrückkaufprogramm im Wert von $1 Mrd. angekündigt. Damit kann man bei Zoom einer weitere Verwässerung erfolgreich entgegenwirken.

,Vergleich Zoom und Twilio bei aktien.guide

Du willst tiefer in einen Vergleich von Zoom mit Twilio einsteigen?

Hier kannst Du bei Interesse über 40 fundamentale Kennzahlen bzgl. Bewertung, Margen, Wachstum, Finanzen von ,Zoom und Twilio graphisch miteinander vergleichen (aktien.guide Premium).

Die Bewertung der Zoom Aktie

Bei einem Kurs von 115$ wird Zoom mit einem Enterprise Value von ca. $29 Mrd. bewertet. Das entspricht einem EV/Sales von etwas mehr als 6 auf Basis der initialen Guidance für das laufende Geschäftsjahr. Das erscheint fair angesichts der kurzfristig schwachen Wachstumsaussichten.

Im Gegensatz zu vielen anderen Tech-Aktien kann man die Bewertung von Zoom auch anhand der Profitabilität einschätzen. Derzeit zahlt man knapp das 20-fache des Free Cashflows für die Zoom Aktie.

Das wäre ebenfalls als fair anzusehen für ein Unternehmen mit nur knapp zweistelligem Wachstum und ordentlicher Profitabilität. Ich gehe aber davon aus, dass Zoom mittelfristig eher wieder mit 20% p.a. wachsen wird und in ca. 5 Jahren einen Umsatz von $10 Mrd. übertreffen kann.

Bei einer FCF-Marge von 30-35% wären das $3-4 Mrd. Cashflow p.a. Bei einem Cashflow-Multiple von 20 würde sich dann ein fairer Enterprise Value von $60-80 Mrd. errechnen. Auf Basis dieser Überschlagsrechnung sehe ich ein Potential von mindestens 100% in den kommenden 5 Jahren.

Eine darüber hinausgehende positive Überraschungen könnte sich ergeben, falls das Wachstum wieder deutlich über 20% p.a. beschleunigt werden kann. Ich halte das in einem positiven Szenario für durchaus möglich.

Fazit

Ich gehe davon aus, dass die Zoom Aktie auch mittelfristig ihr altes All-Time-High von über 500$ erstmal nicht wieder erreichen wird. Ich sehe die Zoom Aktie nicht unbedingt als potentiellen Vervielfacher in meinem Depot.

Aber der Kursverfall um 80% erscheint deutlich übertrieben. Die Zoom Aktie sollte vom aktuellen Stand aus in den kommenden Jahren bei beschränktem Risiko eine Rendite von 15-20% p.a. erzielen können. Ich habe daher in dieser Woche eine Einstiegsposition für das High-Tech Stock Picking wikifolio gekauft.

Wenn Du die Entwicklung von Zoom und Twilio sowie anderer Tech-Aktien auch in Zukunft gemeinsam mit mir weiter verfolgen willst, dann kannst Du jetzt hier meinen kostenlosen High-Growth-Investing-Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzt Aktien von Zoom und aktien.guide. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die ,rechtlichen Hinweise.