Ich war noch niemals in Netflix investiert. Mit meiner skeptischen Einschätzung gegenüber der jahrelang haussierenden Aktie des Streaming-Pioniers lag ich lange Zeit daneben. Netflix wurde als Medienunternehmen so hoch bewertet wie ein Technologieunternehmen. Ganz so als ob das Unternehmen ein Patent auf seine Streaming-Technologie hätte…

https://aktien.guide/aktien/Netflix-US64110L1061

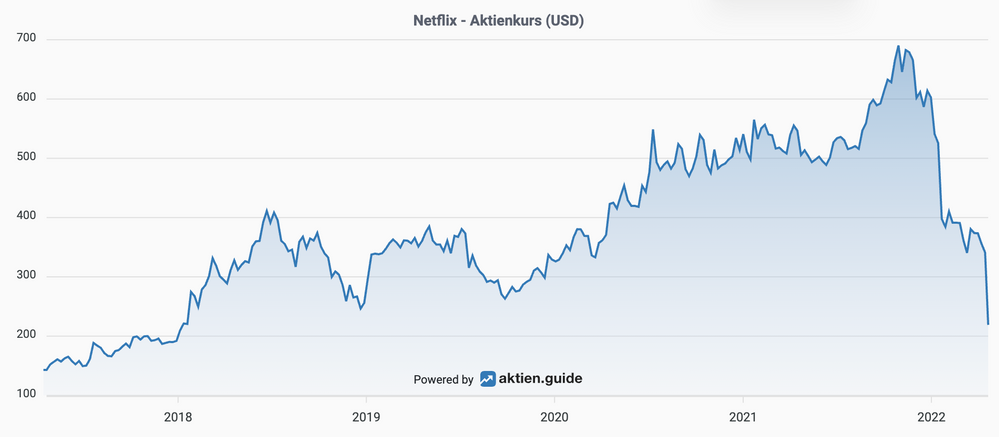

Die Netflix Aktie avancierte zum Liebling der Privatanleger und erklomm bis Ende 2021 immer neue Höhen. Mahnende Beiträge auch auf diesem Blog (,Warum ich nicht in Netflix investiere, ,Warum Buy-the-Dip keine gute Aktienstrategie ist) wurden von vielen Netflix Aktionären angesichts immer höherer Kurse gerne ignoriert.

Dann kam es wie es kommen musste: Die Netflix Aktie crashte bis heute um annähernd 70%. Das Unternehmen ist bei Kursen um 215$ nun mit einem Enterprise Value von rund $100 Mrd. bewertet. Das daraus resultierende EV/Sales Verhältnis beträgt 3,5.

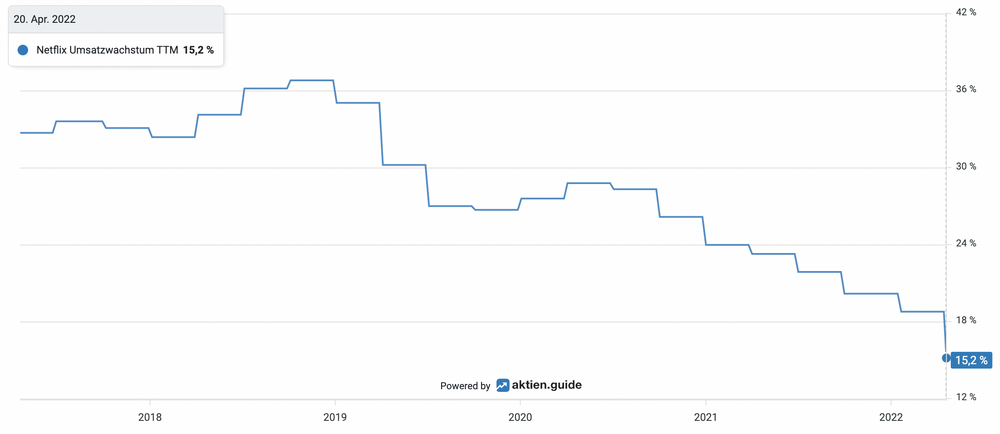

Das klingt recht günstig – für ein profitabel und zügig wachsendes Digital-Unternehmen. Nur leider belegen die gerade vorgelegten Zahlen zum Q1 2022, dass Netflix kein High-Growth-Wert mehr ist. Die Aktionäre müssen sich angesichts erstmals rückläufiger Abonnentenzahlen im 1. Halbjahr wohl darauf einstellen, dass das Umsatzwachstum Ende 2022 bestenfalls nur noch knapp zweistellig ausfallen wird.

Analysten rechnen nun für 2022 und 2023 sogar mit weniger als 10% Umsatzzuwachs. Der längerfristige Trend des Umsatzwachstums spricht eine eindeutige Sprache:

Unter diesen Rahmenbedingungen erscheint die Netflix Aktie mit einem KGV von 20 auch nach dem Crash noch mehr als ausreichend bezahlt.

Für Value-Investoren ist die Netflix Aktie bei dieser Bewertung jedenfalls genauso wenig interessant wie für Growth-Investoren, zumal (noch) keine Dividende gezahlt wird. Das wäre auch kontraproduktiv, da Netflix in den kommenden Jahren alle verfügbaren Mittel in den Aufbau der eigenen Content-Bibliothek stecken muss, um gegen die starke Konkurrenz zu bestehen.

Nur eine Wachstumsdelle oder das Ende der Netflix Wachstumsstory?

Die Frage aller Fragen ist, woher in Zukunft bei Netflix weiteres zweistelliges Umsatzwachstum kommen soll, wenn das Abonnentenwachstum stockt?

Werbung

Der Einstieg in das Werbegeschäft ist für Netflix wohl unumgänglich und dürfte in den kommenden Quartalen verkündet werden. Aber ein werbefinanziertes Modell ist schwierig und nur langwierig umzusetzen. Denn im Gegensatz zu Disney oder WBD hat Netflix keine Erfahrung in der Vermarktung von Werbeplätzen. Netflix dürfte auf externe Werbeplattformen bauen, um Zeit beim Markteintritt zu sparen. D.h. hier könnte in der Zukunft ein lukratives Geschäft für The Trade Desk drin sein.

Ob ein solches preisgünstiges werbefinanziertes Streaming Angebot aber auch eine gute Ergänzung des Netflix Geschäftsmodells und ein echter Umsatztreiber sein kann? Der Co-Founder und CEO Reed Hastings war bisher gegen einen solchen Tarif, auch weil er kaum verhindern kann, dass viele Abonnenten vom teureren werbefreien Angebot hin zum von Werbung subventionierten Billigtarif wechseln werden. Es wird spannend zu beobachten sein, wie Netflix Kunden mit der zukünftig größeren Auswahl unterschiedlicher Angebote umgehen werden.

Preiserhöhungen

In den vergangenen Jahren konnte Netflix mit hohen Umsatzzuwächsen glänzen, weil regelmäßig die Preise für Bestandskunden angehoben wurden. Das dürfte zukünftig nicht mehr so problemlos funktionieren.

Im vergangenen Quartal hat man in wichtigen Märkten wie USA und Kanada Abonnenten auch aufgrund der jüngsten Preiserhöhungen verloren. Die Konkurrenzangebote von Disney, Amazon und Co. sind allesamt wesentlich günstiger zu haben. Ich sehe nicht, dass Netflix noch viel an Preissetzungsmacht ausspielen könnte.

Gaming

Netflix will in den lukrativen Gaming-Markt einsteigen, weil seine (jüngere) Zielgruppe immer mehr Zeit mit Online-Spielen als mit dem Konsumieren von Serien verbringt. Die Strategie erscheint richtig, aber der Erfolg ist keinesfalls sicher und dürfte zunächst mal große Kraftanstrengungen (sprich hohe Investitionen in eigene Spiele) erfordern.

Besonders hohe Erfolgschancen hätte Netflix dann, wenn es gelingt, innovative Angebote an den Schnittstellen von Film und Gaming zu schaffen. Aber ein solches echt interaktives Filmangebot das klingt für mich derzeit noch mehr nach Zukunftsmusik als nach einem zumindest mittelfristig greifbaren Umsatzstrom.

Übermächtige Konkurrenz?

Das größte Problem für Netflix resultiert aus der immer stärker werdenden Streaming-Konkurrenz in Verbindung mit einer immer dünner werdenden Bibliothek an zugekauftem Content. In früheren Jahren konnte Netflix darauf bauen, dass man zahlreiche attraktive Serien und Filme von Warner Media, MGM, Sony, Disney u.v.m. lizensieren konnte.

Diese Zeiten sind vorbei. Denn all die Major Studios haben das Direct-To-Consumer Geschäft für sich entdeckt und bauen mittlerweile eigene Streaming-Angebote auf anstatt ihren Content via Netflix vermarkten zu lassen.

D.h. Netflix ist immer mehr abhängig vom eigenen Original Content. Und der kostet Geld. Viel Geld. Und das hat Netflix nicht im Überfluss verfügbar wie etwa Disney, die 2022 ca. $33 Mrd. für Content ausgeben werden. Das ist in etwa doppelt so viel wie Netflix 2021 investiert hat. Der Netflix Investitionsplan für 2022 ist mir nicht bekannt.

Fazit

Selbstverständlich gilt auch bei der Netflix Aktie das „Grundgesetz des Value Investings“: Der Aktienkurs kann zwar längere Zeit deutlich vom realen Wert des Unternehmensanteils abweichen. Er wird sich aber langfristig diesem immer wieder annähern. Das ist in den vergangenen 6 Monaten ziemlich schmerzhaft für die Netflix Aktionäre geschehen, nicht mehr und nicht weniger.

Die große Zeit der Netflix Aktie ist wohl vorbei, sie ist auch nach dem Crash kein Schnäppchen. Das Unternehmen verfügt über keinen echten Burggraben, das einstige Alleinstellungsmerkmal der Streaming-Technologie ist zur “Commodity” geworden. Es gibt keinen nennenswerten Kunden „Lock-In“ wie bei vielen echten Technologie-Firmen. D.h. die Streaming-Kunden können und werden jederzeit zur Konkurrenz abwandern, wenn das Preis-Leistungsverhältnis ihnen woanders besser erscheint.

Es könnte sein, dass Netflix im Rahmen der in den kommenden Jahren anstehenden Branchenkonsolidierung selbst zum Übernahmekandidaten wird. Apple wäre durchaus ein möglicher strategischer Käufer. Zumindest ist der Preis von $100 Mrd. jetzt schon viel weniger utopisch als noch vor 6 Monaten. Anleger sollten nicht darauf bauen, dass die Netflix Aktie in absehbarer Zeit die alten Höchststände von über 600$ in absehbarer Zeit wiedersehen wird.

Wenn Du die Entwicklung der führenden Streaming-Unternehmen auch in Zukunft gemeinsam mit mir weiter verfolgen willst, dann kannst Du jetzt hier meinen kostenlosen High-Growth-Investing-Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzt Aktien von Disney, WBD und aktien.guide. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die ,rechtlichen Hinweise.