Mitten in den laufenden Ausverkauf der Technologieaktien hinein hat Upstart seine Geschäftszahlen für das Q1 2022 und eine Umsatz- und Gewinnwarnung für das laufende Jahr bekanntgegeben.

Daraufhin folgte ein brutaler nochmaliger Crash der Upstart Aktie um 60% innerhalb von wenigen Stunden! Damit hat das FinTech nach dem Hype in 2021 von den damaligen Höchstkursen nun weit mehr als 90% eingebüßt.

https://aktien.guide/aktien/Upstart-Holdings-US91680M1071

Hier der Versuch einer Einordnung dieses Absturzes, der auch mein Portfolio heftig getroffen hat:

Die Upstart Zahlen zum Q1 2022

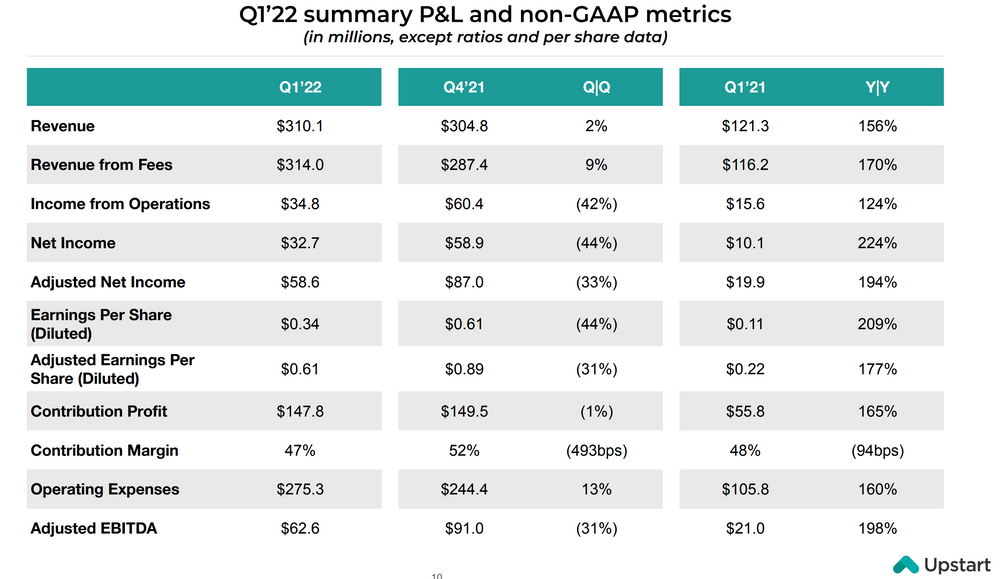

Die Upstart Geschäftszahlen für das 1. Quartal 2022 waren nicht nicht mal schlecht. Im eigentlich saisonal schwächeren Quartal wurden die Erwartungen beim Umsatz sogar übertroffen. Sowohl der Quartalsumsatz von $310 Mio. als auch der operative Gewinn von $35 Mio. und der Nettogewinn von $33 Mio. bedeuteten nochmals dreistelliges Wachstum gegenüber dem Vorjahresquartal.

Die ersten Fragezeichen ergeben sich jedoch beim Blick auf die kurzfristige Entwicklung der Margen: denn obwohl der Umsatz im Q1 2022 leicht über dem saisonal eigentlich stärkeren Q4 2021 liegt, sind die Margen sowohl operativ als auch unterm Strich im Q1 gegenüber dem Vorquartal eingebrochen und haben sich in etwa halbiert.

Upstart IR-Presentation Q1 2022

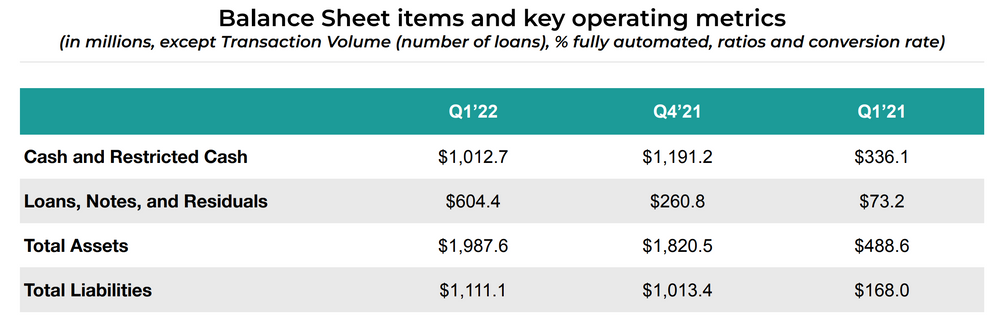

Der eigentliche Grund für den Crash der Upstart Aktie aber ist in der aktuellen Bilanz zu finden:

Für mich und für viele Investoren unerwartet haben sich die in den eigenen Büchern gehaltenen Kredite innerhalb von 3 Monaten um $344 Mio. auf $604 Mio. mehr als verdoppelt. Gegenüber dem Vorjahr bedeutet das eine Steigerung um mehr als den Faktor 8 bei gleichzeitiger Umsatzsteigerung von “nur” 156%.

Doch dazu später mehr… denn diese Bilanzposition war wenig überraschend das Hauptthema im Upstart Earnings Call mit den Analysten.

Positiv war die Entwicklung der Upstart Plattform auf der Kreditgeberseite: Die Anzahl der Bank und Credit Union Partner ist im Q1 2022 um 15 auf nun 57 angestiegen. Das war der bisher größte Zuwachs in einem Quartal. Für die neue Autofinanzierungs-Lösung hat Upstart nun schon 13 Kreditgeber und 525 KFZ-Händler gewonnen.

Diese Zahlen deuten also weiterhin auf eine steigende Akzeptanz der Upstart Plattform auf der Kreditgeberseite hin.

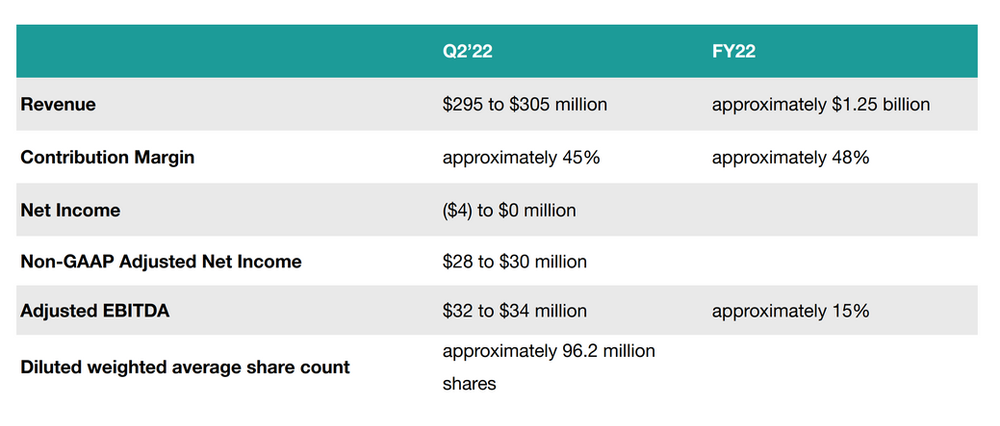

Upstart Umsatz- und Gewinnwarnung für 2022

Die zweite Enttäuschung des Upstart Zahlenwerkes zum Q1 war die deutliche Zurücknahme der eigenen Guidance für das Gesamtjahr 2022.

Hatte man vor 3 Monaten noch mit einem Umsatz von $1,4 Mrd. und einer EBITDA Marge (Non-GAAP) von 18% geplant, so rechnet man nun nur noch mit einem Umsatz von ca. $1,25 Mrd. und einer adjusted EBITDA Marge von 15%.

Das hört sich nicht dramatisch an, bedeutet aber, dass die Ertragserwartungen mal eben (fast) halbiert wurden. In einer Zeit, in der Investoren fast ausschließlich auf kurzfristige Erträge schauen, ist eine solche Gewinnwarnung eine Katastrophe für den Aktienkurs.

Die Frage aller Fragen lautet nun: Ist die drastische Neubewertung von Upstart berechtigt oder ergibt sich hier durch den Ausverkauf eine einmalige Chance für Investoren, die etwas langfristiger denken?

Leider gibt es keine eindeutige Antwort. Es kommt auf die Sichtweise an und darauf, ob man als Anleger dem Management weiterhin vertraut. Und hierin liegt das wohl größte Problem:

Viel schlimmer als die voraussichtliche Verfehlung des Business Plans für 2022 in extrem schwierigem Umfeld ist die Tatsache, dass das Upstart Management zuletzt viel Vertrauen bei den Investoren verspielt hat.

Steigende Zinsen als Gegenwind

Noch vor 3 Monaten wurden die negativen Auswirkungen des schwierigen wirtschaftlichen Umfeldes auf das Upstart Business vom Management heruntergespielt. Es wurde der Eindruck erweckt, als würde die Nachfrage nach attraktiv bepreisten Upstart Krediten in einem Markt mit steigenden Zinsen sogar anziehen. Man gab sich optimistisch, dass die Upstart AI Modelle auch unter den veränderten Rahmenbedingungen gut funktionieren würden.

Jetzt musste das Management etwas kleinlaut zugeben, dass höhere Zinsen eben auch bedeuten, dass es schwieriger für Upstart wird, Kredite mit vernünftigen Risiken zu attraktiven Kosten zu akquirieren. Die Upstart Kredite werden (auch im Verhältnis zu den Wettbewerbern?) teurer und sind damit nicht mehr so attraktiv für potentielle Kreditnehmer. Etwas vereinfacht kann man sagen:

Höhere Zinsen bedeuten weniger Umsatz für Upstart!

Diese eindeutige und ehrliche Botschaft hätte das Management auch schon vor 3 Monaten senden können. Nun ist der Schaden für den Aktienkurs umso größer.

Kreditrisiken nun doch in der eigenen Bilanz

Ein großer Vorteil des Upstart Geschäftsmodells ist/war für mich bisher die Tatsache, dass das Unternehmen sich als Softwareanbieter für Banken und andere Kreditgeber positioniert. Das Management hat immer wieder herausgestellt, dass Upstart keine nennenswerten Kreditrisiken in die eigenen Bücher nimmt. Ausnahme waren Kredite, die man in der Einführungs- und Testphase eines neuen Produktes selbst zeichnen musste (intern bezeichnet als R&D Loans).

Angesichts der Ende Q1 auf $600 Mio. gestiegenen Bilanzposition „Loans, Notes and Residuals“ erläuterte das Management nun, dass man im Q1 neben solchen R&D Loans auch einen gewissen Anteil an Konsumentenkredite aus dem laufenden Tagesgeschäft ins eigene Buch genommen hat. Begründet wurde das etwas undurchsichtig mit den im Berichtszeitraum sehr schnell gestiegenen Zinsen im Zusammenhang mit einem in diesem Umfeld nicht voll automatisiert arbeitenden Marktplatz. Dahinter steckt wohl, dass man für eine Reihe von Krediten nicht schnell genug einen Abnehmer gefunden hat. Ziel sei es weiterhin, diese Kredite bei passender Gelegenheit auf dem Sekundärmarkt weiterzuverkaufen.

Ich bin regelrecht geschockt von dieser Nachricht, die den Kern des Upstart Geschäftsmodells betrifft. Bisher war ich davon ausgegangen, dass auf dem Upstart Marktplatz grundsätzlich nur dann ein Kredit vergeben wird, wenn Kreditgeber und Kreditnehmer zu für beide Seiten passenden Konditionen zusammenfinden.

Upstart sollte seinen Umsatz ausschließlich für die Vermittlung von Krediten und nicht aus Zinseinnahmen generieren. Das ist der Charme des Plattform Geschäftsmodells. Der ist jetzt zumindest stark in Frage gestellt, um es vorsichtig auszudrücken. Denn auf Nachfrage wollte das Upstart Management auch nicht ausschließen, dass die Kredite in den eigenen Büchern in den nächsten Quartalen bei einem entsprechend schwierigen Umfeld weiter steigen könnten.

Ich fühle mich als Aktionär durchaus ein Stück weit getäuscht. Welcher Teufel hat das Management geritten, so sorglos mit dem eigenen Geschäftsmodell umzugehen? Die heutige Verkaufspanik ist die Quittung dafür.

Ist die Upstart Wachstumsstory damit vorbei?

Ich weiß es nicht. Sicher ist nur, dass Upstart mit erheblichem Gegenwind aufgrund der steigenden Zinsen, Inflation und drohender Rezession in USA zu kämpfen hat. Das Management hat sich dazu entschlossen, bestimmte Kredite zumindest vorübergehend selbst zu zeichnen, für die im Augenblick offenbar kein Partner bereit stand. Das bringt kurzfristig Umsätze für Upstart, aber eben auch zusätzliche Risiken mit sich.

Das Negativ-Szenario

Derzeit schauen die Investoren vor allem auf die Risiken. Und tatsächlich muss man als rationaler Investor nach diesen Zahlen durchaus auch ein Negativ-Szenario betrachten, das für die nächsten Quartale in etwa so aussieht:

Die Upstart AI-Algorithmen können in einem Umfeld von Rezession und hohen Zinsen die Kredite bei vernünftigem Risiko nicht attraktiv genug bepreisen, um genügend Kreditnehmer zu finden. Die Akquisitionskosten steigen und der Umsatz von Upstart sinkt dennoch. Um dem entgegen zu wirken, nimmt das Unternehmen zunehmend eigene Kreditrisiken in die Bilanz. Das reinrassige Plattform-Geschäftsmodell als Softwareanbieter wird damit in Frage gestellt.

Die Upstart Aktie wäre dann nicht mehr wie ein Technologiewert auf Basis des (dann zweifelhaften) geistigen Eigentums, sondern eher wie ein normales Kreditinstitut mit schlecht skalierbarem Geschäftsmodell zu bewerten. Dann wäre die Upstart Aktie auch längerfristig mit 30-40$ ausreichend bezahlt.

Das ist das negative Szenario. So muss es nicht kommen.

Das Positiv-Szenario

Auch die neue reduzierte Upstart Guidance sieht für das herausfordernde Jahr 2022 immer noch ein organisches Wachstum von 47% vor. Der CEO David Girouard zeigte sich angesichts des rasanten Wachstums weiterhin optimistisch und betonte gegenüber den Analysten nochmals, er sehe weiterhin einen klaren Weg für Upstart, um sich mittelfristig zu einer Company mit mehr als $10 Mrd. Umsatz zu entwickeln.

Reduzierte Upstart Guidance 2022

Sollte Upstart seine mittelfristigen Umsatzziele mit den bereits 2021 unter Beweis gestellten Margen erreichen, so wird sich die Upstart Aktie in den kommenden Jahren vervielfachen. Ein kurzfristige Katalysator für höhere Kurse könnte z.B. eine Meldung sein, dass man die im Q1 aufs eigene Buch genommenen Kredite tatsächlich wie beabsichtigt weiterverkauft hat.

Zur Erinnerung: Auch die Amazon Aktie war beim Platzen der Dotcom Blase 2000-2002 um 90% abgestürzt, um danach 20 Jahre lang eine einzigartige Erfolgsstory für seine treuen Investoren zu schreiben. In einem entsprechend großen Markt wie dem Kreditgeschäft ist so etwas durchaus möglich, falls die AI basierte Kreditvergabe sich zukünftig in jedem makroökonomischen Umfeld als überlegen erweist.

Die Opportunity für die Realisierung eines solch positives Szenario ist in dem riesigen Markt insbesondere unter Berücksichtigung der neuen Upstart Produkte rund um die Auto-Finanzierung sicherlich vorhanden.

Leider glaubt nach dem Q1 kaum noch ein Investor an dieses positive Szenario für Upstart. Ich stelle mir derzeit die Frage, ob eine Company für mich überhaupt investierbar ist, solange ich mir derart unterschiedliche Szenarien für die Zukunft vorstellen kann.

Fazit

Den Absturz der Upstart Aktie habe ich leider nicht kommen sehen. Ich muss mich nun kritisch hinterfragen, ob ich dem Management einen zu großen Vertrauensvorschuss gegeben habe.

Gemäß der mir selbst auferlegten “Rule of 30” zum Umgang mit Buchverlusten müsste ich jetzt nachkaufen, wenn ich auf Basis der neuen Informationen überzeugt wäre, dass die Upstart Aktie zu Unrecht unter die Räder gekommen ist.

Das ist aktuell nicht der Fall. Mein Vertrauen in das Upstart Management ist erschüttert. Also bleibt mir eigentlich nur die bittere Realisierung der hohen Buchverluste. Auch wenn es durchaus möglich ist, dass sich die großen Pläne des Upstart Managements in den kommenden Jahren doch noch realisieren lassen und die Aktie daraufhin wie ein Phönix aus der Asche steigt.

Aber auf solche Hoffnungen möchte ich mein Portfolio nicht aufbauen. Denn es gibt im Bärenmarkt mittlerweile eine ganze Reihe von ebenfalls abgestürzten Tech Aktien, deren Zukunft auch in einem Umfeld von Rezession, Inflation und höheren Zinsen für mich besser vorhersehbar erscheint als die von Upstart nach diesem Desaster.

Ich selbst habe in meinen 35 Börsenjahren schon einiges erlebt. An einen 60% Crash einer Position im eigenen Depot innerhalb eines einzigen Tages kann ich mich nicht erinnern. Man lernt nie aus. Der aktuelle Upstart Kurs liegt jetzt sogar unter 30$. Das halte ich nun tatsächlich trotz der Hiobsbotschaften für eine Übertreibung nach unten. Ich werde wohl noch etwas abwarten, evtl. ein paar Mal darüber schlafen und noch etwas weiter analysieren, bevor ich meine endgültige Entscheidung über einen möglichen Verkauf treffe. Denn es sind noch einige Fragen offen…

Wenn Du trotz dieses Tiefschlages auch weiterhin meine Kommentare zu Technologie- und Wachstumsaktien regelmäßig lesen möchtest, dann kannst Du jetzt hier meinen Newsletter abonnieren.