Wie in jedem fortgeschrittenen Bärenmarkt werden auch in diesem Jahr diejenigen Stimmen wieder lauter, welche darauf hinweisen, dass man als Anleger prinzipiell auch mit fallenden Aktienkursen sein Geld vermehren kann. Tatsächlich machen es die Broker heutzutage auch unerfahrenen Privatanlegern sehr leicht, mit dem Kauf von Put-Optionsscheinen, die bei fallenden Kursen – zumindest theoretisch – im Wert zulegen, eine Short-Wette einzugehen.

Viele von Euch sind angesichts der seit Monaten fallenden Kurse sogar versucht, es den professionellen Short Sellern gleichzutun und sich am echten Leerverkauf von Aktien zu versuchen. Das bieten zumindest einige “fortgeschrittene” Broker auch für Privatanleger im deutschsprachigen Raum an.

Du hast keine Ahnung wovon ich da genau rede?

Mit diesem Beitrag möchte ich einige grundsätzliche Begriffe rund um das Short Selling möglichst einfach erklären und klarstellen, warum ich ein überzeugter Long-Only Investor bin und damit generell nicht auf fallende Kurse spekuliere.

Long Only

Ein “Long Only” Investor wie ich kann mit seinem Aktienportfolio nur dann etwas verdienen, wenn diese Aktien, die ich ja immer als echte Unternehmensbeteiligung betrachte, im Wert zulegen. Eine solche “Long Only” Strategie macht natürlich weniger Spaß, wenn man als Aktionär wie in diesem Jahr eine längere Durststrecke durchstehen muss und wenig gegen einen hohen Drawdown tun kann, solange die Aktienkurse im Bärenmarkt auf breiter Front purzeln.

Viel attraktiver erscheint es da, wenn ein Hedgefonds-Manager oder wikifolio-Verwalter je nach Marktlage flexibel auf steigende oder auch auf fallende Kurse setzen und damit – zumindest in der Theorie – vernünftige Renditen in jeder Marktphase erzielen kann.

Was bedeutet der Leerverkauf von Aktien?

Im Rahmen eines Leerverkaufes (Short Selling) verkauft ein Verkäufer Aktien (oder andere Wertpapiere), die sich zu diesem Zeitpunkt nicht in seinem Eigentum befinden, da er der Überzeugung ist, diese zu einem späteren Zeitpunkt am Markt günstiger wiederbeschaffen zu können. Dazu muss er sich diese Aktien bei seinem Broker gegen eine Leihgebühr leihen und sie später wieder zurückgeben.

Allerdings sind solche Short Strategien, wie sie u.a. von zahlreichen Hedgefonds verfolgt werden, risikoreicher als das Long Only Investieren. Eine „normale“ Aktie im Portfolio kann um maximal 100% fallen und wertlos werden. Wenn Du diese Aktie mit 5% in Deinem Depot gewichtet hast, dann kann Dein Depot selbst bei Totalverlust maximal 5% an Wert verlieren.

Eine Short-Position mit einer geliehenen Aktie jedoch kann zumindest theoretisch beliebig hohe Verluste verursachen: Denn der Spekulant könnte gezwungen sein, sich die Aktien u.U. zu einem sehr hohen Preis zu besorgen, um seine Short Wette glattzustellen. Wenn zahlreiche Short-Seller durch steigende Kurse gleichzeitig gezwungen werden, sich am Markt einzudecken und damit die Kurse kurzfristig unfreiwillig nach oben treiben, dann spricht man von einem Short-Squeeze.

Was ist der Short Interest einer Aktie?

Unter dem Short Interest versteht man den Anteil der Leerverkäufe einer Aktie , dargestellt als Prozentsatz der im Umlauf befindlichen Aktien. Dieser „Leerverkaufs Anteil“ ist ein Indikator für die Marktstimmung bzgl. einer bestimmten Aktie. Extrem hohe Leerverkäufe zeigen, dass die Anleger sehr pessimistisch für diese Aktie sind.

Für mich ist es auch als Long-Only Investor daher durchaus interessant, diese Kennzahl im Auge zu behalten. Den Short Interest findest Du z.B. für mehr als 5.000 Aktien im aktien.guide – allerdings etwas versteckt bei den Kennzahlen auf der jeweiligen Aktienübersichtsseite (siehe dieses kurze Video).

https://vimeo.com/760223799/0bde799890

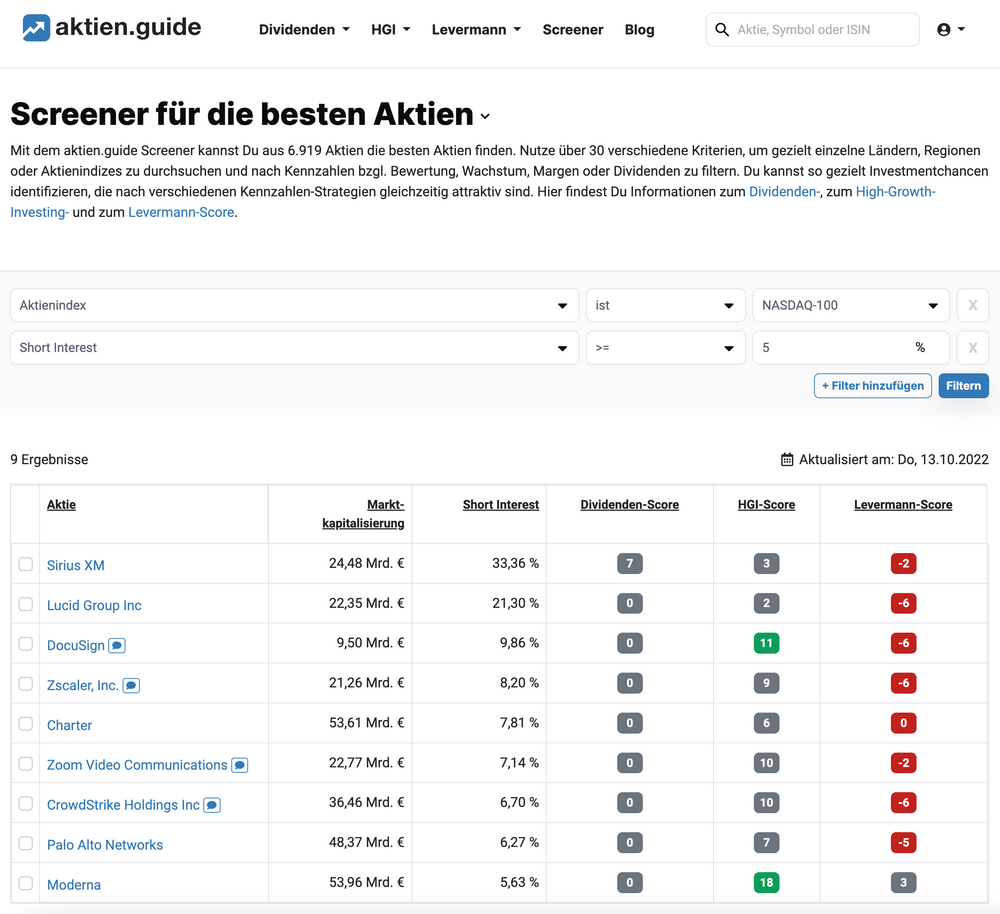

Noch spannender finde ich, dass man den Short Interest auch als Filterkriterium im aktien.guide Screener benutzen kann.

So kannst Du z.B. in wenigen Sekunden all diejenigen Aktien aus einer Branche oder einem Index finden, die besonders viel geshortet werden und wo demzufolge ein Short-Squeeze anstehen könnte.

Beispielhaft habe ich hier mal nach den meist leerverkauften Aktien im NASDAQ-100 Index gesucht:

,Die meist geshorteten Aktien im Nasdaq100 Index

Sind Put-Optionsscheine eine Alternative?

Bei Kleinanlegern noch populärer als der klassische Leerverkauf sind Put-Optionsscheine. Denn die werden auch bei beliebten Neobrokern wie Trade Republic und Co. angeboten.

Es handelt sich dabei um Verkaufsoptionen mit einer bestimmten Laufzeit, die den Käufer berechtigen, eine bestimmte Aktie in einer bestimmten Menge zu einem im Voraus festgelegten Ausübungspreis bis zu einem bestimmten Termin zu verkaufen.

Diese Optionsscheine haben einen Vorteil gegenüber dem echten Leerverkauf von Aktien: Die möglichen Verluste sind aufgrund der Konstruktion dieser Scheine auf 100% des Einsatzes begrenzt.

Doch daneben überwiegen die Nachteile: Denn Put-Optionsscheine sind generell wie auch Zertifikate Inhaberschuldverschreibungen, die ein Emittentenrisiko beinhalten. Meiner Meinung nach verdienen vor allem die ausgebenden Banken sehr gut mit den Optionsscheinen, denn die Gebühren sind hoch und die Kursstellung der Broker beim Kauf und Verkauf oft intransparent.

Wichtig zu wissen: Mit Put-Optionsscheinen spekulieren Anleger grundsätzlich gegen die Zeit. Denn Verkaufsoptionen verlieren im Zeitablauf bei seitwärts laufenden Kursen immer weiter an Wert. Diese Scheine taugen daher generell nicht dafür, um längerfristig auf fallende Kurse zu setzen. Sie sind höchstens dann eine Alternative, wenn man als kurzfristig orientierter Trader davon überzeugt ist, dass eine Aktie zu einem bestimmten Zeitpunkt (z.B. nach der Veröffentlichung der nächsten Quartalsergebnisse) kurzfristig deutlich an Wert verlieren wird.

Ich kann nur davor warnen, sich als mittel- bis langfristig orientierter Investor Put-Optionsscheine auf eine bestimmte Aktie zu kaufen, nur weil man davon überzeugt ist, dass diese Aktie über kurz oder lang an Wert verlieren wird. Selbst wenn Du richtig liegst, wirst Du mit diesen Scheinen i.d.R. Geld verlieren, wenn die von Dir erwartete Kursentwicklung nicht schon kurzfristig eintritt.

Fazit

Für mich als längerfristig und unternehmerisch denkender Investor erscheinen weder Put-Optionsscheine noch der Leerverkauf von Aktien attraktiv. Ich möchte daran partizipieren, dass “meine” Unternehmen langfristig Werte schaffen. Es passt weder zu meiner Strategie noch zu meiner Mentalität, auf fallende Kurse zu spekulieren.

Ich halte es für unendlich wichtig, dass wir die Zeit für uns und unser Aktienportfolio arbeiten lassen können. Das ist beim Investment in fair bewertete Wachstumsaktien der Fall. Die können in einem Bärenmarkt wie 2022 auch mal fürchterlich unter die Räder kommen, wenn Wachstumsraten und Bewertungs-Multiple z.B. durch steigende Zinsen bzw. Rezession schrumpfen.

Aber solche Phasen gehen vorüber und sind unkritisch für die langfristig positive Wertentwicklung, zumindest solange die Unternehmen nicht nachhaltig von ihrem Wachstumspfad abkommen.

Wenn Du in Zukunft regelmäßig von mir als Long Only Investor hören möchtest, dann kannst Du jetzt hier meinen kostenlosen Newsletter bestellen.