Nachdem die Tesla Aktie in der ersten Jahreshälfte bis zu 50 Prozent an Wert verlor, machte die Aktie in den Folgemonaten trotz der fortdauernden Börsenschwäche Boden gut. Seit Ende September geht es mit der Aktie aber wieder steil bergab und der Kurs hat vom Zwischenhoch bei 312 USD erneut über ein Drittel eingebüßt.

Der Katalysator für die jüngsten Kursverluste ist die Befürchtungen einer sich abschwächenden Nachfrage insbesondere in China, aber auch in Europa. In diesem Earnings-Update analysieren wir die aktuelle Situation von Tesla anhand der brandneu veröffentlichten Quartalszahlen sowie dem Earnings-Call.

Key Performance Indicators – An diesen Kennzahlen wird Tesla gemessen

Tesla ist zwar auch in der Energiespeicherung und beispielsweise dem Versicherungsgeschäft tätig, erzielt aber rund 95 Prozent der Umsätze mit dem Verkauf elektrischer Autos. Entsprechend misst die Finanzwelt Teslas Geschäftserfolg anhand der Anzahl produzierter und vor diesem Quartal insbesondere der verkauften Autos. Wichtig sind zudem die Brutto-Marge der Automobile (Automotive Gross Margin) zwecks Bestimmung der Profitabilität der Autoverkäufe. Wie bei allen Unternehmen spielen zudem der Umsatz sowie der Gewinn pro Aktie eine wichtige Rolle.

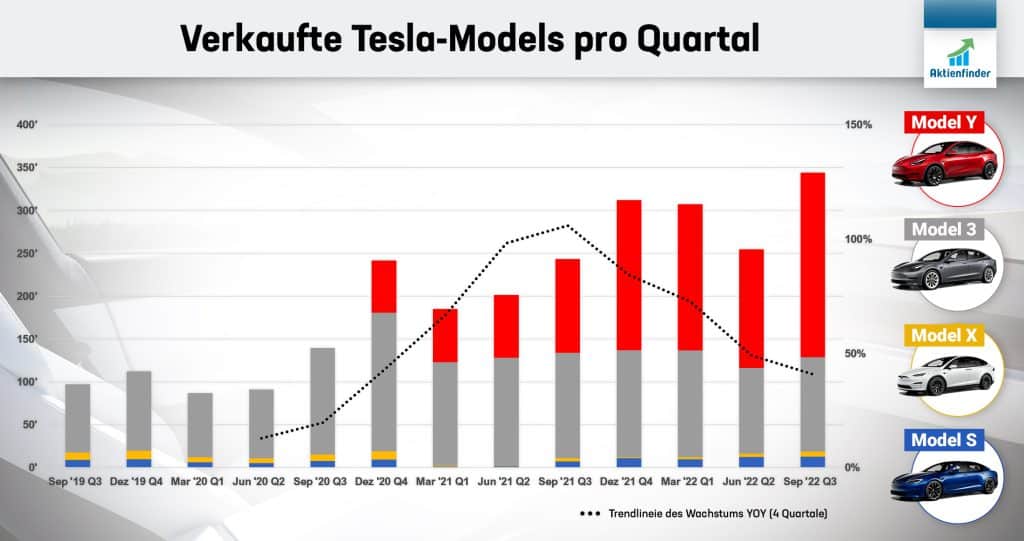

Das von Elon Musk ausgerufene jährliche Wachstum von Tesla soll bei Umsatz und ausgelieferten Fahrzeugen bei 50 Prozent liegen. Bezüglich des Umsatzes hat Tesla das Ziel mit einer 56-prozentigen Steigerung gegenüber dem Vorjahresquartal erreicht. Und obwohl auch die Produktion um 54 Prozent zulegen konnte, blieben die Auslieferungen mit 42 Prozent Wachstum deutlich hinter der Produktion zurück.

Verkaufte Autos pro Quartal inklusive Trendlinie über vier Quartale

Verkaufte Autos pro Quartal inklusive Trendlinie über vier Quartale

Hat Tesla ein Nachfrageproblem?

Elon Musk gab zu dieser Frage im Earnings Call ein klares Statement ab.

„I can’t emphasize enough, we have excellent demand for Q4, and we expect to sell every car that we make for as far into future as we can see.“

Allerdings reicht dem Markt die parteiische Aussage eines CEOs, der in der Vergangenheit immer wieder durch gewagte Aussagen und Versprechungen auffiel, nicht aus.

Ausgelöst wurde die Spekulation auf eine sich abschwächende Nachfrage in China durch den verzögerten Export von rund 20.000 in Shanghai produzierten Autos, weil diese – so die Vermutung – nicht in China selbst verkauft werden konnten. Dazu passt, dass Tesla seit September den Kauf eines Autos mit einer Gutschrift in Höhe von ca. 1.000 Euro bei Abschluss einer KFZ-Versicherung subventioniert. Möglicherweise wird Tesla Opfer des eigenen Erfolgs. Denn die Aufrüstung der Produktionsanlagen für das Model 3 und Model Y Gigafactory in Shanghai führte zu einem deutlichen Produktionsschub um geschätzte 35 Prozent im Vergleich zum ersten auf das dritte Quartal dieses Jahres. Obwohl auch in der dienstältesten Fabrik in Fremont die Produktionsmenge im selben Zeitraum um beachtliche 18 Prozent erhöht werden konnte und die neuen Fabriken in Grünheide und Austin anlaufen, produziert Tesla weltweit noch immer mehr als der Hälfte der Autos in Shanghai.

Laut Management hätte man wenigstens einen Teil der 20.000 Autos noch im selben Quartal über den Export ausliefern können. Allerdings habe man wegen hoher Frachtkosten darauf verzichtet. Stattdessen strebe man aus Kosten- und Kapazitätsgründen von nun an einen über die Monate gleichmäßig verteilten Export aus China an. Interessanterweise widersprach der CFO von Tesla, Zachary Kirkhorn, dieser Argumentation im Earnings Call ein Stück weit, als er sagte, dass die Frachtkosten für die Schifffahrt enorm von 20.000 auf mittlerweile 3.000 bis 3.500 USD pro Container gefallen seien.

Auch Elon Musk weist seit längerem immer wieder auf die Gefahr einer Rezession in China und Europa hin. Allerdings sieht er in der Elektrifizierung des Automobils einen gigantischen Markt und möchte selbst im Fall einer Rezession keine Abstriche beim Ausbau der Produktion machen.

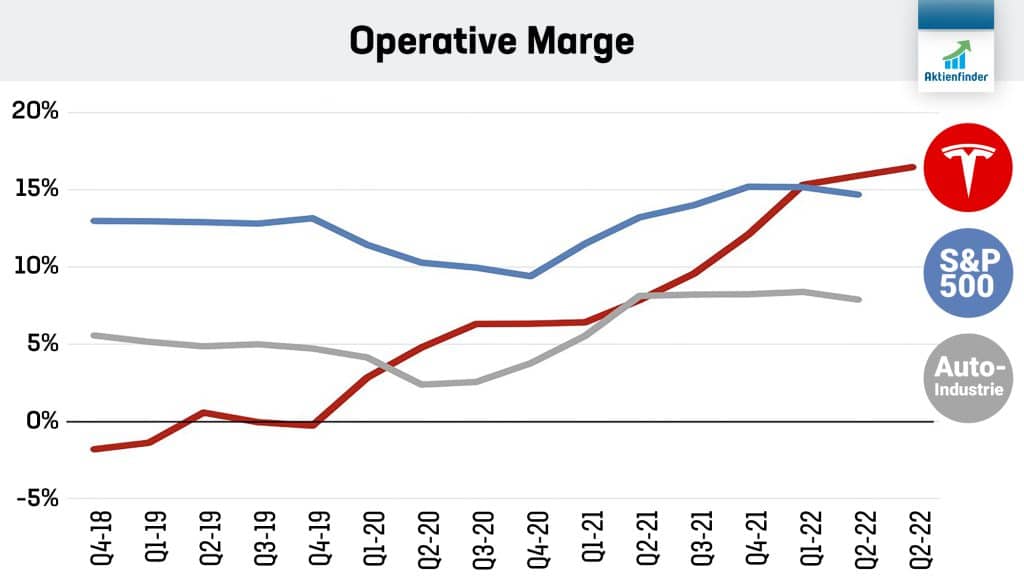

Die weiterhin sehr hohen Margen erlauben Tesla im Bedarfsfall die Nachfrage mit Preissenkungen anzukurbeln. Bislang macht Tesla davon allerdings noch keinen Gebrauch, obwohl das Unternehmen als Antwort auf steigende Rohstoffkosten die Preise in China wie auch im Rest der Welt mehrfach angehoben hat.

Die operative Marge von Tesla liegt weiterhin deutlich über der aller anderen Autobauer

Die operative Marge von Tesla liegt weiterhin deutlich über der aller anderen Autobauer

Als Premium-Mitglied bekommst du Premium-Research auf dem Niveau eines hochklassigen Börsenbriefs. Zugleich erlangst du als Premium-Mitglied Zugriff auf den beliebtesten Aktienfinder Deutschlands. Alle hier getroffenen Aussagen bezüglich fundamentaler Qualität und Bewertung von Tesla und vielen weiteren Aktien kannst du mit stets aktuellen Daten im Aktienfinder nachvollziehen.

Jetzt den ganzen Premium-Artikel auf Aktienfinder.Net lesen.