Erst vor wenigen Wochen hatte ich mich hier im Blog an einer Sum-of-the-Parts Analyse der Internetholding IAC versucht und eine deutliche Unterbewertung der Aktie vermutet.

Heute schreibe ich anlässlich der Vorlage des Q3 2022 Shareholder Letter der IAC schon wieder ein Update zur IAC Aktie. Denn die hat sich inzwischen nochmals deutlich verbilligt und seit Jahresbeginn nun über 65% ihres Wertes eingebüßt.

Ist das begründet und ist die IAC damit tatsächlich ein weiteres Sorgenkind in meinem Portfolio?

https://aktien.guide/aktien/IAC-US44891N2080

Die Marktkapitalisierung der IAC Holding beträgt bei einem Kurs von 45$ nur noch ca. $4 Mrd.

MGM

Dabei gibt es neben vielen Herausforderungen auch positive Nachrichten aus dem IAC Portfolio. Wie z.B. die Entwicklung bei MGM, in die man $1,3 Mrd. investiert hat. Damit ist die IAC seit dem perfekt getimten Einstieg im Corona-Crash der größte Aktionär von MGM.

MGM ist nicht nur einer der profitabelsten Casino Betreiber u.a. in Las Vegas, sondern mit seinem Joint Venture BetMGM mittlerweile auch gut positioniert für das boomende Online-Gaming. Die IAC besitzt 64,7 Mio. Aktien von MGM Resorts, die bei einem Kurs von 33,50$ derzeit knapp $2,2 Mrd. wert sind. Mehr als die Hälfte der aktuellen IAC Marktkapitalisierung ist also durch MGM Aktien abgedeckt.

Im aktuellen Q3 Shareholder Letter geht der CEO Joey Levin in seiner gewohnt offenen Art sehr detailliert auf die derzeit schwierige Situation bei den beiden großen Beteiligungen Dotdash Meredith und Angi ein. Diese belasten derzeit massiv den IAC Aktienkurs.

Angi Homeservices

Bei der Handwerker-Plattform Angi gab es neben vielen anderen Herausforderungen zuletzt offenbar auch ein hausgemachtes Führungsproblem. Joey Levin hat dort nun nach einem erneuten Managementwechsel selbst das Ruder übernommen. Er ist nun der vierte CEO in fünf Jahren bei Angi, was natürlich nicht gerade zur Vertrauensbildung in das Unternehmen beigetragen hat.

Angesichts der fehlenden Profitabilität wird in der gegenwärtigen Marktlage völlig ignoriert, dass Angi in den vergangenen Jahren USA eine marktführende Stellung erobert hat: Jeder siebte US-Haushalt nutzt die Angi Plattform pro Jahr, um einen der dort verfügbaren 238.000 Handwerker zu suchen oder zu beauftragen.

Der Angi Aktienkurs ist um über 90% auf nur noch 2$ gecrasht, da es dem Unternehmen bisher nicht gelungen ist, ein nachhaltig profitables Geschäftsmodell nachzuweisen. Bei ca. $2 Mrd. Umsatz, der nach wie vor deutlich wächst, wird die 84% Beteiligung der IAC (424,6 Mio. Aktien) damit nur noch mit weniger als $1 Mrd. bewertet.

Ein Investment in IAC zum jetzigen Zeitpunkt ist mehr denn je auch ein Investment in die Fähigkeiten des Management Teams um Joey Levin. Er geht jetzt selbst in die operative Verantwortung bei Angi, um den Turnaround zu schaffen und das unbestritten große Potential dort zu heben.

Die Bewertung der IAC Aktie

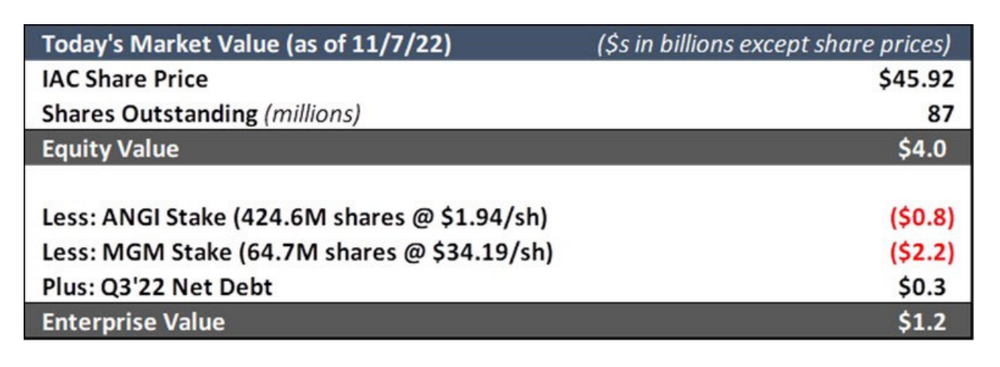

Ein interessante Herangehensweise an die Bewertung der IAC Aktie findet sich im jüngsten Shareholder Letter. Dort werden die börsennotierten Beteiligungen MGM und Angi aus der Marktkapitalisierung der IAC herausgerechnet.

Wenn man zudem um die Nettoverschuldung von $300 Mio. korrigiert, dann errechnet sich (Stand 7.11.22) ein Enterprise Value von $1,2 Mrd. für alle anderen nicht börsennotierten Assets im IAC Portfolio.

Quelle: IAC Shareholder Q3 2022 Letter

Was bekommt man als IAC Aktionär für diese restlichen $1,2 Mrd. ?

Die nicht börsennotierten Assets der IAC

Dotdash Meredith

Die Übernahme des traditionsreichen Verlagshauses Meredith durch den Online-Publisher Dotdash aus dem Portfolio der IAC ist nun ziemlich genau ein Jahr her. Natürlich war dieser Milliarden-Deal der IAC vom Timing her sehr unglücklich. Das Meredith Geschäft mit $2 Mrd. Umsatz wurde für $2,7 Mrd. (das 7,5 fache des EBITDA) übernommen.

Damals sah das für die meisten Beobachter (einschliesslich mich) wie ein Schnäppchen aus. Heute muss man feststellen, dass es gar nicht so einfach ist, einen vom Umsatz her 10mal größeren Tanker aus der Old Economy in ein modernes Schnellboot zu integrieren. 😉

Aber im Ernst: Man hatte sich wohl bei Dotdash einen zu ambitionierten Zeitplan für die Integration vorgenommen. Mittlerweile sind jedoch – nach monatelangen Verzögerungen – die veralteten Online-Auftritte der großen Meredith Sites alle auf die Dotdash Plattform migriert und können vernünftig vermarktet werden.

Allerdings kommt jetzt die Schwäche des Online-Werbemarktes hinzu, die natürlich nicht nur Google und Facebook trifft, sondern auch alle anderen Online-Publisher wie Dotdash Meredith.

All dieser Gegenwind führte dazu, dass IAC die ursprünglichen Erwartungen von $450 Mio. EBITDA (für 2023) mittlerweile einkassieren musste. Nun werden für 2022 nur noch mindestens $240 Mio. EBITDA (vor Restrukturierungsaufwendungen) erwartet. Wie deutlich die Steigerung in 2023 ausfällt, das hängt vor allem von der weiteren Entwicklung am Werbemarkt ab. Ich würde mal von ca. $300 Mio. ausgehen und denke weiterhin, dass Dotdash Meredith in einem einigermaßen normalen Markt mehr als $2,5 Mrd. wert sein sollte.

Turo

Die IAC ist mit einer 27% Beteiligung der größte Aktionär von Turo. und besitzt eine Option auf weitere 10% der Anteile. Der weltgrößte Car-Sharing-Marktplatz wird aktuell von 2,3 Mio. Menschen genutzt. 125.000 Menschen stellen ihr Auto dort auf der „Airbnb für Autos“ Plattform zur Verfügung.

Und das beste: Turo ist nach Aussage der IAC bereits profitabel. Turo konnte den geplanten IPO für 2023 im aktuellen Umfeld nicht durchziehen, aber wir dürfen wohl davon ausgehen, dass die von IAC dort investierten $250 Mio. in Turo gut angelegt sind.

Care

Die Pflege-Plattform Care hat in den letzten 4 Quartalen $360 Mio. profitablen Umsatz generiert (was immer das genau bedeutet). Die IAC hatte bei der Übernahme Anfang 2020 für Care $500 Mio. bezahlt und den Umsatz seither um 70% gesteigert. Im letzten Quartal wuchs der Umsatz um 13% gegenüber Vorjahr.

Vivian Health

Die IAC besitzt 75% an Vivian Health, das ist eine auf den US Gesundheitsmarkt spezialisierte Online-Personalvermittlung für Pflegeberufe. Das Unternehmen wurde in einer $60 Mio. schweren Finanzierungsrunde im April 2022 zu $400 Mio. bewertet.

Sonstiges

Dazu kommen einige weitere Assets wie das hochprofitable Search Business ($100 Mio. adjusted EBITDA) und die Mosaic Group sowie ein in der Höhe noch unbekannter Anteil am Personaldienstleister EmployBridge nach dem Verkauf von Bluecrew.

Fazit

Ich habe den Eindruck, das Bild des IAC Portfolios bei vielen Investoren ist gestört aufgrund der offensichtlichen Schwierigkeiten bei Angi und Dotdash Meredith. Die anderen wesentlich besser laufenden Beteiligungen werden dabei derzeit ignoriert.

Für einen Enterprise Value von $1,2 Mrd. bekommt man nicht nur Dotdash Meredith, die alleine schon deutlich mehr wert sind, sondern zusätzlich noch die Beteiligungen an Turo, Care, Vivian und einige andere Assets.

Ich fühle mich nach dem Q3 Bericht bestätigt in meiner Einschätzung der deutlichen Unterbewertung des IAC Portfolios und habe den Anteil der IAC Aktie im High-Tech Stock Picking wikifolio zu Kursen um 46$ nochmals aufgestockt.

Die IAC ist damit derzeit in meinem Portfolio am höchsten gewichtet. So etwas nennt man dann wohl einen High-Conviction Buy.

Überzeugt von der deutlichen Unterbewertung der IAC Aktie ist übrigens auch das Management: Im Q3 2022 hat man nochmals 367.000 Aktien zu einem durchschnittlichen Preis von über 71$ zurückgekauft. Schon im Q2 hatte man 735.000 Aktien zu durchschnittlich über 80$ erworben. Ist schon irgendwie tröstlich, dass die Insider auch kein besseres Timing hatten als ich. 😉 Meine eigene IAC Position im wikifolio ist (Stand 10.11.) nämlich ebenfalls 45% unter Wasser.

Wenn Du die IAC auch in Zukunft gemeinsam mit mir verfolgen möchtest, dann kannst Du jetzt hier meinen kostenlosen Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzt Anteile von IAC. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die ,rechtlichen Hinweise.