Ich bin seit einigen Jahren ein zufriedener Airbnb Kunde. Insgesamt habe ich bestimmt ein Dutzend Aufenthalte in verschiedenen Ländern und Kontinenten nicht im Hotel, sondern in einer via Airbnb gebuchten alternativen Unterkunft verbracht. Dabei habe ich fast ausnahmslos sehr positive Erfahrungen gemacht.

Auch daher beobachte ich die Airbnb Aktie schon seit ihrem Börsengang mit großem Interesse. Die Aktie kam im Dezember 2020 mitten in der Pandemie zum Ausgabepreis von 68$ an die Nasdaq. Schon der erste Kurs betrug $146 und stieg in den Wochen danach auf über 200$. Damit war mir die Bewertung von Airbnb angesichts eines Enterprise Values von über $100 Mrd. zunächst viel zu hoch. Hinzu kam die Ungewissheit, wie das Unternehmen die Pandemie meistern würde.

18 Monate später habe ich die Airbnb Aktie dann Mitte 2022 nach einer Kurshalbierung in das ,High-Tech Stock Picking wikifolio aufgenommen. Das Timing war nicht so schlecht, denn seitdem hat sich am Aktienkurs nicht mehr viel verändert. Man ist ja bescheiden geworden in diesen Zeiten. 😉

,https://aktien.guide/aktien/Airbnb-US0090661010

Aber im Ernst: Nun hat es also eine der großen US Plattform-Companies aus der „Sharing Economy“ in mein Portfolio geschafft. Hier die Hintergründe zu meinem Investment Case:

Airbnb ist eine massive Plattform

Zunächst mal sollte man sich vergegenwärtigen, zu welcher Größe Airbnb als digitale Plattform innerhalb von nur 15 Jahren nach der Gründung herangewachsen ist:

Die meisten von Euch dürften Airbnb als führende Online-Vermietungsplattform bereits kennen. Viele gehören wie ich zu den 150 Mio. Kunden und haben bereits eine Airbnb Unterkunft als Alternative zum Hotel genutzt. Einige von Euch gehören vielleicht sogar schon zu den mehr als 4 Mio. Menschen, die ihre eigene Unterkunft oder ihr Ferienhaus ab und zu via Airbnb vermieten. Insgesamt wurden weit über 1 Mrd. Aufenthalte auf der Plattform gebucht.

Damit verfügt Airbnb über große Netzwerkeffekte wie sicherlich kein anderes Unternehmen der Branche und zieht damit immer mehr Kunden und – noch wichtiger – Vermieter auf seine Plattform. Es dürfte für künftige Herausforderer sehr schwer sein, Airbnb mit einem ähnlichen Angebot von der führenden Position zu verdrängen. Umgekehrt verfügt Airbnb über die kritische Masse an Kunden, um erfolgversprechend in benachbarte Bereiche der Wertschöpfungskette zu expandieren.

Die Kennzahlenanalyse der Airbnb Aktie

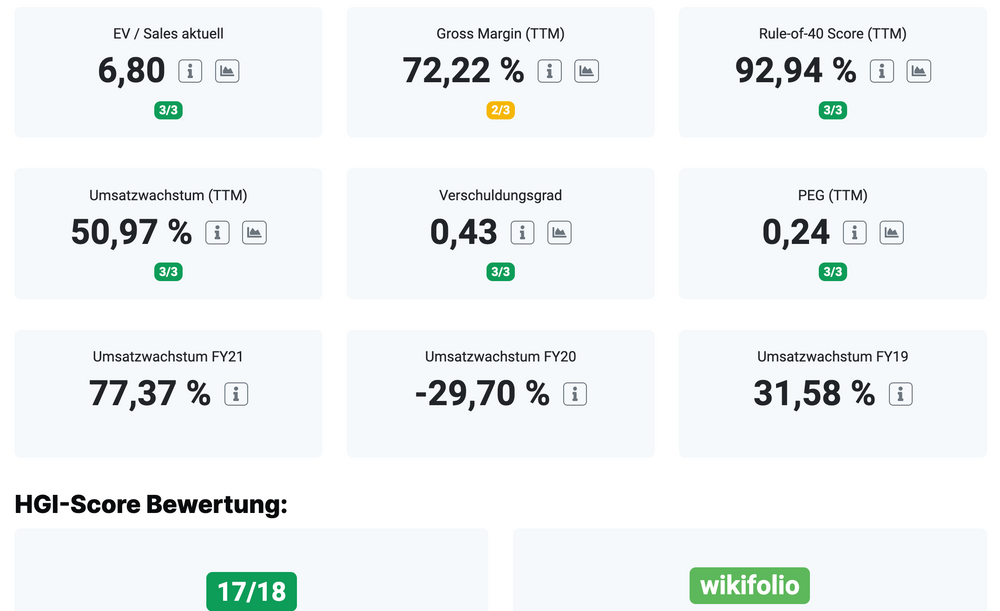

Die Airbnb Aktie bietet gemäß der ,HGI-Analyse bei aktien.guide auffällig gute Wachstumskennzahlen und erreicht im HGI-Score fast die Idealpunktzahl.

Allerdings ist das Umsatzwachstum 2021 (+77%) und TTM (+51% auf ca. $ 8 Mrd.) verzerrt durch die niedrigen Vergleichszahlen des Vorjahreszeitraums. Denn 2020 war durch die Reisebeschränkungen in der Pandemie der Umsatz gegenüber 2019 um 30% rückläufig.

High-Growth-Investing Kennzahlenanalyse der Airbnb Aktie

Beeindruckend hoch ist der ,Rule-of-40 Score von 93% (TTM). Diese Kennzahl misst die Effizienz des Wachstums und bedeutet hier konkret, dass im Zeitraum Q4 2021 – Q3 2022 trotz des explosiven Wachstums i.H.v. 51% eine Free Cashflow Marge von 42% erzielt wurde.

Die Gross Margin (Bruttomarge) von über 70% ist bei Airbnb ähnlich hoch wie bei einem Softwareunternehmen und nicht vergleichbar mit den chronisch schwachen Bruttomargen der meisten anderen Unternehmen der Sharing Economy wie Uber oder Lyft.

Zudem gefallen der niedrige Verschuldungsgrad und das sehr positive PEG-Ratio (also das Verhältnis von KGV und Gewinnwachstum) der Airbnb Aktie und verlangen nach einer genaueren Analyse.

Airbnb Geschäftszahlen

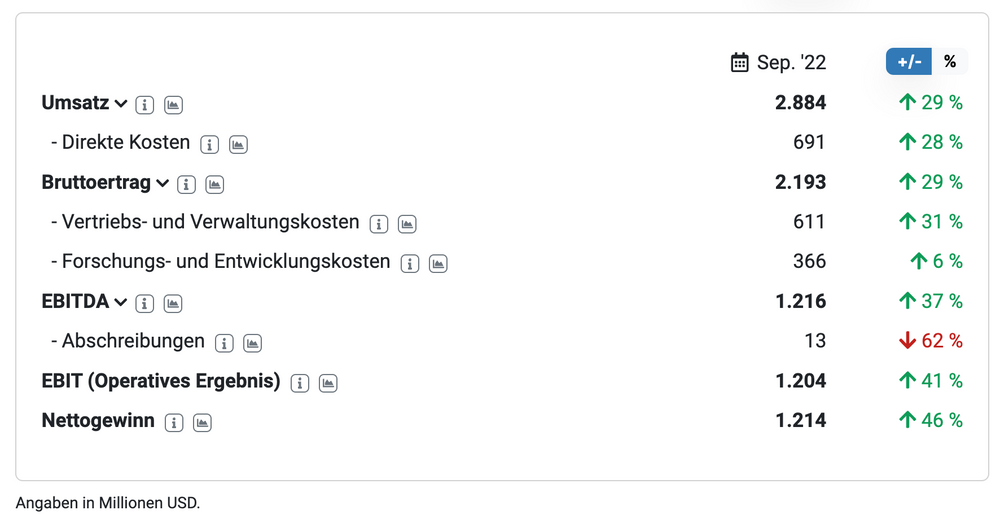

Airbnb hat im Q3 2022 trotz des schwierigen Marktumfeldes das umsatzstärkste und profitabelste Quartal seiner Geschichte hingelegt.

Die Anzahl der gebuchten Übernachtungen stieg im Q3 auf fast 100 Mio. Der Quartalsumsatz stieg gegenüber Vorjahr um 29% auf $2,9 Mrd. Währungsbereinigt entsprachen diese Zahlen aufgrund des starken USD sogar einem +36% Umsatzwachstum.

,GuV von Airbnb für das Q3 2022

Daraus resultierte im September-Quartal ein Rekord-Nettogewinn von $1,2 Mrd. bei einer Nettomarge von 42%. Diesen darf man jedoch keinesfalls aufs Jahr hochrechnen, denn das Geschäft von Airbnb ist sehr saisonal und von einem starken Sommerquartal Q3 geprägt. Wichtiger ist, dass dieses Nettoergebnis einen Anstieg von währungsbereinigt 61% darstellt.

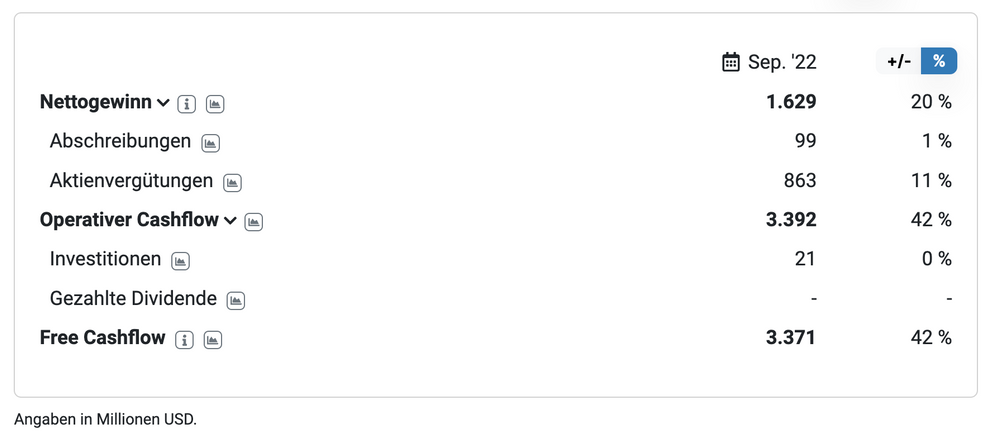

Im Q3 2022 wurde ein Cashflow von annähernd $1 Mrd. erwirtschaftet.

In den letzten 12 Monaten erreichte Airbnb einen Free Cashflow von fast $3,4 Mrd., das entspricht einer Marge von über 40%.

,Cashflow von Airbnb für den Zeitraum Q4 2021 – Q3 2022

Hohe Vergütungen aus Aktienoptionsprogrammen

Der von Airbnb ausgewiesene Cashflow ist wesentlich höher als der Gewinn, weil das Unternehmen auch 2 Jahre nach dem IPO immer noch hohe Summen für aktienbasierte Vergütungen (SBC = Stock-Based-Compensation) verbucht. In den vergangenen 4 Quartalen wurden dafür $863 Mio. aufgewendet. Das waren 11% vom Umsatz, die entsprechend den Nettogewinn schmälern.

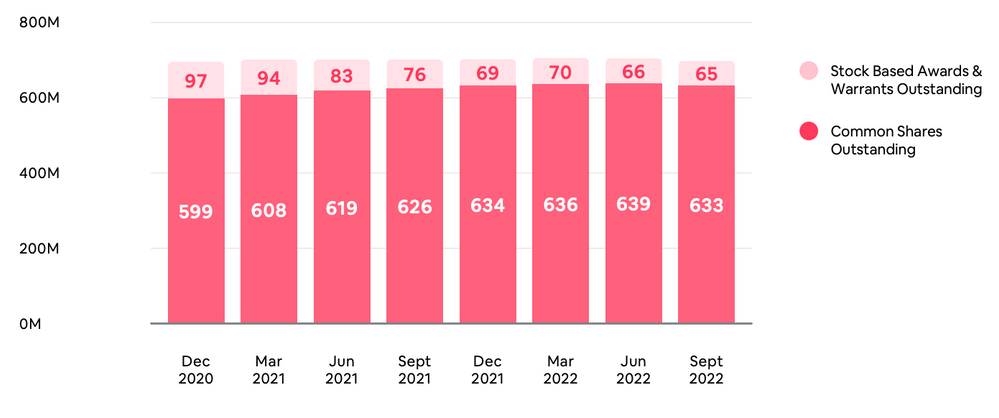

Um der Verwässerung der Aktionäre durch die SBC entgegenzuwirken, kaufte Airbnb alleine im Q3 2022 für $1Mrd. Aktien zurück. Und tatsächlich ist die Anzahl der ausgegebenen Airbnb Aktien in den vergangenen 2 Jahren sehr stabil geblieben.

,Quelle: Airbnb Q3 2022 Shareholder Letter

Airbnb sitzt auf einem Berg von fast $10 Mrd. Cash und kann sich das aggressive Aktienrückkaufprogramm durchaus leisten. Ich erwarte, dass die SBC Aufwendungen bei Airbnb in den kommenden Jahren (nach Auslaufen der IPO Programme) deutlich rückläufig sein werden. Insbesondere der ausgewiesene Nettogewinn sollte davon deutlich profitieren.

Airbnb versus Booking Aktie

Die Airbnb Aktie reagierte mit einem nochmaligen zweistelligen Kursrutsch auf die Q3 Zahlen. Das lag wohl an dem vorsichtigen Ausblick auf das Q4 2022. Für das Schlussquartal erwartet das Management ein Umsatzwachstum von ca. 20% (währungsbereinigt über 25%) und eine operative Marge von mindestens 22%.

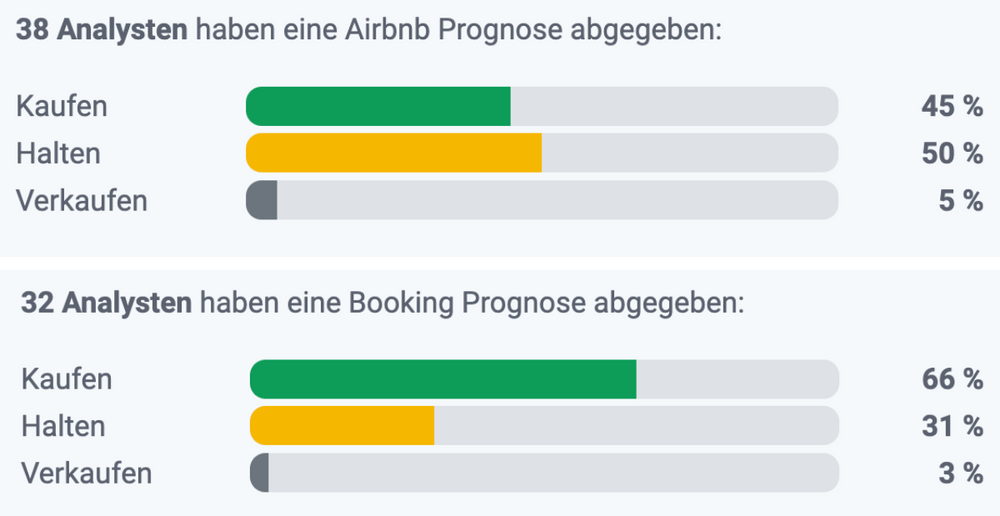

Viele Analysten erwarten für 2023 ein deutliches Abkühlen des Airbnb Wachstums auf durchschnittlich nur noch 13%. Daher ist für die meisten Analysten die Airbnb Aktie derzeit “nur” eine Halteposition. Stattdessen bevorzugen viele Analysten den vom Umsatz her (noch) doppelt so großen Konkurrenten Booking gegenüber der Airbnb Aktie.

Analystenmeinungen zu Airbnb und Booking (Quelle: aktien.guide)

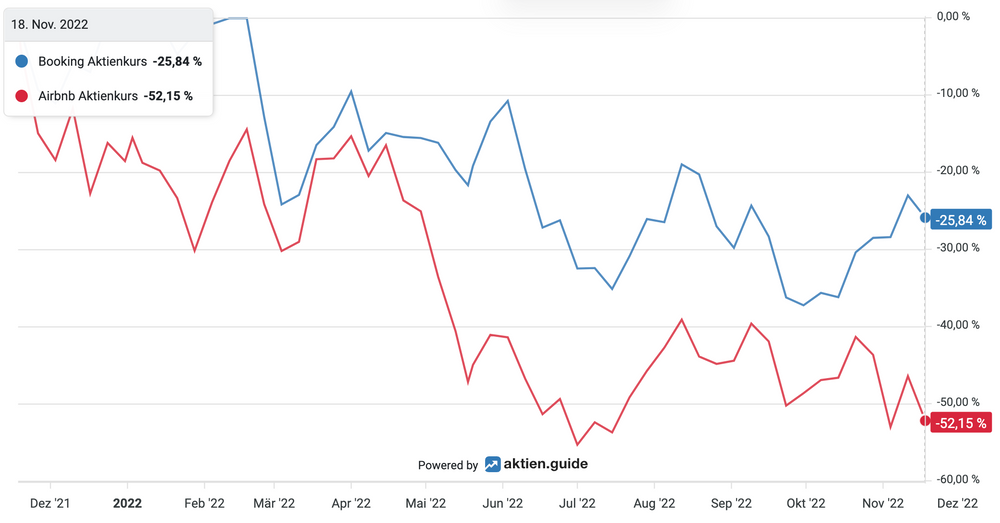

Und tatsächlich hat die Booking Aktie die Airbnb Aktie in den vergangenen 12 Monaten deutlich outperformt. Während Booking gut 25% unter ihrem im Februar 2022 erreichten All-Time-High notiert, hat die Airbnb Aktie deutlich mehr als 50% verloren.

,aktien.guide : Vergleich Airbnb und Booking (Unterwasserchart)

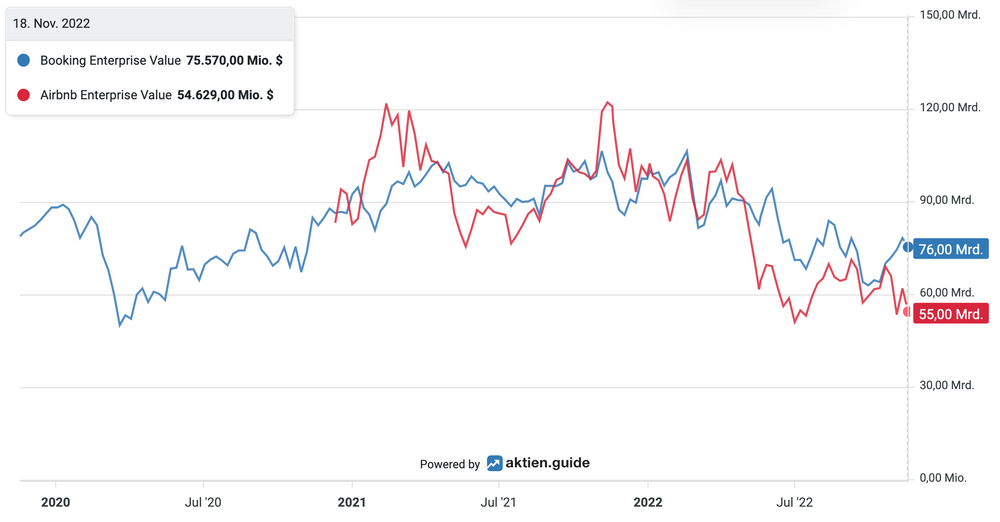

Damit ist Booking mit einem Enterprise Value von $76 Mrd. nun wieder das wertvollste Reiseunternehmen der Welt, nachdem Airbnb (aktuell EV $55 Mrd.) Booking seit 2021 schon mehrfach überflügelt hatte.

,aktien.guide : Vergleich Airbnb und Booking (Enterprise Value)

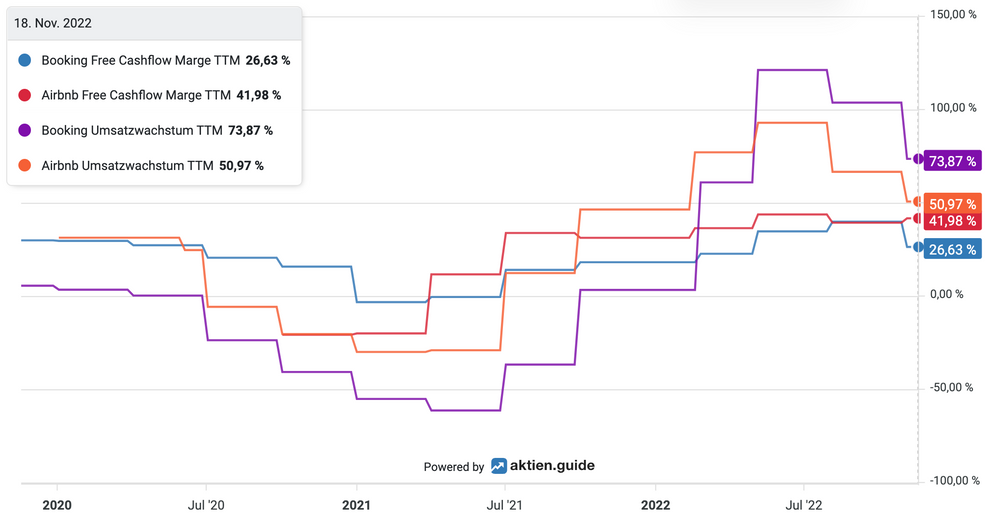

Bereinigt um die Pandemie wächst Airbnb seit Jahren deutlich schneller als Booking – auch wenn die Umsatzzahlen der letzten Quartale wg. der Aufholeffekte nach der Pandemie etwas anderes suggerieren. Gemessen an der Free Cashflow Marge ist Airbnb deutlich profitabler als Booking.

,aktien.guide : Vergleich Airbnb und Booking (Umsatzwachstum, FCF-Marge)

Besonders interessant finde ich die Gegenüberstellung der Effizienz beider Unternehmen: Booking beschäftigt ca. 20.000 Mitarbeiter, Airbnb nur 6.000. Das bedeutet, Airbnb generierte in den letzten 12 Monaten weit über $1 Mio. Umsatz und ca. 500.000$ an Free Cashflow pro Mitarbeiter. Bei Booking liegen diese Werte “nur” bei 800.000€ Umsatz bzw. gut 200.000$ Cashflow pro Mitarbeiter.

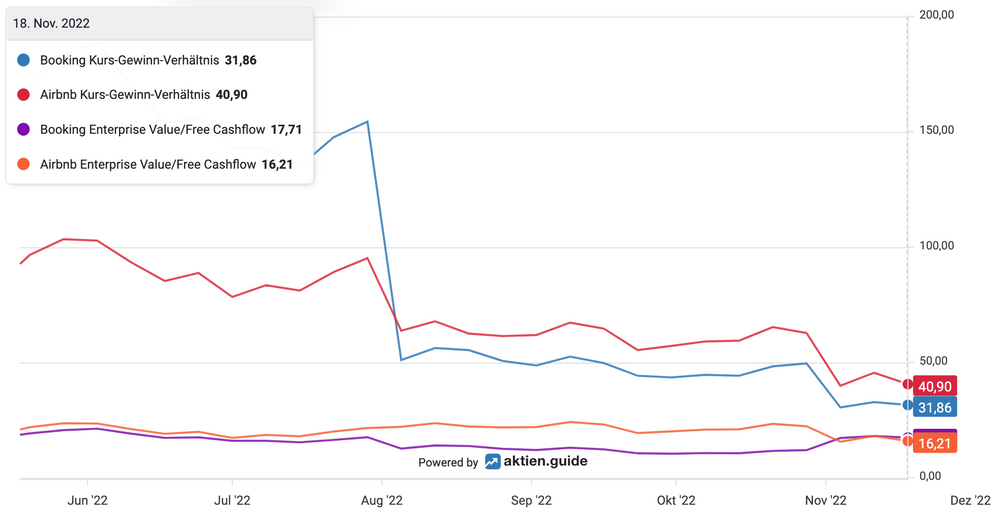

Booking galt bei den Analysten seit geraumer Zeit zurecht als die preisgünstigere Alternative zur lange Zeit mit einem Premium-Preis bewerteten Airbnb – Aktie. Dieses Bewertungs-Argument gilt nun nur noch sehr eingeschränkt. Zwar ist die Booking Aktie auf Basis des Nettogewinns (TTM) mit einem KGV von 32 noch immer preiswerter gegenüber Airbnb (KGV TTM = 41).

Aber auf der von mir bevorzugten Cashflow Basis werden beide Aktien jetzt sehr ähnlich mit einem Multiple von 16 (Airbnb) bzw 18 (Booking) bepreist.

,aktien.guide : Vergleich Airbnb und Booking (KGV, EV/FCF)

Fazit

Ich setze in meinem Investment Case darauf, dass Airbnb in den kommenden Jahren Booking zunächst beim Cashflow (erst einige Jahre später beim Umsatz) überflügeln und dann auf Jahre hinaus das wertvollste Unternehmen der weltweiten Reiseindustrie sein wird.

Gerade in wirtschaftlich schweren Zeiten werden immer mehr Leute versuchen, durch die temporäre (Unter-)Vermietung ihrer Bleibe oder ihres Zweitwohnsitzes ein kleines zusätzliches Einkommen zu verdienen. Und auch auf der Nachfrageseite wird eher mal ein Airbnb als ein schickes Hotel gebucht, wenn die Budgets in Rezessionszeiten knapper bemessen sind.

Ich halte Airbnb für das innovativere und effizienter aufgestellte Unternehmen. Allerdings versucht Booking nun verstärkt, sich neben seiner führenden Position als Hotelbuchungsplattform auch bei alternativen Unterkünften im Wettbewerb zu Airbnb zu positionieren.

Ich vertraue darauf, dass das Airbnb Modell auch in den Folgejahren weitere Marktanteile gewinnen wird und plane, langfristig in Airbnb zu investieren. Bei Kursschwäche werde ich, wie schon in der vergangenen Woche geschehen, meine Position behutsam weiter auszubauen.

Wenn Du die Entwicklung von Airbnb zukünftig gemeinsam mit mir beobachten willst, dann kannst Du, jetzt hier meinen kostenlosen Newsletter bestellen.

Disclaimer

Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von Airbnb. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die, rechtlichen Hinweise.