Dieser Beitrag ist das Update einer erstmals im April 2024 veröffentlichten Aktienanalyse. Er wurde aktualisiert und wesentlich erweitert nach den Zahlen vom 1. Quartal des FY 2025.

Diejenigen von Euch, die diesem Blog schon etwas länger folgen, wissen, dass ich ein besonderes Faible für spannende Unternehmen aus der Softwareindustrie habe.

Heute darf ich Euch mal wieder eine Wachstumsstory aus der Softwarebranche näher bringen, die ihren Ursprung erstaunlicherweise sogar in Europa hat.

Es handelt sich um GitLab, das ist ein gerade mal 10 Jahre junges Unternehmen aus dem IPO Jahrgang 2021. Damals kamen solche High-Growth-Companies zu völlig überhöhten Preisen an die Nasdaq, der Absturz der GitLab Aktie um ca. 80% in 2022/2023 folgte dann fast zwangsläufig.

Aktuell wird das Unternehmen mit einem Enterprise Sales von ca. $6 Mrd. gehandelt. In den vergangenen Monaten hat es die GitLab Aktie nach langer Zeit auf der Watchlist erstmals in mein (privates) Portfolio geschafft. Hier zur Einführung in diesen Investment Case meine GitLab Aktienanalyse:

Was macht GitLab?

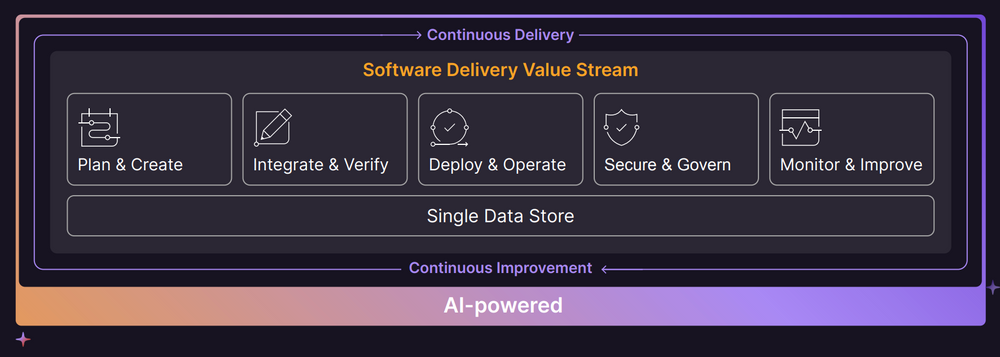

GitLab ist ein umfassendes Toolset (die Marketing-Leute würden „Plattform“ dazu sagen) zur Unterstützung des gesamten Softwareentwicklungszyklus und hat sich als einer der wichtigsten Akteure in der Welt der DevOps und DevSecOps etabliert.

DevOps ist ein Ansatz in der Softwareentwicklung, der darauf abzielt, die Zusammenarbeit und Kommunikation zwischen den traditionell getrennten Entwicklungs- (Dev) und Betriebs- (Ops) Teams zu verbessern. Das Ziel von DevOps ist es, die Effizienz, Schnelligkeit und Qualität der Softwareentwicklung und -bereitstellung zu steigern, indem Entwicklungs-, Test-, Deployment- und Betriebsprozesse integriert und automatisiert werden.

DevSecOps ist eine Erweiterung des DevOps-Ansatzes, die den Schwerpunkt auf Sicherheit (Security) legt. Das Ziel von DevSecOps ist es, Sicherheitsüberlegungen und -praktiken in den gesamten Softwareentwicklungszyklus und die Betriebsprozesse zu integrieren. Im Gegensatz zu traditionellen Ansätzen, bei denen Sicherheitsprüfungen oft erst am Ende des Entwicklungsprozesses stattfinden, sorgt DevSecOps dafür, dass Sicherheit von Anfang an eine zentrale Rolle spielt.

Dieser Ansatz zielt darauf ab, Sicherheitsrisiken proaktiv zu identifizieren und zu minimieren, anstatt auf Sicherheitsprobleme zu reagieren, nachdem die Software bereits entwickelt oder gar ausgeliefert wurde.

Die Historie von GitLab

GitLab wurde 2011 von Dmitriy Zaporozhets als Open Source Projekt in seinem Haus in der Ukraine gestartet. Die Idee entstand aus der Notwendigkeit, eine bessere Lösung für die Versionskontrolle und Zusammenarbeit in Softwareentwicklungsprojekten zu schaffen. Ursprünglich als nicht-kommerzielles Projekt für von einem Entwickler für Entwickler gestartet, bot GitLab eine webbasierte Benutzeroberfläche für Git-Repositories, ähnlich wie GitHub, aber mit dem Unterschied, dass es auf den eigenen Servern der Nutzer installiert werden konnte. Erst 2014 wurde GitLab Inc. vom heutigen CEO Sid Sijbrandij in den Niederlanden offiziell als Unternehmen gegründet, um den wachsenden kommerziellen Anforderungen gerecht zu werden, und begann mit dem Verkauf von Enterprise-Lizenzen.

Mit der Zeit erweiterte GitLab seine anfängliche Versionsverwaltungs-Plattform um eine Vielzahl von DevOps-Funktionen, darunter Continuous Deployment (CD), Issue Tracking, Code Review, und viele andere Tools, die in den gesamten Softwareentwicklungsprozess integriert sind. GitLab unterscheidet sich seit jeher dadurch, dass es eine einheitliche Lösung für den gesamten Lebenszyklus der Softwareentwicklung anbietet – von der ersten Idee bis zum Betrieb der Software.

Ein signifikanter Meilenstein in der Entwicklung von GitLab war die Einbeziehung von Sicherheits- und Compliance-Funktionen, womit das Unternehmen den Übergang von DevOps zu DevSecOps vollzog. GitLab hat sich kontinuierlich weiterentwickelt, viel in die Entwicklung investiert und neue Technologien und Methodiken integriert, einschließlich Künstlicher Intelligenz (KI) und maschinellem Lernen, um die Softwareentwicklung weiter zu automatisieren und zu verbessern.

Marktposition und Wettbewerb – GitLab Aktienanalyse

In seiner nur 10 jährigen Unternehmensgeschichte hat GitLab einen beeindruckenden Weg von einem einfachen Versionskontrollwerkzeug zu einer vollständigen DevSecOps-Plattform zurückgelegt, die es Organisationen ermöglicht, Software schneller, effizienter und sicherer zu entwickeln.

GitLab hat sich mittlerweile als führende Plattform im Bereich DevSecOps etabliert. Man konkurriert vor allem mit den beiden anderen großen Playern GitHub (gehört seit 2018 zu Microsoft) und Bitbucket (gehört zu Atlassian) und differenziert sich durch seine umfassende, integrierte Lösung, die auf Open-Source-Prinzipien und einer riesigen Kundenbasis aufbaut.

Nach Einschätzung der führenden Industrieanalysten von Gartner werden in den kommenden Jahren die meisten Unternehmen eine solche Dev(Sec)Ops Plattform einführen, um ihren Softwareentwicklungsprozess umfassend steuern und absichern zu können. Die Größe des adressierbaren Marktes (TAM) wird auf $40 Mrd. geschätzt. Die Marktdurchdringung ist noch gering.

Insgesamt sind nach Unternehmensangaben über 30 Mio. Menschen auf der GitLab Plattform registriert. Unter ihnen sind ca. 1 Mio. zahlende Nutzer. Die Kundenbasis besteht i.W. aus ca. 9.000 Unternehmenskunden, von denen zahlen mehr als 1.000 jährlich über 100.000$ an Gitlab. Ca. 100 Großkunden zahlen sogar eine Subskriptionsgebühr von mehr als $1 Mio. p.a. Das ist ein klarer Hinweis darauf, wie wichtig die GitLab Lösung gerade für Großunternehmen ist.

Eine Besonderheit des Unternehmens ist es, dass GitLab als „Remote Company“ mit über 2.000 Mitarbeitern aus 60 Ländern geführt wird, die in aller Regel virtuell zusammenarbeiten. Größere Standorte gibt es bei GitLab nicht. Geleitet wird das Unternehmen als CEO und Chairman nach wie vor vom Co-Founder „Sid“ Sijbrandij, der in der Branche nicht nur als Unternehmer, sondern auch als Thought Leader geschätzt wird.

Wie viele andere Enterprise Software Provider auch verfolgt GitLab ein Land+Expand Business Modell. Typischerweise bringen Entwickler die quelloffene GitLab-Basis ins Unternehmen und von dort aus expandiert man in andere Teams und Abteilungen hinein.

Diese Land+Expand Strategie funktioniert bestens. Die Net Retention Rate lag zuletzt im bei erstklassigen 129%. Was bedeutet, dass der Umsatzstrom aus der Bestandskundenbasis kräftig wächst, und zwar völlig unabhängig vom Neukundengeschäft.

Die GitLab Geschäftszahlen für das 1. Quartal des FY2025

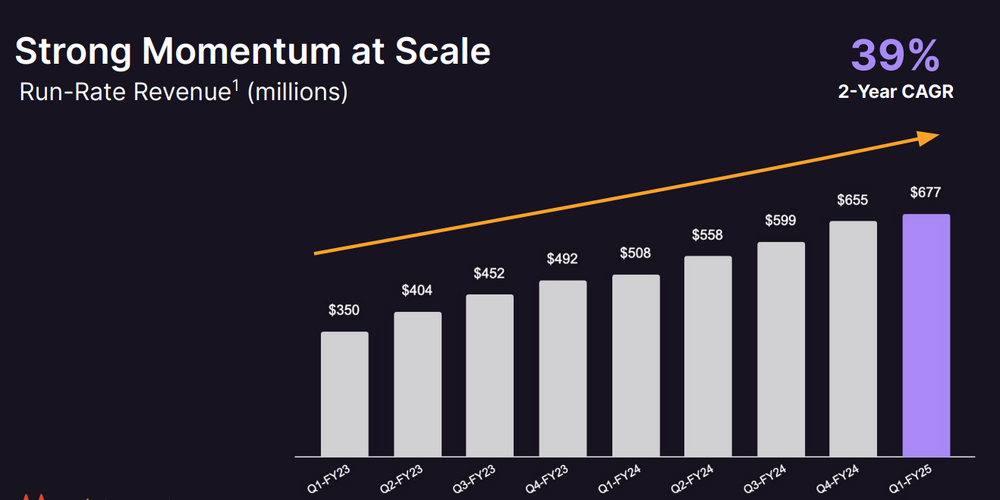

Im 1. Quartals des bis Ende Januar laufenden Geschäftsjahres FY25 steigerte GitLab seinen Umsatz um 33% gegenüber dem Vorjahr auf $169 Mio. Im abgelaufenen FY24 betrug das Umsatzwachstum noch 37%. Innerhalb der letzten beiden Jahre hat sich die Umsatzbasis nahezu verdoppelt.

Die noch nicht realisierten Umsätze RPO wuchsen jedoch deutlich stärker um 48% auf $681 Mio., was dafür spricht, dass große Kunden gewillt sind, sich längerfristig an GitLab zu binden. Immerhin $436 Mio. von diesen RPO (Remote Performance Obligations – hier einfach erklärt) werden in den nächsten 4 Quartalen als Umsatz realisiert, was 75% des Umsatzes aus dem FY24 ausmacht.

Dazu kommt selbstverständlich das gesamte Neukundengeschäft sowie die erheblichen Upsells (Zur Erinnerung: Net Retention Rate 129%!) in die Bestandskundenbasis hinein. Für mich sehen diese Zahlen ganz danach aus, als sollte die Verlangsamung des Wachstums damit in den kommenden Quartalen gestoppt werden können.

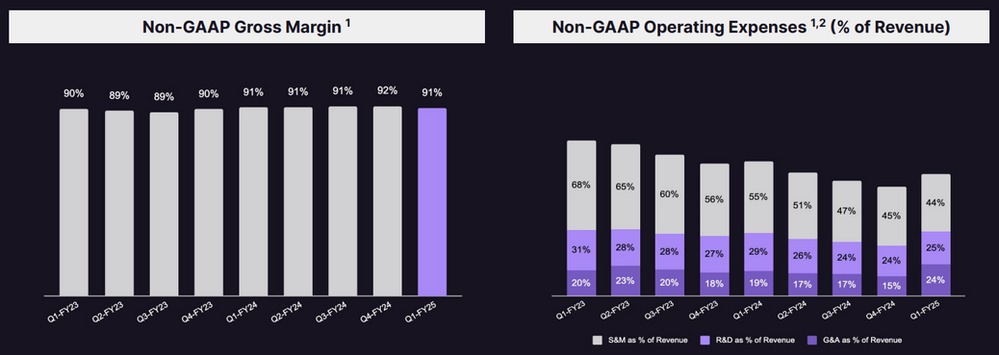

Was das Zahlenwerk von GitLab für mich so attraktiv macht, ist die mit zuletzt 89% (GAAP) überragend hohe Bruttomarge. Enterprise Software-Unternehmen mit einem solchen Profil wandeln sich in aller Regel zu wahren Cash-Maschinen, sobald eine gewisse Größe erreicht ist und die Kostenquoten für Vertrieb+Marketing (S&M), Forschung+Entwicklung (R&D) und die Verwaltung (G&A) entsprechend deutlich rückläufig sind.

Entwicklung von Bruttomarge und Operative Kosten bei GitLab

Die im Q1 FY25 sprunghaft auf 24% gestiegene Kostenquote für G&A zerstört die ansonsten positive Entwicklung der Kostenquoten etwas. Dahinter stecken $15 Mio. an Einmalkosten für ein unternehmensweites weltweites Treffen aller Mitarbeiter. Ob so ein Meeting unbedingt $15 Mio. also 7.000$ pro Mitarbeiter kosten muss, das ist eine ganz andere Frage. Aber man sollte diese Kosten im Kontext eines Unternehmens sehen, das als „Remote Company“ ansonsten viel Geld durch den Verzicht auf teure Büroflächen spart.

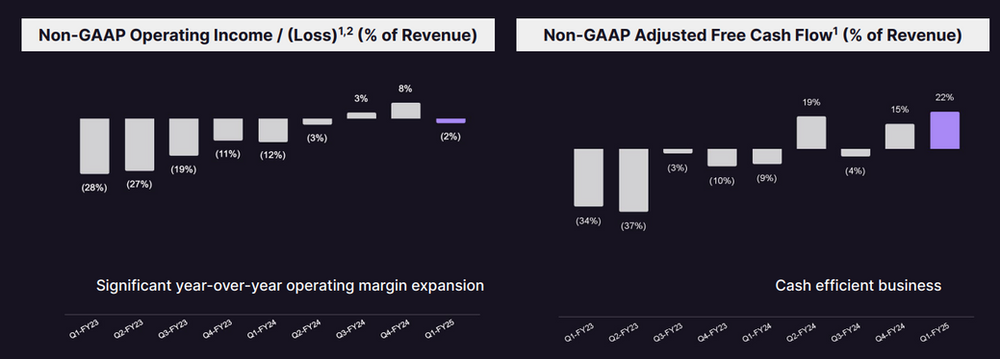

Der Cashflow-Breakeven wurde bei GitLab im FY24 ein Jahr vor der ursprünglichen Planung erreicht. Im Q1 FY25 betrug die Free Cashflow-Marge trotz der beschriebenen Einmalkosten bereits 22% nach -9% im Vorjahresquartal.

Entwicklung von operativem Gewinn und Cashflow bei GitLab

Die Bilanz von GitLab ist bärenstark und über alle Zweifel erhaben. Über $1 Mrd. Cash stehen keine nennenswerten langfristigen Verbindlichkeiten entgegen. Auch die immaterielle Vermögensgegenstände sind bisher zu vernachlässigen, da man sich bisher auch nach dem IPO nur einige sehr kleine Akquisitionen geleistet hat.

Hohe SBC und Verwässerung trüben das Bild von GitLab

Ein Schwachpunkt im Zahlenwerk von GitLab sind die auch im Branchenvergleich hohen (nicht cash-relevanten) Kosten für aktienbasierte Vergütungen. Diese SBC (Share Based Compensation hier einfach erklärt) betrugen im vergangenen Geschäftsjahr 28% vom Umsatz, wodurch die GAAP-Ergebnisse noch deutlich negativ sind.

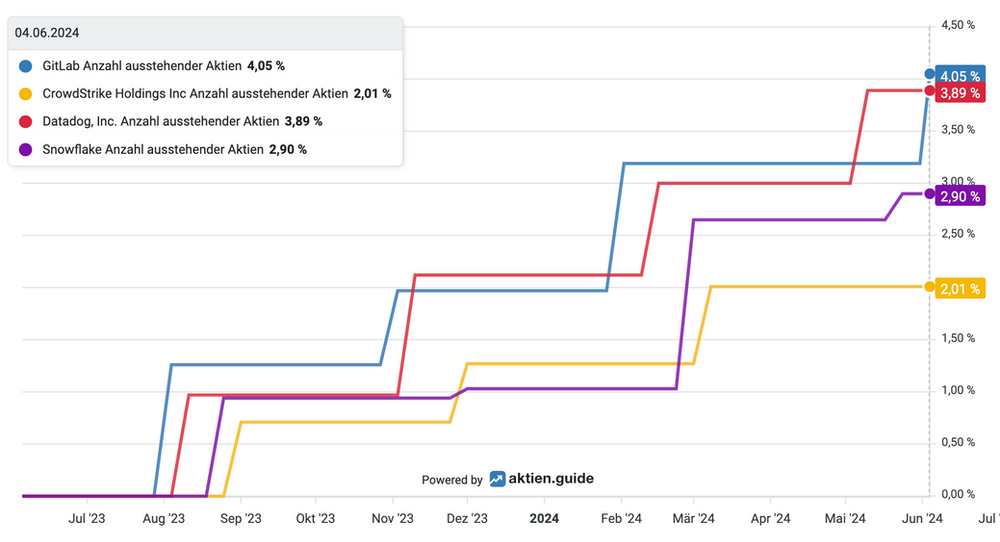

Viel wichtiger als die SBC ist die für mich aus den Aktienvergütungen resultierende Verwässerung der bestehenden Aktionäre. Die Anzahl ausstehender Aktien vergrößerte sich in den vergangenen 12 Monaten um 4%. Das ist mehr als bei anderen Software-Firmen wie Snowflake oder CrowdStrike, die ja besonders oft für ihre hohen SBC kritisiert wurden.

Verwässerung der GitLab Aktionäre

Ich gehe davon aus, dass diese Verwässerung in den kommenden Jahren deutlich zurückgeht. Das sollte spätestens 2025 der Fall sein, wenn die anlässlich des IPO 2021 ausgegebenen Aktienoptionsprogramme (i.d.R. nach 4 Jahren) auslaufen. Denn 4% p.a. Verwässerung sind auf Dauer deutlich zu viel für meinen Geschmack.

Die GitLab Guidance für das FY2025

Nicht ganz zu meiner positiven Einschätzung des weiteren Wachstums passt die konservative Guidance des GitLab Managements. Die sieht für das laufende FY25 auch nach einer ersten Erhöhung „nur“ ein Umsatzwachstum von knapp 27% auf ca. $735 Mio. vor.

Der Ausblick auf den operativen Gewinns im FY25 wurde nach dem Q1 immerhin um fast $30 Mio. auf max. $38 Mio. (Non-GAAP) erhöht. Mir erscheint das immer noch zu vorsichtig angesichts der großen operativen Fortschritte bei der Profitabilität. Allerdings hat das Management darauf hingewiesen, dass man zukünftig wieder mehr Mitarbeiter neu einstellen will. Was natürlich zunächst mal Geld kostet und kurzfristig auf die Profitabilität drückt.

Die Aktienanzahl soll bei GitLab im Jahresverlauf um mehr als 6% auf 168 Mio. steigen. Das ist besonders enttäuschend, denn danach wäre also zumindest 2024 noch kein Ende der Verwässerung in Sicht.

Was ich davon halte? Ich bin davon überzeugt, dass wir im Jahresverlauf eine ganze Reihe von „Beat + Raise“ Quartale erleben werden. Ich gehe davon aus, dass das Umsatzwachstum letztlich bei mindestens 30% landet. Und auch die Profitabilität sollte noch schneller vorankommen, als derzeit prognostiziert. Da steckt m.E. immer noch viel „Sandbagging“ in dieser nach dem Q1 aktualisierten Guidance.

Die Bewertung der GitLab Aktie

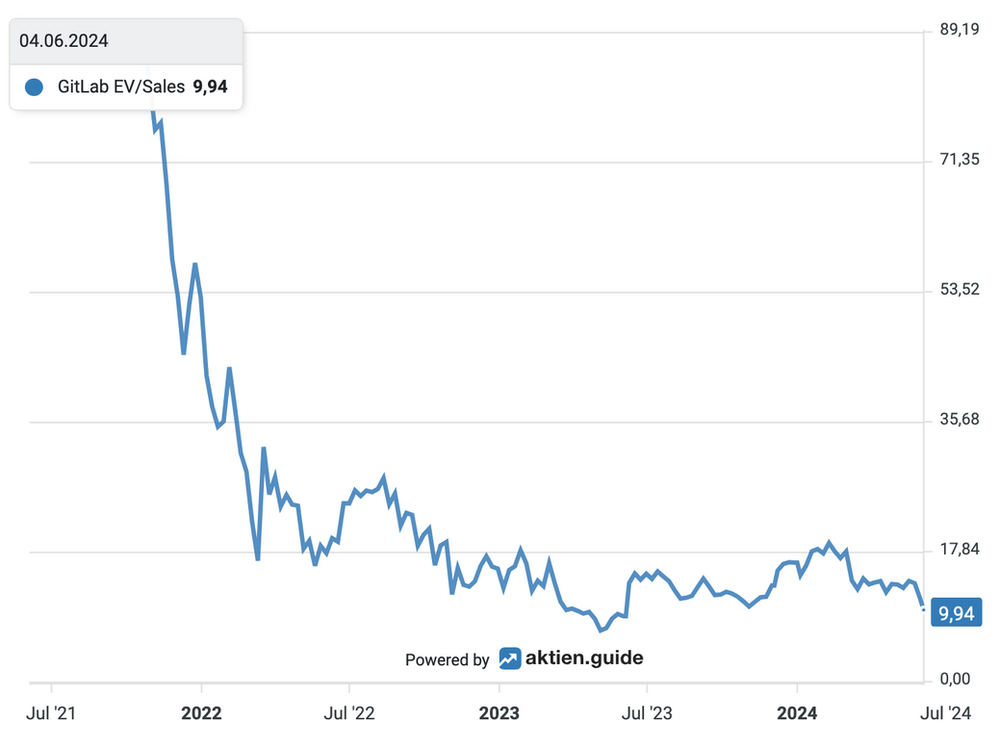

Seit dem Jahresanfang hat sich die GitLab Aktie wie viele andere SaaS Werte auch deutlich verbilligt, der Kurs gab seit dem Jahreswechsel fast 30% nach. Dadurch ergibt sich für die GitLab Aktie aktuell mal wieder ein durchaus fairer Einkaufspreis.

Das EV/Sales-Verhältnis von aktuell 10 (TTM) wird auf Basis der für das laufende Geschäftsjahr erwarteten Umsätze auf ca. 8 zurückgehen.

Das FreeCashflow-Multiple beträgt (TTM) noch über 70. Basierend auf dem noch mageren Cashflow ist das Unternehmen allerdings wohl erst in 1 oder 2 Jahren sinnvoll zu bewerten.

Google ist größter Aktionär bei GitLab

Die Risikokapital-Abteilung von Googles Mutterkonzern Alphabet (GV) investierte schon vor Jahren vorbörslich erstmals in GitLab und besitzt aus dieser Zeit seit Jahren 8,9 Mio. Class B Aktien, die mit einem 10-fachen Stimmrecht ausgestattet sind. Das ist an sich nichts Besonderes.

Bemerkenswert ist jedoch, dass GV im 1. Quartal 2024 über 7 Mio. GitLab an Class A Aktien zukaufte, seinen Anteil damit mehr als verdreifachte und damit zum größten GitLab Aktionär avancierte.

Das Wichtigste dabei: Durch den Aktienkauf stieg der Stimmrechtsanteil von GV an GitLab auf über 25%. Damit kann Alphabet schon heute maßgeblich bei GitLab mitbestimmen.

Damit nicht genug: Im gesamten mehr als $2,5 Mrd. schweren Beteiligungsportfolio von GV ist GitLab nun die größte Beteiligung. Ich denke das es sich hier um eine durchaus strategische Investition handelt. Nach der GitHub Übernahme durch Microsoft anno 2018 dürfte es sehr interessant für Alphabet sein, die Google Cloud Plattform durch GitLab zu ergänzen. Microsoft zahlte damals übrigens einen wahrlich strategischen Preis (mehr als das 30-fache des Umsatzes) für GitHub.

Sid Sijbrandij kämpft gegen Knochenkrebs

Ob es wirklich zu einer Übernahme kommt, das steht auf einem ganz anderen Blatt. Der CEO Sid Sijbrandij besitzt die Mehrheit der Class B Shares von GiLab und kontrolliert damit immer noch mehr als 45% der Stimmrechte. Über seine Pläne mit dem Unternehmen kann man nur spekulieren.

Fakt ist, dass Sid tragischerweise an Knochenkrebs erkrankt ist und sich derzeit einer Therapie unterziehen muss. Ich bewundere die offene Art und Weise, wie er mit der Krankheit umgeht und auch via LinkedIn kommuniziert:

Fazit

Ein GitLab Aktienkurs von unter 45$ bedeutet ein EV/Sales Verhältnis von 8. Das ist eine faire Bewertung für ein über 30% p.a. wachsendes SaaS Unternehmen mit einer Bruttomarge von fast 90%.

Ich halte die Umsatz- und Gewinnschätzungen der Analysten (Umsatzwachstum im FY25 wird auf 27% geschätzt) für zu niedrig und erwarte positive Überraschungen. Das ist der Grund warum ich in den vergangenen Monaten (für mein Privatdepot) in fallende Kurse hinein eine Einstiegsposition erworben habe. Auf deutschen Börsenplätzen ist GitLab auch fast drei Jahre nach dem IPO noch nicht handelbar, daher ist die Aktie leider (noch) keine Option für mein wikifolio.

Wenn Du GitLab zukünftig gemeinsam mit mir weiter beobachten willst, dann kannst Du jetzt hier meinen kostenlosen Newsletter abonnieren.

Disclaimer: Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von GitLab. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.