Gemeinsam mit der Internetholding IAC ist der Medienriese Warner Bros. Discovery (WBD) das letzte noch verbliebene Sorgenkind in meinem ansonsten erfolgsverwöhnten High-Tech Stock Picking wikifolio, welches in den vergangenen 12 Monaten stolze 50% zugelegt hat (Stand 8.11.2024).

Seit dem Merger von Warner Media mit Discovery 2022 bin ich in der WBD Aktie investiert und seitdem brauchen wir Aktionäre viel Geduld mit dem in Restrukturierung befindlichen Unternehmen. Die historische Entwicklung des Investment Cases in den vergangenen Jahren kannst Du bei Interesse in fast 10 Beiträgen hier auf diesem Blog nachlesen.

Über $21 Mrd. an Verlusten – vor allem aus Abschreibungen – sind in den vergangenen Jahren zur Sanierung von Warner Media angefallen. Der schneller als ursprünglich erwartete Niedergang des klassischen Fernsehens belastet die Transformation des Unternehmens enorm. In der Folge ist der WBD Aktienkurs tief gefallen, der Medienriese war zeitweise für eine Marktkapitalisierung von unter $20 Mrd. zu haben.

Doch jetzt konnte im Q3 2024 – für viele Analysten überraschend – erstmals nach dem Merger wieder ein (kleiner) Nettogewinn ausgewiesen werden. Und das für die Zukunft des Konzerns so wichtige Direct-to-Consumer Segment rund um den Streamingdienst MAX lieferte das beste Quartal seiner noch jungen Geschichte.

Der Aktienkurs reagierte daraufhin mit einer deutlichen Kurserholung.

Nun macht ja bekanntlich eine Schwalbe noch keinen Sommer, daher hier ein weitergehender Blick auf die Lage der Dinge bei Warner Bros. nach dem Q3 2024:

Geschäftszahlen von Warner Bros. Discovery für das 3. Quartal 2024

Im dritten Quartal 2024 verzeichnete Warner Bros. Discovery eine sehr gemischte Performance in seinen 3 verschiedenen Geschäftssegmenten.

Hier eine Zusammenfassung der wichtigsten Finanzkennzahlen:

-

Der Gesamtumsatz betrug $9,6 Mrd., was einem Rückgang von 4% im Vergleich zum Vorjahresquartal entspricht.

-

Der Nettogewinn betrug $0,1 Mrd. Dieser Betrag beinhaltet nochmals $1,6 Mrd. an Abschreibungen und Restrukturierungsaufwendungen, d.h. die Sanierung ist noch nicht abgeschlossen und das eigentliche Ertragspotential liegt um ein Vielfaches höher.

-

Das bereinigte EBITDA belief sich auf $2,4 Mrd., das bedeutet einen Rückgang von 18% im Vergleich zum Vorjahresquartal.

-

Der Free Cashflow betrug nur $0,6 Mrd. im Vergleich zu $2,1 Mrd. im Vorjahr, das stark durch den Hollywood-Streik mit den damals entsprechend niedrigen Ausgaben für die Content-Produktion beeinflusst war.

Um den Investment Case der Warner Bros. Discovery zu verstehen, ist es unumgänglich, sich näher mit den 3 sehr unterschiedlichen Segmenten zu beschäftigen:

Das Direct-to-Consumer (DTC) Business

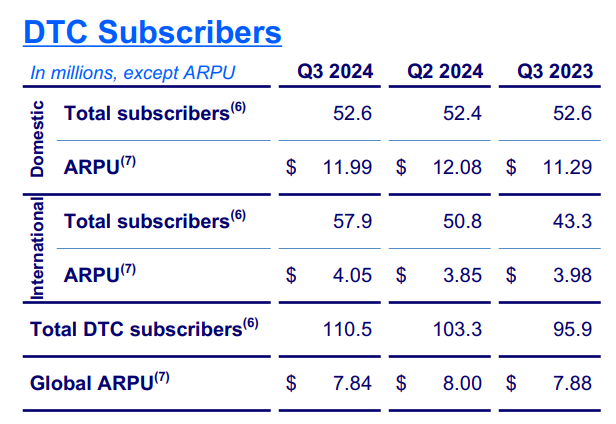

Das DTC-Segment entwickelte sich sehr positiv und verzeichnete im dritten Quartal 2024 ein starkes Abonnentenwachstum.

Die weltweiten DTC-Abonnenten erreichten 110,5 Mio., was einem Anstieg von 7,2 Mio. Abonnenten gegenüber dem 2. Quartal entspricht.

Das Abonnentenwachstum erfolgte vor allem außerhalb der USA und profitiert erheblich davon, dass MAX derzeit in immer mehr Ländern an den Start geht.

Die DTC-Umsätze stiegen im Vergleich zum Vorjahresquartal um 9% auf $2.6 Mrd. Das bereinigte EBITDA verdreifachte sich im 3. Quartal gegenüber Vorjahr nahezu auf $0,3 Mrd.

Das Networks Segment

Das sich in einem sekulären Abwärtstrend befindliche Network-Segment rund ums klassische Kabelfernsehen verzeichnete im Q3 überraschenderweise einen Umsatzanstieg gegenüber dem Vorjahresquartal von 3% auf $5 Mrd. Das bereinigte EBITDA ging jedoch um 12% auf $2,1 Mrd. zurück.

Während die Umsätze aus Distribution und Werbung wie erwartet rückläufig waren, führte die Verwertung der Übertragungsrechte an den Olympischen Spiele zu höheren Content-Umsätzen, aber auch zu höheren Kosten.

Das Studios Segment

Das Studios-Segment verzeichnete einen Umsatzrückgang von 17% auf $2.7 Mrd. im Vergleich zum durch den Erfolg des „Barbie“ Films geprägten Vorjahresquartal. Das bereinigte EBITDA ging um 58% auf $308 Mio. zurück.

Der Rückgang der Kinoumsätze aufgrund der schwächeren Performance der aktuellen Filmveröffentlichungen im Vergleich zum Vorjahr und der Rückgang der Games-Umsätze trugen zu dieser negativen Entwicklung bei.

Finanzielle Lage

Warner Bros. Discovery hat im 3. Quartal 2024 Schulden in Höhe von $0,9 Mrd. zurückgezahlt oder vorzeitig zurückgekauft und beendete das Quartal mit liquiden Mitteln in Höhe von $3,5 Mrd., einer Bruttoverschuldung von $40,7 Mrd. und einem Nettoverschuldungsgrad von 4,2x.

Die Rückführung der Schulden erfolgt damit wie angekündigt etwas langsamer als in den vergangenen Quartalen, da man nun wieder mehr in neuen Content investiert. Die Verschuldung (Details dazu finden sich hier) sehe ich mittlerweile unkritisch, da die Laufzeit durchschnittlich mehr als 13 Jahre beträgt und die durchschnittlichen Zinsen mit 4,7% tragbar erscheinen.

Konsolidierungsbedarf in der Branche

Der CEO David Zaslav betonte im Q3 Earnings Call wiederholt die Notwendigkeit einer Konsolidierung in der Medienbranche. Er argumentiert, dass die Vielzahl an Streaming-Diensten zu einer unübersichtlichen und unhaltbaren Situation für die Konsumenten führe. Zaslav zeigt sich offen für unterschiedliche Formen der Zusammenarbeit, um die Konsolidierung voranzutreiben. Dazu gehören Bundling-Angebote, wie die neue Partnerschaft mit Disney+ und Hulu in USA.

Zaslav kann sich auch Equity-Beteiligungen an anderen Unternehmen oder komplette Übernahmen vorstellen. Diese werden unter einer kommenden Trump-Regierung wohl einfacher möglich sein als in den vergangenen Jahren, da die kommende US-Regierung die Konsolidierung in der Branche durch regulatorische Veränderungen fördern könnte.

Ich gehe weiterhin davon aus, dass Warner Bros. Discovery einen aktiven Part in der anstehenden Konsolidierung der Medienwelt spielen wird und nicht selbst als Übernahmekandidat endet. Aber wer weiß das schon: Mit einem Enterprise Value von gerade mal $60 Mrd. ist WBD günstig zu haben und würden einem Tech-Riesen wie Apple oder Amazon durchaus gut zu Gesicht stehen. Die Trump-Regierung erscheint mir unberechenbar und eine neue weniger stringente Regulierung könnte auch solche Mega-Übernahmen durch Big Tech wieder ermöglichen.

Allerdings würde uns Aktionären eine solche Übernahme dann sicherlich durch ein ordentliches Aufgeld versüßt werden, in einem solchen Fall rechne ich mit einem Preis von mindestens 20$ pro WBD Aktie.

Ich bin aber relativ sicher, dass es nicht zur WBD-Übernahme kommen wird. Dafür ist das Management-Team um David Zaslav und Gunar Wiedenfels zu ehrgeizig und die Schuldensituation ist deutlich zu entspannt.

Ich setze darauf, dass dieses Management die laufende Sanierung zu Ende bringt und in 2-3 Jahren WBD als dritter nachhaltig profitabler Streaming-Riese neben Netflix und Disney in einer Position der Stärke erscheint.

Die Bewertung der Warner Bros. Discovery Aktie

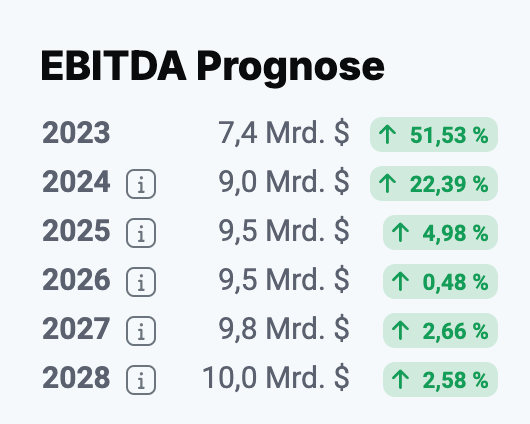

Die Marktkapitalisierung von WBD beträgt bei einem Aktienkurs von 9,50$ gerade mal $23 Mrd. und liegt damit beim 2,5-fachen des EBITDA!

Unter Berücksichtigung der Nettoverschuldung beträgt der Enterprise Value von WBD aktuell $61 Mrd., das ist weniger als das 7-fache des EBITDA.

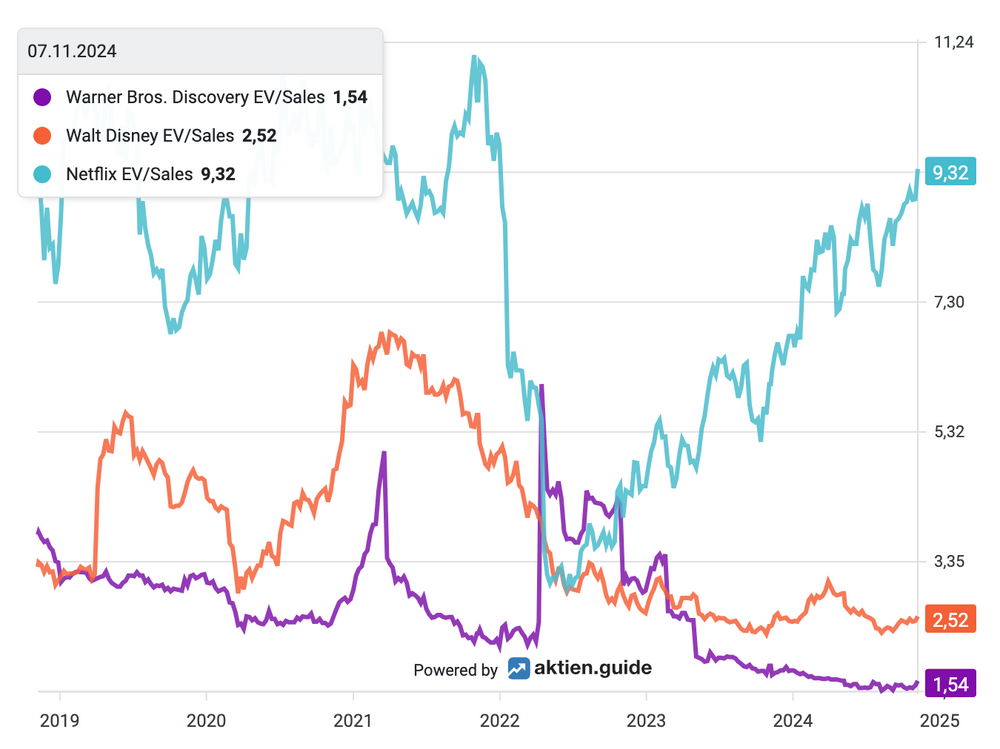

Gemessen am EV/Sales-Verhältnis wird Disney an der Börse fast doppelt so hoch bewertet wie die WBD Aktie, die für ein EV/Sales von 1,5 zu haben ist. Netflix spielt ohnehin mit seinem reinrassigen Streaming-Geschäft in einer eigenen Liga mit einem EV/Sales Verhältnis von über 9.

Bewertung von WBD versus Disney und Netflix (aktien.guide)

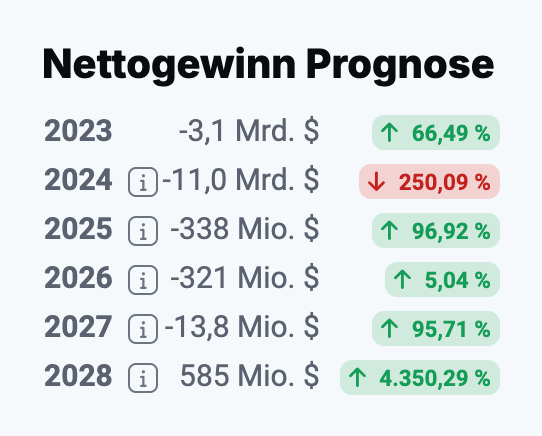

Diese Bewertungsmultiplen für WBD sind deswegen so niedrig, weil die Analysten mehrheitlich davon ausgehen, dass WBD auch in den kommenden Jahren den Sprung in die Profitabilität NICHT schafft.

Auf den Seiten des aktien.guide könnt ihr Euch selbst ein genaueres Bild von den Analystenmeinungen zur Warner Bros. Discovery Aktie machen (hier ohne Paywall für alle einsehbar).

Ich kann diesen Pessimismus der Analysten nicht nachvollziehen und kann mir eine positive Überraschung in Form eines Nettogewinns für WBD – in einem positiven Werbeumfeld – schon 2025 vorstellen.

Denn die Profitabilität des DTC Geschäftes entwickelt sich über den Erwartungen und dürfte schon 2025 ein EBITDA weit über der aktuellen Planung von mindestens $1 Mrd. erwirtschaften. Das derzeit schwache Studios Geschäft sollte ab 2025 wesentlich besser performen, da dann erstmals neue Filme und Games monetarisiert werden, die nach dem Merger unter dem neuen Management initiiert und mit neuen Kreativ-Teams produziert wurden.

Diese beiden Bereiche sollten damit den weiterhin um ca. 10% p.a. fallenden Profit aus dem schwindenden aber hochprofitablen Networks-Segment mehr als ausgleichen können.

Fazit

Warner Bros. Discovery hat im 3. Quartal 2024 ein durchwachsenes Ergebnis erzielt. Das DTC-Segment verzeichnete ein starkes Wachstum, während die Segmente Networks und Studios weiterhin vor Problemen stehen.

Ich bin optimistisch, dass die WBD-Aktie im Jahr 2025 und darüber hinaus eine positive Entwicklung nehmen wird. In den kommenden 12–18 Monaten ist eine positive Überraschung in Form eines Turnarounds beim Nettogewinn und damit zusammenhängend eine Neubewertung der Aktie durchaus möglich.

Ich bleibe selbstverständlich investiert und werde die Entwicklung weiterhin mit Geduld und Zuversicht beobachten. Wenn Du die Warner Bros. Discovery Aktie zukünftig gemeinsam mit mir verfolgen willst, dann kannst Du jetzt hier meinen kostenlosen wöchentlichen Newsletter abonnieren.

Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von Warner Bros. Discovery. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.