Sind 30 Prozent Performance über einen Zeitraum von über zehn Jahren realistisch? Diese Frage hat ein Mitglied der Facebook-Aktiengruppe Kleine Finanzzeitung dieser Tage gestellt. Spannende Frage.

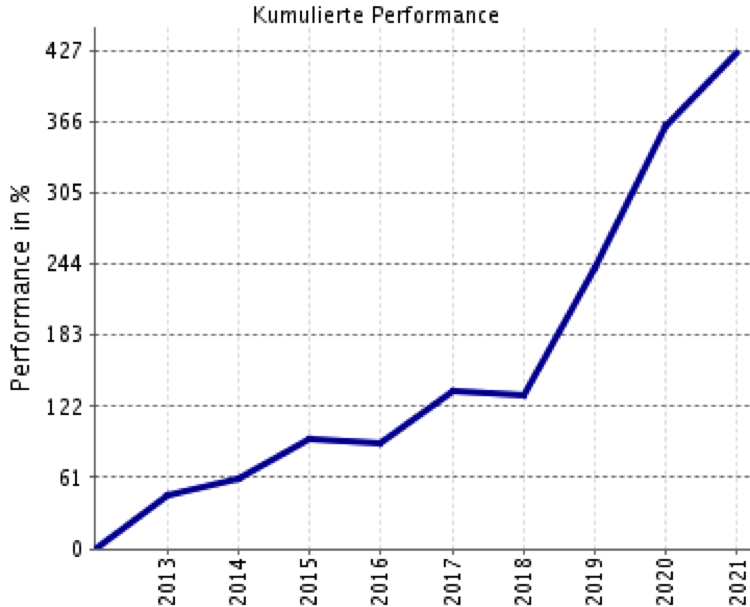

Die 30 Prozent in den letzten 12 Jahren sind die real Performance, die ein anderes Mitglied der Aktiengruppe tatsächlich erzielt hat. Und meine eigenen 21,5 Prozent für acht und ein halbes Jahr sind ebenfalls real. Hier kommt mein Performance-Chart:

Es sind 425 Prozent in diesem Zeitraum. Mit dem Index selber (MSCI World) hätte ich 190 Prozent gehabt. In realem Geld bedeutet das, dass ich bei einem Startkapital von 10.000 Euro mit einem ETF auf den MSCI World einen Gewinn von 19.000 Euro eingefahren hätte. Bei mir waren es allerdings 42.500 Euro Gewinn. Viel besser.

Die Performance des MSCI World beträgt in den letzten zehn Jahren stolze 13 Prozent pro Jahr. Hätte ich mich mit auf die Nasdaq 100 konzentriert und mir die Mühe mit dem Stockpicking in verschiedene Branchen und Länder gespart (Global Champions), dann wären 525 Prozent dabei herausgekommen. Noch besser.

Alle Zahlen sind inklusive Dividenden und in Euro. Und alle Zahlen sind – sehr hoch.

Man sieht daran: Wir leben in den guten Zeiten. Das kann (und wird) auch mal wieder ganz anders kommen. Das ist das erste Problem bei der Frage, was die nächsten zehn Jahre wohl bringen werden und ob da wiederum 30 Prozent möglich sind. Möglich ist das schon. Wahrscheinlich ist es hingegen nicht.

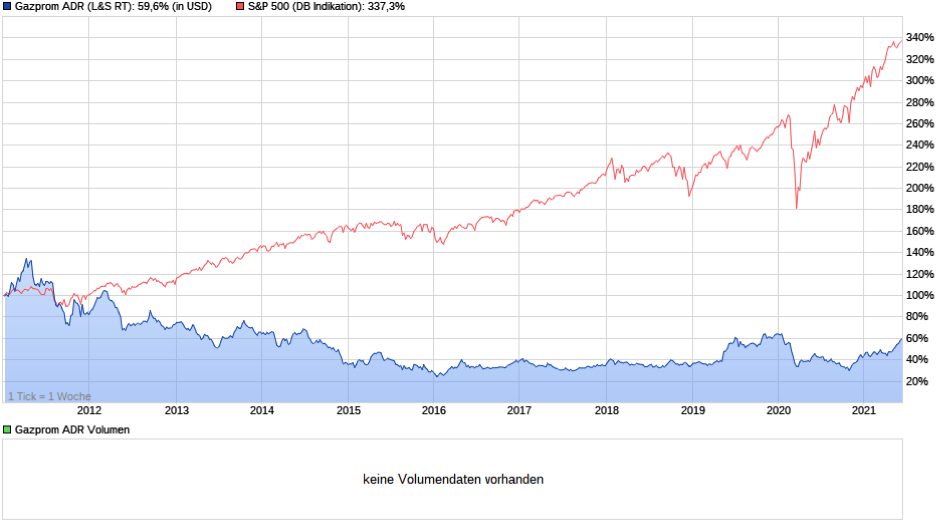

Kommen wir zum zweiten Problem – und das hat viel mit dem Chart einer Aktie zu tun, die bei Dividendenanlegerinnen und -anlegern sehr beliebt ist. Den S&P 500 habe ich zum Vergleich mit reingenommen in den Chart:

Das zweite Problem: Es gibt nur sehr wenige Anlegerinnen und Ableger, denen eine so gute Performance gelingt. Unsere Angst vor Verlusten kommt uns in die Quere und führt dazu, dass wir unsere Anlagen verkaufen. Und wir hören zu viel auf Börsenmedien, die uns GAZPROM (Chart oben) und SÜDZUCKER und DAIMLER empfehlen.

Das sind alles Aktien, die als tolle Dividendenaktien angepriesen werden. Schaut da auch mal jemand auf den Langfristchart? Überlegt da jemand, gründlich, wie wohl die Zukunft von Öl und Gas auf diesem Planeten aussieht – wie Katharina Dauenhauer und ich das im letzten Podcast zu Megatrends getan haben? Eher nicht.

Wie lange dauert die Glückssträhne?

Das dritte Problem: Bei den meisten, denen so eine gute Performance gelingt, bricht die gute Performance nach zehn oder zwanzig Jahren in sich zusammen. Sie hatten eine gute Zeit – und dann ist Schluss. Ihre Glückssträhne endet.

So etwas kann auch mir passieren. Ich betone das immer wieder. Und mich beschäftigt die Frage, wie man das verhindern kann. Meine Vermutung: Nicht aufhören von den Besten zu lernen. Und jede Anlageentscheidung gründlich durchdenken und mit anderen diskutieren.

Seit ich jeden Kauf und jeden Verkauf hier auf dem Blog und in der Kleinen Finanzzeitung begründe, ist meine Performance besser geworden. Vielleicht kann ich meine Overperformance gegenüber dem MSCI World also doch noch eine Weile halten.

Was wird die Zukunft uns bringen?

Nun kommt das vierte Problem: Niemals sollte jemand seine persönliche Zukunftsplanung auf einer Performance von 20 oder gar 30 Prozent pro Jahr aufbauen. Die meisten, die sich seriös damit beschäftigen, empfehlen Zahlen zwischen sieben und zehn Prozent jährliche Rendite als einen Anhaltspunkt. Wer die Inflation noch herausrechnet, der rechnet mit Zahlen von fünf bis sieben Prozent.

Natürlich ist es toll, wenn es mehr ist. Ich brauche die gute Performance die ich habe für meine Rente. Wenn ich sie nicht erziele, dann muss ich deutlich länger arbeiten (was ich ohnehin vorhabe). Länger zu arbeiten ist für einen Freiberufler wie mich gut zu machen – allerdings muss dabei auch die Gesundheit mitspielen. Da bleibt also ein Fragezeichen, ob dieser Plan umzusetzen ist. Oder ich müsste meinen Lebensstandard sehr deutlich senken. Was mir auch gelingen würde. Ich bin also in einer sehr entspannten Situation. Von einer Performance von 10 oder gar 20 Prozent hängt meine Zukunft nicht ab.

Overperformance erfordert Zeit

Das fünfte Problem lautet: Zeit. So eine Overperformance braucht zumindest eine Stunde am Tag, in der ich mich mit meinen Aktien beschäftige. Zudem brauche ich erstklassige Quellen. Alleine zu APPLE lese ich jedes Jahr um die 2000 Seiten. Bücher, Analysen, Blogtexte. Ich kenne die besten APPLE-Kenner und lese, was sie zu sagen haben. Und andere Mitglieder der Kleinen Finanzzeitung spielen mir immer mal wieder Material zu, das sie gefunden haben.

Wissen ist Macht

Vielleicht ist es auch hilfreich, ein Geldseminar zu entwerfen. Um das Seminar vorzubereiten, musste ich ziemlich viele Bücher lesen. Die allerbesten. Dazu gehören Bücher wie das von Chistopher Meyer über die 100-Bagger, „Triumpf of the Optimists“, „Stocks for the long run“ und „Boom and Bust“, ein Buch über die vielen Börsenhypes der Geschichte. Das letzte hilft, um nicht auf „The next big thing“ hereinzufallen. Lithium. Cannabis. Wasserstoff.

Nicht anders ist es mit den beiden Bücher die ich selber geschrieben habe. Die habe ich nicht geschrieben, weil ich schon alles wusste was später darin stand – ich habe sie geschrieben, um mir das Wissen, das sie enthalten, zu erarbeiten. Die Zeit die ich mit dem Schreiben der beiden Bücher verbracht habe, kommt zu der einen Stunde am Tag die ich mich mit Aktien beschäftige noch hinzu.

Mein Fazit

Wir alle sollten immer damit rechnen, dass es in den nächsten zehn Jahren wieder zu einer lost decade kommt. Zehn Jahre ohne Return, das ist kein Beinbruch. Sind die nächsten zehn Jahre schlecht – dann sind die darauf folgenden zehn bis zwanzig Jahre super gut.

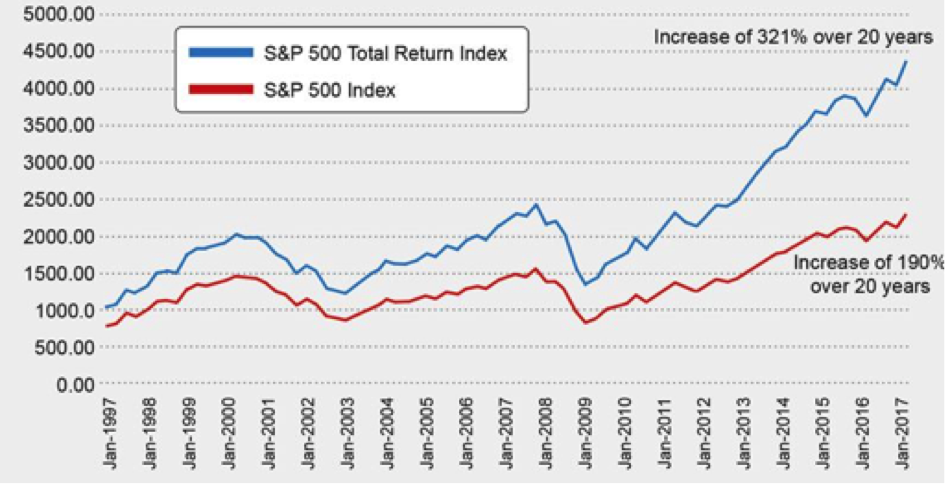

Nur zur Erinnerung: Wir leben derzeit genau in diesen „darauf folgenden zehn bis zwanzig Jahren“. Die letzte lost decade endete ungefähr im Jahr 2011, zumindest dann, wenn man die Dividenden mit einrechnet. Deshalb ist es wichtig, auch mal einen Blick auf den Total Return zu werfen (Chart unten) und nicht nur auf den Index selber.

Deutlich ist zu sehen, dass die letzte lost decade von 2007 bis 2008 durch neue Höchstkurse unterbrochen wurde.

Die letzte lost decade wurde von einem unglaublichen Anstieg der Märkte gefolgt, der nun schon seit 12 Jahren anhält. Dieser enorme Anstieg der Märkte ist einer der Gründe, warum in den vergangenen 12 Jahren 20% oder gar 30% pro Jahr zu erzielen waren.

Natürlich kann es noch 20 Jahre weiterhin aufwärts gehen. Keiner weiß es genau. Ich nicht. Und die Börsenmedien wissen es schon gar nicht.

Der letzte Anstieg von Aktien der sich über 30 Jahre zog (1942-1972) fiel in eine Zeit mit niedrigen Zinsen. Die haben wir jetzt wiederum.

Damals wurden die Anlegerinnen und Anleger erst sorglos, als die Kurse schon seit 20 Jahren stiegen. Noch Mitte der 50er Jahren, als die Kurse schon mehr als 12 Jahre nahezu ohne Unterlass stiegen, sorgten sich Anleger, ob das denn so weitergehen könne. Dann kam die Sorglosigkeit. Sie schuf die Grundlage für die lost decade die ab 1970 folgte.

Die Chancen stehen also nicht schlecht, dass die nächste lost decade noch eine Weile auf sich warten lässt. Und dass Aktien weiterhin alternativlos sind.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Der Beitrag Wir leben in den guten Zeiten – was passiert, wenn die schlechten kommen? erschien zuerst auf Grossmutters Sparstrumpf.