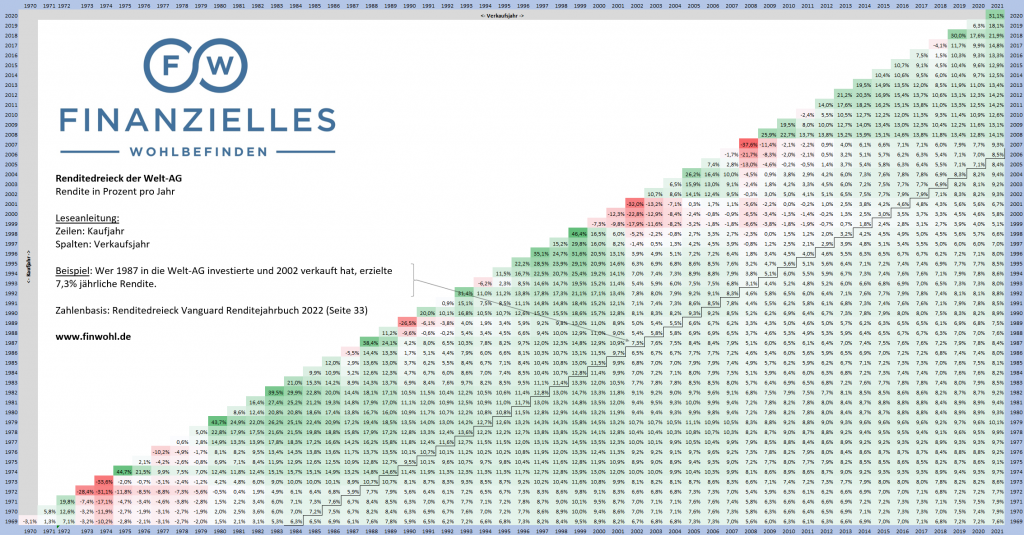

Das Renditedreieck stellt kompakt über 50 Jahre Aktienrendite für verschiedene Zeiträume dar und zeigt eindrucksvoll die Wirkung der Zeit am Aktienmarkt. Doch auch wenn die Darstellung kompakt ist und auf einem Blick viele Informationen erhält, ist sie nicht leicht zu lesen.

In diesem Beitrag passen wir das Renditedreieck etwas an und erhöhen die Lesbarkeit und Interpretierbarkeit. Außerdem ergänzen wir wesentliche Faktoren wie Kosten und Inflation.

Prozentzahlen mit Farben: Das Renditedreieck der Welt-AG

Das Renditedreieck von Vanguard listet im Renditejahrbuch 2022 kompakt für insgesamt 1378 Zeitreihen seit 1969 die jährlichen Renditen der Welt-AG auf.

Klicken zum Vergrößern!

Die Zeitreihen kombinieren dabei jedes beliebige Kaufjahr zwischen 1969 und 2020 und Verkaufsjahr zwischen 1970 und 2021.

Möchte ich also wissen, welche jährliche Rendite die Welt-AG seit meiner Geburt bis Ende 2021 erwirtschaftet hat, dann suche ich in der Zeile 1973 und in der Spalte 2021. Ergebnis: 8,6%

Die farbliche Markierung zeigt wie die Rendite für eine Zeitperiode zu bewerten ist:

- Grün: Alles gut für den Anleger

- Weiß: So la, la

- Rot: Nicht gut!

Da die grünen Flächen überwiegen, ist die Kernaussage: Aktienanlage lohnt sich! Vor allem wenn man das innere des Dreiecks betrachtet – also ein langfristiger Anlagezeitraum.

Zwischen 1973 und 2006 gab es aber auch schon mal 8,6%. Warum also noch weitere 15 Jahre warten?

Kurze Antwort: Der Zinseszins-Effekt.

Hier offenbart sich die Schwäche des klassischen Renditedreiecks. Unser Hirn kann mit absoluten Zahlen besser umgehen als mit Prozentangaben. Der Unterschied von 8,6% im Jahr 2006 und 8,6% im Jahr 2021 ist für uns nicht unmittelbar sichtbar.

Daher passen wir das Renditedreieck an und zeigen statt jährlicher Renditen die absoluten Ergebnisse für die entsprechenden Zeitreihen.

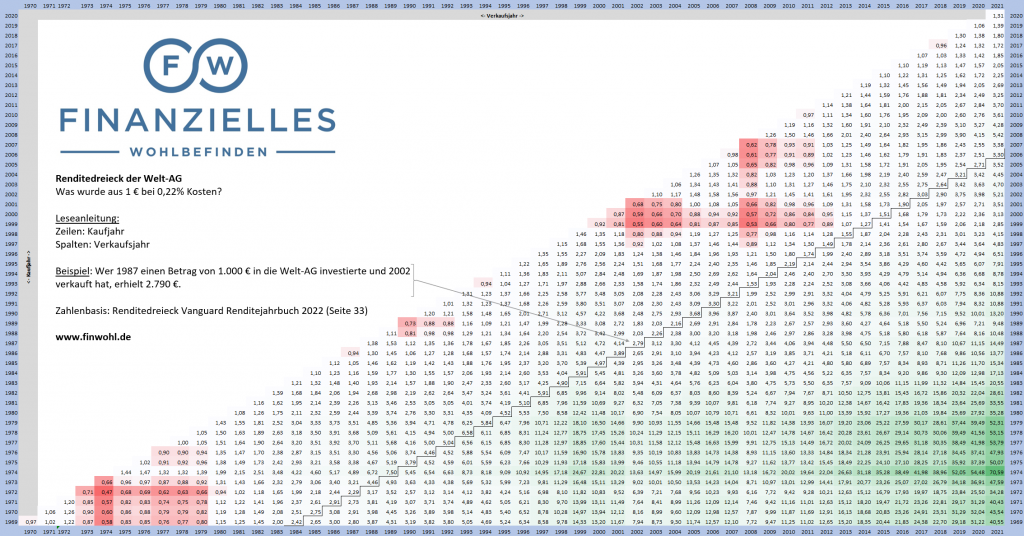

Absolute Zahlen mit Farben: Das Renditedreieck mal anders

Die absoluten Zahlen zeigen nun für eine Zeitreihe, was aus 1 € geworden ist.

Klicken zum Vergrößern!

Schauen wir also wieder in die Zeile 1973 und in die Spalte 2021, dann liegt der Wert bei 47,59 €.

Mit anderen Worten: Hätten meine Eltern bei meiner Geburt umgerechnet 1.000 € (damals war die Währung noch D-Mark) in die Welt-AG angelegt, dann läge der Wert nach 48 Jahren bei 47.590 €.

Hätte ich das ganze bereits 2006 (also nach 33 Jahren) verkauft, dann wäre mein Erlös lediglich 14.230 € gewesen.

In beiden Fällen entspricht das eine jährliche Rendite von 8,6%.

Auch der Farbkontrast hat sich geändert. Nach dem Motto „Hinten ist die Ente Fett“ sorgt der Zinseszinseffekt dafür, dass die hohen absoluten Werte tendenziell süd-östlich zu finden sind und die nord-westlichen Kollegen ein wenig blass aussehen lassen.

Richtung süd-osten heißt dabei: Längerer Anlagezeitraum, Richtung nord-westen: Kürzerer Anlagezeitraum.

Die roten Zahlen finden sich tendenziell an den Rändern (kurzer Anlagezeitraum). Das Renditedreieck zeigt auch, dass Anleger, die Anfang der 70er Jahre (Stagflation durch die Ölkrise) und in den 2000ern Jahren (Dot-Com Blase und Lehman-Krise) investiert haben schon etwas Geduld haben mussten, damit etwas Zählbares herauskommt.

Der längste Renditedürre mit 13 Jahren, gab es übrigens im Jahr 2000. Dazu auch meinen Beitrag „Was im Jahr 2000 passiert wäre, wenn ich meine eigene Anlagestrategie umgesetzt hätte“

Fun fact am Rande: Wer 1974 investiert hat, war nie im Minus und konnte 2021 das 70fache abschöpfen. Dagegen hätten meine Eltern mit einem Investment bei meiner Geburt 1973 mit einer 8jährigen Durststrecke leben müssen. Unter den Rahmenbedingungen wären sie wahrscheinlich vorzeitig ausgestiegen.

Doch leider ist das nur die halbe Wahrheit. Die Ergebnisse gelten nur für diejenigen, die in den jeweiligen Zeiträumen nicht an ihrem Portfolio herumgefummelt haben. Außerdem werden hier lediglich geringe Kosten von 0,22% (also die Kosten von heutigen ETFs) angenommen.

Schauen wir uns das Ergebnis für den Durchschnitt aller aktiven Fonds mal an.

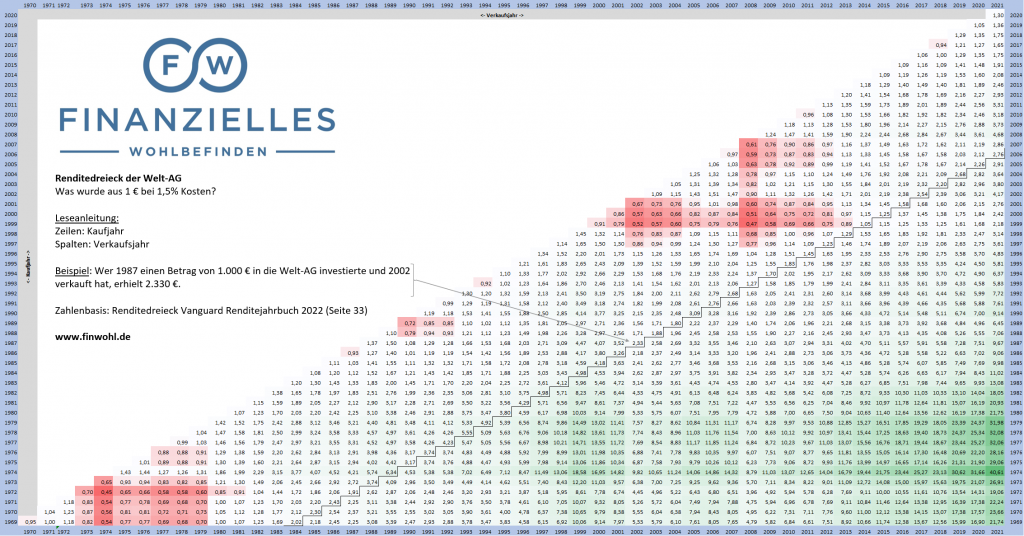

Das Renditedreieck für aktive Fonds

Hätten meine Eltern sich 1973 bei der örtlichen Sparkasse einen durchschnittlichen aktiven Fonds andrehen lassen, dann läge der Wert heute bei 26.910 €.

Woher kommt die Differenz zu den obigen 47.590 € bei einem ETF?

Nun, die Differenz ergibt sich aus den durchschnittlichen Kosten von 1,5% pro Jahr. Damit reduziert sich die jährliche Rendite auf 7,1%. Prozentual auf den ersten Blick gar nicht so viel, absolut aber mehr als 20.000 €.

Siehe dazu auch meinen Beitrag: „Was ist besser? 5% weniger Ausgabeaufschlag oder 1 % weniger Verwaltungsgebühren?“

Klicken zum Vergrößern!

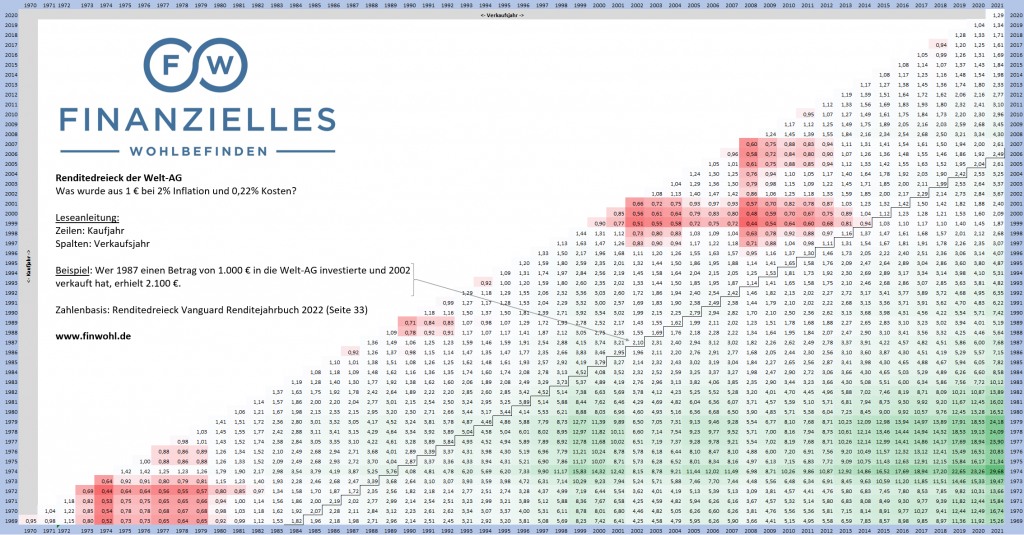

Das Renditedreieck nach Kosten und Inflation

Bisher haben wir nur die absoluten Werte gesehen. Jetzt bereinigen wir das Renditedreieck noch um die Inflation. Die Werte zeigen also die kosten- und inflationsbereinigte Kaufkraft bei einer Anlage von 1 €.

Klicken zum Vergrößern!

OK, hätten meine Eltern 1973 bei der örtlichen Sparkasse 1.000 € in einen aktiven Fonds eingezahlt, dann hätte es Ende 2021 einen Wert mit der Kaufkraft von 10.890 €. Mit einem günstigen ETF läge die Kaufkraft dagegen bei 19.470 €

Klicken zum Vergrößern!

Fazit: Das Renditedreieck mit absoluten Werten unterstreicht den Zinseszinseffekt

Nach spätestens 30 Jahren pendeln sich die Prozentzahlen beim klassischen Renditedreieck zwischen 6% und 10% ein.

Das Renditedreieck mit absoluten Zahlen kommt dann aber erst in Wallung. Der Zinseszinseffekt wird deutlich und das grün wird kräftiger.

Auch bestätigt sich: Spätestens nach 15 Jahren konnten mit günstigen ETFs positive Renditen erwirtschaftet werden. Das sogar inflationsbereinigt.

Wer allerdings im Jahr 2000 in einen teuren aktiven Weltfonds investiert hat, musste nach Kosten und Inflation durchschnittlich 19 Jahre warten, bis die Kaufkraft der Investition wieder erreicht wurde.

Und die Moral von der Geschicht:

Investiere in teure Produkte nicht

Sei gescheit und nutze die Zeit

Bedenke auch die Inflation,

dann wird es was mit der Investition

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Die Welt der Finanzen scheint komplex, doch sie ist einfacher als viele denken. Das Verständnis von ein paar Grundprinzipien können dich in die Lage versetzen bessere Finanzentscheidungen zu treffen. Dazu biete ich die Wissensvermittlung dieser Prinzipien an.

Mit meiner professionellen Coaching-Ausbildung zum FCM Finanz Coach kombiniere ich meine Kernkompetenzen und helfe Menschen nachhaltige Finanzentscheidungen zu treffen.

Oft ist nicht ein bestimmtes Finanzprodukt die Lösung, sondern der Umgang mit der persönlichen Intuition und den Emotionen. Für diese Menschen biete ich mein Finanzcoaching an.

Trete mit mir in Kontakt. Wir finden heraus, wie ich dir helfen kann.

Du möchtest auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.