Die Riester-Rente hat zurecht einen schlechten Ruf. Kompliziert und in den meisten Fällen viel zu teuer, so liest man es allenthalben. Wie es aber trotzdem möglich ist eine zweistellige Rendite zu erwirtschaften, zeige ich aus eigener Erfahrung in diesem Beitrag.

Ich habe 2006 meinen Riestervertrag gestartet, meine Frau 2010. Obwohl wir den gleichen Vertrag haben, entwickelten sich beide Verträge unterschiedlich. Während ich von einer Umschichtung verschont blieb, wurde bei meiner Frau im März 2020 im Zuge der Coronakrise umgeschichtet. In diesem Beitrag zeige ich die Entwicklung der Riester-Verträge von mir und meiner Frau.

Rückblick 2006: Selbstentscheider nicht erwünscht?

2006 war für mich persönlich ein sehr aufregendes Jahr. Das Sommermärchen bescherte mir und dem ganzen Land einen wundervollen Sommer.

Ich hatte zu diesem Zeitpunkt die Verantwortung für ein brandneues IT-System. Dummerweise ein System was auch dafür sorgt, dass skandinavische Fußballfans pünktlich mit der Fähre nach Deutschland übersetzen konnten.

Am 20. Juni 2006 um 16 Uhr sah ich mir mit ein paar Freunden das letzte Vorrundenspiel unserer Mannschaft gegen Ecuador an. Deutschland gewann 3:0 und für mich war die Welt in Ordnung.

Am Abend gab es das Aufeinandertreffen zwischen Schweden und England in Köln. Es gab demnach eine große Fanbewegung von Schweden nach Deutschland unter Nutzung der Fährverbindungen.

Das war eines der ersten Bewährungsproben unseres jungen IT-Systems. Eine Schnittstelle zu einem schwedischen IT-System schien noch Fehler in der verzögerten Abarbeitung von Daten zu haben, so dass ich kurz nach dem Deutschlandspiel einen Anruf bekam. Damit war meine Feier beendet. Der Fehler konnte schnell gefunden und korrigiert werden. Trotzdem bleibt mir dieses Ereignis in Erinnerung.

2006 entschied ich mich außerdem für eine Riester-Rente. Nach ausführlicher Recherche, unter anderem mithilfe von Finanztest, entschied ich mich für die UniProfiRente. Es war gar nicht so leicht die Entscheidung in die Tat umzusetzen. Der Vertrag konnte nicht direkt online abgeschlossen werden, so dass ich zwingend einen Berater aufsuchen musste.

Ich ging also zur Sparda-Bank, um den Vertrag abzuschließen. Offensichtlich war der Vertrieb des Produkts nicht besonders lukrativ für den Berater. Er wollte mir mit aller Macht das Produkt ausreden und lieber eine teure Rentenversicherung verkaufen. Für ihn sicherlich lukrativ, für mich weniger. Daher blieb ich standhaft und konnte nach einiger Überzeugungsarbeit (ich war der Kunde) schlussendlich den von mir gewünschten Vertrag abschließen. Immerhin: Für die Nichtberatung konnte er zumindest noch etwas Vertriebsprovision einstecken.

Die UniProfiRente: 100% Aktien und 100% Sicherheit?

Die meisten Riester-Verträge sind auch heute noch teure Rentenversicherungen oder Banksparpläne mit bescheidener Verzinsung und hohen Kosten. Viele negative Berichte über Riester basieren auf dieser Art von Riesterverträgen. Es gibt aber auch Riester-Fondssparpläne, die eine deutlich bessere Renditechance haben.

Ich wollte damals ein Produkt, mit dem ich die Chancen des Aktienmarktes nutzen kann. Die UniProfiRente war eines der wenigen Produkte, mit dem ich 100% meiner Beträge in einen Aktienfonds einzahlen konnte.

Union Investment versucht mit diesem Produkt die Quadratur des Kreises. 100% Aktien und 100% Garantie der eingezahlten Beiträge und Zulagen schließen sich schlichtweg aus. Union musste daher ein aktives Risikomanagement etablieren. Dieses aktive Risikomanagement kann dazu führen, dass zu einem sehr ungünstigen Zeitpunkt eine Umschichtung in sichere Rentenfonds angestoßen wird.

| Infobox Wir unterscheiden grob in zwei Produktarten: Aktienfonds sind für die Rendite zuständig. Sie investieren breitgestreut in Aktien. Rentenfonds investieren in festverzinsliche Wertpapiere (Renten) und sind für die Wertstabilität zuständig. Die Wertschwankung ist sehr gering, dafür aber auch die Chance auf Rendite. Mischfonds bestehen aus Aktien und wertstabilen Wertpapieren (Renten). Die Mischfonds sind daher ein Kompromiss aus Chance und Risiko. |

Dies ist bei einigen Verträgen in der Finanzkrise (2009) und in der Coronakrise (2020) auch passiert. Unter anderem im März bei dem Vertrag meiner Frau. Mein Vertrag ist davon verschont geblieben.

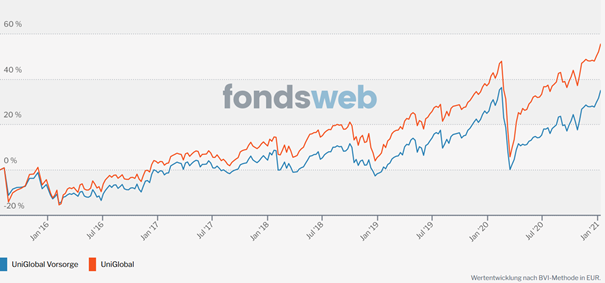

Dieser Risiken waren wir uns stets bewusst. Nach Berichten in den Medien (Beispiel aus 2010) stellte auch Union Investement 2015 daher sein Produkt um. Statt in den Aktienfonds UniGlobal, sollte der Mischfonds UniGlobalVorsorge eingesetzt werden.

Wir widersprachen dieser Änderung, da unser Ziel es ja gerade war zu 100% in Aktien zu investieren. Wir waren uns dabei dem Risiko bewusst, dass ein massiver Crash an der Börse (in meinem Fall ca. 50%) eine ungewünschte Umschichtung zur Folge hätte.

Ich bin daher bis zum heutigen Tag in den Aktienfonds UniGlobal investiert. Bei meiner Frau wurde leider im März umgeschichtet, da durch den Kurseinbruch der Puffer für die Garantie unterschritten wurde.

15% Rendite: Wie ist das möglich?

Schaut man sich die Performance des Aktienfonds UniGlobal an, so konnte dieser in den letzten 15 Jahren eine jährliche Rendite von etwa 7,7% einfahren. Wie ist dann eine Rendite von 15% möglich? Es gibt zwei Aspekte, die diese Überrendite möglich machten:

- Zulagen: Jedes Jahr wurden die staatlichen Zulagen zusätzlich in den Vertrag eingezahlt

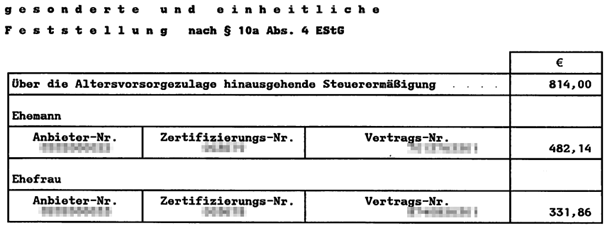

- Steuerliche Förderung: Die steuerliche Förderung reduziert den Eigenbetrag und erhöht damit die Eigenkapitalrendite

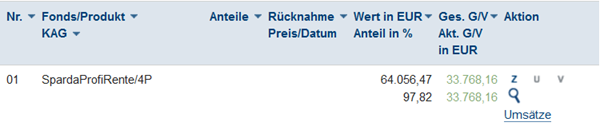

Am 13.01.2021 hatten unsere Depots den folgenden Stand:

Schauen wir uns mal die Übersicht der beiden Verträge an:

| Ich (seit 2006) | Meine Frau (seit 2010) | |

| Eigenbetrag | 28.156,96 € | 20.935,00 € |

| Steuerrückerstattung | 8.940,71 € | 5.244,49 € |

| Eigenbetrag (abzgl. Steuerrückerstattung) | 19.216,25 € | 15.690,51 € |

| staatliche Zulagen | 2.109,88 € | 4.866,39 € |

| Depotstand (13.01.2021) | 64.056,47 € | 34.452,22 € |

| Gewinn (laut Union) | +33.768,16 € | +8.613,17 € |

| Eigenkapitalrendite vor Steuererstattung | 10,06% | 8,27% |

| Eigenkapitalrendite nach Steuererstattung | 14,95% | 13,61% |

| Garantiertes Kapital | 30.266,84 € | 25.801,39 € |

| Garantierter Faktor auf Eigenbetrag | 1,58 | 1,64 |

Der geleistete Eigenbetrag von 28.156,96 € (20.935,00 €) reduziert sich jeweils im darauffolgenden Jahr um die Steuerrückerstattung von 8.940,71 € (5.244,49 €). Der effektive Eigenbetrag beträgt damit 19.216,25 € (15.690,51 €).

Die staatlichen Zulagen werden jährlich automatisch in den Vertrag eingezahlt. Da die Kinderzulage in den Vertrag meiner Frau fließt, hat sie hier eine deutlich höhere Quote als ich.

Zum 13.01.2021 betrug der Wert des Depots 64.056,47 € (34.452,22 €). Dieser schwankt natürlich munter mit den weltweiten Börsen. Laut Union beträgt der Gewinn des Depots bis dato 33.768,16 € (8.613,17 €). Die konkreten Werte sind eine Momentaufnahme.

Die Eigenkapitalrendite nach Steuererstattung (interner Zinsfuß) entspricht knapp 15% (13,6%). Dies ist eine deutlich überdurchschnittliche Rendite.

Der Anbieter muss den Eigenbetrag (vor der Steuererstattung) und die Zulagen garantieren. Das garantierte Kapital in den beiden Verträgen liegt aktuell bei 30.266,84 € (25.801,39 €). Der garantierte Wert wird damit immer höher sein als die eigenen Einzahlungen, sofern Zulagen und Steuervorteil auch wirklich ausgenutzt werden. In unserem Fall werden bereits 158% (164%) unserer Einzahlungen garantiert.

Warum eine Umschichtung die Rendite meiner Frau bremste?

Eigentlich hat meine Frau die letzten Jahre eine deutlich bessere Rendite eingefahren als ich. Sie hatte 2010 den etwas besseren Einstiegspunkt als ich 2006 und profitierte zusätzlich von den Kinderzulagen. Die Corona-Krise hat sie aber jäh gestoppt. Der Anbieter sah sich gezwungen wegen der fallenden Kurse in einen wertstabileren Rentenfonds umzuschichten, um die Garantie sicherzustellen.

Warum wurde bei mir nicht umgeschichtet? Nun, ich war noch weit genug von der Marke entfernt, bei der die Umschichtung notwendig wurde. Grob kann man sagen, dass immer dann umgeschichtet wird, wenn der Wert des Depots unter dem Wert der Garantie zu rutschen droht. Das war bei mir noch nicht der Fall.

Immerhin wird diese Entscheidung bei Union individuell pro Vertrag getroffen. Beim Anbieter Fairr (jetzt Raisin.pension) wurden im März die Depots aller Anleger umgeschichtet.

Die Umschichtung hat auf jeden Fall zur Folge, dass ein großer Teil des Wertes jetzt in einem wertstabilen Fonds liegt und damit in den nächsten Jahren keine Rendite mehr erwirtschaften kann. Die Eigenkapitalrendite meiner Frau wird sich daher langfristig mit hoher Wahrscheinlichkeit schlechter entwickeln als bei mir.

Wie geht es weiter mit unseren Verträgen?

Da wir beide seit 2021 nicht mehr Angestellte (und damit nicht mehr rentenversicherungspflichtig) sind, entfallen die Förderbedingungen für Riester bei uns. Wir haben daher die Verträge ab 2021 beitragsfrei gestellt.

Ich lasse meinen Vertrag einfach weiterlaufen und hoffe, dass es zu keinem Crash kommen wird, der den Wert des Depots in der Nähe des garantierten Werts fallen lässt. Bei einer erwarteten Rendite von 5,5% (7% globaler Aktienmarkt abzgl. 1,5% Kosten) wird der Wert in 20 Jahren mit vielen Wenn und Abers bei ca. 200.000 € liegen. Das entspricht eine potenzielle monatliche Rente von 600 € (unter der Annahme, dass pro 10.000 € eine monatliche Rente von 30 € ausbezahlt wird).

Bei meiner Frau ist die Sache etwas anders gelagert. Ein Großteil des Geldes liegt jetzt in einem wertstabilen und damit leider chancenlosen Rentenfonds. Damit wird sie die nächsten Jahre keine Rendite erwirtschaften. Da der Vertrag beitragsfrei gestellt ist, wird auch kein neues Kapital in den Aktienfonds fließen und sie profitiert auch nicht mehr von den Förderungen.

Eine Option wäre den Vertrag förderschädlich zu kündigen. Dafür müsste sie die Förderung und die Steuerersparnis zurückzahlen. Vom Rest muss dann noch der Gewinn versteuert werden.

Bei meiner Frau würde dann etwa der folgende Betrag ausbezahlt werden:

| Aktueller Wert | 34.452,22 € |

| abzgl. Zulagen | – 4.866,39 € |

| abzgl. Steuererstattung | – 5.244,49 € |

| Auszahlung vor Steuer | 24.341,34 € |

| abzgl. Steuer (ca. 25% vom Gewinn) | – 851,58 € |

| Auszahlung nach Steuer | 23.489,75 € |

Wahrscheinlich werden vom Anbieter auch noch Bearbeitungsgebühren erhoben.

Dieses Geld könnte jetzt ungefördert in einen normalen ETF-Sparplan angelegt werden und würde sich dort bei ca. 7% Rendite in 20 Jahren auf ca. 100.000 € etwa vervierfachen (siehe 72er-Regel).

Auch wird gerade die Reform der Riester-Rente diskutiert. Im Gespräch ist auch Riester für nicht Rentenversicherungspflichtige zu öffnen. Dann könnten auch wir als Selbständige wieder von den Förderungen profitieren.

Nichts Genaues weiß man nicht. Zu dem Thema werde ich mit meiner Frau nochmal in Klausur gehen müssen.

Sofern wir den Vertrag weiterführen, ist es auf jeden Fall sinnvoll die Anteile aus den Rentenfonds in den Mischfonds umzuschichten, um wieder einen – dann geringeren – Aktienanteil zu realisieren. Dies scheint bei Union möglich zu sein.

Fazit – Vertrag ist nicht gleich Vertrag

Es gibt sie! Riester-Verträge, die sich lohnen. Das das hier kein Einzelfall ist, kann man z.B. auch an zahlreichen Berichten mit ähnlicher Performance (meist vor Steuererstattung) im Wertpapierforum lesen.

Wir haben einige richtige Entscheidungen getroffen: Die Einzahlung in einen Aktienfonds, der 100% in Aktien investiert und der Widerspruch der Umschichtung in den konservativeren Mischfonds UniGlobal Vorsorge.

Es gibt aber Risiken und Entwicklungen, worauf wir keinen Einfluss hatten. Das führte dazu, dass zwei identische Verträge einen unterschiedlichen Verlauf nahmen. Der Grund ist in diesem Fall der unterschiedliche Startzeitpunkt.

Dieses Beispiel zeigt schön, dass gerade die Riester-Rente eine sehr individuelle Betrachtung ist. Es reicht nicht einfach ein Produkt zu bewerten. Es müssen eben auch immer die individuellen Rahmenbedingen betrachtet werden.

Daher hier mein Appell: Wenn ihr von staatlichen Förderungen profitieren wollt, dann rechnet das sehr gut durch oder holt euch professionelle Unterstützung von einem unabhängigen Honorarberater oder Finanzcoach.

Wie du von der Förderung profitieren kannst, habe ich in meinem Artikel „Die Riester Rente lohnt sich doch“ erläutert.

Weitere Informationen zum Thema

Finanztip: Die Riester-Rente

Finanztip: Riester-Fondssparplan: Was tun mit der Uniprofirente?

Verbraucherzentrale: Für wen kann sich die Riester-Rente lohnen?

Ich verfolge das Ziel finanzielles Wohlbefinden zu ermöglichen. Finanzielles Wohlbefinden heißt die finanziellen Angelegenheiten geklärt zu wissen und die losen finanziellen Enden aufzulösen. Mit meinen Artikeln möchte ich dazu beitragen Finanzwissen zu teilen und jedem die Möglichkeit zu geben seine Finanzen selbst in die Hand zu nehmen.

Auch wenn alle Konzepte eigenständig umgesetzt werden können, hat nicht jeder Zeit und/oder Lust sich um seine Finanzen zu kümmern. Für diese Menschen biete ich mein Finanzcoaching an. Ziel meines Finanzcoachings ist dir ein Cockpit zu liefern. Du behältst die Kontrolle und bleibst auf dem Fahrersitz.

Trete mit mir in Kontakt.