Die Aktien von High-Growth Tech-Unternehmen und insbesondere die im letzten Jahr zu stark gestiegenen Software-as-a-Services (SaaS) Aktien haben in den vergangenen Wochen und Monaten deutlich korrigiert. Etliche Cloud-Aktien sind – gemessen am Aktienkurs um 30% oder mehr “billiger” geworden.

Immer wieder erreichen mich per E-Mail oder Social Media Fragen danach, welche Aktien denn nun bei mir aufgrund der gesunkenen Einkaufspreise weit oben auf der Watchlist stehen.

Bitte habt Verständnis, dass ich solche Anfragen nicht beantworten kann und grundsätzlich keine individuellen “heißen Tipps” geben möchte. Stattdessen beantworte ich solche Fragen lieber öffentlich, wie mit diesem Beitrag.

Ist jetzt die Zeit zur Schnäppchenjagd gekommen?

Ich hatte vor einigen Wochen hier im Blog erläutert, warum “Buy The Dip” keine gute Anlagestrategie ist.

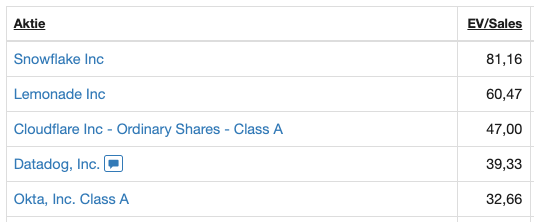

Viele High-Growth-Unternehmen, die mich prinzipiell interessieren, sind auch nach der Korrektur mit einem EV/Sales-Verhältnis von über 30 (TTM) noch extrem teuer:

Daher werde ich z.B. bei Snowflake, Lemonade, Cloudflare und Datadog auch nach Kursrückgängen von bis zu 50% noch weiter an der Seitenlinie stehen.

Gerade bei US Aktien müssen wir auch die möglicherweise steigenden Zinsen vor dem Hintergrund einer evtl. anziehenden Inflationsrate im Auge behalten. Sollte sich dieses Szenario realisieren, könnte die Zeit des “kostenlosen Geldes” sich zumindest in USA dem Ende neigen. Dadurch sollten dann die Bewertungen der US High-Growth-Unternehmen, deren erwartete Gewinne teilweise weit in der Zukunft liegen, sinken. Die Aktienbewertungen könnten sich dann wieder mehr den langjährigen Maßstäben annähern, die in den vergangenen Jahren aufgrund des Nullzins-Umfeldes regelrecht gesprengt wurden.

In meinem einführenden E-Book zu den Grundlagen der High-Growth-Investing-Strategie hatte ich erklärt, wie Du in “normalen” Zeiten den fairen Unternehmenswert eines Software-Unternehmens je nach Umsatzmix einschätzen kannst. Hier kannst Du Dir das E-Book jetzt kostenlos herunterladen.

Dennoch ist es an der Zeit, unter den weniger gehypten Software-Aktien mal wieder nach spannenden Unternehmen Ausschau zu halten, die eine genauere Analyse lohnen.

Dieser Beitrag ist nicht viel mehr als ein “Name-Dropping” einiger Companies, die ich auf meiner Watchlist habe und über die ich in der Vergangenheit noch nicht berichtet habe.

Einige von denen könnten es u.U. in den kommenden Wochen und Monaten in mein Portfolio bzw. das High-Tech Stock Picking wikifolio schaffen. Und spätestens dann werde ich – sobald es meine Zeit erlaubt – auch eine ausführlichere Analyse dieser Aktien für Euch zusammenschreiben.

JFrog Aktie

Wenn Du meine Investments in Softwareunternehmen schon länger verfolgst, dann kennst Du meine Vorliebe für Companies, deren Produkte von Softwareentwicklern bzw. Software-Ingenieuren bevorzugt werden. JFrog gehört in diese Kategorie.

Das israelische Unternehmen hilft Softwarenentwicklungsorganisationen dabei, nach dem DevOps Paradigma zu arbeiten. Dabei geht es darum, wie Softwareentwickler und der IT-Betrieb nahtlos zusammenarbeiten können. Das ist insbesondere beim Betrieb von Cloud-Lösungen eine große Herausforderung.

Seit Monaten tendiert die JFrog Aktie Richtung Süden. Ausgehend von den Höchstkursen nach dem IPO im September 2020 hat sich der Kurs nahezu halbiert. Für zusätzlichen Druck hat zuletzt sicherlich auch das Auslaufen der LockUp-Frist der vorbörslichen Altaktionäre gesorgt.

https://aktien.guide/aktien/JFrog-Ltd-IL0011684185/?afmc=1d

An der fundamentalen Entwicklung liegt es nicht. JFrog dürfte auch in 2021 um annähernd 40% wachsen und erwirtschaftet bereits ordentliche Free Cashflow-Margen.

Asana Aktie

Asana ist für mich einer der interessantesten IPOs aus 2020. Das Unternehmen bietet eines der besten cloudbasierten Projekt- und Workflow-Management Tools an. Der Gründer und CEO Dustin Moskovitz war einst Mitbegründer von Facebook.

Der Asana Umsatz wuchs 2020 um ca. 60% gegenüber Vorjahr. Die Billings sind zuletzt sogar noch deutlicher in die Höhe geschnellt.

Allerdings ist das Unternehmen noch nicht cashflow-positiv, da man sehr viel Geld sowohl in die Entwicklung als auch Sales und Marketing steckt.

https://aktien.guide/aktien/Asana-Inc-Ordinary-Shares-Class-A-US04342Y1047/?afmc=1d

Die Asana Aktie ist derzeit ca. 35% unter ihren Höchstkursen aus dem Februar zu haben. Auf Basis der Zahlen für 2021 sollte das EV/Sales – Verhältnis (forward) mittlerweile unter 15 liegen.

Der IPO aus dem letzten Oktober war übrigens ein Direct Listing. Daher gibt es hier keine LockUp-Frist der Altaktionäre zu beachten.

Anaplan Aktie

Ein weiteres interessantes Enterprise Software Unternehmen ist Anaplan. Die Company bietet die wohl führende cloudbasierte Software zur Planung von komplexen Vorhaben und Geschäftsmodellen an.

Die Aktie erreichte erst vor ca. 6 Wochen Höchstkurse von über 80$ und ist seitdem nach einer vorsichtigen Guidance für 2021 um fast 40% eingebrochen. Das bedeutet ein EV/Sales Verhältnis (forward) von ca. 13. Das Unternehmen war zuletzt bereits Cashflow-positiv.

https://aktien.guide/aktien/Anaplan-Inc-US03272L1089/?afmc=1d

Das waren jetzt mal in aller Kürze drei spannende Softwareunternehmen, mit denen ich mich in den kommenden Wochen näher beschäftigen möchte.

Falls Du aktien.guide User bist, kannst Du hier meine komplette Watchlist einsehen, auf der aktuell ca. 40 Werte stehen.

Es gibt in den kommenden Wochen und Monaten viel zu analysieren, die Einkaufspreise fast aller High-Growth-Werte sind in den vergangenen 6 Wochen wesentlich attraktiver geworden.

Echte Schnäppchenpreise aber habe ich bisher noch nicht wahrgenommen. Wenn Du mich auf meiner Schnäppchenjagd auch zukünftig begleiten willst, dann kannst Du jetzt hier meinen kostenlosen High-Growth-Investing-Newsletter bestellen.

Disclaimer:

Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise. Derzeit erhalte ich keine Vergütung für die Empfehlung von aktien.guide. Sollte das Premium-Angebot des aktien.guide kommerziell erfolgreich sein, so werde ich finanziell am Erfolg partizipieren.