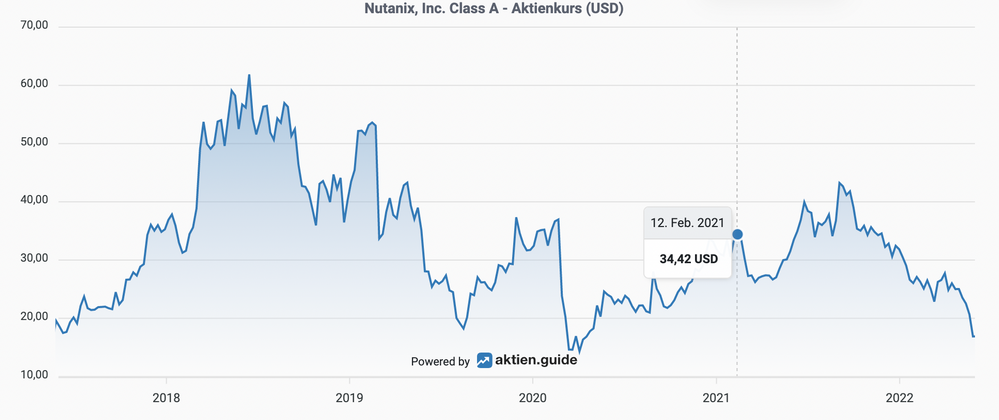

Heute musste ich eine der schwierigsten Investment Entscheidungen der letzten Jahre treffen. Seit ca. 5 Jahren hatte ich Nutanix im Depot, habe mit der Aktie eine echte Achterbahnfahrt erlebt. Nach 3-stelligen Gewinnen, die ich glücklicherweise 2018 zumindest teilweise realisiert hatte, ist die Nutanix Aktie unterm Strich seitdem auf Talfahrt – zwischenzeitliche Kursverdoppelung 2020/2021 inklusive.

Nun habe ich die Nutanix Restposition schweren Herzens mit gut 20% Verlust aus dem High-Tech Stock Picking wikifolio verkauft. Die Hintergründe dazu gibt’s in diesem Beitrag.

,https://aktien.guide/aktien/Nutanix-Inc-Class-A-US67059N1081

Nutanix – Was ist von der Vision geblieben?

Am Ende eines solchen Investments ist es sehr sinnvoll, den eigenen Investment Case in seiner Historie nochmals nachzuvollziehen, um für die Zukunft daraus zu lernen. Es ist daher auch für mich interessant, meine, initiale Investment Story aus 2017 zu Nutanix hier nachzulesen.

Man muss konstatieren, dass die große Vision des Co-Founders und damaligen CEO Dheeraj Pandey rund um ein Betriebssystem für die hybride Cloud nicht wirklich umgesetzt werden konnte. Mittlerweile wurde das Produktportfolio eingedampft, Dheeraj Pandey wurde durch den erfahrenen Rajiv Ramaswami an der Unternehmensspitze abgelöst. Er ist weniger visionär und hat die Aufgabe, das Unternehmen nun (endlich) auf Profitabilität zu trimmen.

Leider ist mein Investment Case zu Nutanix in den vergangenen 5 Jahren nicht wirklich aufgegangen. Zwar konnte sich der Umsatz von damals $767 Mio. auf über $1,5 Mrd. mehr als verdoppeln, obwohl das Unternehmen in dieser Zeit die beschwerliche Wandlung vom Hardware- zum Softwareanbieter durchgemacht und dabei bewusst auf viel Umsatz verzichtet hat.

Aber Nutanix hat es bisher nicht geschafft, mit dem neuen Geschäftsmodell als Infrastruktur-Softwarehaus auch nur ansatzweise profitabel zu werden. Daher ist die Bewertung des Unternehmens nicht vorangekommen. Trotz 80% Bruttomarge und einem gut visiblen Umsatzstrom aus wiederkehrenden Subskriptionen: die Nutanix Aktie wird vom Kapitalmarkt bis heute nicht ansatzweise so hoch bewertet wie ein normales Softwarehaus. Und das leider aus gutem Grund – wie die aktuelle Krise rund um die weltweit gestörten Lieferketten offenbart.

Doch eines nach dem anderen:

Die Zahlen zum Q3 FY22

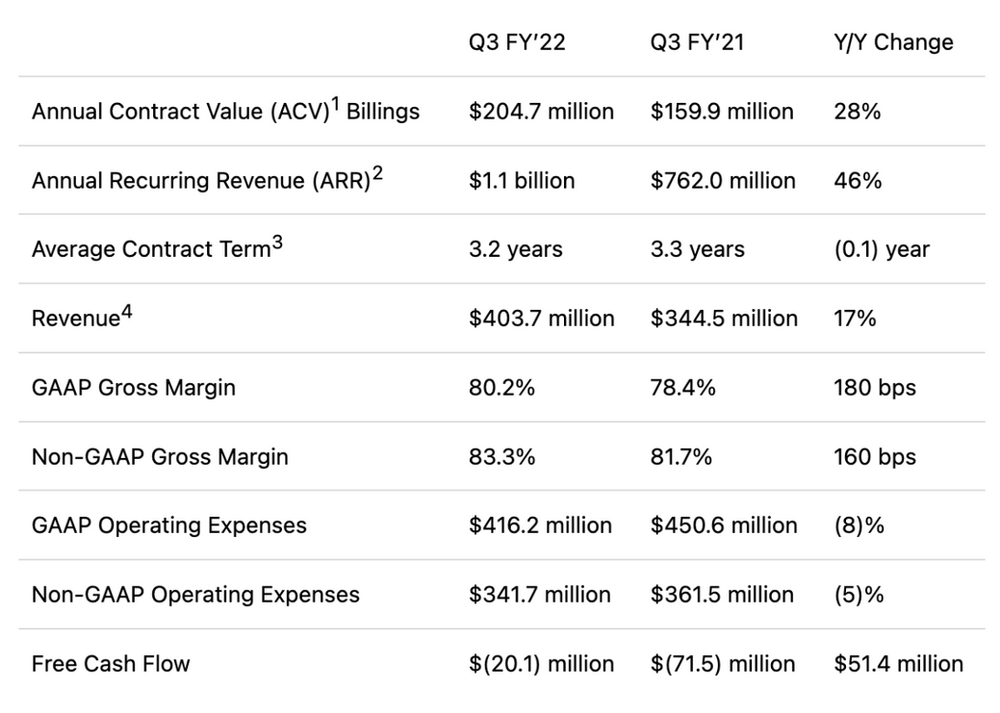

Die Quartalszahlen zum abgelaufenen Q3 FY 22 waren sicherlich nicht der Grund für den jüngsten Kurssturz der Nutanix Aktie. Die eigene Guidance wurde wie auch in den vorangegangenen Quartalen erfüllt.

Der Umsatz wuchs um 17% gegenüber dem Vorjahresquartal auf $404 Mio., der jährlich wiederkehrende Umsatz ARR sogar um 46% auf $1,1 Mrd.

Auch die Bruttomarge stieg nach GAAP auf über 80%, was ein sehr guter Wert ist und darauf hindeutet, dass Nutanix nun endlich die Transition zum Softwarehaus geschafft hat.

Die operativen Kosten sind nach GAAP im Vorjahresvergleich um 8% gesunken. Der Free Cashflow betrug noch negative $20 Mio. gegenüber minus $72 Mio. im Vorjahr.

Diese Zahlen für das Q3 sind also eigentlich recht gut ausgefallen.

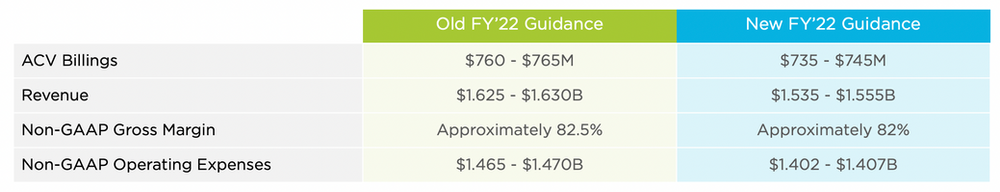

Die Guidance zum Q4 FY22

Leider gilt das nicht für die gesenkte Guidance zum Q4 des bis zum 31.7. laufenden Gesamtjahres 2022. Die Umsatzerwartung für das FY22 wurde auf ca. $1,55 Mrd. zurückgenommen, die ACV Billings im Q4 sollen nur ca. $180 Mio. betragen.

Besonders bitter: Wir müssen u.U. damit rechnen, dass Nutanix seine beim Investorentag 2021 ausgegebenen mittelfristigen Ziele nicht erreichen kann. Geplant war, im ersten Halbjahr des kommenden Geschäftsjahres einen positiven Free Cashflow auszuweisen und 6-12 Monate später auch den Break-Even beim operativen Ergebnis zu erreichen.

Diese Ziele geraten jetzt ins Wanken. Und zwar nach Aussage des Management in erster Linie deswegen, weil das Nutanix Geschäft seit einigen Wochen massiv beeinträchtigt wird durch die weltweiten Lieferengpässe bei elektronischen Komponenten.

Nutanix als Opfer gestörter Lieferketten

Es drängt sich die Frage auf: Wie kann es sein, dass Nutanix als Softwarehersteller von den gestörten Hardware-Lieferketten so stark getroffen wird?

Der Grund ist eigentlich ganz einfach nachvollziehbar: Nutanix verkauft eine Art Betriebssystem für Server von verschiedenen Hardware-Partnern. Ohne die zugehörige Hardware ist die Nutanix Software für die Kunden wertlos. Daher ist der Erfolg von Nutanix im Neugeschäft nicht nur davon abhängig, dass man erfolgreich im Vertrieb ist und den Bedarf der Kunden trifft, sondern auch dass die Hardware Partner ihre Server an die Kunden ausliefern können.

Und genau das ist leider seit dem Ende des Q3 FY22 (d.h. seit April) nicht mehr der Fall. Die Nutanix Kunden reagieren auf die Lieferschwierigkeiten nun auf zwei verschiedene Arten: Entweder sie ordern die Nutanix Software dennoch, der Subskriptionsvertrag beginnt aber erst nach Lieferung der Hardware. In diesem Fall kann Nutanix zwar die Billings verbuchen, die ,RPO erhöhen sich, aber es wird kein Umsatz gebucht.

Oder aber die Kunden verschieben die Beschaffung der Nutanix-Software einfach, solange bis die Server Hardware wieder lieferbar ist.

Erhöhte Fluktuation im Nutanix Vertrieb

In Folge dieser Schwierigkeiten entsteht ein zweites Problem, das ich sogar noch besorgniserregender empfinde: Etliche Vertriebsmitarbeiter von Nutanix haben im Q3 gekündigt. Diese werden wie in der Branche üblich stark erfolgsabhängig bezahlt. Sie sind damit direkt mit ihrem Einkommen negativ betroffen, wenn sie ihre Vertriebsziele nicht erfüllen können.

Gerade erstklassige Software-Vertriebsleute werden auch im Q4 kaum einsehen, warum sie dafür bestraft werden sollen, wenn Server ihrer Partner nicht lieferbar sind. Diese Mitarbeiter sind extrem umkämpft am Arbeitsmarkt, einige haben das Unternehmen bereits im Q3 verlassen und konnten verständlicherweise nicht unmittelbar ersetzt werden.

Diese ungute Situation hat zur Folge, dass Nutanix mit weniger Vertriebsmitarbeitern in das laufende Q4 ging als geplant. Unter diesen Umständen ist es wenig verwunderlich, dass die Vertriebsziele des Unternehmens in einem solchen Umfeld kaum erreichbar sind.

Doch damit nicht genug: Um erfolgreich neue erstklassige Vertriebsmitarbeiter rekrutieren zu können, wird Nutanix aufgrund des stark gesunkenen Aktienkurses deutlich mehr Stock Options an die Mitarbeiter ausgeben müssen als bisher erwartet.

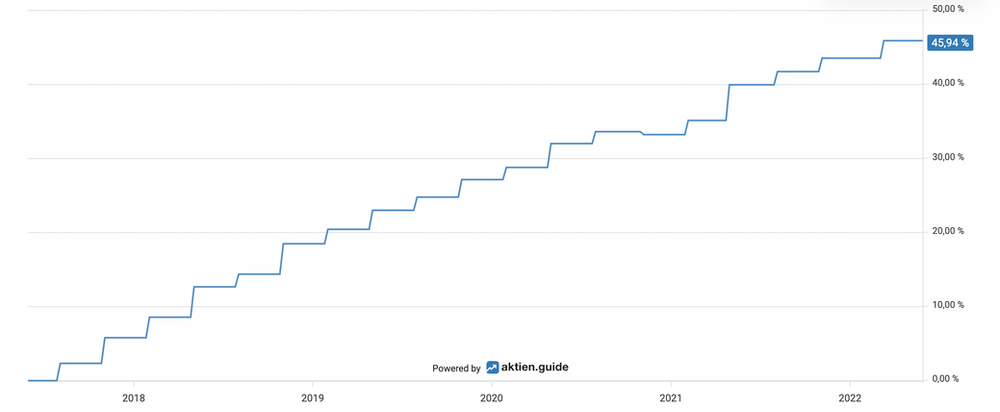

Schon bisher hat Nutanix für meinen Geschmack in den vergangenen Jahren viel zu viele neue Aktien ausgegeben. In den vergangenen 5 Jahren wurden die Aktionäre damit um annähernd 50% verwässert, wie man im aktien.guide sehr schön erkennen kann:

,Verwässerung der Nutanix Aktie

D.h. selbst wenn der Free Cashflow bei Nutanix wie geplant im kommenden Geschäftsjahr nachhaltig positiv wird (ich bin selbst davon leider seit der jüngsten Umsatzwarnung nicht mehr wirklich überzeugt), so wird es wohl länger dauern als bisher geplant, bis das Unternehmen auch unterm Strich (nach GAAP) schwarze Zahlen schreibt.

Fazit

Die Situation rund um Nutanix ist sehr enttäuschend. Ich habe die Achterbahnfahrt mit der Nutanix Aktie nun 5 Jahre lang mitgemacht. Nun beende ich dieses Investment. Nach der Realisierung von dreistelligen Gewinnen in 2018 habe ich die Restposition nun mit über 20% Verlust verkauft.

Das ist für mich eine harte Entscheidung. Denn ich denke dass das Unternehmen am freien Markt außerhalb der Börse mehr wert ist als den aktuellen Enterprise Value von knapp $4 Mrd. was einem EV/Sales Verhältnis von 2,5 entspricht.

Es ist gut möglich, dass Bain Capital sich derzeit in Stellung bringt für eine komplette Übernahme von Nutanix. Denn der Private Equity Investor ist bereits seit 2020 mit $750 Mio. über eine bis 2026 laufende Wandelanleihe investiert. Der Wandlungspreis liegt deutlich über dem aktuellen Kurs. Es würde mich nicht überraschen, wenn Nutanix in der aktuellen schwierigen Situation durch Bain Capital von der Börse genommen und als privates Unternehmen unabhängig vom Druck der Quartalsberichterstattung weiterentwickelt wird.

Nüchtern betrachtet fehlt mir die nötige hohe Überzeugung, um gemäß meiner ,Rule-of-30 beherzt nachzukaufen, falls die Nutanix Aktie nach einem erwartet schwachen Geschäftsjahresende weiter nachgeben sollte. Also bleibt mir in der aktuellen schwierigen Lage keine andere Wahl als die Verlustrealisierung.

Zwar rechne ich damit, dass die Nutanix Aktie sich nach Behebung der Störungen in den Lieferketten wieder nachhaltig erholt. Aber es bleibt halt auch das Restrisiko, dass diese Situation bis weit ins nächste Jahr anhält und Nutanix auch seine mittelfristigen Ziele nicht erreichen kann. Dieses Risiko möchte ich nicht mitgehen. Zumal es derzeit viele andere Software-Unternehmen gibt, die weniger große fundamentale Probleme haben, deren Aktienkurse aber genauso tief gefallen sind wie der von Nutanix.

Wenn Du nicht verpassen willst, welches Unternehmen von ,meiner Watchlist (aktien.guide Premium) in Kürze den Weg ins High-Tech Stock Picking wikifolio findet, dann kannst Du ,jetzt hier meinen kostenlosen Newsletter abonnieren.

Disclaimer: Der Autor und/oder verbundene Personen oder Unternehmen besitzt Aktien von Nutanix und aktien.guide. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die, rechtlichen Hinweise.