Vor ziemlich genau einem Jahr habe ich die israelische SimilarWeb Aktie ,hier im Blog vorgestellt. Heute muss ich eine mehr als ernüchternde (Zwischen-) Bilanz ziehen.

Die SimilarWeb Aktie kennt seit ihrem IPO an der NYSE im Mai 2021 nur eine Richtung und erreicht immer neue Tiefstände. Sie notiert nur 18 Monate nach ihrem IPO an der Wall Street inzwischen 80% unter ihrem Ausgabepreis von 22$, der Chart sieht ganz nach einem Pleitekandidat aus.

Zuletzt hat sich die Talfahrt der SimilarWeb Aktie nach den Zahlen zum Q3 2022 sogar nochmals beschleunigt. D.h. von der IPO Bewertung i.H.v. $1,6 Mrd. ist nun nur noch ein Enterprise Value von ca. $300 Mio. übrig geblieben.

Dafür bekommt man ein Software-As-A-Services-Unternehmen, dessen Umsatz sich von 2020 bis 2022 fast verdoppelt hat mit immerhin knapp $200 Mio. wiederkehrenden Subskriptionen und über 70% Bruttomarge. Das klingt angesichts eines EV/Sales (2022) -Verhältnisses von 1,5 dann doch eher wie ein Schnäppchen?

Hier mein Versuch einer Einordnung:

Die SimilarWeb Zahlen zum Q3 2022

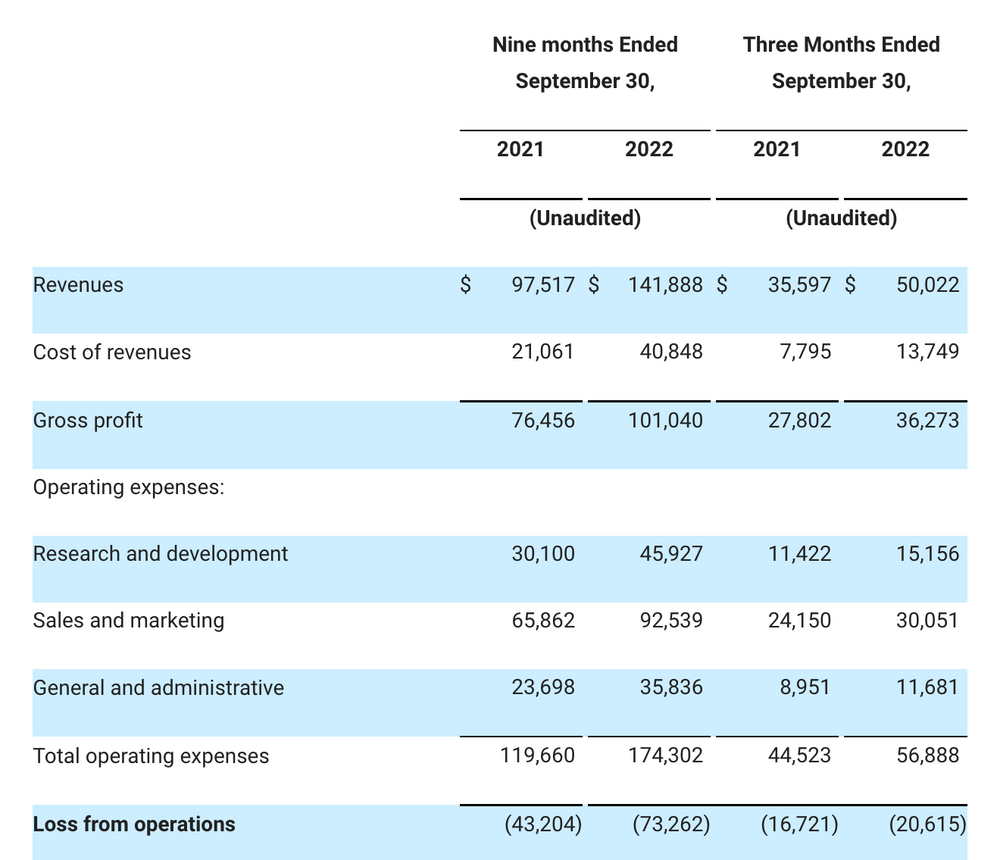

Auf den ersten Blick lesen sich die Headlines zum Q3 2022 in Anbetracht der schwierigen wirtschaftlichen Rahmenbedingungen gar nicht so schlecht mit einer 41% Umsatzsteigerung und 12% Verbesserung der operativen Marge.

Auf den zweiten Blick sieht das allerdings etwas anders aus:

Der Umsatz wuchs im Q3 zwar nochmals um 41% auf $50 Mio. Das ist allerdings eine deutliche Verlangsamung gegenüber den Vorquartalen, als man noch um 51% (Q1) bzw. 46% (Q2) gewachsen war. Die eigentliche Enttäuschung aber: Im Q4 2022 soll das Wachstum drastisch auf nur noch +26% gegenüber Vorjahr absinken.

Der Hauptgrund für die sinkenden Wachstumsraten ist der deutliche Rückgang bei den Neukunden: im Q3 konnten unterm Strich nur noch 62 Kunden hinzugewonnen werden. Das ist weit weniger als die Hälfte der sonst üblichen Neukunden pro Quartal.

Insgesamt zählt SimilarWeb aktuell gut 3.900 Kunden, die im Schnitt 53.000$ für ihre Subskription bezahlen. Positiv ist, dass mittlerweile über die Hälfte des Umsatzes mit Großkunden >100.000$ p.a. erzielt wird, deren Net Retention Rate auch nach einem leichten Rückgang noch über 120% liegt.

SimilarWeb sieht sich wie viele andere High-Growth SaaS Companies mit rückläufigem Wachstum konfrontiert. Das wäre gerade angesichts der schwierigen Zeiten kein großes Problem, wenn das Unternehmen denn die Kosten im Griff hätte. Aber leider ist das nicht der Fall, auch wenn das Management im Quartalsbericht versucht, das Gegenteil zu behaupten.

Miserable Entwicklung der Growth-Kennzahlen

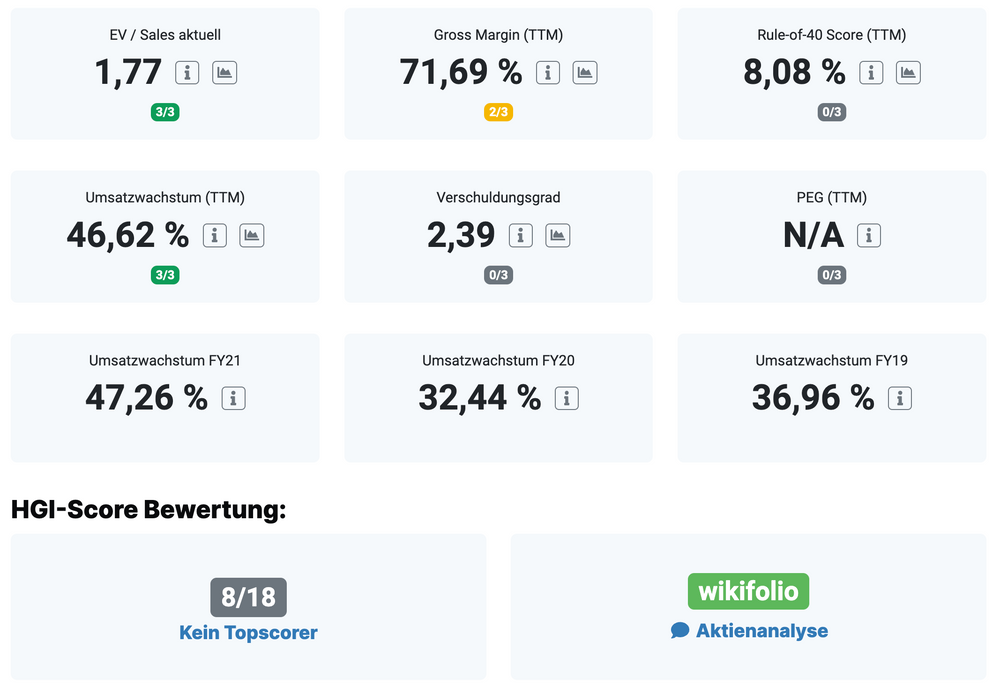

Beim Blick auf die , ,HGI-Analyse bei aktien.guide fällt auf, dass die Growth-Kennzahlen abseits des nackten Umsatzwachstums schwach sind und auf ineffizientes Wachstum hindeuten:

,High-Growth-Investing Kennzahlenanalyse der SimilarWeb Aktie

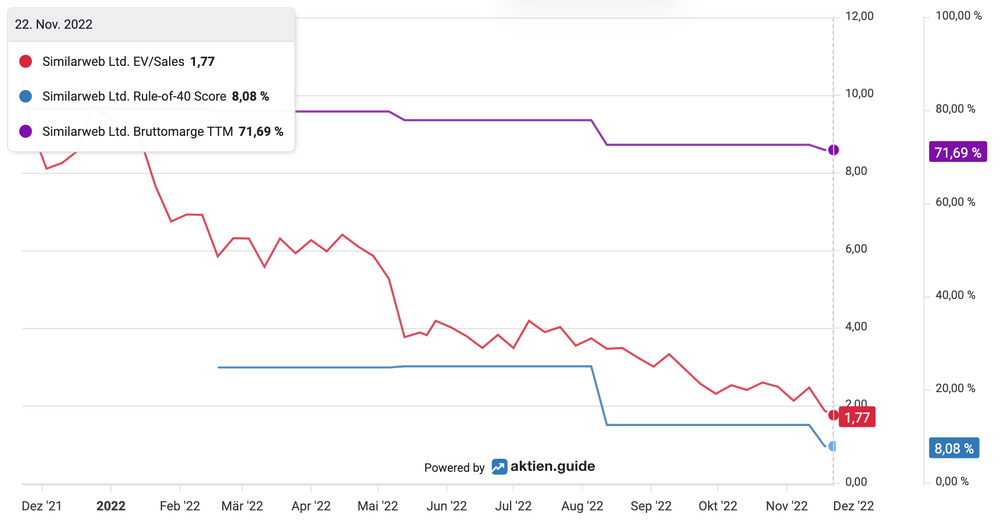

Insbesondere die Entwicklung von Bruttomarge und Rule-of-40-Score seit meinem Einstieg vor einem Jahr verlief bisher extrem enttäuschend:

,aktien.guide: EV/Sales und Rule-of-40 Score von SimilarWeb

Die Bruttomarge sank von über 80% auf nur noch knapp 72% (TTM GAAP). Der vom Management dafür angeführte Hauptgrund ist ein OEM Deal mit ,Data.ai (ehemals AppAnnie), deren Daten für den mobilen Internet-Traffic seit einigen Monaten von den SimilarWeb-Lösungen integriert werden.

Dieser Deal mit Data.ai macht durchaus Sinn: die Verfügbarkeit auch der mobilen Daten hat den Mehrwert der SimilarWeb Produkte für die Kunden erheblich vergrößert und eröffnet Upselling Potential in der Bestandskundschaft. Aber ich kann nicht verstehen, warum die Vergütung für Data.ai weitgehend fix gestaltet wurde, wie das SimilarWeb Management immer wieder betont. Mir scheint es so, als habe man hat das eigene Wachstum völlig überschätzt und zahlt nun (zu) hohe fixe Lizenzgebühren für diesen Deal.

Der ,Rule-of-40-Score, der ein Indikator für die Effizienz des Wachstums ist, ist im vergangenen Jahr immer weiter zurückgegangen auf aktuell nur noch 8% (TTM). Grund ist der negative Free Cashflow, der sich im Q3 weiter auf mehr als die Hälfte des Umsatzes verschlechtert hat.

Dieser Cashburn in Verbindung mit dem rückläufigen Umsatzwachstum ist der eigentliche Grund für das nochmalige Kursdesaster nach den Q3 Zahlen.

Der Grund ist eine aus ungenügende Kostendisziplin:

,Quelle: SimilarWeb Quartalsbericht Q3 2022

Die operativen Kosten sind über alle Unternehmensbereiche hinweg in den vergangenen 6 Quartalen seit dem IPO viel zu schnell gewachsen. Man hat – berauscht von der kurzfristigen Beschleunigung des Umsatzwachstums – auf Teufel komm raus Mitarbeiter eingestellt.

Jetzt muss man auf die Notbremse treten: Zusammen mit dem Q3 Ergebnis verkündete das SimilarWeb Management, dass man 10% der Belegschaft entlassen wird, um 2023 schneller den Break-Even beim Free Cashflow zu erreichen. Das ist auch dringend notwendig. Denn wenn der Cashburn sich nicht schnellstens verlangsamt, dann könnte das Unternehmen in nicht allzu ferner Zukunft durchaus in eine existenzbedrohende Lage geraten.

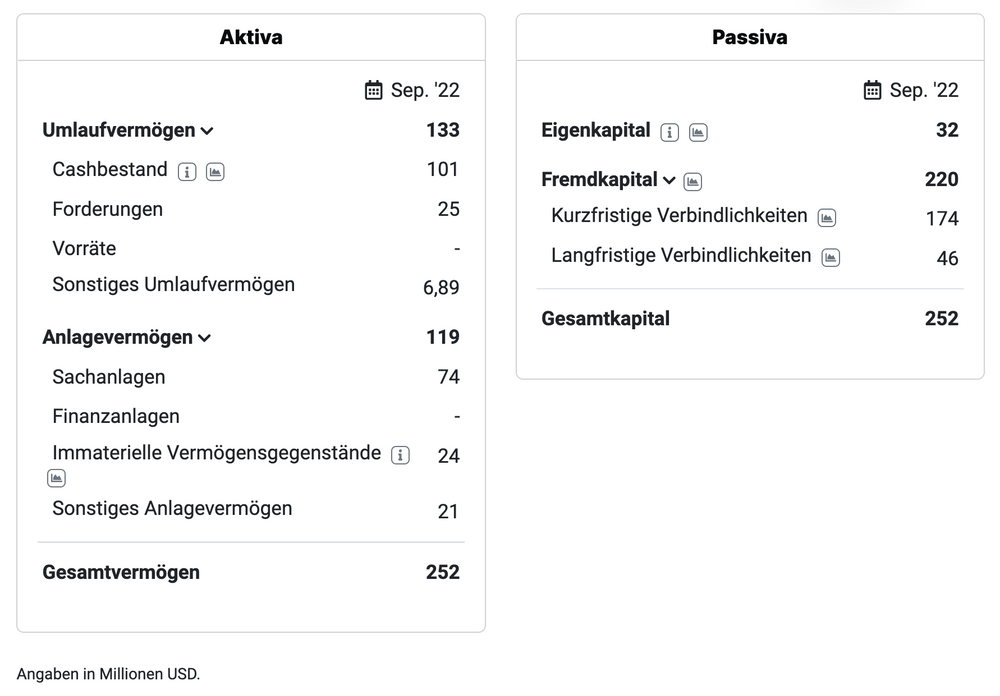

In den vergangenen 12 Monaten hat sich der Cashburn auf $70 Mio. vervielfacht. Er kam auch deswegen in dieser Höhe zustande, weil SimilarWeb in den vergangenen Quartalen über $26 Mio. in ein neues eigenes Headquarter investiert hat, anstatt – wie sonst in der Branche üblich – Räumlichkeiten anzumieten.

Die Cashposition i.H.v. $101 Mio. zum 30.09.2022 sieht nur deshalb einigermaßen beruhigend aus, weil man im Q3 einen Kredit i.H.v. $25 Mio. aufgenommen hat.

,Bilanz von SimilarWeb per 30.09.2022

Ist SimilarWeb noch zu retten?

Die gute Nachricht: ich gehe nach wie vor davon aus, dass die SimilarWeb Produkte für die fast 4.000 Unternehmenskunden ähnlich wertvoll sind, wie ich sie aus eigener Erfahrung heraus einschätze.

Dennoch deutet die schwache Entwicklung im Q3 darauf hin, dass die SimilarWeb Lösungen für viele Kunden wohl „nur“ eine – durchaus wertvolle – Informationsquelle zur Optimierung ihrer Entscheidungen im Unternehmen sind. Sie sind aber eben leider keine Mission Critical Application, die man als Kunde unbedingt benötigt, wie z.B. Lösungen zur Cyber Security oder ein ERP-System. Wenn Kosten für Software gespart werden müssen, dann könnte das Budget für SimilarWeb eher mal auf der Liste der (zumindest vorübergehenden) Sparmaßnahmen stehen.

Das eigentliche Problem von SimilarWeb scheint mir aber gar nicht im Produkt oder im Markt, sondern in der Execution (sprich im Management) zu liegen. Der Co-Founder und CEO Or Offer ist – zumindest in englischer Sprache – kein begnadeter Kommunikator. Das ist nichts Neues und wird in jedem Analysten Call wieder offenbar. Das wäre gerade für ihn als Non-Native Speaker auch verzeihlich, wenn er denn das Richtige tun und eine fähige Mannschaft um sich scharen würde.

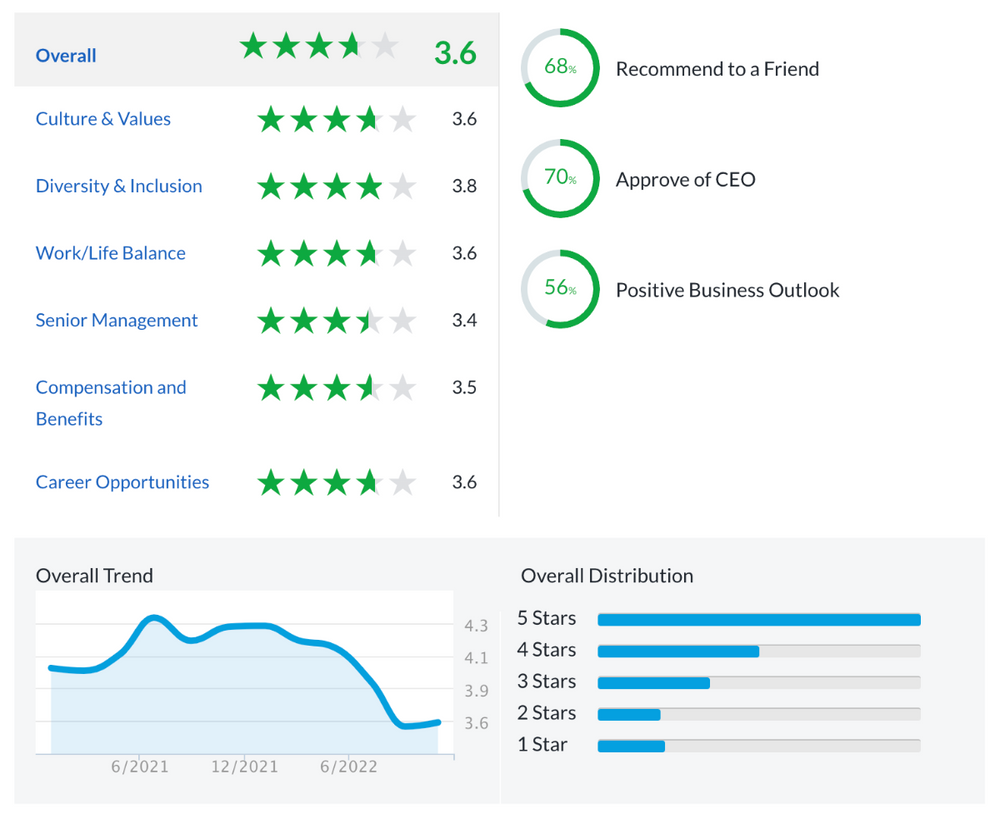

Leider bin ich davon immer weniger überzeugt. Or Offer ist wohl den Mitarbeitern gegenüber genauso wenig überzeugend wie gegenüber den Analysten. Die Kommentare der Mitarbeiter bzgl. seines Führungsstils auf Glassdoor sind zu oft negativ, die CEO Zustimmungsquote von 70% ist sehr schwach.

,Quelle: Glassdoor: SimilarWeb Ratings and Trends

Sehr fragwürdig ist für mich die Entscheidung, mitten in der Pandemie ein sündhaft teures eigenes Headquarter zu bauen. Es mutet schon seltsam an für ein Unternehmen der Digital-Ökonomie, wenn das Top Management offenbar gegen den WFH Trend (“Work from Home”) mit einem statusträchtigen „SimilarCampus“ antritt und angeblich Mitarbeiter bevorzugt, die nicht Remote arbeiten möchten. Eine solche Einstellung passt m.E. nicht mehr in unsere Zeit, sofern man die besten Mitarbeiter an sich binden möchte.

Ganz abgesehen davon, dass man bei einem High-Growth-Unternehmen wie Similarweb gar nicht vorhersehen kann, ob man im Headquarter in einigen Jahren 2.000 oder nur einige hundert Mitarbeiter benötigt.

Nun hat man also in Tel Aviv ein prachtvolles Headquarter und muss Leute entlassen. Das ist bitter. Aber es ist die einzig richtige und überlebensnotwendige Entscheidung. Ich befürchte sogar, es wird nicht bei 10% der Belegschaft bleiben. Denn die Organisation ist in nur 3 Jahren von 400 auf über 1000 Mitarbeiter gewachsen.

Der CEO muss gemeinsam mit seinem CFO die Verantwortung dafür tragen, dass SimilarWeb seit dem Börsengang deutlich überinvestiert hat und nun in finanzielle Schwierigkeiten gerät.

Das Unternehmen ist ein Sanierungsfall, ist aber m.E. nicht existenzgefährdet, wenn das Management jetzt konsequent handelt. Ein positiver Cashflow sollte dann schon 2023 möglich sein.

Ich würde mir dennoch wünschen, dass das aktuelle Management den Weg frei macht für einen Neuanfang. Ich bin ein großer Freund von gründergeführten Unternehmen. Aber manchmal muss man einfach erkennen, dass ein Gründerteam nach dem IPO nicht mehr die ideale Besetzung ist für das nächste Kapitel als börsennotiertes Unternehmen. Ich befürchte, das ist hier bei SimilarWeb der Fall.

Wie ich mit der SimilarWeb Aktie im Portfolio umgehe

Meiner Anlagestrategie folgend müsste ich mich (gemäß der Rule-of-30 zum Umgang mit Buchverlusten) von der SimilarWeb Aktie jetzt komplett trennen, da ich mangels Vertrauen in das Management nicht bereit bin, nachkaufen.

Zudem will ich für das High-Tech Stock Picking wikifolio auch in Zukunft nur in solche Werte investieren, die mindestens $1 Mrd. wert sind. Dabei interessiert mich weniger der aktuelle Börsenkurs als vielmehr der faire Wert, den ich dem Unternehmen in der realen Welt (also außerhalb der Börse) zugestehe. Dieser faire Wert ist natürlich subjektiv. Für mich ist das der Preis, den meiner Einschätzung nach ein strategischer Investor oder aber ein Finanzinvestor bereit wäre, für das Unternehmen bzw. die Technologie zu bezahlen.

Bei SimilarWeb bin ich nach den jüngsten Entwicklungen nicht mehr davon überzeugt, dass der faire Wert jenseits von $1 Mrd. liegt. Auch wenn das Unternehmen zum IPO Ausgabepreis mit $1,6 Mrd. bewertet wurde und seinen Umsatz von 2020 bis 2022 auf $200. Mio. verdoppelt hat.

Auch die immer geringer werdende Liquidität der SimilarWeb Aktie spricht dafür, den Titel aus meinem Portfolio zu verbannen. Denn ich möchte das wikifolio wie in der Vergangenheit auch mit einer ,Liquiditätskennzahl von 0,0 führen. Der bedeutet, dass ich jederzeit sämtliche Aktien im wikifolio problemlos liquidieren könnte, ohne Probleme mit der Marktenge irgendwelcher Werte zu bekommen. Die SimilarWeb Aktie hatte zuletzt dafür gesorgt, dass die Liquiditätskennzahl auf 0,2 angestiegen war. Jetzt – nach einem Teilverkauf von SimilarWeb – liegt diese Kennzahl des wikifolios wieder beim Idealwert.

Warum ich nicht komplett verkauft habe?

Ich wollte nach den Q3 Ergebnissen eigentlich enttäuscht aussteigen. Allerdings bin nicht bereit, für jeden Preis zu verkaufen. Die SimilarWeb Technologie ist m.E. nach deutlich mehr wert als die rund $300 Mio., mit der das Unternehmen derzeit bewertet ist.

Daher habe ich mich für den Moment zu einem etwas faulen Kompromiss entschlossen: Ich habe mein Exposure bisher um 50% reduziert und plane, dem Unternehmen bei begrenztem Risiko noch eine weitere Chance (sprich etwas Zeit) zu geben. Mittelfristig (d.h. innerhalb weniger Quartale) werde ich über das weitere Vorgehen (Komplett Ausstieg oder Nachkauf) entscheiden.

Gerne stocke ich die SimilarWeb Aktie auch etwas teurer wieder auf, wenn deutlich wird, dass der Turnaround beim Cashflow überzeugend gelingt oder idealerweise sogar das Top Management ausgewechselt wird. Es wäre unendlich schade, wenn aufgrund von Managementfehlern das Potential dieser Company nicht gehoben werden kann. Leider habe ich das in den vergangenen 30 Jahren als Aktien-Investor schon mehrfach erlebt.

Wo lag mein Fehler bei diesem Investment?

Ich habe mich von der SimilarWeb Investment Story, der Beschleunigung des Wachstums nach dem IPO und dem guten Eindruck des Produktes aus Kundensicht blenden lassen. Die ,HGI-Kennzahlen bei aktien.guide zeigten für SimilarWeb schon seit einigen Quartalen eine negative Tendenz an, die ich zu lange ignoriert habe. Das ärgert mich als Wirtschaftsmathematiker und zahlengetriebenen Investor natürlich besonders.

Aber so ist das im Jahr 2022, an das wir Tech-Investoren uns noch lange zurück erinnern werden:

Jeder Fehler wird brutal und gnadenlos bestraft.

Allerdings sollte ich gerade bei SaaS Titeln Ende 2022 wohl nicht zu hart mit mir ins Gericht gehen. Seit Beginn des Jahres haben bisher ,90 Prozent der im Nasdaq Cloud Index enthaltenen Unternehmen mehr als 30% verloren. Zwei Drittel verloren sogar mehr als 50 Prozent ihres Wertes. D.h. man konnte als Stock-Picker mit SaaS Titeln wie SimilarWeb eigentlich fast nur Fehler, sprich hohe Verluste machen.

Diese schwierige Situation von heute birgt gleichzeitig aber auch die Chancen von morgen. Ich sehe jetzt wieder immer mehr attraktive SaaS Aktien auf meiner Watchlist. Aber das sind Themen für zukünftige Blog-Beiträge.

Wenn Du demnächst regelmäßig einmal pro Woche meine Updates rund um Tech- und Wachstumsaktien lesen möchtest, dann kannst Du jetzt hier meinen kostenlosen Newsletter abonnieren.

Disclaimer

Der Autor und/oder verbundene Personen oder Unternehmen besitzen Anteile von SimilarWeb. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die, rechtlichen Hinweise.