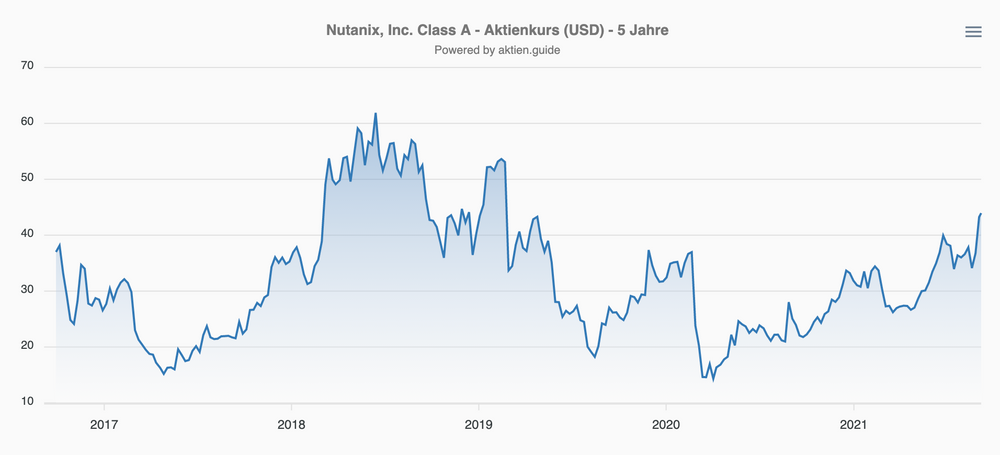

Über kaum eine Aktie habe ich im Laufe der vergangenen Jahre so oft geschrieben wie über Nutanix. Erstmals stellte ich die Vision von ,Nutanix als Betriebssystem für die hybride Cloud vor ziemlich genau 4 Jahren hier im Blog bei Kursen von 23$ vor.

Die spannende Nutanix Börsenstory rund um die hybride Cloud wurde wenig später von den Investoren entdeckt und die Nutanix Aktie ist in diesem Zusammenhang in 2018 viel zu schnell auf Kurse über 60$ hochgejubelt worden.

https://aktien.guide/aktien/Nutanix-Inc-Class-A-US67059N1081

Glücklicherweise hatte ich im Frühjahr 2018 in dieser Rallye dreistellige Gewinne für das ,High-Tech Stock Picking wikifolio realisiert. Denn dann begann eine lange Leidenszeit für uns Nutanix-Aktionäre mit immer weiter fallenden Kursen. In dieser Phase habe ich meine Position mehrfach aufgestockt, zuletzt im März 2020 zu Kursen unter 15$. Dafür musste ich mir von einigen ungeduldigen Lesern und Followern meines wikifolios herbe Kritik anhören…

Nutanix Aktie war lange im Sonderangebot

Die Gründe für die zwei Jahre lang anhaltende Kursschwäche der Nutanix Aktie hatte ich ,hier im DLF-Blog in verschiedenen Beiträgen ausführlich dargelegt: im Wesentlichen ging es nicht weniger als um eine grundlegende Transformation von einem Hardwarehersteller zu einem Infrastruktur-Softwarehaus. Es ist dem alten Management um den mittlerweile abgetretenen Gründer ,Dheeraj Pandey leider nicht gelungen, das Vertrauen der Investoren für diese wertschaffende Business-Transformation zu gewinnen bzw. die durchaus nachvollziehbaren Folgen gut genug zu kommunizieren.

Die Umstellung des Geschäftsmodells auf Software-Subskriptionen mit zunehmend kürzeren Laufzeiten (sowie einige hausgemachte Probleme) ließen in den vergangenen beiden Jahren das Umsatzwachstum bei Nutanix einbrechen – ohne dass eine Verbesserung beim negativen Cashflow zu sehen gewesen wäre. Die meisten Investoren wollten daher die Aktie nicht mehr in ihren Depots haben, in 2020 war die Nutanix Aktie zeitweise für ein EV/Sales Verhältnis (TTM) von kaum mehr als 2 zu haben und wurde damit bewertet wie ein Pleitekandidat.

Das war ein echtes Schnäppchen wie sich nun zeigt. Denn die Nutanix Aktie und auch ihre Bewertung gemessen am EV/Sales-Verhältnis haben sich seitdem schon wieder verdreifacht. Nutanix wird damit aktuell mit einem Enterprise Value von ca. $9 Mrd. bewertet. Über einen Unternehmenswert in dieser Höhe war auch schon früher mal im Rahmen einer möglichen Übernahme spekuliert worden. Mittlerweile wäre eine Übernahme aber wohl nur noch zu deutlich höheren Kursen möglich.

Nutanix ist und bleibt ein Growth-Unternehmen

Der Grund für das Revival der Nutanix Aktie: Die zuletzt vorgelegten Zahlen zum Q4 des bereits am 31. Juli beendeten Geschäftsjahr FY21 belegen, dass Nutanix unter dem neuen CEO ,Rajiv Ramaswami gut vorankommt bei der Umsetzung seines Businessplans und weiterhin als echtes Wachstumsunternehmen bewertet werden sollte:

- Das Umsatzwachstum betrug im Q4 wieder 19%. Diese Kennzahl ist damit so deutlich wie seit 3 Jahren nicht mehr gestiegen.

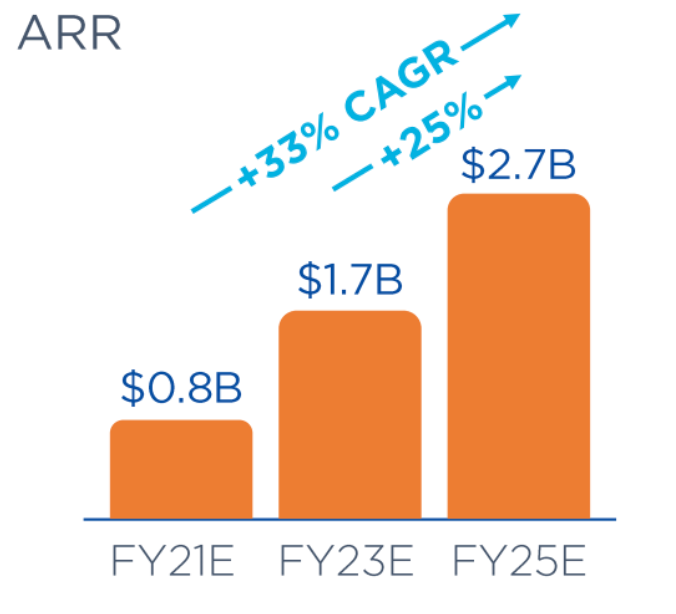

- Der erstmals ausgewiesene ARR (Annual Recurring Revenue) wuchs gegenüber Vorjahr sogar um 83% auf $879 Mio.

- Sowohl die annualisierten Billings (in Rechnung gestellte Leistungen) als auch die Run-Rate des ACV (Annual Contract Value) stiegen im Q4 um 26%.

- Das Kundenwachstum ist weiter intakt, die Kundenbasis wuchs in den vergangenen 12 Monaten um 15% auf über 20.000 Kunden.

Die Größenordnung des echten organischen Wachstums bei Nutanix dürfte ca. 20-25% betragen. Auch wenn sich das noch immer nicht in den offiziell ausgewiesenen Nutanix Umsatzzahlen mit einem Jahresumsatz von $1,39 Mrd. (+7% gegenüber Vorjahr) widerspiegelt.

Noch wichtiger für mich ist jedoch die verbesserte Umsatzqualität: im FY21 waren bereits 68% vom Gesamtumsatz aus wiederkehrenden Umsatzquellen gegenüber 37% im Vorjahr.

Der ARR soll in den kommenden beiden Jahren auf $1,7 Mrd. steigen. Bis zum FY25 will das Nutanix Management sogar einen ARR von $2,7 Mrd. erreichen.

Und was ist mit den roten Zahlen?

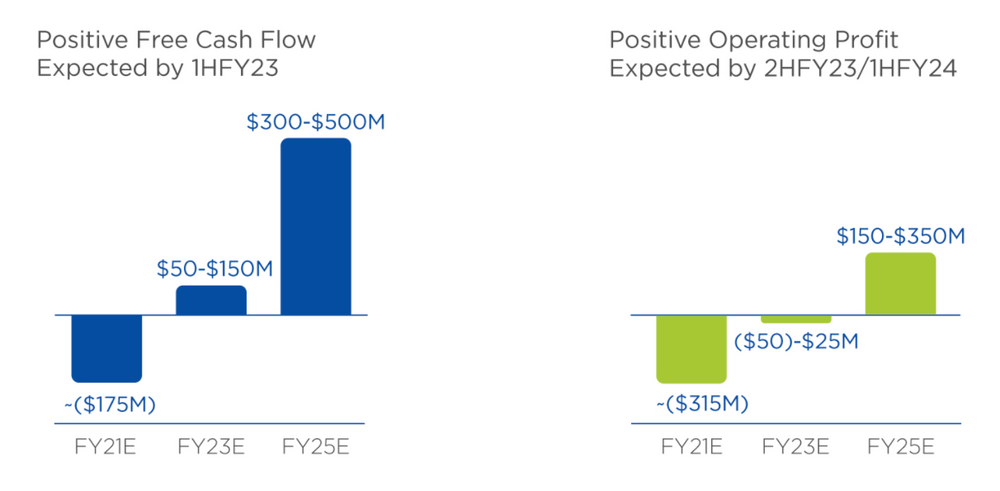

Der größte Schwachpunkt in der Nutanix-Bilanz der letzten Jahre war der stark negative Cashflow. Im abgelaufenen FY21 hat das Unternehmen nochmals über $158 Mio. verbrannt, auch wenn das eine deutliche Verbesserung beim Free Cashflow gegenüber dem Minus von fast $250 Mio. im FY20 bedeutete.

Das neue Management hat in den vergangenen Monaten neue mittelfristige finanzielle Ziele ausgegeben (,hier im Detail nachzulesen): Der Cashburn soll in den nächsten 12-18 Monaten gestoppt werden und auch auf Basis des operativen Gewinns will Nutanix den Breakeven ca. 6 Monate später geschafft haben.

Was davon zu halten ist? Die zuletzt vorgelegten Zahlen untermauern, dass Nutanix beste Chancen hat, diese Ziele zu erreichen. Ich würde sogar sagen, der Weg dorthin ist vorgezeichnet: Denn nach der nun weitgehend abgeschlossenen Umstellung des Geschäftsmodells auf Software-Subskriptionen werden in den kommenden Jahren mehr und mehr Renewals bei Bestandskunden fällig. Diese können mit ca. 80% weniger Vertriebskosten verkauft werden im Vergleich zur Neukundengewinnung. Dadurch wird der größte Kostenblock für Sales+Marketing (prozentual vom Umsatz gesehen) deutlich sinken.

Die wichtigste Voraussetzung dafür, dass dieser Businessplan aufgeht: die Kunden sind weiter glücklich und zufrieden mit den Nutanix Produkten. Dafür spricht neben dem stetigen Wachstum der Kundenbasis auch der Net Promoter Score von über 90. Damit erscheint auch das Ziel einer Renewal-Rate von über 90% sehr realistisch, welche den optimistischen Prognosen des Managements zugrunde liegt.

Fazit

Nutanix sollte in den kommenden Quartalen endlich auch vom breiten Finanzmarkt als ein führendes Infrastruktur-Software-Unternehmen wahrgenommen werden, das in den kommenden Jahren gut prognostizierbar um 20-25% p.a. wachsen und dabei den Break-Even bei der Profitabilität erreichen wird.

Die Nutanix Aktie ist nach dem deutlichen Anstieg auf über 40$ noch nicht zu teuer – auch wenn die klare Unterbewertung mittlerweile abgebaut wurde. Der Kurs der Nutanix Aktie hat das Potential, in den kommenden 3 Jahren gemeinsam mit dem Unternehmen zu wachsen. Es ist wohl nur eine Frage der Zeit bis die ehemaligen Höchststände der Nutanix-Aktie aus dem Jahr 2018 von gut 60$ übertroffen werden.

Längerfristig ist in ca. 3-4 Jahren sogar ein Enterprise Value von ca. $15 Mrd. (aktuell $9 Mrd.) für Nutanix realistisch, sofern die in diesem Beitrag genannten Ziele mit einem ARR von $2,7 Mrd. und einer vernünftigen Profitabilität erreicht werden.

Wenn Du die weitere Entwicklung von Nutanix gemeinsam mit mir weiterverfolgen willst, dann kannst Du jetzt hier meinen kostenlosen Newsletter abonnieren.