Historisch gab es die langfristig optimale Anlageklasse für den Vermögensaufbau und die kurz- und mittelfristig optimale Anlageklasse für den Vermögenserhalt. Während die eine Anlageklasse wenige überraschen mag, ist im Zuge des Themas Inflation die zweite Anlageklasse nicht so offensichtlich.

Nun ist der HSV auch 6-mal Deutscher Meister geworden. Sagt das etwas über die Zukunft aus? Ich fürchte nein. Anders als beim HSV gibt es in der Wirtschaft aber Zusammenhänge, die neben historischen Daten auch sachlogisch überzeugen.

Es spricht daher vieles dafür, dass dies auch für die Zukunft gilt, obgleich es keine Garantie dafür gibt. Denn auch beim HSV ist es – zum Glück – nicht komplett ausgeschlossen, dass der Verein irgendwann mal wieder Deutscher Meister wird.

Dieser Beitrag erläutert warum ein einfaches Portfolio aus Aktien und Anleihen bereits perfekt gegen Inflation absichert und du dir gar keine Gedanken um eine explizite Absicherung machen brauchst.

Aktien haben langfristig die beste Rendite und kurzfristige Anleihen sichern das Vermögen

Die sehr empfehlenswerte Seite „Visual Capitalist“ aus den U, S und A bringen Daten wunderbar grafisch auf den Punkt.

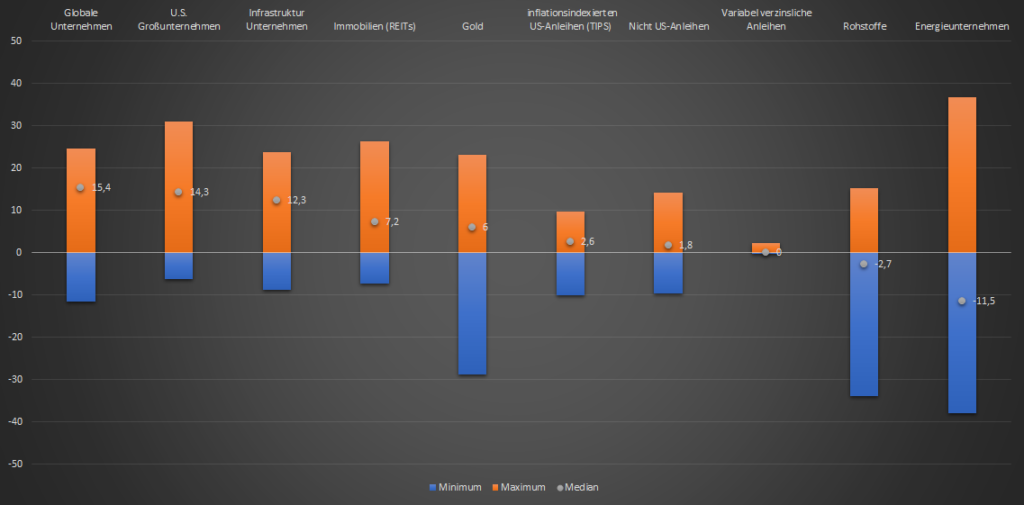

Im Beitrag „Welche Anlageklassen schützen vor Inflation?“ wurden gängige Anlageklasse im Zeitraum von 2012 bis 2020 verglichen.

Dabei wurde die jährliche Realrendite (in US-Dollar) nach Abzug der Inflation in Form des maximalen Gewinns (Maximum), des maximalen Verlustes (Minimum) und der durchschnittlichen Rendite (Median) pro Anlageklasse ausgewertet.

Der Durchschnitt (Median) besagt hier, dass 50% der jährlichen Renditen über und 50% unter dem angegebenen Wert lagen.

Datenquelle: Visual Capitalist

Die Länge der Balken geben dabei die Schwankungsintensität der Anlageklasse wieder. Ein langer Balken bedeutet hohe Schwankungen und ein kurzer Balken geringe Schwankungen.

Aktien (also Unternehmen) haben dabei, wie zu erwarten, eine hohe Schwankung und haben im Schnitt in diesem Zeitraum die höchsten jährlichen Renditen erreicht.

Aber auch die als sicherer Hafen geltenden Anlagenklassen wie Immobilien oder Gold schwanken kräftig.

Insgesamt schaffen es fast alle Anlageklassen langfristig eine positive Realrendite zu realisieren oder zumindest die Kaufkraft zu erhalten. Nur Rohstoffen und den Energieunternehmen gelang das in diesem Zeitraum selten.

Ein kleines gallisches Dorf zeigt sich dabei völlig unbeeindruckt von Schwankungen und sorgt ganz nebenbei für den Erhalt der Kaufkraft: Die variabel verzinslichen Anleihen.

Kurzfristige Anleihen sorgen für den Erhalt der Kaufkraft

Was Anleihen sind, welche Rolle sie in einem ausgewogenen Portfolio spielen und warum sie schwanken, habe ich in meinem Beitrag „Die Rolle der Anleihen als Rettungsring in deinem Portfolio“ erläutert.

Was sind variabel verzinsliche Anleihen (engl. Floater)? Variabel verzinsliche Anleihen sind Anleihen, die keinen vorher festgelegten Zins haben, sondern sich analog zu der aktuellen Zinssituation entwickeln.

Bei hohen Marktzinsen gibt es also hohe Zinsen. Bei niedrigen Marktzinsen niedrige Zinsen. Anders als bei klassischen Anleihen eliminieren wir also das sogenannte Zinsänderungsrisiko bzw. die Zinsänderungschance.

Auch wenn zwischen Zinsen und Inflation zunächst kein direkter Zusammenhang herrscht, gaben sie sich in der Vergangenheit wie zwei Pferde mit der Tendenz gemeinsam ins Ziel zu kommen. Auf der Stecke lag mal das eine Pferd oder das andere Pferd vorne, im Mittel bewegen sich aber beide relativ nahe beieinander.

Da eine variabel verzinsliche Anleihe dem Pferd „Zinsen“ entspricht, konntest du in der Vergangenheit beruhigt dein Geld auf dem Rücken dieses Pferdes ins Ziel reiten lassen. Die Kaufkraft ist in der Vergangenheit erhalten geblieben.

Die Zentralbank nutzt das Zinsniveau als ein Instrument, um die Inflation zu steuern. Bisher galt das Ziel unter oder nahe bei 2%. Dieses Ziel wurde kürzlich aufgeweicht auf um 2%. Klingt ähnlich, kann aber Auswirkungen haben.

Lag die Inflation in einem Zeitraum unter 2%, so ist es jetzt möglich die Inflation eine Zeit lang über 2% zu lassen. Das Ziel um 2% kann auch mit höheren Inflationsraten erreicht werden.

Dies gibt der Zentralbank mehr Spielraum und könnte dazu führen, dass die Pferde kurzfristig etwas mehr Abstand halten als in der Vergangenheit.

Unabhängig davon hat das Pferd „Zinsen“ nur eine Aufgabe: Den bestmöglichen Erhalt der Kaufkraft. Rennen gewinnen kannst du damit nicht!

Wer Rendite haben möchte, der muss umsatteln bzw. auf ein weiteres Pferd setzen.

Aktien können kurzfristig unter Inflation leiden, werden sich langfristig aber durchsetzen

Die obige Grafik zeigt, dass die Anlageklassen Aktien, Immobilien, Gold und klassische Anleihen in den letzten Jahren im Durchschnitt die meisten Punkte gemacht haben. Siehe dazu auch meinen Beitrag „Historische Renditen von Aktien, Immobilien, Anleihen, Bargeld und Gold seit 1985 im Vergleich“

Anlageklassenmeister ist dabei der FC Bayern des Anlagemarktes: Die Aktie. Die Erfolge bei Aktien schwanken allerdings stärker als beim Abo-Meister.

Kurzfristig werden Aktien bei einer stark steigenden Inflation und damit einhergehend steigenden Zinsen leiden. Klar, alternative Zinsprodukte werden wieder attraktiver.

Langfristig kann aber kein Zinsprodukt attraktiver als Aktien sein. Der Grund dafür liegt an der sogenannten Cashflow-Kaskade, die vom ETF-Papst Gerd Kommer in seinem Blogbeitrag „Das Konzept der „Cash-Flow-Kaskade“ erläutert wird.

Langfristig müssen Aktien eine höhere Rendite als Zinsprodukte abwerfen, ansonsten kann unser Wirtschaftssystem schlicht und einfach nicht funktionieren.

Doch der eigentliche Konkurrent sind ja nicht die Zinsprodukte, sondern Anlageklassen wie Immobilien und Gold.

Taugen sie zur Absicherung der Inflation? Kommt darauf an was du unter Inflationsabsicherung verstehst. Langfristig liegen die Realrenditen dieser Anlageklassen deutlich über der Inflation.

Doch wie verhalten sich diese Anlageklassen in Phasen stark steigender Inflation? Erhalten diese Anlageklassen auch kurzfristig die Kaufkraft? Die nüchterne Antwort: Nein!

So konnte Gold z.B. nur in 50% der untersuchten Fälle die Inflation schlagen. In 50% der Fälle musste der Anleger kurzfristig mit einer Wertminderung rechnen. Wer das Geld im ungünstigen Moment braucht, der hat nicht viel von dem vermeintlichen Inflationsschutz. Zumindest nicht für kurz- und mittelfristige Anlagezeiträume.

Ähnlich wie Aktien, gibt es auch bei Immobilien und Gold keine klar positive Korrelation. Das bedeutet alle genannten Anlageklassen können bei Inflation steigen oder sinken. Es gibt neben der Inflation eben noch viele weitere Faktoren, die den Markt beeinflussen.

Was bedeutet das für unser Brot- und Butter Portfolio

Das minimal funktionsfähige Portfolio (siehe mein 100k-Konzept) besteht aus breitgestreuten Aktien wie z.B. der Vanguard FTSE All-World und einer risikoarmen Komponente, die den sogenannten Geldmarkt abbildet und kurzfristig auf Zinsänderungen reagiert.

Das können kurzfristige deutsche Staatsanleihen, Tagesgeld, das Sparbuch oder eben variabel verzinsliche Anleihen sein.

Wer Angst hat, dass sein Geld wegen Niedrigzinsen nichts abwirft, der mag meinen Beitrag „Was tun bei Negativzinsen?“ lesen. Die Realzinsen für Sparer pendelten schon immer um Null, selbst als es noch Nominalzinsen von 7% gab.

Nur 1987 lagen die Realzinsen mal bei über 3%. Ob das etwas mit dem letzten großen Titel des HSV, den DFB-Pokal Sieg zu tun hatte, konnte ich den Daten nicht entnehmen.

Die Aufgabe der risikoarmen Komponente ist einzig und allein die Schwankungen zu reduzieren. Für Rendite ist der Aktienanteil zuständig.

Wer also ein einfaches Portfolio aus Aktien und sicheren Anleihen hat, ist ausreichend vor Inflation geschützt und braucht keine zusätzliche Absicherung.

Was passiert bei Hyperinflation bzw. dem Zusammenbruch des Euros

Wer glaubt, dass der Euro scheitert und bald nichts mehr Wert ist, sollte komplett auf Zinspapiere verzichten. Hier helfen nur noch Sachwerte.

Doch auch hier ist Vorsicht geboten. Gerd Kommer illustriert in seinem Blogbeitrag „Das Konzept der „Sachwertanlage“: Fakten und Fantasien“, dass die vermeintlichen Vorteile von Sachwerten mit Vorsicht zu genießen sind.

Ich persönlich erwarte nicht, dass der Euro scheitert. Daher bleibe ich bei meinem Motto „Locker bleiben und Rendite kassieren“

Ich betreibe auch keine Absicherung gegen Inflation. Die Inflationserwartung ist sowieso schon in den Preisen enthalten und alles andere ist eine Wette. Als prognosefreier Anleger habe ich keine Lust auf Wetten.

Fazit

Wer langfristig Rendite möchte, den interessiert die Inflation nicht. Langfristig werden die Anlageklassen Aktien, Immobilien oder Gold die Inflation schlagen.

Schon mit einem minimal funktionsfähigen Portfolio wie mein 100k-Konzept oder das Pantoffel-Portfolio von Finanztest ist die optimale Inflationsstrategie bereits eingebaut.

Wer sich unbedingt kurzfristig und ganz unmittelbar vor Inflation absichern muss, der kann auch über inflationsindexierte Anleihen bzw. entsprechende ETFs nachdenken. Du solltest aber beachten, dass die Absicherung einen Preis hat und diese Art von Anleihen sich schlechter entwickeln als normale Anleihen, wenn die Inflation geringer als vom Markt erwartet, ausfällt.

Was der Unterschied zwischen erwarteter und unerwarteter Inflation ist, hat Gerd Kommer in dem Video „Inflation ist nicht gleich Inflation: Die Bedeutung von erwarteter und unerwarteter Inflation“ erläutert.

Du möchtest dein Portfolio robust – auch gegen Inflation – aufstellen? Dann kontaktiere mich oder buche online ein unverbindliches Erstgespräch. Mit meinem Finanzcoaching werden wir das für dich beste Portfolio ermitteln.

Beitragsbild von Alexas_Fotos auf Pixabay

Weitere Informationen zum Thema

Mein Beitrag: Was bedeutet die Ausweitung der Geldmenge für die Stabilität des Euros und deiner Anlagestrategie?

Mein Beitrag: Die Lebensstil-Inflation und der Einfluss auf die Rentenlücke

Mein Beitrag: Wie du die Renteninformation liest und welche Schlüsse du daraus ziehen kannst – meine 0/1/75 Daumenregel

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Mit meiner professionellen Coaching-Ausbildung zum FCM Finanz Coach kombiniere ich meine Kernkompetenzen und helfe Menschen nachhaltige Finanzentscheidungen zu treffen.

Auch wenn alle Konzepte eigenständig umgesetzt werden können, hat nicht jeder Zeit und/oder Lust sich um seine Finanzen zu kümmern. Für diese Menschen biete ich mein Finanzcoaching an.

Möchtest du einen ganzheitlichen Blick auf deine Finanzen, dann trete mit mir in Kontakt und wir finden heraus, wie ich dir helfen kann.

Du möchtes auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.