Mein Portfolio ist aktuell gut gepflegt und vor allem leicht verständlich. Ich plane demnächst eine größere Summe frei gewordener Liquidität anzulegen. Aus diesem Anlass habe ich mir für diesen Erfahrungsbericht eine zweite Meinung von einer Bank eingeholt. Das Ergebnis war niederschmetternd. Hätte ich den Vorschlag umgesetzt, dann hätte ich jetzt mein sorgsam gepflegtes Portfolio in ein unübersichtliches Kraut und Rüben Portfolio verwandelt. Dafür hätte ich dann auch noch ordentlich zahlen dürfen. Aber alles der Reihe nach.

Vom Normalkunden zum Private Banking?

Ich habe mich noch nie bei einer Bank bezüglich einer Geldanlage beraten lassen, da ich meine Anlageentscheidungen selbst treffe. Trotzdem wollte ich mal wissen, wie denn eine solche Beratung abläuft und was mir in meiner konkreten Situation empfohlen wird.

Ich habe mich also für einen Online-Beratungstermin angemeldet. Bei der Anmeldung schrieb ich, dass ich plane, eine größere Summe anzulegen. Der Termin wurde bestätigt und ich freute mich auf das Gespräch.

Das erste Gespräch verlief recht kurz. Die nette Finanzberaterin hörte sich meinen Fall an und sagte, dass sie für solch eine Anlagesumme nicht zuständig ist. Sie vereinbarte aber gleich einen Termin mit dem Private Banking Bereich.

OK, ab einer bestimmten Summe gibt es nicht mehr die Anlageprodukte von der Stange, sondern es wird etwas exklusiver. Mal schauen…

Das Erstgespräch

Den nächsten Termin machte ich dann mit einem Berater aus dem Bereich Private Banking. Wir telefonierten und er versuchte schnell eine persönliche Ebene aufzubauen, indem er Gemeinsamkeiten identifizierte. Das gelang ihm sogar und lockerte den Einstieg in das Gespräch deutlich auf.

Ich erklärte ihm meine Situation: Anlage eines größeren Betrags, den ich die nächsten Jahre nicht benötige, auf den ich aber bei Bedarf Zugriff haben möchte. Ich sagte ihm, dass ich bereits vor Jahren Erfahrungen mit Aktien (konkret der Dividendenstrategie) gesammelt habe und mir der Schwankungen am Aktienmarkt bewusst bin und sie auch in Kauf nehme.

Alle Angaben, die ich gemacht habe, entsprachen der Wahrheit. Ein paar Informationen habe ich allerdings weggelassen. So, dass ich mich tatsächlich viel besser mit der Thematik auskenne als ich in dem Gespräch zum Ausdruck brachte.

Ich habe auch mit offenen Karten gespielt, als ich ihm sagte, dass ich verschiedene Angebot vergleiche und daher gerne einen konkreten Vorschlag hätte.

Hm, ich hatte das Gefühl, der Satz mit dem Vergleichen war nicht gerade gesprächsfördernd. Trotzdem versprach er mir, ein konkretes Angebot zu machen. Vorher musste ich aber noch das Formular „Kundenangaben für Geschäfte in Finanzinstrumente“ ausfüllen und zurückschicken. Dort dokumentierte ich meine Kenntnisse und Erfahrungen, Finanzielle Verhältnisse und Anlageziele.

Der Anlagevorschlag

Nach ein paar Tagen kam dann der Anlagevorschlag basierend auf dem Gespräch und den Angaben aus dem oben skizzierten Formular.

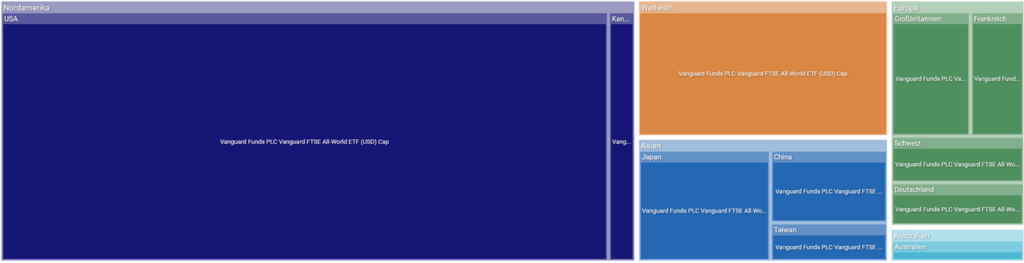

Zur Einordnung: Mein Portfolio besteht aktuell aus genau einem breit diversifizierten Welt-ETF. Ich plane den größeren Betrag in genau diesen einen Welt-ETF zu investieren.

Dabei verfolge ich das folgende Prinzip von Antoine de Saint-Exupéry: „Vollkommenheit entsteht offensichtlich nicht dann, wenn man nichts mehr hinzuzufügen hat, sondern wenn man nichts mehr wegnehmen kann.“

Und so verhält es sich auch mit meinem Depot: Meinem Depot kann man nichts mehr wegnehmen. Dem Anlagevorschlag aus dem Private Banking ist im wahrsten Sinne des Wortes nichts hinzuzufügen.

In der vorgeschriebenen Geeignetheitserklärung wird auf 15 Seiten in kleiner Schrift erläutert, warum der Anlagevorschlag für mich geeignet ist.

Die Produktinformationsblätter kamen auf 72 Seiten mit noch kleinerer Schrift daher.

Der konkrete Anlagevorschlag besteht aus 15 Positionen. Die Anlagesumme soll also auf 15 Positionen verteilt werden.

Die größte Position ist auch gleich ein ETF auf dem MSCI World. Auch ein Emerging Market ETF findet sich im Portfolio. Klar, die Frage nach ETFs wird von den Kunden zunehmend kommen. Kein ETF im Portfolio zu haben, wird immer schwieriger zu verargumentieren. Doch 75% der Anlagesumme liegen in teuren aktiven Fonds, Anleihen und sogar Zertifikaten.

Die von mir berechnete durchschnittliche Kostenquote beträgt trotz ETFs ca. 1,2%. Dazu kommen dann noch weitere Gebühren, die ich weiter unten erläutere.

Der Berater erklärt das Portfolio

Nachdem ich mir einen Überblick über das Portfolio verschafft habe, vereinbarte ich einen zweiten Termin mit dem Berater.

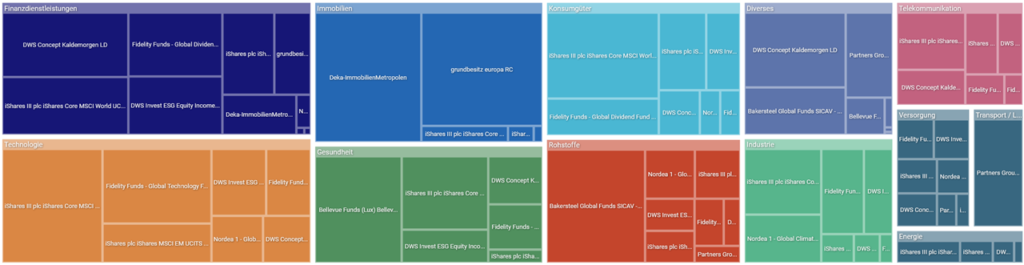

Er startete damit, dass ich mit dem MSCI World breit in den Aktienmarkt investiere. Auch, so seine Worte, wenn aktuell die Tech-Aktien überbewertet sind. Bei meiner Nachfrage, warum dann noch zusätzlich ein Tech-Aktienfonds im Depot ist, konterte er mit Beraterkauderwelsch und konnte für mich keine überzeugende Antwort liefern. Dabei wäre die Antwort so einfach gewesen: Da der MSCI-World nur einen kleinen Anteil im Portfolio ausmacht, ist selbst mit dem zusätzlichen Tech-Aktienfonds der Bereich der Tech-Aktien mit einem Anteil von 15% im Vergleich zum Markt (Anteil 24%) untergewichtet, wie die folgende Auswertung zeigt:

Laut Berater sind die Branchen Technologie, Medizintechnik, Infrastruktur sowie Klima- und Umwelt von einem hohen strukturellen Wachstum geprägt und wurden daher im Vorschlag übergewichtet. Bei einer genaueren Analyse ist aber vor allem der Bereich Immobilien im Vergleich zu einem Welt-ETF überrepräsentiert.

Ich versuchte herauszubekommen warum denn genau diese Branchen überdurchschnittliches Wachstum aufweisen werden. Der Berater rutschte zunehmend auf seinem Stuhl hin und her und ich merkte, dass er scheinbar etwas genervt von meinen Fragen war.

Irgendwann war es ihm zu bunt und er fragte was ich denn vorschlagen würde? Ich entgegnete ihm, dass ich einfach das Portfolio verstehen wollte. Das schien er nicht gewohnt zu sein…

Neben den Branchenfonds gab es noch Anleihen und offene Immobilienfonds. Ich würde freiwillig nie in offene Immobilienfonds investieren. Ein Beitrag von Gerd Kommer gibt Einblick in diese Produktgattung: „Offene Immobilienfonds – Illusion und Wirklichkeit“

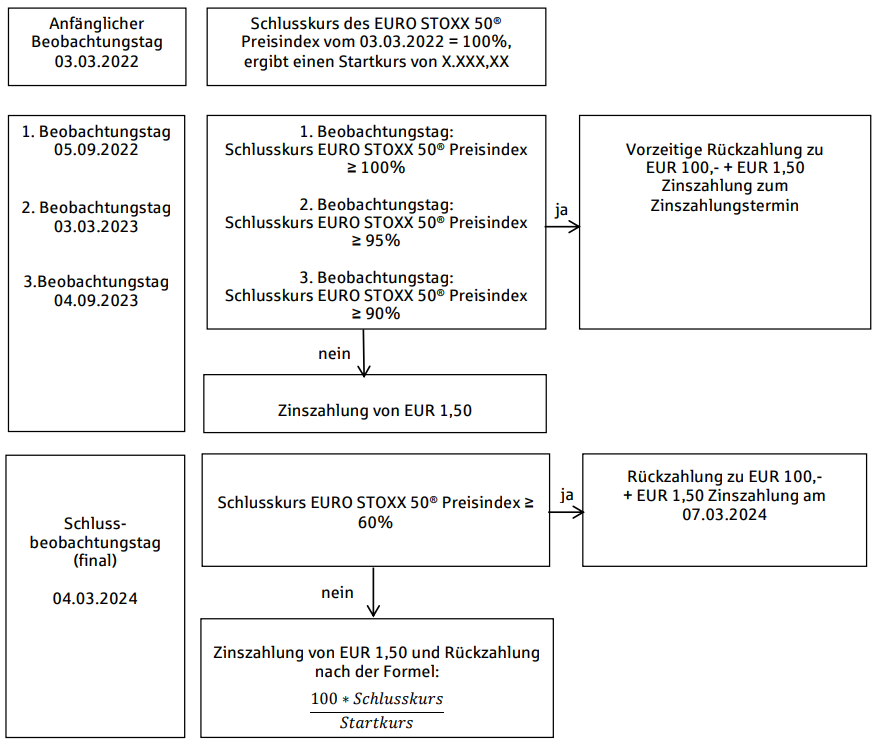

Dann waren da noch die sogenannten Seitwärtsstrukturen in Form von Zertifikaten. Zertifikate sind meist teure und komplizierte Anlageprodukte und für ein langfristiges Portfolio wenig geeignet. Der Versuch mir zu erklären, warum ich Zertifikate brauche, war dann auch nicht gerade überzeugend.

Ich habe davon abgesehen mir die Funktionsweise des Zertifikats erklären zu lassen. Er war ob der kritischen Nachfragen sichtlich genervt. Im Produktinformationsblatt konnte man die Funktionsweise des Zertifikats erfahren. Hier eine „vereinfachte“ Darstellung:

Summa summarum bestand der Vorschlag aus einem Aktienanteil (ca. 70%) und einem Anleihenanteil (ca. 30%) mit einer Übergewichtung der Branche Immobilie und der Region Europa und einer deutlichen Untergewichtung des USA-Anteils. Die Über- und Untergewichtung von Branchen oder Regionen ist eine Wette. Sie kann aufgehen oder auch nicht. Am zukunftsgerichteten Erwartungswert des Portfolios wird sich dadurch nichts ändern. Zusätzlich wurden offene Immobilienfonds und Zertifikate beigemischt.

Dieses Portfolio muss bei 1,2% Kosten schon einmal eine Überrendite von knapp 1% gegenüber einer ähnlichen Portfoliostruktur mit ETFs erwirtschaften, um ein vergleichbares Ergebnis zu erzielen. Dazu kommen dann noch weitere Kosten, die dieses Unterfangen so gut wie unmöglich erscheinen lassen.

Private Banking ist ganz schön teuer

Der Depotvorschlag besteht immerhin zu knapp 25% aus kostengünstigen ETFs. 75% des Portfolios sind eher teure Produkte, die eine Gesamtkostenquote von 1,2% ausmachen.

Doch bei diesen Kosten bleibt es nicht. Ein normales Depot schlägt mit jährlich 0,2% des Anlagevolumens zu buche. Dazu kommt dann noch der Ausgabeaufschlag bei vielen der angebotenen Fonds.

Wer eine „Flatrate“ bucht, bezahlt noch mal 1,2% des Anlagevolumens und ist dann vom Ausgabeaufschlag befreit.

Wir konstatieren: Die Kosten für das Wald und Wiesen Depot betragen in Summe 1,4% pro Jahr. Wer die Flatrate haben möchte, bezahlt insgesamt 2,4% pro Jahr!

Dann gibt es noch die Option eine persönliche Vermögensverwaltung für 1,5% pro Jahr. Der Unterschied zu oben? Die Vermögensverwaltung kann in einem bestimmten Rahmen auf Marktgegebenheiten reagieren und selbständig das Portfolio umschichten, ohne dass der Anleger aktiv werden muss. Es handelt sich also im Gegensatz zu oben um ein aktives Portfoliomanagement. Der Vermögensverwalter kann hier auch in Einzelaktien investieren. Insgesamt wird es ein Mix aus Einzelaktien und wiederum teuren aktiven Produkten sein, so dass die Kostenquote deutlich über 1,5% liegen dürfte.

Mit etwas Recherche kann das vorgeschlagene Portfolio deutlich günstiger bei einem kostenlosen Online-Broker mit Aktien-ETFs und Anleihen-ETFs umgesetzt werden. Wer Immobilien haben möchte, kann noch Immobilien-ETFs oder REITs beimischen. Auf Zertifikate kann ganz verzichtet werden. Die Kostenquote dürfte unter 0,5% liegen und das Portfolio wird mit einer sehr hohen Wahrscheinlichkeit, nach Kosten das vorgeschlagene Portfolio hinter sich lassen.

Wer sich das nicht selbst zutraut oder einfach keine Lust hat sich mit der Materie auseinanderzusetzen, nimmt etwas Geld für einen fähigen Honorarberater in die Hand und wird am Ende im Vergleich viel Geld gespart und ein deutlich besseres Endergebnis haben.

Fazit – Bedeutet Private Banking exklusives Anlegen?

Tja, der Portfoliovorschlag war alles andere als exklusiv, dafür aber sehr teuer. Die Kosten sind vergleichbar mit den Produkten von der Stange. Der Anlagevorschlag sieht zwar durch die komplizierte Portfoliostruktur exklusiv aus, ist aber inhaltlich trendige Kantinen-Soße mit unterschiedlichen Geschmacksrichtungen, nur vermeintlich besser präsentiert.

Der Private Banking Kunde wird also genauso ausgenommen wie der normale Bankkunde, nur dass der Anschein der Exklusivität aufrechterhalten wird. Gerade für den Private Banking Kunden lohnt es sich daher umso mehr, nicht auf die Gebührenfallen der Banken hereinzufallen und lieber den Berater direkt über Honorar zu bezahlen. Dasselbe Portfolio kann simpler und kostengünstiger mit ETFs umgesetzt werden, bei Bedarf auch mit Über- und Untergewichtung von Branchen und Regionen.

Ich für meinen Teil verzichte mit der prognosefreien Anlagestrategie komplett auf Wetten und komplizierten Anlagestrukturen wie Zertifikate. Die einfache 1-Welt-ETF Lösung wird langfristig 95% der Private Banking Portfolios dieser Welt schlagen, ganz ohne vermeintliche Private Banking Exklusivität.

Meine Vermögensplattform wealthpilot legt die Portfoliostruktur offen und gibt Einblicke in die Portfoliostruktur. Auf Basis dieser Struktur könnte ich leicht ein vergleichbares ETF-Portfolio mit vergleichbarem Risiko, aber einer deutlich besseren Kostenstruktur bauen.

Hier kannst du wealthpilot kostenfrei ausprobieren:

Der Beitrag „Innovatives Vermögensmanagement für jeden mit wealthpilot als digitale Plattform“ gibt einen ersten Einblick in wealthpilot.

Buche online kostenfrei ein Erstgespräch, wenn du wissen möchtest, wie ein alternativer Ansatz zur Bankberatung aussehen kann. Du kannst dir auch einfach selbst ein 1-Welt Portfolio bauen. Es ist aufwandsarm und wird statistisch 95% der vorgeschlagenen Bankportfolios nach Kosten schlagen.

Weitere Informationen zum Thema

Mein Beitrag: Meine Empfehlung: Das minimal funktionsfähige Portfolio mit Vanguard ETFs realisieren

Mein Beitrag: Innovatives Vermögensmanagement für jeden mit wealthpilot als digitale Plattform

Mein Beitrag: Ausgewählte Vermögensverwalter im Test – mein Ergebnis für die Anlagesumme von 4 Mio Euro

Mein Beitrag: Mit dieser Frage checkst du, ob dein Finanzberater etwas taugt

Mein Beitrag: Eine „kostenlose“ Provisionsberatung kann dich mehr als 6.000 Stunden zusätzliche Arbeitszeit kosten

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Mit meiner professionellen Coaching-Ausbildung zum FCM Finanz Coach kombiniere ich meine Kernkompetenzen und helfe Menschen nachhaltige Finanzentscheidungen zu treffen.

Auch wenn alle Konzepte eigenständig umgesetzt werden können, hat nicht jeder Zeit und/oder Lust sich um seine Finanzen zu kümmern. Für diese Menschen biete ich mein Finanzcoaching an.

Möchtest du einen ganzheitlichen Blick auf deine Finanzen, dann schau dir mein Angebot an und trete mit mir in Kontakt. Wir finden heraus, wie ich dir helfen kann.

Du möchtest auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.