Immobilien sind in der Finanzberatung und beim Finanzcoaching ein heißes Eisen. Kein anderes Thema scheint so emotional wie das Thema Immobilien. Diese Emotionalität hat gute Gründe und ist oft ein wichtiger Faktor bei der Entscheidungsfindung. Dieser Artikel beschreibt warum das Thema Immobilien vom Kunden häufig ganz anders betrachtet wird als vom Berater oder Coach.

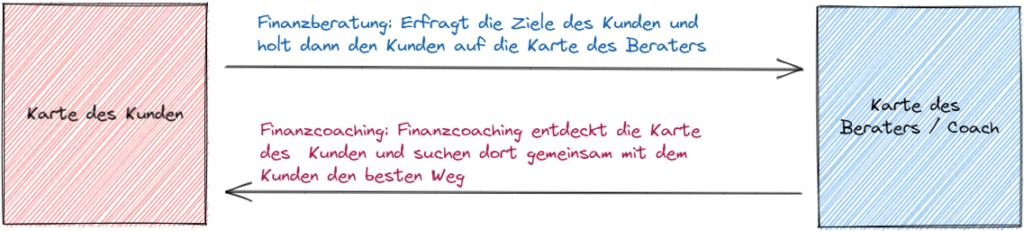

Ein Finanzcoach unterscheidet sich von einem Finanzberater dahingehend, dass das Drehbuch des Coachings aus der Perspektive des Kunden geschrieben wird. Vergleichbar etwa mit Improvisationstheater, wo die Geschichte nicht schon geschrieben ist, sondern durch Zurufe aus dem Publikum entsteht.

Was ist mein Immobilienwert oder meine Immobilie wert?

In meinen Coachingsessions gibt es immer wieder Situationen, in denen unterschiedliche Perspektiven auf ein und die selbe Situation zu Missverständnissen führen können. Ein guter Coach ist sich dessen bewusst und kann die Missverständnisse durch gezielte Fragestellungen auflösen.

Ein Beispiel ist ein beliebtes Coachingthema: Die Immobilie. Ich persönlich durfte Erfahrungen mit einer eigenen Immobilie sammeln und habe mir daher zu diesem Thema eine eigene Meinung gebildet. Die eigene Meinung des Coach sollte beim Coaching möglichst vor der Tür bleiben. Sie ist aber natürlich trotzdem permanent anwesend und beeinflusst immer auch die Interpretation von Informationen.

Geschehen auch in der folgenden Situation: Die Kundin hatte eine größere Summe mehr oder weniger unverzinst auf dem Tagesgeldkonto liegen und fragte sich, was sie damit anstellen soll. Sie wollte den Wertverlust durch die Inflation ausgleichen und gleichzeitig in etwas investieren was ihr Sicherheit bietet. Die Immobilie schien aus ihrer Sicht die optimale Möglichkeit. Eigentlich war die Sache klar, doch irgendetwas hielt sie von der Umsetzung ab.

Eine Situation führte dabei zu einem vermeintlichen Widerspruch. Auf der einen Seite verband sie eine Immobilie mit Sicherheit. Auf der anderen Seite fragte sie sich, ob sie noch mit dem Kauf warten sollte bis die Immobilienpreise fallen. Das schien für mich im ersten Moment nicht zusammenzupassen. Wenn sie darauf spekulierte, dass die Immobilienpreise fallen, wie kann sie dann gleichzeitig überzeugt sein, dass Immobilien sicher sind?

Das war eine typische Situation, in der ich im ersten Moment eine Information aus meiner Perspektive auf ein Thema bewertet hatte. Ich bewerte in dieser Situation Sicherheit komplett anders als die Kundin. Meine Perspektive auf das Thema Sicherheit war eine wirtschaftliche, während die Perspektive der Kundin eine emotionale war. Ich sprach sie auf diesen scheinbaren Widerspruch an. Für sie war das überhaupt kein Widerspruch. Sie verband mit Sicherheit nicht den wirtschaftlichen Wert einer Immobilie, sondern vielmehr den emotionalen Wert, der für sie mit einer Immobilie einhergeht.

Vor meiner Coachingausbildung hätte ich möglicherweise mit wirtschaftlichen Fakten argumentiert und wäre trotzdem nicht zu der Kundin durchgedrungen. Denn die Wirtschaftlichkeit einer Immobilie war in dieser Situation nicht der Treiber der Entscheidung. Es ging vielmehr darum, den Bedarf an Sicherheit bei der Kundin zu thematisieren, ob mit oder ohne Immobilie. Sie zögerte auch deswegen, da ihr durchaus die Nachteile einer Immobilie bewusst waren: Vergleichbar hohe Kosten und oder Aufwand. Doch sie konnte sich zu diesem Zeitpunkt keine Alternative vorstellen, die ihrem Bedürfnis von Sicherheit entsprach.

Was eine Taxizentrale mit Coaching zu tun hat

Die Situation erinnerte mich an eine Übung, die ich vor mehreren Jahren in einem Kommunikationstraining erlebt hatte. Diese Übung ist mir irgendwie im Gedächtnis geblieben, da sie bei mir einen Aha-Effekt ausgelöst hatte.

Für die Übung saßen zwei Teilnehmer Rücken an Rücken auf einen Stuhl. Der eine Teilnehmer übernahm die Rolle der Taxizentrale und der zweite Teilnehmer die Rolle des Taxifahrers, der neu in der Stadt war. Beide hatten einen Stadtplan. Was beide nicht wussten: Die Stadtpläne waren nicht identisch.

Ziel der Übung war, dass die Taxizentrale den neuen Taxifahrer mithilfe des Stadtplans zum Standort eines Fahrgasts lotst.

Wir machten die Übungen mehrfach und es gab dabei unterschiedliche Abläufe:

In einem Fall wurde den Teilnehmern vergleichsweise schnell klar, dass die beiden Karten nicht gleich zu sein schienen. Sie stellten daher Fragen wie „Was siehst du, wenn du Richtung Süden fährst?“. Mit dem Wissen, dass die Karte des anderen nicht zu der eigenen Karte passt, konnten sie die Aufgabe lösen.

In einem anderen Fall bestanden die Teilnehmer darauf, dass ihre Information korrekt und der andere Teilnehmer ein Idiot ist. Denn es war doch von der Karte her „offensichtlich“ wie zu navigieren war. Da es keine Einsicht gab, dass die Karte des jeweils anderen Teilnehmers nicht identisch mit der eigenen ist, konnte die Aufgabe nicht gelöst werden.

Diese Übung ist nachhaltig in meinem Gedächtnis geblieben und das Bild rufe ich immer wieder ab, wenn ich merke, dass wir in einem Gespräch mit zwei unterschiedlichen „Wahrheiten“ arbeiten. Die große Kunst dabei ist, nicht in die Versuchung zu verfallen die Karte des Gegenübers als die Falsche und die eigene als die Richtige zu halten. Als Coach bin ich mir immer bewusst, dass die Karte meines Kunden eine ganz andere ist und ich freue mich, sie durch gezielte Nachfrage möglichst unvoreingenommen zu erkunden.

Entdeckungsreise auf die Karte des Kunden, statt des Beraters

Bei Themen wie Immobilien, Erbschaften oder auch das Anlegen von größeren Geldsummen spielen meist die Faktoren Intuition und Emotionen eine viel größere Rolle als die reinen Fakten. Nachhaltig gute Finanzentscheidungen können daher erst dann getroffen werden, wenn diese Faktoren ausreichend thematisiert werden. Dies ist der große Unterschied beim Finanzcoaching. Finanzcoaching entdeckt die Karte unserer Kunden und sucht dort gemeinsam mit dem Kunden den besten Weg. Finanzberatung versucht den Kunden auf die Karte des Beraters zu führen – nicht immer zum Vorteil des Kunden.

Wer sich also nicht entscheiden kann oder sich mit einer Entscheidung nicht wohl fühlt, ist möglicherweise auf der falschen Karte unterwegs. Finanzcoaching hilft die eigene Karte zu erkunden und damit individuell gute Finanzentscheidungen zu treffen.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Die Welt der Finanzen scheint komplex, doch sie ist einfacher als viele denken. Das Verständnis von ein paar Grundprinzipien können dich in die Lage versetzen bessere Finanzentscheidungen zu treffen. Dazu biete ich die Wissensvermittlung dieser Prinzipien an.

Mit meiner professionellen Coaching-Ausbildung zum FCM Finanz Coach kombiniere ich meine Kernkompetenzen und helfe Menschen nachhaltige Finanzentscheidungen zu treffen.

Oft ist nicht ein bestimmtes Finanzprodukt die Lösung, sondern der Umgang mit der persönlichen Intuition und den Emotionen. Für diese Menschen biete ich mein Finanzcoaching an.

Trete mit mir in Kontakt. Wir finden heraus, wie ich dir helfen kann.

Du möchtest auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.