Ist die Riester-Rente noch zu retten? Ob Verbraucherzentralen, die Bürgerbewegung Finanzwende oder das Wirtschaftsmagazin WISO von ZDF. Keiner scheint noch einen Pfifferling auf die Riester-Rente zu setzen. Zu teuer, zu kompliziert und nicht zukunftsfähig.

Auch die Parteien scheinen sich in diesem Punkt einig zu sein. In den Wahlprogrammen ist von Reform oder sogar Abschaffung die Rede. Spätestens in der nächsten Legislaturperiode wird sich daher etwas tun müssen an der Riester-Front.

Über 16 Mio. Riester-Verträge gibt es aktuell. 20% davon werden nicht mehr bespart. Die Politik wird es sich nicht leisten können, diese 16 Mio. potenziellen Wähler im Regen stehen lassen. Trotzdem ist unsicher, wie es mit der Riester-Rente weiter geht.

Was also tun, wenn man trotzdem von der Förderung profitieren möchte. Was tun bei den bestehenden Verträgen, wenn die Riester-Rente eigentlich keine Zukunft mehr hat.

Dieser Beitrag gibt eine Hilfestellung und zeigt die verschiedenen Optionen auf.

Soll ich überhaupt noch ein neuen Riester-Vertrag abschließen?

Dazu gibt es eine klare Antwort: Ein eindeutiges „Kommt darauf an“.

Wer Kinder hat und selbst kein oder wenig Einkommen profitiert schon allein von der staatlichen Förderung.

Bei drei Kindern und 60 € jährlichen Eigenbetrag kann sich die Förderung in Form von Zulagen auf stattliche 1.075 € summieren. Das bedeutet 95% wird vom Staat gefördert. In diesem Fall werden die Riester-Beiträge quasi vollständig vom Staat geleistet.

Da alle Riester-Anbieter den Eigenbetrag und Förderung in Form der Zulage garantieren müssen, braucht man nicht unbedingt Mathematik studiert zu haben, um zu erahnen, dass sich das in diesem Fall lohnen wird.

In meinem Artikel Die Riester Rente lohnt sich doch! Attraktive Förderquote bringt Rendite – mit interaktivem Riester-Rechner habe ich beschrieben wie sich die Förderung auswirkt und für wen sich die Förderung tendenziell lohnt.

Die Förderquote in Form von Zulagen und Steuerersparnissen bewegt sich je nach persönlicher Situation zwischen 24% und 95%.

Wichtig dabei ist aber, dass die Vorteile der Förderung nicht durch hohe Kosten des Riester-Produkts wieder aufgefressen werden. Das Thema Kosten ist auch einer der Hauptkritikpunkte der Riester-Kritiker.

Ob sich ein neuer Riester-Vertrag wirtschaftlich lohnt, kann daher nur individuell beantwortet werden.

Fakt ist aber auch, dass es politische Risiken gibt. Keiner weiß wie eine Reform der Riester-Rente aussehen wird. Dieser Fakt muss auf jeden Fall in der Entscheidung mitberücksichtigt werden.

Was tun mit einem bestehenden Vertrag?

Finanztest hat sich in seiner Augustausgabe das Thema Riester-Rente angenommen. Dafür hat Finanztest mehr als 300 Riester-Fondssparpläne ausgewertet. Zwei davon stammen von mir und meiner Frau.

Achtung: Riester-Fondssparpläne sind etwas anderes als fondsgebundenen Rentenversicherungen! Wenn über teure Riester-Produkte berichtet wird, dann handelt es sich meistens um (fondsgebundene) Rentenversicherungen.

In meinem Beitrag Meine Erfahrung mit der Riester-Rente: 15% Rendite pro Jahr seit 2006 habe ich meine Erfahrungen mit dem Riester-Fondssparplan von Union Investment dokumentiert.

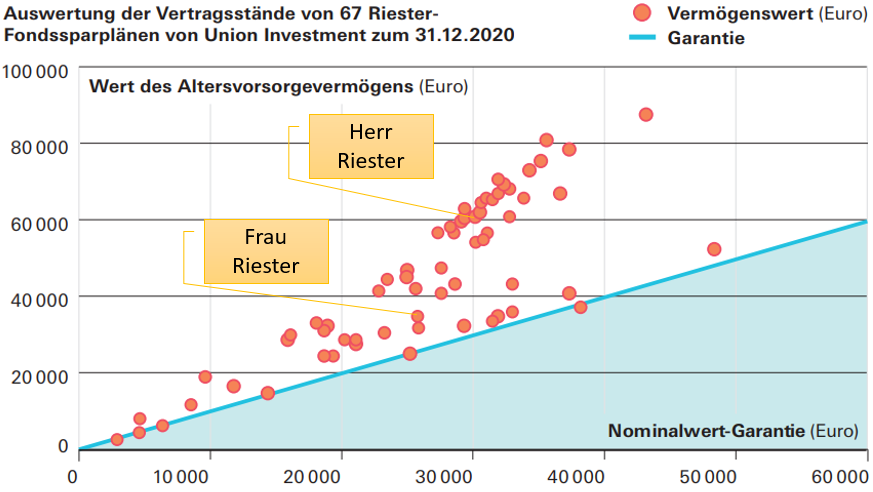

In der folgenden Auswertung von Finanztest wurden 67 Riester-Fondssparpläne von Union Investment analysiert. Die beiden Verträge von mir und meiner Frau habe ich markiert.

Quelle: Finanztest / Ausgabe August 2021.

Die blaue Linie zeigt die Garantie bestehend aus eigenen Beiträgen und Zulagen. Unter diese Linie kann kein regulärer Vertrag fallen, da die Garantien gesetzlich vorgegeben sind.

Die meisten Verträge liegen deutlich über der blauen Linie. Dies zeigt, dass über die Jahre bei den meisten Verträgen ein Wertzuwachs zu verzeichnen ist.

Doch es gilt leider auch: Die fetten Jahre sind vorbei. Der Wertzuwachs ist nur mit einem sehr hohen Aktienanteil möglich.

Durch die immer niedrigeren Zinsen und der gesetzlichen Beitragsgarantie reduziert sich auch der Aktienanteil. In meinem Beitrag Fairreguliert? Wie mit dem ETF-Riester von Raisin (ehemals Fairr) eine gute Idee durch Regulatorik zunichte geht habe ich den Zusammenhang erläutert.

Neue Riester-Sparer werden es durch die Nullzinsen sehr schwer haben einen nennenswerten Anteil in Aktien zu halten. Durch die Nullzinsen werden sich daher auch neue Fondssparpläne tendenziell die blaue Garantie-Linie annähern, da ein großer Teil der Beiträge aufgrund der Beitragsgarantie in sichere Anlagen investiert werden muss.

Bei einer Auswertung von (fondsgebundenen) Riester-Rentenverträgen würden die roten Punkte deutlich näher an der blauen Linie liegen. Da hilft auch der Garantiezins nicht, da die Kosten sämtliche Rendite auffressen. Hier werden die meisten Riester-Rentenversicherungen am Ende gerade mal die garantierten Beiträge und Zulagen „erwirtschaften“.

Der Sinn einer Riester-Rentenversicherung hat in Zeiten der Nullzinsen sowieso komplett ausgedient. Wozu brauche ich eine teure Versicherung, wenn die Beiträge und Zulagen sowieso gesetzlich garantiert sind? Der teure Versicherungsmantel mit jetzt 0,25% Garantiezins hat damit überhaupt keinen Mehrwert mehr.

Ob die Weiterführung des Vertrags sinnvoll ist, hängt von deiner Förderquote und deinem individuellen Wert des Altersvermögens (roter Punkt) ab. Wer stark von der Förderung profitiert, bei dem kann sich auch der Verlauf auf der blauen Linie lohnen.

Bei geringer Förderung und teuren Verträgen kann eine nichtgeförderte Alternative aber besser sein.

Diese Optionen hast du bei deinem Riester-Vertrag

Bei einem bestehenden Vertrag gibt es vier Möglichkeiten: Beiträge weiter einzahlen, beitragsfrei stellen, Anbieter wechseln oder förderschädlich kündigen.

Beiträge weiter einzahlen

Hast du eine hohe Förderquote, einen günstigen Anbieter und möglicherweise schon einen großen Puffer durch Aktien aufgebaut, kann es sich lohnen die Beiträge weiter einzuzahlen und von der Förderung und dem eventuellen Puffer zu profitieren.

Ob sich das bei dir individuell lohnt, können wir gerne gemeinsam ermitteln.

Beitragsfrei stellen

Wer in der Riester-Rente keine Zukunft sieht, aber nicht förderschädlich kündigen möchte, der kann den Vertrag beitragsfrei stellen. Die steuerlichen Förderungen und Zulagen bleiben erhalten und der Vertrag wird ohne Beitrag weitergeführt.

Du wirst natürlich ab Beitragsfreistellung keine weitere Förderung oder steuerliche Vorteile haben.

Anbieter wechseln

Bei Riester ist ein Anbieterwechsel, anders als bei der Rürup-Rente, gesetzlich vorgeschrieben. Du kannst den aktuellen Wert deines Vertrags auf einen neuen Anbieter übertragen.

Doch Vorsicht: Sollte der aktuelle Wert unter der gesetzlichen Garantie liegen, dann wird dir der neue Anbieter nur den übertragenen Wert garantieren. Die alte Garantie ist damit verloren.

Ähnliche Vorsicht ist bei Fondssparplänen geboten. Wenn der Wert deutlich über dem Garantiewert liegt, wird der neue Anbieter diesen Wert garantieren müssen. Was zunächst wie ein Vorteil aussieht, ist in Wahrheit ein Nachteil. Du verlierst den Schwankungspuffer, der bei Fondssparplänen die Umschichtung verhindert. In der aktuellen Niedrigzinsphase wird dein neuer Anbieter gezwungen sein einen Großteil in sichere Wertpapiere zu stecken. Du wirst damit wahrscheinlich zukünftig nicht mehr von der Aktienrendite profitieren.

Förderschädlich kündigen

Auch eine förderschädliche Kündigung ist möglich. Bei der Kündigung wird dir der aktuelle Wert des Vertrags, abzüglich aller bisher erhaltenen Zulagen und Steuerersparnisse sowie ggf. Gebühren des Anbieters ausgezahlt.

Damit kannst du dann wieder voll über das Geld verfügen und hast dich von der „Fessel“ Riester gelöst.

Wer das politische Risiko bzgl. Unsicherheit um die Zukunft von Riester eingehen möchte, der kann auch überlegen kurz vor Rentenbeginn förderschädlich zu kündigen. Der Vorteil: die erwirtschafteten Kurszuwächse müssen nicht zurückgezahlt werden.

Dazu ein einfaches Beispiel: Du erhältst die nächsten 30 Jahre eine jährliche Zulage von 175 €. In Summe wirst du über die 30 Jahre 5.250 € erhalten haben. Bei einer Aktienrendite von durchschnittliche 7% wird aus den eingezahlten 5.250 € nach 30 Jahren 28.825 € (wie du das schnell berechnen kannst habe ich in diesem Beitrag beschrieben).

Am Ende zahlst du die 5.250 € zurück, darfst aber 23.625 € behalten. Klingt doch nach einem vernünftigen Deal.

Die Kündigung kurz vor Rentenbeginn kann sogar einen steuerlichen Vorteil haben. Wird der Riester-Vertrag nach dem vollendeten 62. Lebensjahr aufgelöst und bestand mindestens 12 Jahre, dann müssen nur 50% der Erträge versteuert werden. Ob diese Regel dann noch gilt, steht natürlich in den Sternen…

Fazit

In ihrer jetzigen Form bin ich kein Anhänger der Rieste-Rente. Zu bürokratisch, zu kompliziert und in vielen Fällen zu teuer. Eine Reform ist dringend nötig.

Trotzdem kann jeder von den Förderungen profitieren, wenn man es denn schlau anstellt.

Mein eigener Riester-Vertrag zeigt das dies möglich ist. Riester-Fondssparpläne, die seit Jahren laufen profitieren noch von der hohen Aktienquote.

Durch die Niedrigzinssituation wird es immer schwieriger eine hohe Aktienquote zu realisieren. Trotzdem kann individuell allein mit der Förderung bereits mehr herausgeholt werden, als aktuell am Markt mit normalen Zinsprodukten erreicht werden kann.

Der letzte Anbieter mit einem ETF-Riester, Raisin Pension, hat sein Angebot leider eingestellt (siehe meinen Bericht für die Gründe).

Um überhaupt noch Chancen zu haben, von Aktien zu profitieren, kann ich eingeschränkt nur den Fondssparplan von Union Investment empfehlen.

Ob sich das für den einzelnen am Ende wirklich lohnt, muss aber individuell betrachtet werden.

Ich analysiere deine Situation und helfe dir gerne dabei. Du kannst direkt ein Erstgespräch buchen oder mich vorher kontaktieren.

Bild von Gerd Altmann auf Pixabay

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Auch wenn alle Konzepte eigenständig umgesetzt werden können, hat nicht jeder Zeit und/oder Lust sich um seine Finanzen zu kümmern. Für diese Menschen biete ich mein Finanzcoaching an.

Möchtest du einen ganzheitlichen Blick auf deine Finanzen, dann trete mit mir in Kontakt und wir finden heraus, wie ich dir helfen kann.

Du möchtes auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.