Nie war ETF-Sparen so einfach wie heute! Mit den sogenannten Neo-Brokern wie Scalable Capital Broker*, Trade Republic, Smartbroker und Co. gibt es das rein digital und oft sogar für Umme.

Doch wie können die Neo-Broker das Ganze überhaupt kostenlos anbieten, welche Vor- und Nachteile bieten sie und ist das Ganze auch im Sinne des Anlegers?

Dieser Beitrag setzt sich damit auseinander wie die Anbieter ihr Geld verdienen, warum die schöne neue Welt auch Risiken birgt und wie du mit Disziplin trotzdem profitieren kannst.

Sparpläne für Umme?

Wer nachts auf dem Hamburger Kiez unterwegs ist, kennt sie: Die Koberer. Ihr Auftrag ist es, die Passanten dazu zu bewegen die Etablissements rund um den Kiez zu besuchen. Der Eintritt ist meist frei.

Wer nicht aufpasst, kann aber schnell eine Rechnung präsentiert bekommen, die man für ein einfaches Getränk möglicherweise nicht erwarten würde.

Ich würde nicht soweit gehen und die Neo-Broker als Koberer bezeichnen. Im Prinzip ist ihre Aufgabe aber ähnlich. Ihr Ziel ist es, dafür zu sorgen, dass Anleger über ihre Plattform Wertpapiere an der Börse handeln.

Für den Anleger ist das oft sehr günstig oder sogar kostenlos. Sparpläne für 0 €, unbegrenzt handeln für 2,99 € im Monat. Die Neo-Broker unterbieten sich ständig im Preiswettbewerb.

Kürzlich hat Scalable Capital* wieder an der Preisschraube gedreht. Mittlerweile können alle ETF-Sparpläne auch im kostenlosen Paket „FREE BROKER“ für 0 € Gebühr und ab 1 € Mindestgebühr bespart werden.

Davor galt das nur für den ersten Sparplan.

Doch wie machen die das?

Kostenlos aber nicht umsonst?

Das Prinzip ist ähnlich wie früher bei den Butterfahrten. Die Fahrten waren kostenlos, der Verkäufer profitierte von der Marge zwischen Einkaufs- und Verkaufspreis und der Käufer von der Steuerfreiheit außerhalb der Zollgrenzen.

Gut, Steuerfreiheit haben die Neo-Broker leider noch nicht realisieren können. Sie schlüpfen aber in die Rolle der „Butterschiffe“ und sorgen für Käufer und in ihrem Fall auch für Verkäufer an den verschiedenen Börsen. Außerdem vereinfachen sie den Prozess, so dass mit nur wenigen Klicks eine Order realisiert werden kann.

Die Börsen kann man sich wiederrum als mehr oder weniger große Shoppingcenter vorstellen. Ähnlich wie in Shoppingcentern, wo verschiedene Waren gehandelt werden, werden an den Börsen Wertpapiere gehandelt.

Genauso wenig wie es nur ein Shoppingcenter gibt, gibt es nicht nur eine Börse. Laut Onkel Google ist das CentrO in Oberhausen das größte Shoppingcenter in Deutschland. Das Pendant der Börse ist Xetra.

Es gibt aber noch weitere teilweise spezialisierte Shoppingcenter, äh Börsen, z.B. in Hamburg, Stuttgart oder München.

Dazu kommen rein elektronische Börsen wie Tradegate oder Gettex. Ähnlich wie Amazon bieten sie die elektronische Plattform für den Handel und kassieren dafür entweder Gebühren oder die Marge zwischen Ankaufs- und Verkaufspreis (im Börsenjargon Spread genannt).

Die Handelsplätze haben Interesse daran, dass möglichst viele Anleger bei ihnen handeln. Damit fließen mehr Gebühren und Margen in die Kasse.

Die Handelsplätze wiederum vergüten ihre Vermittler wie Scalable* oder Trade Republic. Die Plattformen verdienen also an den Vergütungen.

Würde man in derselben Sekunde für 10.000 € ETFs an der Börse kaufen und sofort wieder verkaufen, so hätte man weniger als 10.000 € auf dem Konto. Die Handelsplattform oder die Händler wollen für ihren Service und den Aufwand entlohnt werden – da führt kein Weg dran vorbei.

Was bedeutet das für den Anleger

Für den Privatanleger macht es praktisch keinen Unterschied, an welcher Börse sie handeln. Die Preise sind vergleichbar – zumindest während der offiziellen Handelszeiten der Referenzbörse Xetra.

Werktags zwischen 9 Uhr und 17:30 Uhr kannst du fest davon ausgehen, dass du an jeder seriösen Börse faire Preise bekommen wirst. Dies ist mit der Regulierung von MiFID II gesetzlich sichergestellt.

Außerhalb der offiziellen Börsenzeiten ist dies nicht garantiert. Das kann preislich dann ein Wocheneinkauf am Wochenende bei der Tanke ähneln. Daher ein Praxis-Tipp für den Privatanleger: Handelt möglichst während der offiziellen Börsenzeit.

Da es praktisch egal ist an welcher Börse gehandelt wird, kann der Privatanleger hier auch nichts sparen. Die Billigbroker sind daher preislich in der Tat attraktiv und bieten überwiegend keine versteckten Kosten.

Mein Favorit: Scalable Capital Broker

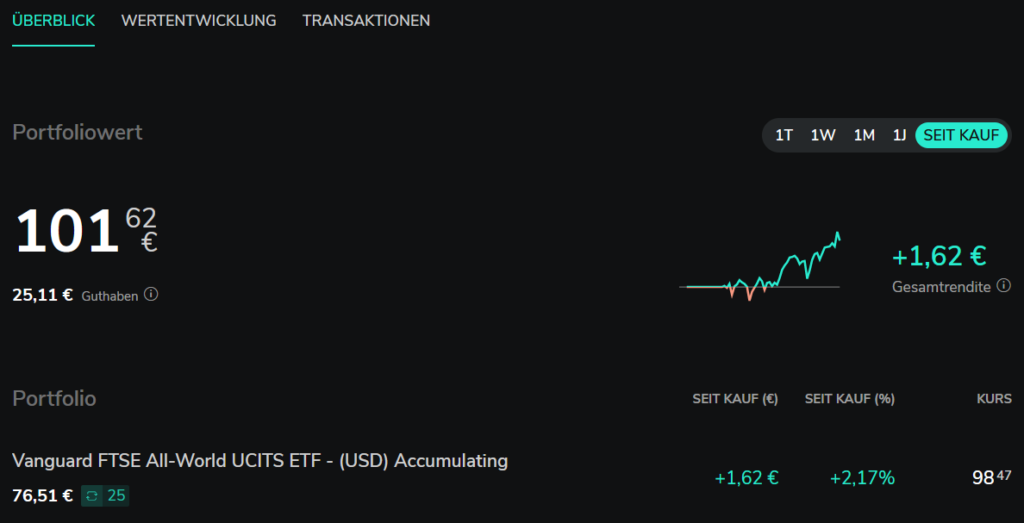

Mein Favorit unter den Neo-Brokern ist Scalable Capital Broker*. In meinem Bericht „1-Welt-ETF reicht: So setzt du die Strategie in maximal 4 Schritten in weniger als 1 Stunde um“ habe ich die Eröffnung eines Depots und die Anlage eines Sparplans detailliert beschrieben.

Zu Testzwecken lasse ich dort einen Sparplan von 25 € pro Monat laufen, um auch mitreden zu können und nicht nur aus der Theorie zu berichten. Meine Hauptdepots habe ich weiterhin bei DKB und Consorsbank, da ich bisher keinen Grund habe umzuziehen. (Siehe auch meinen Beitrag Wie kaufe ich einen ETF? Einfache Schritt für Schritt Anleitung am Beispiel der DKB)

Würde ich heute starten, wäre aber Scalable Capital Broker in der engeren Auswahl.

Die Bequemlichkeit hat aber auch seine Schattenseiten. Das Geschäftsmodell der Anbieter basiert darauf, dass Anleger möglichst häufig handeln. Das ist auf Knopfdruck möglich. Häufiges Handeln widerspricht aber der passiven Anlagestrategie, die in ich in meinem Blog favorisiere.

Die Anleger werden daher zum häufigen Handeln angeregt. Passive Anleger wie ich sind eigentlich Trittbrettfahrer des Geschäftsmodells.

Na gut, damit ich mich nicht so schlecht fühle, habe ich mich entschieden das allererste Mal in meinem Leben Anteile am ETF zu verkaufen und fortan den Wert aus dem Depot bei Scalable Capital jährlich zu spenden. Sollte der Wert unter dem Investment von 300 € jährlich liegen, werde ich auffüllen. Sollte der Wert höher sein, kommt der Gewinn dem Spendenempfänger zugute.

Fazit

Die Neo-Broker bieten einen echten Mehrwert und das oft kostengünstiger als die klassischen Anbieter.

Neben ETFs und Aktien können mittlerweile auch Optionsscheine, Zertifikate oder sogar Bitcoin und Co gehandelt werden. Hier gilt aber Vorsicht walten zu lassen, da die Preise bei Optionsscheinen und Zertifikaten nicht an der Börse über Angebot und Nachfrage, sondern teilweise intransparent durch die Anbieter (Emittenten) festgelegt werden.

Mit genug Spielgeld kann man sich dort austoben. Für meinen Geschmack ist das Handeln dort etwas zu einfach und birgt die bekannten Spekulationsrisiken.

Der passive Buy & Hold Anleger braucht die ganze Spielerei nicht, profitiert aber von der unkomplizierten und kostengünstigen Möglichkeit seine Strategie umzusetzen.

Beitragsbild von Gerd Altmann auf Pixabay

Weitere Infos zum Thema

JustETF: Neo-Broker im Vergleich: Wo liegen die Stärken, wo die Schwächen?

Dir gefällt was ich schreibe? Dann stimme für meinen Blog beim Finanzblog Award der Comdirect ab. (Suche mit Strg-F nach „wohl“, markiere „Finanzielles Wohlbefinden“ und klicke unten auf „Abstimmen“)

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Mein Name ist Andree de Boer. Ich investiere seit Jahren passiv und prognosefrei mit der 1-ETF-Strategie erfolgreich in die Weltwirtschaft. Ich habe Erfahrung mit Immobilien, Immobilienfinanzierung und hole selbst aus der Riester-Rente eine überdurchschnittliche Rendite heraus.

Ich verstehe unser Steuersystem und habe Erfahrungen mit der Optimierung von Abfindungen. Ich habe umfangreiches Wissen im Bereich staatliche Förderung. Ich zeige dir wie du mit der Rürup-Rente eine Vorsorge nach schwedischem Vorbild anlegen kannst.

Ich bin verheiratet und habe zwei Kinder und habe mich daher ausgiebig mit Anlagemöglichkeiten für Kinder und dem Thema Taschengeld auseinandergesetzt.

Ich kenne die Vor- und Nachteile unseres Rentensystems. Ich entziffere deine Renteninformation und durchleuchte deinen Altersvorsorgevertrag. Ich habe ausgerechnet warum sich bei der Geldanlage ab 50 eine freiwillige Einzahlung in die gesetzliche Rentenversicherung lohnen kann

Ich nutze den Vorteil eines Privatanlegers gegenüber institutionellen Anlegern und realisiere damit langfristig eine bessere Rendite als die Profis.

Auf meinem Blog berichte ich von meinen Erfahrungen und Recherchen zu allen Themen aus dem Bereich Privatfinanzen.

Auch wenn alle Konzepte eigenständig umgesetzt werden können, hat nicht jeder Zeit und/oder Lust sich um seine Finanzen zu kümmern. Für diese Menschen biete ich mein Finanzcoaching an.

Möchtest du einen ganzheitlichen Blick auf deine Finanzen, dann trete mit mir in Kontakt und wir finden heraus, wie ich dir helfen kann.

Du möchtes auf dem Laufenden bleiben? Dann melde dich für den Newsletter an.

*Affiliate Links

Bei mit einem Stern (*) gekennzeichneten Verweisen handelt es sich um sogenannte Affiliate-Links. Klickst du als Leser auf einen solchen Link, dann kann ich unter bestimmten Umständen eine Vergütung erhalten. Über Affiliate empfehle ich nur Produkte von denen ich selbst überzeugt bin. Ich setzte sie entweder selbst ein oder halte sie für empfehlenswert. Für dich entstehen keine Mehrkosten. Du kannst das Produkt auch direkt über den Anbieter erwerben. Solltest du Interesse an dem Produkt haben, unterstützt du mit der Vergütung meine Arbeit.

Auf Wikipedia findest du weitere Infos zum Thema Affiliate-Marketing.